結婚資金を贈与したら贈与税がかかるのだろうか?

結婚子育て資金の一括贈与制度はメリットがあるのだろうか?

結婚や子育てにはお金がかかります!

これから結婚を予定されているお子様やお孫様がいらっしゃる方にとって、結婚子育て資金の一括贈与制度は気になる制度ではないでしょうか。

結論から申しますと、結婚子育て資金の一括贈与制度は基本的に節税効果はありません。子供だけでなく孫にも財産を渡したいという方にとっては、少しだけメリットがある制度です。

より効果的な相続税対策をお望みの方にとっては、多少物足りない制度と思います。他の方法や他の特例制度もご紹介しますので参考にしてください。

結婚子育て資金の一括贈与を検討されている方は、他の制度も検討した上で手続きを進めることをお勧めします。

目次

1.結婚・子育て資金の一括贈与制度とは

結婚・子育て資金の一括贈与制度とは、贈与税の特例です。

特例の適用には厳密な手続きが必要となりますので、まずはしっかりと制度をご理解ください。

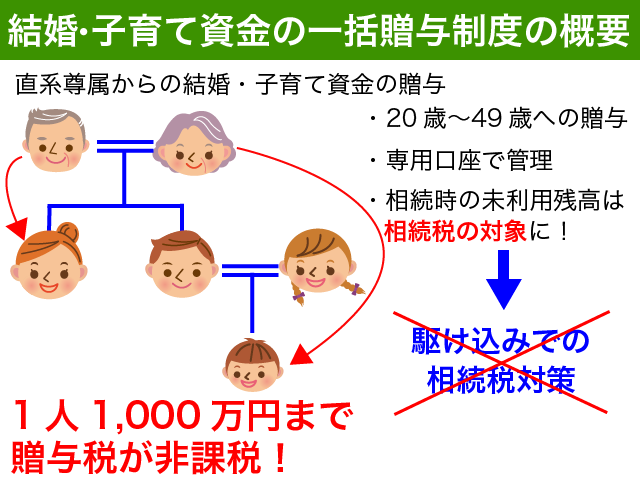

平成27年4月1日から平成31年3月31日*までの間に、20歳以上50歳未満の方が親や祖父母などの直系尊属から結婚・子育て資金に充てるための一定の贈与を受けた場合、1,000万円まで贈与税が非課税となります。

*平成31年の税制改正で所得制限を設けた上で2年の延長が予定されています。詳しくは『4.手続きの前に注意点を再確認』をご確認ください。

この制度を利用するためには、金融機関での専用の口座解説が必要となります。結婚子育ての資金として孫が普段利用している普通預金口座に1,000万円振込をしてもこの制度を使うことができませんのでご注意ください。

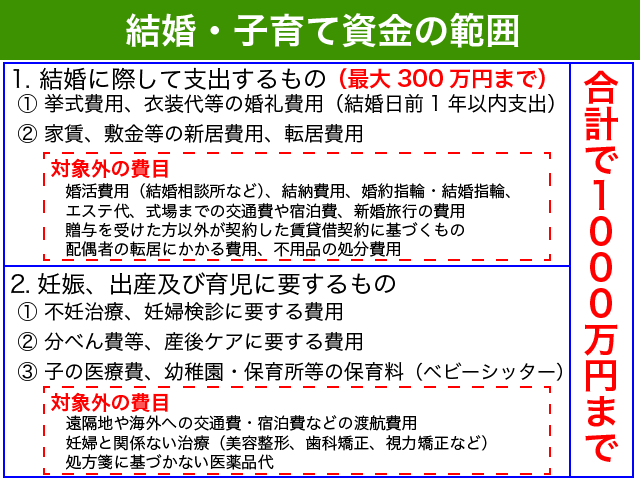

結婚・子育て資金の範囲は以下のとおりです。これらの費用を支払ったのち、領収書を金融機関に持参して経費精算をしてもらうようなイメージです。ちょっと面倒くさいですね。

結婚に際して支出する費用については300万円が限度となっていますので、芸能人のように豪華な結婚式をしてほしいとお考えの方はご注意ください。

結婚式・披露宴のみ実施して、入籍をしない場合は精算の対象外です。税法では事実婚は認められていませんのでご注意ください。

子育て資金という名目ではありますが、不妊治療や分娩費用も対象となります。保育園や幼稚園の費用は教育資金の一括贈与の対象と重なる部分です。両制度を利用されている場合であっても、一つの領収書はどちらか一方の制度でしか精算することはできません。

結婚・子育て資金の範囲について詳しくは、内閣府のホームページをご確認ください。

<注意点>

贈与をした方が亡くなった場合、結婚・子育て資金の残高には相続税が課税されますのでご注意ください。

教育資金の一括贈与のように、『駆け込み』での相続税対策には利用できない制度となっています。

受贈者(贈与を受けた方)が50歳に達した時点で残高があり贈与者が生きている場合、結婚・子育て資金の残高を贈与者から贈与で取得したものとして贈与税が課税されます。

受贈者が亡くなった場合、特別な課税関係は発生しません。

2.節税効果は微妙…それでも使う理由

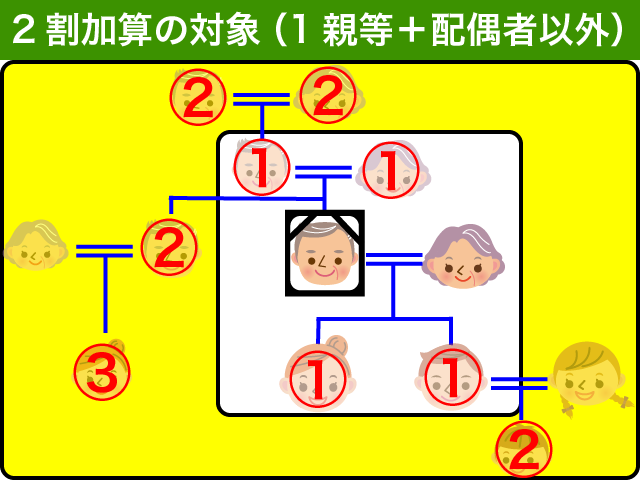

この制度には基本的に節税効果はありません。孫やひ孫にも2割加算がされないというのが、唯一の節税メリットです。

節税が主目的ではない、以下のような方はこの制度を検討してみてはいかがでしょうか。

- その都度贈与するのは大変だし面倒くさい

- 将来判断能力がなくなると贈与ができなくなるので今のうちに贈与しておきたい

- 子供だけでなく孫やひ孫にも財産を残したい

- 無駄遣いされたくない。必要な目的のために贈与したい

一つずつご説明をしていきますが、節税効果のある他の方法を早く知りたいという方は、『3.他の制度との比較』をご確認ください。

2-1.基本的に節税効果はない

この制度の節税効果はほとんどありません。贈与者が死亡した時点の残高には相続税が課税されてしまうため、相続税対策としてはほとんど意味がありません。

無税で贈与できるのだからメリットがあるのでは?

ところが贈与税がかからないメリットもないのです。そもそも扶養義務者間の生活費等の贈与で通常必要と認められるものについては、贈与税が非課税となっているからです。

相続税法(贈与税の非課税財産)第二十一条の三 次に掲げる財産の価額は、贈与税の課税価格に算入しない。一 省略二 扶養義務者相互間において生活費又は教育費に充てるためにした贈与により取得した財産のうち通常必要と認められるもの

親や祖父母などが、子供や孫の結婚資金や子育て費用をその都度支払ってあげればそもそも贈与税は課税されないのです。

その都度贈与するのは大変だし面倒くさい。将来判断能力がなくなると贈与ができなくなるので今のうちに贈与しておきたい。そのような方にこの制度は向いています。節税ありきだと使い勝手が悪い制度だからです。

2-2.孫やひ孫でも相続税の2割加算の対象外!

この制度の節税面での唯一の節税メリットは、2割加算の対象とならないという点です。

そのため、孫に財産を渡したい方にとってはメリットのある制度といえます。

配偶者や一親等の親族以外の方が相続等によって財産を取得した場合、相続税額が2割加算されてしまうルールになっています。

通常、孫は二親等ですので相続税が2割加算されるのです。養子縁組をした孫であっても相続税額の2割加算の対象となります。

親が先に亡くなったため代襲相続人となる孫については、相続税の2割加算の対象とはなりません。

相続税の2割加算について詳しく知りたい方は、以下の記事をご参照ください。

『相続税2割加算を徹底解説!【兄弟姉妹や甥姪・孫の相続税は2割増】』

2-3.相続人でない孫やひ孫に財産を残せる

子供には十分の財産があるので、亡くなった後に孫やひ孫に財産を残したい。そのような方はこの制度を検討してみてはいかがでしょうか。

相続人ではない孫やひ孫に財産を残せる方法は、一般的に以下のように限られているからです。

- 生前に遺言を作成しておく(遺贈)

- 死因贈与契約を締結しておく

- 死亡保険金の受取人を孫やひ孫にする

生前贈与をしたくないとお考えの方にとって、贈与したお金で無駄遣いされてしまうという心配がある方もいらっしゃるのではないでしょうか。

結婚・子育て資金の一括贈与の場合、贈与を受ける方が50歳になるまでの間必要となる子育て資金に充当することができますので、無駄遣い防止にも効果的です。

教育資金の一括贈与の制度も同様の効果があります。『3.他の制度との比較』でご説明をしますので確認をしてみてください。

3.他の制度との比較

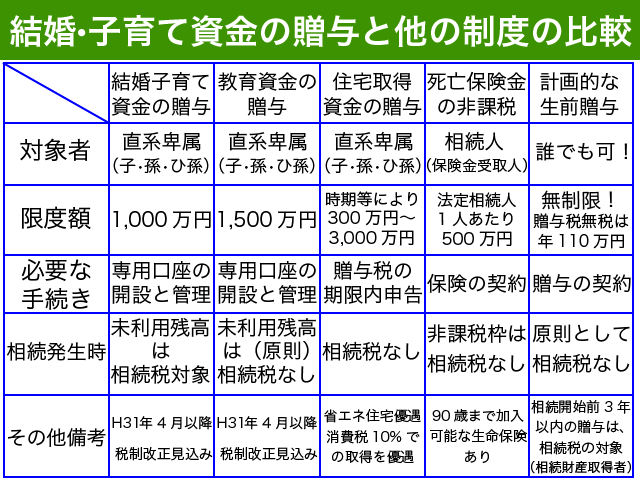

相続税の節税を主目的にお考えの方には、以下のような他の方法や他の特例制度を検討することをお勧めします。結婚・子育て資金の一括贈与では節税効果がほとんどないからです。

短期間で効果が大きい順にご説明をしていきます。

この他に、必要となる結婚資金や生活費をその都度支払ってあげるという方法も考えられます。『2-1.基本的に節税効果はない』でご説明したとおりですので解説は省略いたします。

3-1.教育資金の一括贈与制度

30歳未満の孫やひ孫がたくさんいらっしゃる方の場合、教育資金の一括贈与制度の方が節税面でお勧めです。

結婚・子育て資金の一括贈与と異なり、贈与者が亡くなった時点の未利用残高は相続税の対象とならないからです。

1人あたり1,500万円まで贈与税が非課税で一括贈与することが可能です。専用の口座を開設する必要があるのは結婚・子育て資金の一括贈与と同様です。

教育資金の一括贈与制度について詳しく知りたい方は、以下の記事をご確認ください。

『【実行すべきか分かる!】教育資金の贈与で相続税負担を軽減する方法』

3-2.死亡保険金の非課税を活用する方法

生命保険はすべて満期となってしまった。生命保険に加入していない。そのような方は、生命保険の活用をご検討ください。

法定相続人1人あたり500万円までの死亡保険金は、相続税が非課税となるからです。

3人の相続人がいる方の場合、死亡保険金のうち1,500万円は非課税となります。受取人が1人でも大丈夫です。

使い切れないほどの金融資産がある方の場合、非課税枠分を死亡保険金としていないと損ですね!

相続税対策としての死亡保険金について詳しく知りたい方は、以下の記事をご参照ください。

『相続税対策で生命保険活用の効果を事例解説!3社の保険を徹底比較』

3-3.住宅取得資金の贈与制度

子供や孫が住宅を取得する予定の方は、住宅取得資金の贈与をご検討ください。

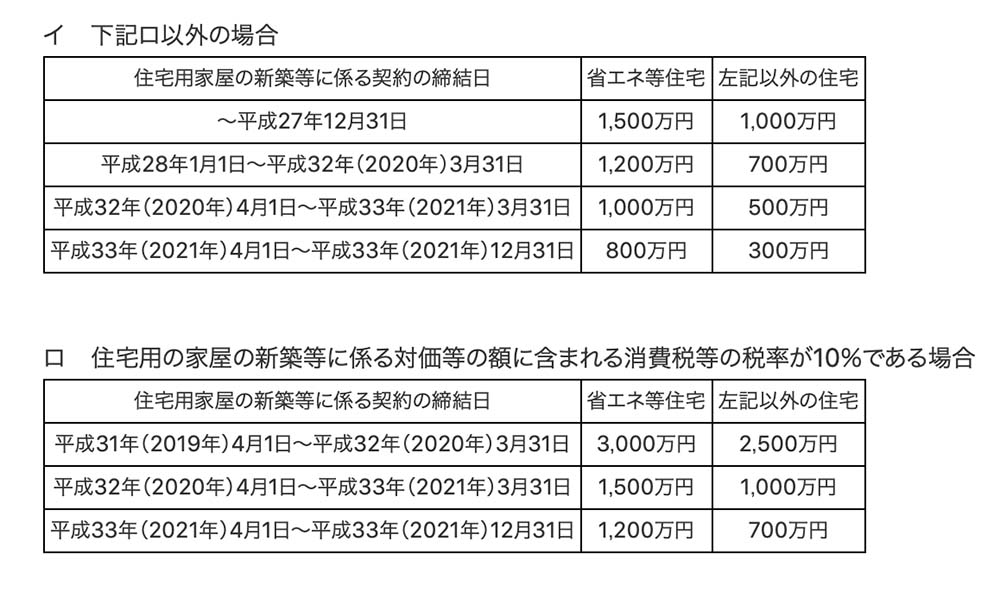

非課税額は以下の通りです。

国は住宅の取得を促進するために、税制面で様々な優遇措置を設けています。住宅の取得時期によって異なりますが、消費税10%後に省エネ等住宅を取得するための贈与であれば、なんと3,000万円まで無税で贈与をすることが可能です。

相続等で財産を取得する方が相続開始前3年以内に受けた贈与については相続税の対象となるのですが、住宅取得資金の贈与は相続税の対象とはなりませんので確実に節税することが可能です。

住宅取得資金の贈与について検討したい方は、国税庁ホームページをご参照ください。

3-4.計画的に生前贈与をしていく方法

即効性は薄いですが、計画的に生前贈与をしていくと大きな節税効果を得ることが可能です。

相続等で財産を取得する方が相続開始前3年以内に受けた贈与については、相続税の対象となりますのでご注意ください。

贈与はお互いの意思が合致して成立する契約行為です。子供名義や孫名義の預金通帳を作って毎年資金移動するような行為は、名義預金として相続税の対象とされてしまう恐れがありますのでご注意ください。

相続税対策の王道である生前贈与について詳しく知りたい方は、以下の記事をご参照ください。

『相続税対策の王道!【生前贈与】で効果的に相続税負担を軽減する方法』

すでにある名義預金をどのようにすれば良いのか知りたい方は、以下の記事をご参照ください。

『これを押さえれば名義預金にならない!見分け方と対処法を徹底解説!』

<その他の方法>

お勧めの節税方法はこれまで本文でご説明したとおりですが、他の方法も知っておきたいという方は参考にしてください。

・贈与税の配偶者控除を利用

婚姻期間20年以上の配偶者に対して、自宅不動産を2,000万円分を無税で贈与できる制度です。

相続開始前3年以内の贈与でも相続税の対象となりませんが、登記のための諸費用と不動産取得税の負担が重いので効果的に活用できる方はごく一部です。

贈与税の配偶者控除について知りたい方は、以下の記事をご参照ください。

『【相続税の配偶者控除】配偶者の税額軽減で賢く相続税を軽減する方法』

・相続時精算課税制度を利用

20歳以上の子供や孫に対して、2,500万円まで贈与税をかけずに贈与をすることが可能な方法です。

将来相続があった際、贈与時の価額で相続税の対象となりますので、基本的に節税効果はありません。

収入を生み出す財産や将来値上がりする財産を贈与しておくと節税効果が出ることもあります。

相続時精算課税制度について検討したい方は、以下の記事をご参照ください。

『【後悔しないために】相続時精算課税制度7つのデメリットをご紹介!』

・空いた土地にアパート建築

駅前で家賃が十分に見込まれる土地をお持ちの場合、アパート建築は相続税対策に有効です。

家賃がどのくらい見込まれるか、本当に建築をして良い土地なのかをよく検討するようにしてください。節税を第一に考えないことが成功のポイントです。

アパート建築で相続税対策を検討したい方は、以下の記事をご参照ください。

『相続税対策でアパート建築は有効!節税効果と後悔しないための注意点』

4.手続きの前に注意点を再確認

結婚・子育て資金の贈与を実行しようとされる方は、以下の点ご注意ください。

4-1.所得が高い孫への贈与は平成31年3月までに

前年の所得が1,000万円を超える孫に結婚・子育て資金の贈与を検討されている方は、3月までに贈与を実行するようにしてください。

平成31年の税制改正で、結婚・子育て資金の一括贈与に所得制限が設けられる予定となっているためです。

その他所定の措置がされることとなっています。内容が分かり次第このページでご報告します。

4-2.節税効果は薄く、専用口座で管理される

ご案内の通りですが、結婚費用や子育て費用を直接援助できる方はこの制度を利用する必要はありません。

金融機関で専用の口座を開設して領収書を持参する必要があります。事務的に煩雑だという点は強調しておきます。

基本的に節税効果がないのは、『2-1.基本的に節税効果はない』でご説明したとおりです。

個人的には、孫やひ孫に2割加算なしで財産を渡したい方以外、ほとんど意味がない制度だと感じています。

4-3.贈与税申告は不要!手続きは金融機関にお任せ!

結婚・子育て資金の一括贈与を実行されようとする方は、金融機関で手続きをするようにしてください。

金融機関での手続きが必須です。くれぐれも普通預金に贈与することがないようにしてください。

贈与された方が領収書を持参する必要がありますので、贈与を受ける方が普段利用する金融機関に行くようにしてください。

一方で、贈与税の申告は不要です。

結婚・子育て資金の非課税申告書という書類を作成する必要があるのですが、記載方法は金融機関が丁寧に教えてくれるはずですのでここでは記載例のご案内は省略いたします。

どのような書類か気になる方は、国税庁ホームページをご確認ください。

5.まとめ

結婚・子育て資金の一括贈与についてご説明をしました。

基本的に節税効果はありません。贈与者が亡くなった時点の未利用残高は相続税の対象とされてしまいます。駆け込み相続税対策では使えない制度です。

孫やひ孫の未利用残高に相続税が課税される場合であっても、相続税の2割加算の対象となりません。節税メリットはこれくらいです。

相続税の節税を検討されたい方は、より効果的な他の制度を優先的に検討することをお勧めします。

結婚・子育て資金の一括贈与を実行しようとする場合、金融機関での専用口座の開設手続きが必須です。贈与を受ける方の便利な金融機関に行くようにしてください。