『相続税対策として空いている敷地にアパート(マンション)を建築しましょう!』

建築可能な土地をお持ちの皆様であれば、様々なハウスメーカーからしつこく営業を受けていることと思います。

本当に相続税対策でアパート建築は有効なのでしょうか?リスクはないのでしょうか?

そこで今回は、相続税対策としてのアパート建築のメリットと注意点を図解でわかりやすくご説明します。

相続税が減るという理由でアパート建築を始めたものの、当初見込んでいた賃料が取れなかったり借入金の返済が苦しくなるという後悔は意外と多いものなのです。

相続税対策としてのアパート建築のメリットデメリットをしっかりと理解して、後悔がない相続税対策を行うようにしてください。

目次

1.相続税対策にアパート建築は有効

相続税対策としてアパート建築は有効です。比較的短期間で大きな節税効果を得ることができるからです。

主な節税効果は以下の3つとなります。

- 建築費より新築アパートの評価は低くなる

- 貸家の敷地の評価は貸家建付地として減額される

- 貸家敷地は小規模宅地等の特例が適用可能

それでは1つずつ図解でご説明をいたします。

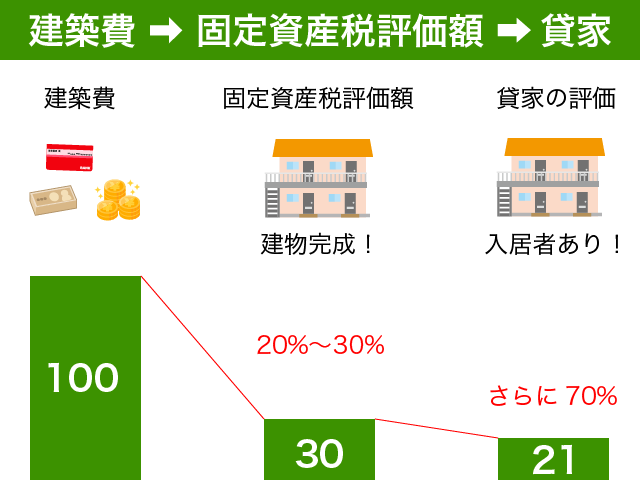

1-1.新築アパートの評価は低い

アパートの建築費と比べて新築アパートの相続税評価額は大幅に低くなります。

建物の相続税評価額は、固定資産税評価額を基準とします。

固定資産税評価額は不動産所在地の役所が計算をしますのでいくらになると断言はできませんが、木造建物の場合、建築費の2割から3割くらいになることが一般的です。

貸家の相続税評価額は、固定資産税評価額のさらに7割となるのです。

相続税の財産評価のルールには、『利用に制限があるものは評価が低い』という考え方があります。

自宅の建物は自分が好きな時に処分可能であるのに対して、賃借人がいる賃貸アパートではそうはいきません。

アパートの賃借人は借地借家法で保護されていますので、所有者といえども自由に建物を処分することはできないからです。立退料等の支払いが必要となることが一般的です。

<固定資産税評価額とは?>

固定資産税評価額とは、毎年送られてくる固定資産税の納税通知書(納付書)に記載されている価額のことです。

課税標準ではありませんのでご注意ください。

課税標準とは、固定資産税の計算をするための基礎となるものですので相続税の評価とは全く関係がありませんのでご注意ください。

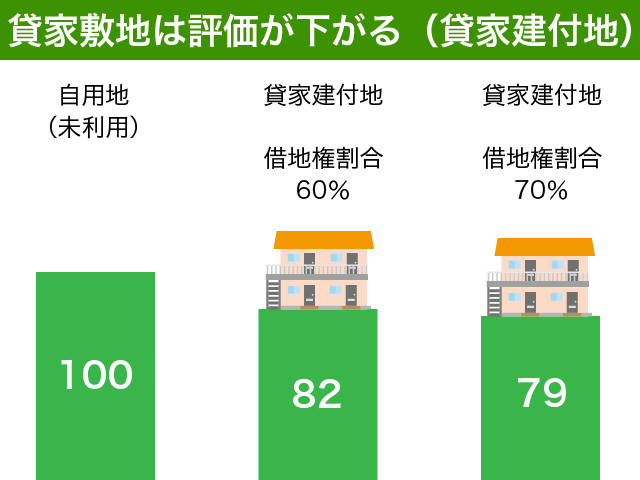

1-2.貸家建付地として土地評価が下がる

アパート建築の節税効果は建物だけではありません。

土地の評価も貸家建付地として評価の減額が行われます。

貸家の敷地も貸家同様に『利用に制限がある』ため、評価が下がることになるのです。

借地権割合は国税庁が路線価とともに毎年発表をしています。都市部の住宅地では60%が多くなっています。

そのため、未利用の土地にアパートを建築することで、土地の評価が18%下がることが多いのです。

都心の商業地では借地権割合が70%から90%になる地域もあります。

そのような地域にアパート建築はされないと思いますが、商業ビルを建築する場合でも土地の評価は貸家建付地として同様に評価を行います。

貸家建付地の評価について詳しく知りたい方は、以下の記事をご参照ください。

『相続税を減額するための『貸家建付地』評価方法と小規模宅地等の特例』

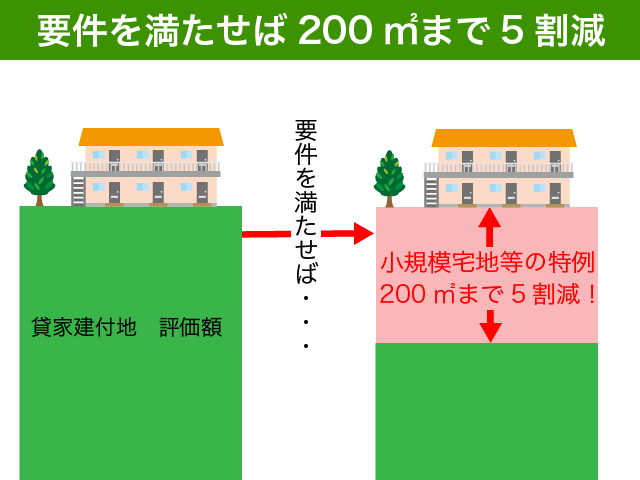

1-3.小規模宅地等の特例も併用可能

賃貸アパートの敷地は、一定の要件を満たした場合には小規模宅地等の特例の適用を受けることができます。

小規模宅地等の特例は、細かな要件がありますのでご注意ください。

アパート敷地の取得者が決まっていることと、相続税の申告期限(亡くなった後10ヶ月)までアパート敷地の取得者が不動産賃貸事業を継続的に行なっていることが条件となります。

自宅の敷地や事業用の敷地で小規模宅地等の特例の適用を受ける場合には、貸家で200㎡の減額を受けることはできません。限度面積の計算を行う必要があるからです。

平成30年4月1日以後に新たに不動産賃貸業を始める場合には注意が必要です。原則として貸付事業開始から3年を経過しないと小規模宅地等の特例の適用が受けられないこととなったからです。

これからアパート建築をご検討中の方は、将来の税制改正リスクがあることも頭の中に入れておいてください。

小規模宅地等の特例の適用を受けるためには相続税の申告をすることが適用要件となっています。こちらも忘れないようにしてください。

賃貸不動産の小規模宅地等の特例について詳しく知りたい方は、以下の記事をご参照ください。

『要件を満たした貸家建付地は200㎡まで50%減となる』

2.アパート建築で減額される相続税

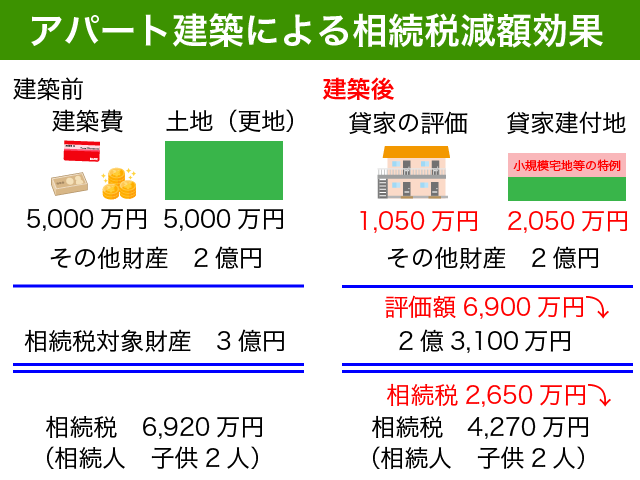

2-1.相続税減額効果のイメージ

相続税対策としてアパートを建築した場合にどのくらい相続税が減額されるのか、具体的事例でご案内します。

相続財産3億円、相続人子供2人 自用地評価額5,000万円の土地に5,000万円でアパート建築した場合の最大の節税効果は、およそ2,650万円となります。

それでも相続税4,270万円と高いですね。もっと減額したい場合はどうすれば良いのでしょうか?

計画的な生前贈与や非課税となる生命保険の活用をお勧めします。

くれぐれも借入金と建築費を増額して採算度外視のアパート建築をすることがないようにしてください。

生前贈与について詳しく知りたい方は、以下の記事をご参照ください。

『相続税対策の王道!【生前贈与】で効果的に相続税負担を軽減する方法』

非課税となる生命保険について詳しく知りたい方は、以下の記事をご参照ください。

『相続税対策で生命保険活用の効果を事例解説!3社の保険を徹底比較』

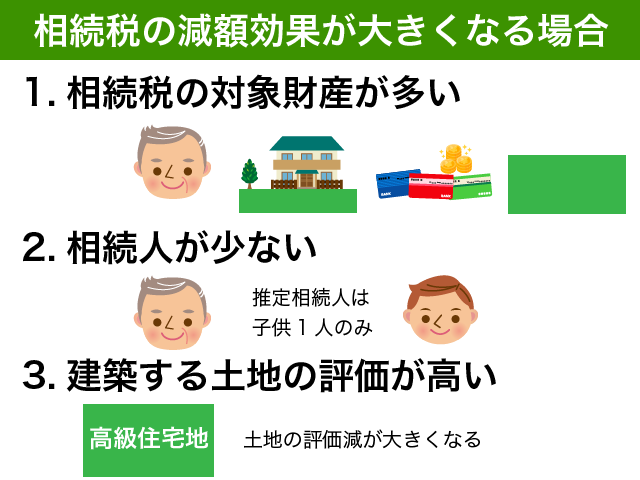

2-2.相続税の減額効果は人によって様々

相続税対策を行う前に、まずは現状の相続税を試算してみることをお勧めします。

アパート建築によって建物や土地の評価が減額されるのはこれまでご説明のとおりですが、それによっていくら相続税が減額されることになるのかは一概には言えないからです。

財産が多ければ多いほど相続税の税率は高くなりますので、節税効果は大きくなります。

相続人の数が少ないほど相続税の税率は高くなる傾向がありますので、相続人が少ない場合も効果は大きくなります。

建築する土地の評価額が大きいほど当然に相続税減額効果も大きくなります。

相続税の計算方法について詳しく知りたい方は、以下の記事をご参照ください。

『相続税の計算方法3ステップを徹底解説!【具体的事例を図解で紹介】』

とても自分で計算は大変だと感じられる方は、独立した立場の税理士にご相談することをお勧めします。

銀行や建築会社に相続税の相談をすることはお勧めできません。(借金して建築するのを強く勧められることとなります。)

もともと相続税がそれほどかからないにも関わらず、『相続税が大幅に減る!』と営業を受けて無駄なアパート建築をしている方も少なくないと感じています。

提携している税理士に相続税の試算をさせて提案してくるハウスメーカーはまだ良心的です。

相続税の最高税率55%を前提とした節税効果を強調してくる悪質な業者の言うことは絶対に鵜呑みにしないでください。

残念ながら『相続税対策』としてアパート建築を行なった結果、失敗している方も多いのです。

詳しくは『3.相続税対策で失敗しないための注意点』でご説明をしますので、皆さんは失敗をすることがないようにしてください。

3.相続税対策で失敗しないための注意点

相続税対策としてアパートを建築したにも関わらず、失敗している方にはおおよそ決まったパターンがあります。

これからアパートを建築しようかどうか検討されている方は、事前によく検討をするようにしてください。

3-1.建築途中で亡くなると効果が薄い

建築の途中で亡くなってしまった場合、思ったような相続税減額効果が見込まれなくなりますのでご注意ください。

土地の評価は残念ながら貸家建付地として減額することができません。まだ賃貸していないので自由な処分が可能といえますので、更地同様に自用地として評価をすることになります。

小規模宅地等の減額も適用できません。賃貸事業の用に供していないからです。

建築の途中で亡くなった場合の建物の相続税評価額は以下のとおりとなります。

かかった建築費用の70%の評価とはかなり高いですね!

建築費として1,000万円支払っていた場合、700万円で評価をすることとなります。何もしないよりは300万円評価が下がるのですが、効果がないも同然です。

アパートの建築を検討してから、実際に相続税対策の効果が出るまでは時間がかかります。

設計や間取り等のプランニング、アパートの建築、賃貸の募集と賃貸開始までに数ヶ月から1年くらいの余裕を考えておくことをお勧めします。

3-2.建築するかどうかの判断は慎重に

3-2-1.建築すべき土地かよく検討を

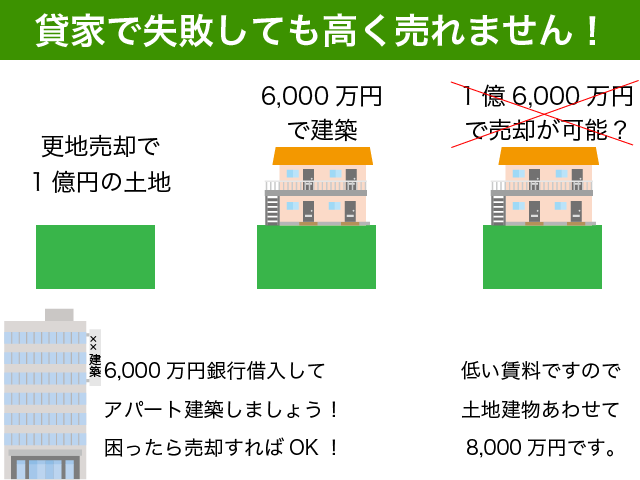

本当にお持ちの土地にアパートを建築してよいのかよくご検討ください。

個人的には、空いた土地にアパート建築という相続税対策は地価が上昇し続けた時代の相続税対策だと考えています。

地価が上がるから売却したくない!固定資産税等の維持管理費用をまかないたい!相続税も減額したい!

こんなニーズに適合したのがアパート建築という相続税対策なのです。

駅から近い都心の一等地ならまだしも、不便な場所にアパートを建築しても時間が経過すれば思うように入居者が集まりません。

相続税対策を目的としたアパートが乱立している現状があります。地方の不動産は値下がりの一方です。

更地をお持ちの場合、売却をするのも有効です。生前贈与や生命保険、他の節税商品に組み替えることが可能だからです。

くれぐれもお行儀の悪い業者の営業を間に受けて後悔することがないようにしてください。

皆様ご存知のとおり、アパートを建築すべき場所でない土地に建築をさせるための営業手法が『家賃保証システム』です。

こんなところにアパートを建てても大丈夫だろうかという地主さんの迷いを『家賃保証』という言葉の響きでごまかしてしまうのですね。

『家賃保証システム』で不動産投資のリスクをまかなうことはできません。

建築時に決めた保証賃料が時間の経過とともにどんどんと下げられていく一方、銀行借入の返済は待った無しとなります。

将来の入居が不安な場合にはアパート建築はしないことをお勧めします。

3-2-2.財産を継ぐ側の意見をよく聞く

財産を引き継ぐ形の意見もよく聞くようにしてください。

だれも引き継ぎたくない不動産がある場合、一般的に遺産分割争いの原因となってしまいます。

相続税を安くすることを第一に考えた結果、残された相続人が揉めてしまうのであれば、その相続税対策は失敗となるわけです。

3-3.相続税減額の効果を第一に考えない

アパート建築をすることを決心したら、いったん相続税節税効果を考えないようにすることをお勧めします。

いかに効率の良い不動産賃貸を行うかに頭を切り替えてください。利回りが高い方が当然いいですよ!

建築費が高くなればなるほど相続税の節税効果は大きくなるので、節税効果を第一に考え続けると本当に損をしてしまいます。

相続税を減らしたい一心で採算度外視の建築をしてしまい、後継者が借入金の返済で苦労されるパターンが多いのです。

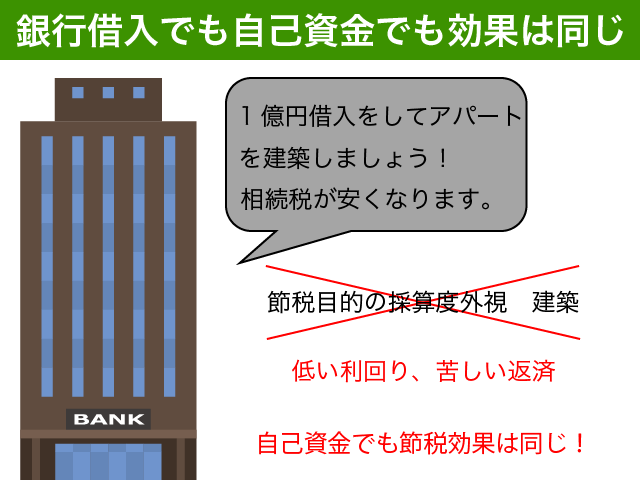

3-4.銀行借入でも自己資金でも効果は同じ

建築費全てを銀行借入にする必要はありません。

銀行借入でも自己資金でも相続税減額効果は変わらないからです。

多くの方が勘違いされているのですが、銀行借入をしても相続税は安くなりません。

1億円借金をしても、1億円の定期預金にしていれば相続財産の総額は変わりませんよね。

1億円で評価される預金をつかって、2,100万円で評価される建物を建築するから相続税の減額効果が出るわけです。

残された方が借入金の返済で苦労されないためにも、全額を借入金にするのではなく自己資金を使うこともご検討ください。

その際には相続税の納税資金を考えておくことをお勧めします。

相続税は亡くなった日から10ヶ月以内に金銭での納付が原則です。手元にある預金を使った結果、相続税が支払えないこととなってしまうこともあるからです。

3.まとめ

相続税対策としてのアパート建築をご説明してきました。

相続税対策としてアパート建築は有効です。短期間で大きな節税効果を得ることが可能だからです。

とはいえ、相続税対策でアパート建築をして失敗している方も多いので注意が必要です。

本当にアパートを建築してもいい場所なのかをよくご検討ください。

建築途中で亡くなってしまうとほとんど節税効果は出ません。余裕を持って対策をすることをお勧めします。

銀行借入でも自己資金でも相続税節税効果は変わりません。残された方が苦労することがないよう、事前によく話し合いをするようにしてください。