相続税いくらかかるのだろう?

相続税の計算をするためには、まず相続税の計算の仕組みをしっかりと理解する必要があります。

相続税の計算は、贈与税の計算のように単純ではないからです。

そこで今回は、相続税の計算方法について具体的なケースを図解で分かりやすくご説明します。

相続が発生した後にはおおよその相続税を早めに把握することをお勧めします。納税資金について何も考えないでいると期限までに納税することが困難になることもあるからです。

相続税の計算方法を理解しておくと、どのように遺産分割をしたら相続税が有利になるのかを判断することも可能となります。

相続税の計算方法を正しく理解して、期限前に慌てることのないようにしてください。

目次

1.相続税の計算方法の全体像

まずは相続税の計算の全体像をご確認ください。

ご自身に関連する部分を漏らさないように理解していただきたいからです。

具体事例による説明はのちにご説明をいたします。まず全体像を理解してから具体例で確認することでより理解を深めることができるものと思います。

手っ取り早く具体的な事例で確認されたい方は、『2.具体事例で確認』相続税の総額に進んでください。

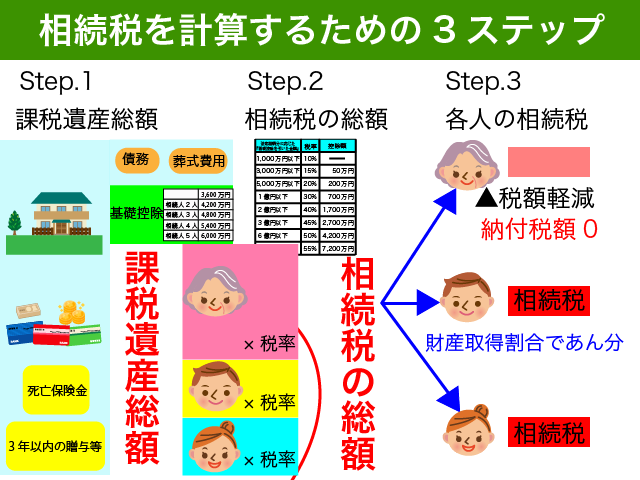

1-1.相続税の計算は3ステップ

相続税の計算は大きく以下の3つのステップに分かれます。

- 課税遺産総額を計算する

- 相続税の総額を計算する

- 各人の相続税を計算する

それぞれのステップごとにご説明していきますので、今どこのステップなのか意識をして読み進めてください。

1-2.相続税の対象財産から基礎控除を控除=課税遺産総額

Step.1は、各種財産の評価と基礎控除の計算です。

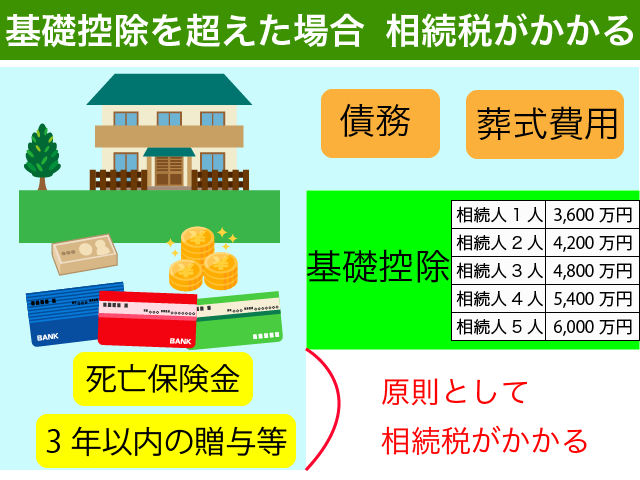

相続税の対象となる財産が基礎控除を超えた場合には、原則として相続税が課税されます。

この超えた部分の金額を課税遺産総額といいますがこの言葉は覚えなくて結構です。それほど一般的な用語ではありませんし、『基礎控除を引いた金額』と表現した方がわかりやすいからです。

1-2-1.相続税の対象となる財産

相続税の対象となる財産は亡くなった日時点の財産や債務・葬式費用を基準としますが、以下のようなものも相続税の対象となりますのでご注意ください。

- 相続開始前3年以内に相続人が贈与を受けた財産

- 相続時精算課税制度を利用して贈与を受けた財産

- 死亡保険金や死亡退職に伴う退職金

- 亡くなった方が保険料を負担した生命保険契約に関する権利

『亡くなった時点の財産』以外にも相続税がかかるのだというくらいのご理解で今は十分です。

細かなことは気にしないで、まずは相続税がどのくらいになるのかを大まかにイメージすることを優先してください。

相続税の対象となる財産についてもう少し詳しく知りたい方は、以下の記事をご参照ください。

『相続税の対象となる財産』

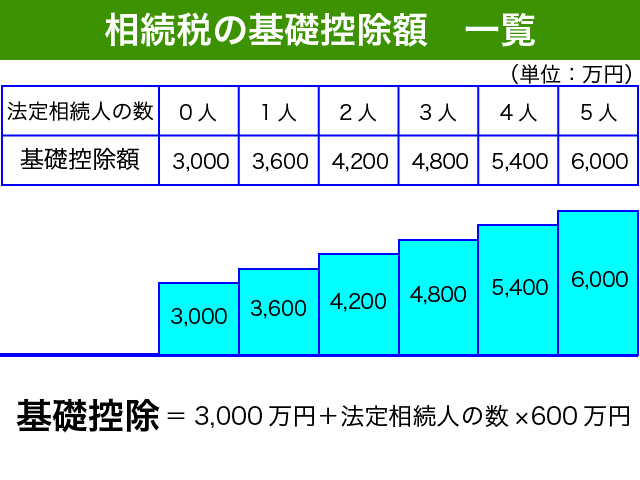

1-2-2.基礎控除は『法定相続人の数』で決まる

相続税がかかるかどうかの基準が『基礎控除』です。相続税の対象となる財産が基礎控除を超える場合には原則として相続税が課税されることになります。

基礎控除は『法定相続人の数』を元に計算を行います。

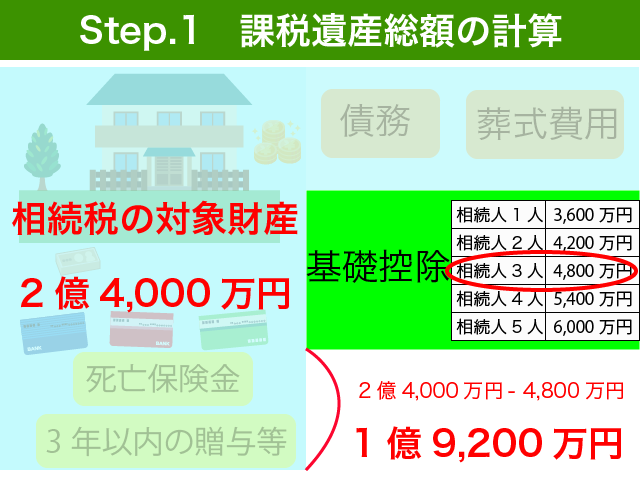

法定相続人が1人であれば基礎控除は3,600万円です。2人なら4,200万円、3人なら4,800万円と法定相続人の数が増えるほど基礎控除は600万円ずつ増加します。

法定相続人は誰になるのだろう?と不安な方は、以下の記事をご参照ください。

『法定相続人の範囲とその順位を徹底解説!【図解でかんたん一目瞭然】』

<注意点>

相続の放棄があった場合や相続人に養子がいるような場合には、『法定相続人の数』計算にあたっては以下の点を注意する必要があります。

- 相続の放棄はなかったものとする

- 実子ありの場合、養子は1人まで

- 実子なしの場合、養子は2人まで

このような場合の『法定相続人の数』を具体例で確認したい方は、以下の記事をご参照ください。

亡くなった方の『法定相続人の数』

1-3.『相続税の総額』は財産と法定相続分で決まる

相続税の計算で重要なのが『相続税の総額』の計算です。Step.2となります。

ご自分で相続税の計算を行おうとする場合に一番間違える部分ですので、よく確認するようにしてください。

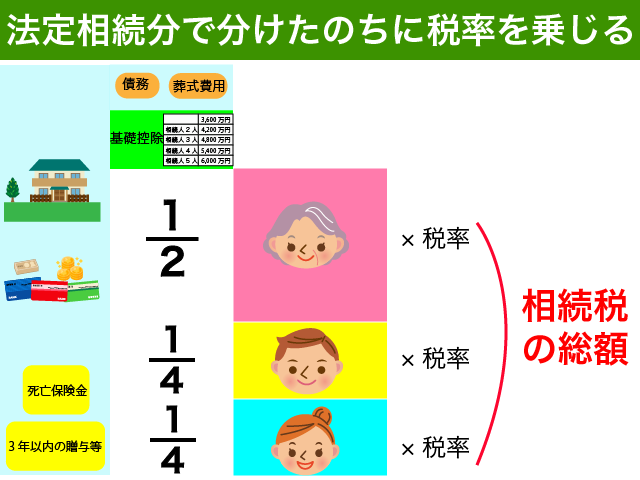

1-3-1.『基礎控除を引いた金額』を法定相続分で分ける

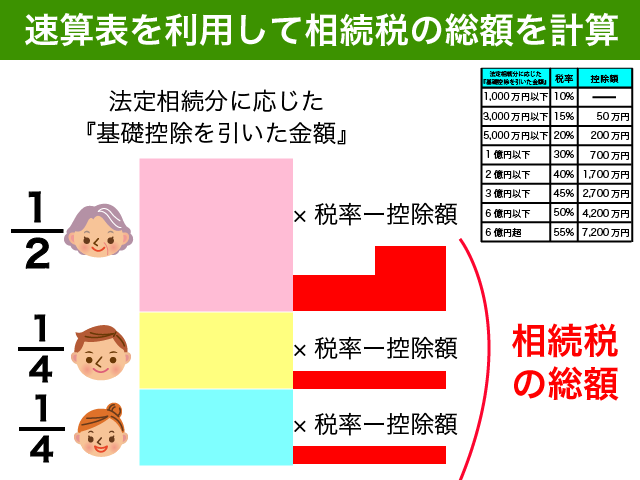

一番のポイントは、何に対して相続税の税率を乗じるかという部分です。

『基礎控除を引いた金額』にそのまま相続税の税率を適用するのではありません。

『基礎控除を引いた金額』を民法による法定相続分の通りに分割し、その分割後の金額にそれぞれ相続税の税率を乗じることになるのです。

配偶者と子供2人の場合、それぞれの法定相続分は、配偶者1/2、子供1/4ずつです。

『基礎控除を引いた金額』を1/2、1/4、1/4の3つに分割してから相続税の税率を乗じることになります。

<注意点>

ここでいう法定相続分とは、基礎控除を計算する際の『法定相続人の数』に応じた相続分となります。

相続の放棄があった場合にはなかったものとし、養子の数に制限が入る点を思い出してください。

法定相続分について不安な方は、以下の記事をご参照ください。

『相続人ごとの割合(法定相続分)』

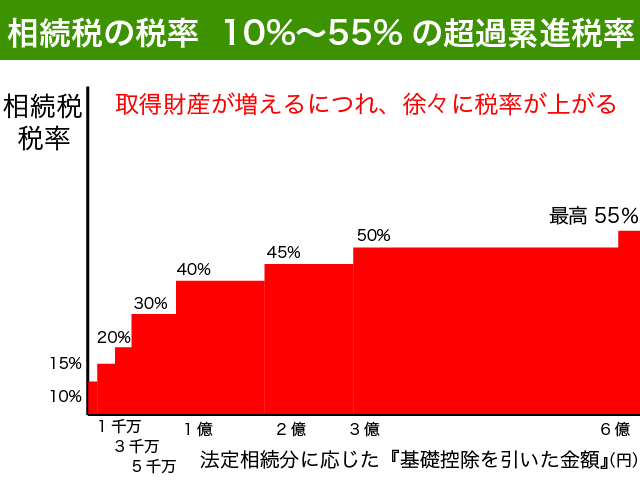

1-3-2.相続税の税率

相続税の税率は10%から55%までの超過累進税率となっています。

ある時点を超えたから急に税金が高くなるということはありません。超えた部分のみ税率がゆるやかに高くなっていく仕組みとなっているのです。

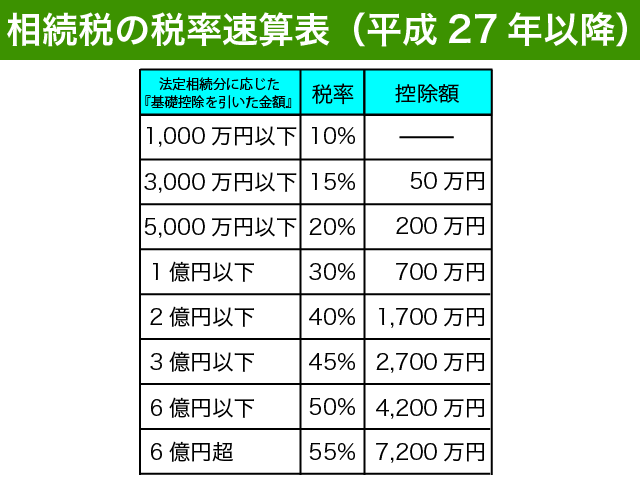

相続税を計算する場合には、速算表を利用すると便利です。

『分割後の金額』にそれぞれ相続税の税率を乗じて控除額を控除すればいいのです。

これらを合計したものが相続税の総額となります。

先にご説明した『分割後の金額』に税率を適用しますので、法定相続人の数が多くなればなるほど相続税は安くなります。

税率が低い10%の部分をより多く使えるようになるからです。

基礎控除が多くなるという点ばかり考えがちですが、財産が多い方の場合には『税率が低い』という点の方が相続税が安くなる効果が大きいのです。

<相続税の総額の意味>

相続税の総額は、配偶者の税額軽減をはじめとする税額控除、相続税の加算等を考慮しない相続税のこととなります。

相続税の総額が200万円であったとしても、配偶者が全て相続した場合には相続税は0円となることもあります。

兄弟等の相続人が相続した場合には、2割加算によって240万円になる場合もあります。

『相続税の総額』は、最終的な相続税の合計額とは異なる場合がありますのでご注意ください。

1-4.各人の相続税は遺産分割の内容で決まる

1-4-1.相続税の総額をあん分割合で分ける

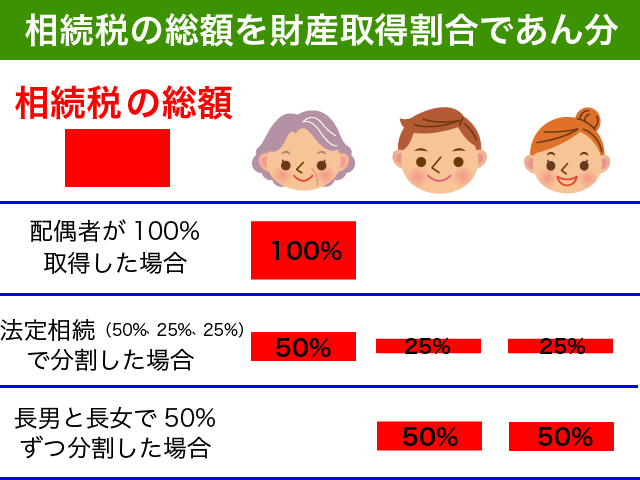

相続税計算のStep.3は、各人の納付すべき相続税の計算です。

各人の納付すべき相続税は、『相続税の総額』を『あん分割合』で分けたものが基本となります。

あん分割合とは財産を取得した割合のことですので、それぞれの相続税は遺産分割の内容によって決まるといえます。

財産を取得した割合で相続税を負担することになるのです。何ら財産をもらっていない方は相続税も0円となります。

あん分割合は、相続税の評価を基にした『財産取得の割合』ですのでご注意ください。

申告期限までに遺産分割が決まっていない場合には、法定相続分で取得したものとして相続税を計算することになります。

1-4-2.個別の事情によって税額控除がある

あん分割合でそれぞれの財産取得者に分けられた相続税は、財産を取得した方の個別事情によって以下の税額控除を受けることができます。

・贈与税額控除(3年以内贈与があった場合)

・配偶者の税額軽減(配偶者が取得した場合)

・未成年者控除(未成年者が取得した場合)

・障害者控除(障害者が取得した場合)

・相次相続控除(10年以内に相続税の負担があった場合)

・外国税額控除(海外で支払った相続税がある場合)

ここでは、非常に重要な配偶者の税額軽減と忘れがちな障害者控除について簡単にご説明します。

その他で気になる税額控除がありましたら国税庁のホームページをご参照ください。

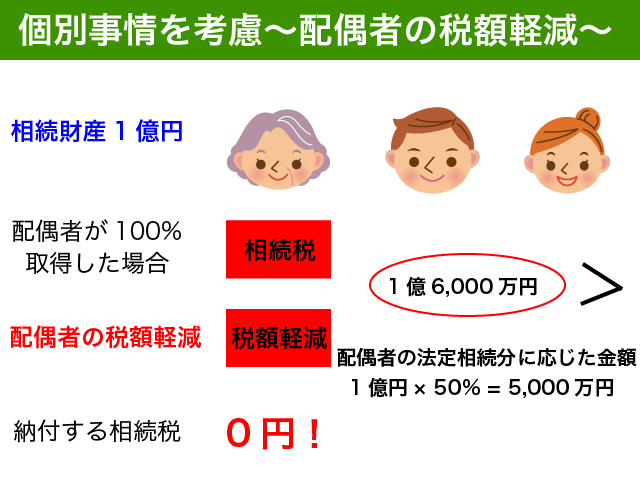

<重要!配偶者の税額軽減>

配偶者の税額軽減は非常によく利用されます。配偶者が取得した財産のうち以下の金額に相当する部分については相続税が軽減されるのです。

- 1億6,000万円

- 法定相続分に応じた金額

配偶者が取得した財産が1億6,000万円以下であれば配偶者には相続税がかかりません。

配偶者の税額軽減は、配偶者が取得する財産が決まっていないと適用することができません。

また、適用にあたっては相続税の申告書を提出することが条件となりますのでご注意ください。

配偶者の税額軽減について詳しく知りたい方は、以下の記事をご参照ください。

『【相続税の配偶者控除】配偶者の税額軽減で賢く相続税を軽減する方法』

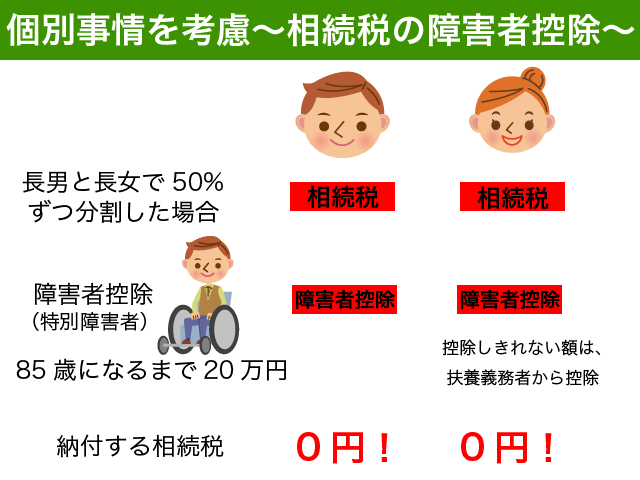

<忘れがちな障害者控除>

障害者控除は忘れがちですので注意してください。

相続発生時の年齢を基にその方が85歳となるまでの年数(1年未満の端数は切り上げ)につき10万円(特別障害者の場合20万円)の控除を受けることができます。

例えば、相続発生時点で40歳の方が特別障害者の場合、障害者控除の金額は900万円となります。

(85歳 – 40歳)× 20万円 = 900万円

本人が控除しきれない金額については扶養義務者の相続税額から控除することも可能です。

同居をしていなくても兄弟には扶養義務がありますので、長男が控除しきれなかった障害者控除については長女が控除を受けることが可能となります。

障害者の方が財産を取得しなかった場合には、障害者控除の適用を受けることができませんのでご注意ください。

また、過去に相続税の申告で障害者控除の適用を受けている場合には、今回の障害者控除が制限されることがありますのでご注意ください。

1-4-3.兄弟姉妹や甥、姪、孫養子は相続税2割加算

相続等によって財産を取得した方が、亡くなった方の配偶者や一親等の血族(その代襲相続人を含む)ではない場合には、相続税額が2割加算されます。

具体的には兄弟姉妹や甥姪、養子となっている孫(代襲相続人ではない場合)、その他遺言によって財産を取得した親戚や他人等が該当します。

代襲相続人とは、相続人となり得た方が先になくなっていた場合にその方の代わりに相続人としての地位を継いだ相続人のことをいいます。

相続人が配偶者と子供の場合には関係ありませんが、子供がいない方が亡くなった場合には忘れないように注意してください。

2割加算の対象となる場合、2割加算を行なったのちに先にご説明した各種固有事情による税額控除を受けることとなります。

2.『具体事例で確認』相続税の計算

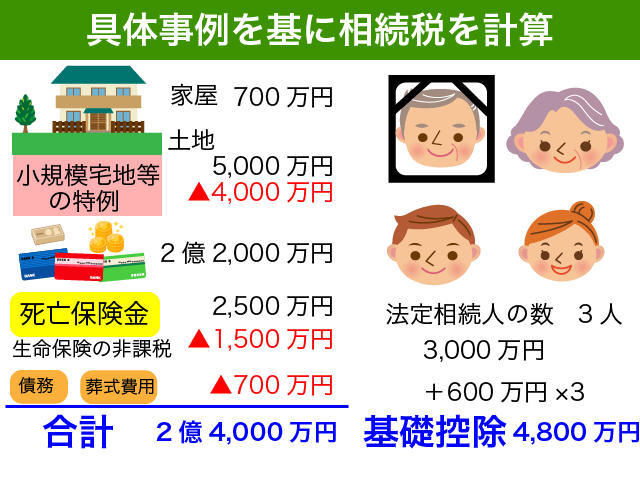

それでは具体的な事例を基に相続税の計算をご説明いたします。

相続税の対象となる財産の合計は2億4,000万円、相続税の基礎控除は4,800万円となります。

自宅敷地については、要件を満たせば小規模宅地等の特例で330㎡までは8割減とすることが可能です。

死亡保険金については、相続人1人あたり500万円が非課税となります。1人で受け取った保険であっても相続人が3人いますので1,500万円が非課税となるのです。

2-1.具体事例で確認『基礎控除を引いた金額』

図で説明するまでもありませんが、『基礎控除を引いた金額』は1億9,200万円となります。評価額が出ているので簡単ですよね。

実際には、相続財産の範囲を特定することと、それぞれの財産の評価をするのに手間がかかるのです。

今回はそれぞれ個別の財産評価についての説明は省略いたします。詳しく知りたい方はそれぞれ以下の記事をご参照ください。

土地の評価をご自分で計算されたい方

『【自分でかんたん!】土地の評価明細書を作成して申告の要否を検討!』

小規模宅地等の特例を使って自宅土地の評価を8割減したい方

『【相続税の配偶者控除】配偶者の税額軽減で賢く相続税を軽減する方法』

亡くなった方以外の名義の預金が相続財産になるのか不安な方

『これを押さえれば名義預金にならない!見分け方と対処法を徹底解説!』

賃貸不動産やその敷地の評価について知りたい方

『相続税を減額するための『貸家建付地』評価方法と小規模宅地等の特例』

自宅の土地が借地の場合で借地権の評価を知りたい方

『借地権の評価方法を具体事例で解説!相続税負担を減らす特例をご紹介』

控除することができる債務について詳しく知りたい方

『【損をしない!】債務控除を漏れなく申告し相続税負担を軽減する方法』

控除することができる葬式費用について詳しく知りたい方

『【事例付】控除可能な葬式費用を漏れなく控除して相続税を軽減しよう』

2-2.具体事例で確認『相続税の総額』

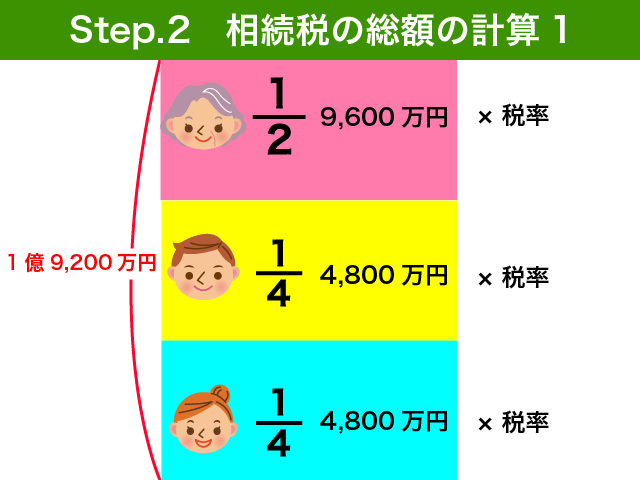

『基礎控除を引いた金額』をそれぞれの法定相続分に分けます。

1億9,200万円を法定相続分(配偶者1/2、長男1/4、長女1/4)で分けます。配偶者は9,600万円、子どもは4,800万円ずつとなります。

実際にどのように遺産分割をしたかどうかに関わらず、法定相続分によって分ける必要があるのです。

この法定相続分で分けた金額に対して、相続税の速算表を利用することになります。

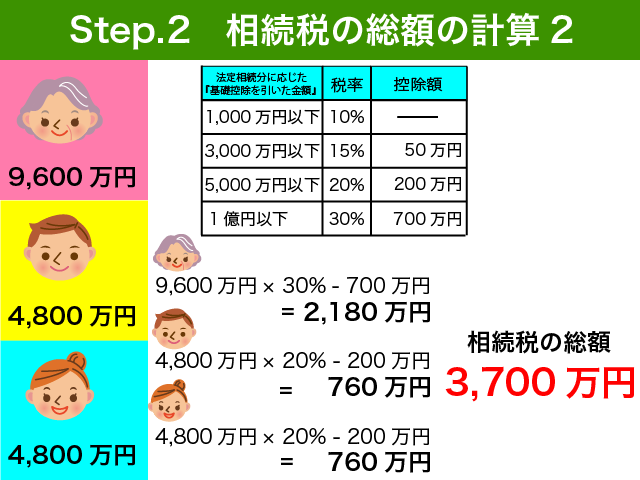

それぞれ法定相続分に応じた『基礎控除を引いた金額』に相続税の速算表を当てはめて相続税を計算します。

9,600万円は1億円以下に該当しますので、30%を乗じたのちに700万円をマイナスします。2,180万円ですね。

4,800万円は5,000万円以下に該当しますので、20%を乗じたのちに200万円をマイナスした760万円となります。

これら3人の合計が相続税の総額となります。相続税の総額は3,700万円となりました。

(2,180万円+760万円+760万円=3,700万円)

2-3.具体事例で確認『各人の相続税』

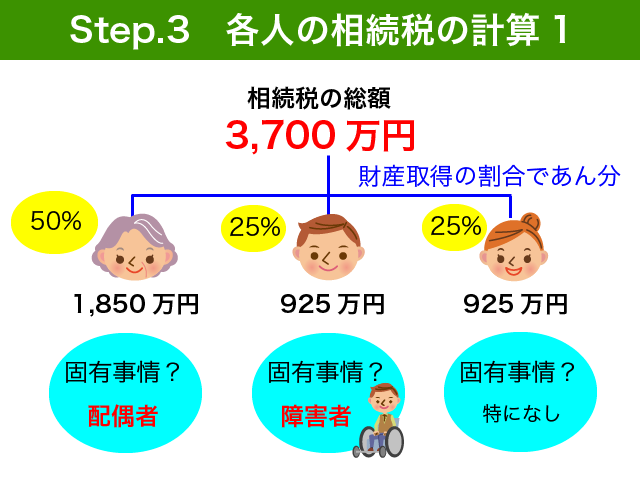

各人の納付すべき相続税を計算するために、まずは相続税の総額を各人の財産取得の割合にてあん分を行います。

今回の事例では、財産の取得割合が法定相続と同様という前提としております。

配偶者が50%、長男が25%、長女が25%の財産取得割合で相続税の総額をあん分すると、配偶者の相続税は1,850万円、長男と長女は925万円ずつとなります。

ここから財産取得者ごとの固有事情を考慮することとなります。

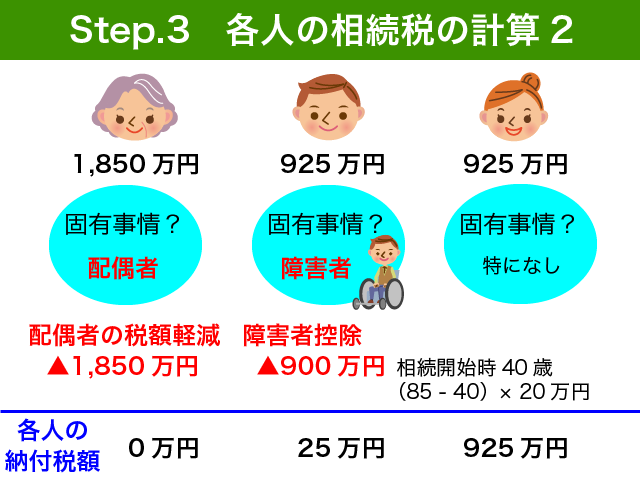

配偶者が財産を取得した場合、配偶者の税額軽減の適用を受けることが可能です。

また、長男は特別障害者ですので、障害者控除の適用を受けることが可能となります。

相続税の対象となる財産の価額が2億4,000万円で配偶者の取得割合が50%ですので、配偶者が取得した財産の価額(相続税評価ベース)は1億2,000万円となります。

配偶者の税額軽減を適用することで、1億6,000万円までの財産を取得しても配偶者の相続税は0円となります。よって今回の配偶者の納付税額は0円で済むことができました。

配偶者の税額軽減について詳しく知りたい方は、以下の記事をご参照ください。

『【相続税の配偶者控除】配偶者の税額軽減で賢く相続税を軽減する方法』

長男は特別障害者に該当します。相続開始時の年齢である40歳から85歳になるまでの45年間に20万円をかけると900万円が障害者控除の金額となります。

長男の税額控除前の相続税は925万円ですので、900万円の障害者控除を適用すると納付税額は25万円となります。

長女は特に個別事情がありませんので、相続税の総額を財産取得の割合であん分した925万円がそのまま納付税額となります。

3.おおよその相続税がわかったら必要書類を揃えよう

おおよその相続税の確認をすることができたでしょうか。

相続税の対象となる財産が基礎控除を超える場合、相続税の申告が必要となります。

申告が必要かどうか判断する際には、『小規模宅地等の特例を適用しないものとして計算した財産の価額』と基礎控除を比べてみるようにしてください。

小規模宅地等の特例や配偶者の税額軽減は、相続税の申告が適用要件となる特例だからです。

小規模宅地等の特例について詳しく知りたい方は、以下の記事をご参照ください。

『『小規模宅地等の特例』を使って自宅敷地評価を80%減額する方法!』

配偶者の税額軽減について詳しく知りたい方は、以下の記事をご参照ください。

『【相続税の配偶者控除】配偶者の税額軽減で賢く相続税を軽減する方法』

今回計算した相続税が0円であっても、相続税の申告が必要となる場合が多いと思われますのでご注意ください。

相続税の申告は、原則として亡くなった日から10ヶ月となります。長いようであっという間ですので相続税申告に必要な書類の準備をすすめるようにしてください。

まずは相続人を特定するための戸籍謄本の取得が第一です。これがないと相続手続きが何も始まりません。

相続税申告に必要な書類について知りたい方は、以下の記事をご参照ください。

『相続税申告は必要書類の準備から!効率よく書類を収集する秘訣を紹介』

相続税の申告期限についてより詳しくご理解されたい方は、以下の記事をご参照ください。

『【罰則が重い】相続税の申告期限を徹底解説!期限が直前に迫った際の具体的な対処法!』

相続税申告を税理士に依頼しようとされている方は、ぜひ以下の記事をご参照いただき後悔のない税理士選びをするようにしてください。

『相続税申告は税理士選びで決まる!後悔しない税理士選び4つの秘訣』

4.まとめ

相続税の計算方法をご説明いたしました。

相続税の計算は3ステップです。1.相続税の対象となる財産から基礎控除を控除、2.相続税の総額を計算する、3.各人の納付税額を計算する。

相続が発生したのちにはできるだけ早めに相続税を確認することをお勧めします。最初は細かなことは気にせずおおよその金額を早く把握することが重要なのです。

相続税の金額がわかれば納税資金の準備を早めに考えることができますし、相続税の計算方法を理解することでどのように遺産分割をした方が良いのかを判断することができるようになるからです。

相続税がおおまかにわかったら、必要書類の準備に進んでください。まずは戸籍謄本の取得が第一です。

相続税の申告と納付の期限は10ヶ月です。長いようであっという間になりますので少しでも早めに手続きを進めて期限前に慌てることがないようにしてください。