『自宅の土地は相続税が安いんですよね?』

そうです、一般的な土地の時価に比べて土地の相続税評価額は低くなる傾向にあります。

さらに自宅敷地の場合、小規模宅地等の特例を使えば、評価をさらに80%減額することができるのです!

この制度は特例ですので、何もしないで勝手に適用されるということはありません。制度を使うためにはきちんと要件を満たして相続税の申告をする必要があります。

小規模宅地等の特例を使える状況にもかかわらず、要件を知らないがゆえに制度を活用できないのは非常に不幸ですよね。

そこで今回は、小規模宅地等の特例を使って自宅敷地の評価を80%減額する方法をご紹介します。小規模宅地等の特例は、適用するための要件が非常に重要です。財産の取得者によって変わる要件もありますのでしっかりと理解して損のないようにしてください。

目次

1.小規模宅地等の特例を使えば自宅敷地評価が8割減!

1-1.小規模宅地等の特例の概要

・評価の高い自宅とわずかな預貯金しか相続財産がない…

・地価が高い土地があるが店舗敷地として利用している…

生活に不可欠な自宅の敷地や事業用の敷地については、そのまま相続税の対象としてしまうと残された相続人の方々の生活や仕事が脅かされてしまうこととなります。

『相続税を払うために家を売れ!』というのは、酷ですよね。住む場所がなくなってしまいます。

『相続税を払うために店舗を売却しろ!』これもひどい話です。仕事がなくなったら収入が無くなってしまいます。

とはいえ、これらを無条件に相続税の対象外とすることは課税の公平の観点から好ましくはありません。

そこで、一定の要件を満たした宅地等については、限度面積まで評価の減額をすることが可能な特例が設けられています。

この特例が、小規模宅地等の特例です。

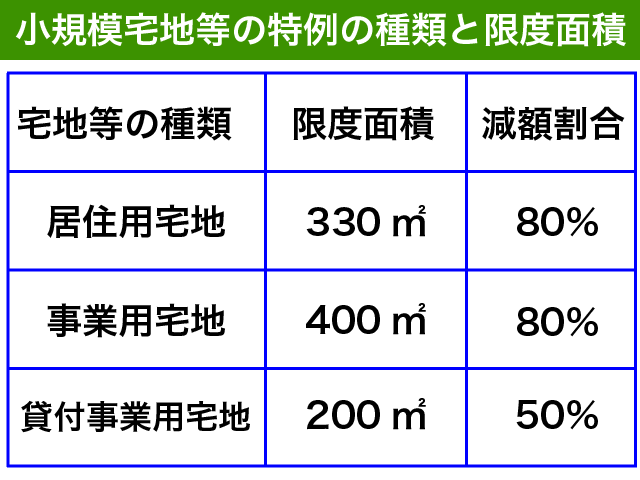

1-2.小規模宅地等の種類と限度面積・減額割合

小規模宅地等の特例の対象となるのは、以下の3種類の宅地です。

- 居住用の宅地

- 事業用の宅地

- 貸付事業用の宅地

貸付事業用の宅地は、限度面積と限度割合が事業用の宅地とは別に定められています。

限度面積と減額割合については、以下の図をご確認ください。

限度面積を超えた宅地であっても特例の適用は可能ですので、勘違いしないようにしてください。

400㎡の自宅敷地の場合、330㎡までは80%の減額をすることが可能です。残りの70㎡は特例を使えませんので100%の評価となるわけです。

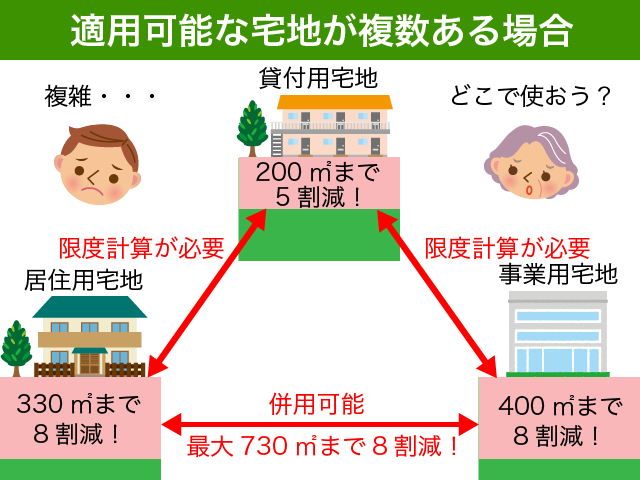

<特例の対象宅地が複数ある場合>

居住用の宅地と事業用の宅地はそのまま併用が可能です。あわせて730㎡まで80%減額できるのです。

一方で、賃貸不動産の敷地は他の宅地とそのまま併用できず限度面積の計算を行う必要があります。詳しくは『3-4.事業用宅地や貸付用宅地がある場合』でご説明をします。

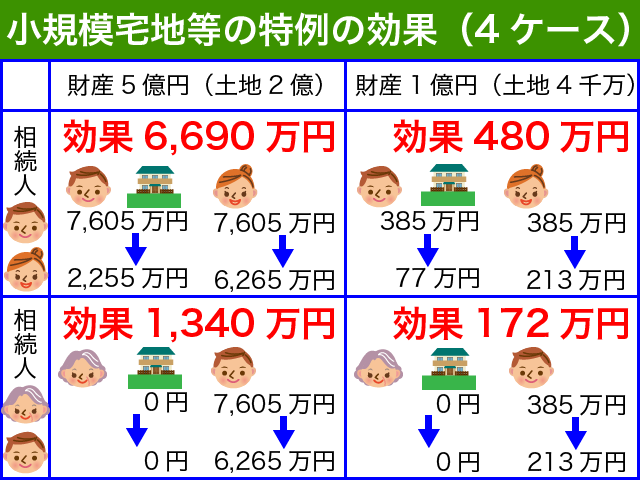

1-3.小規模宅地等の特例を適用した場合の効果

では一体いくら相続税が安くなるのでしょうか?

相続税の計算は複雑ですので、相続税が〇〇円安くなります!と一律には言えません。

4つのケースで効果を計算してみましたので、下の図でご確認ください。

土地の単価が高いほど小規模宅地等の特例で減額される金額が大きくなります。地方の自宅よりも都会の自宅のほうが小規模宅地等の特例の効果は高くなります。

対象宅地を配偶者が相続する場合と子供が相続する場合でも影響が異なります。

配偶者には配偶者の税額軽減という税額控除があるため、もともと相続税負担が軽いのです。相続税負担が重い他の相続人が小規模宅地等の特例を適用したほうが減額される相続税は大きくなります。

特例の適用によって相続税の対象となる財産の評価が減ることとなります。特例を適用しない方の相続税も減額されるのはそのような理由のためです。

誰が土地を相続すれば小規模宅地等の特例が使えるのかの判断が重要です。そのためには特例の適用要件を知っておく必要があります。

適用要件については、『2. 自宅で小規模宅地等の特例を適用する要件』でご説明しますのでご確認ください。

2.自宅で小規模宅地等の特例を適用する要件

<基本となる要件>

小規模宅地等の特例を適用するためには、対象となる宅地の取得者が決まっている必要があります。これが最低限の条件です。

遺言で宅地の取得者が定められていればそれで結構ですし、遺言がない場合には遺産分割協議書を作成すれば大丈夫です。

相続税の申告も必ず必要となります。詳しくは『3-2.相続税申告と添付書類を忘れずに!』でご説明しますので、後ほどご確認ください。

<取得者ごとの要件>

これら基本的な要件以外に、宅地の取得者ごとに細かな要件も定められています。自宅敷地については、以下の取得者ごとにそれぞれ適用するためのルールが定められています。

- 配偶者が取得する場合

- 『同居親族』が取得する場合

- 『家なき子』が取得する場合

これから一つずつご説明しますので、よく確認をしてください。

2-1.配偶者が取得する場合

配偶者が自宅敷地を取得する場合、特に取得者としての要件はありません。

配偶者が自宅敷地を相続すればいいのです。

極端な話ですが、相続した直後に自宅を売却をしてしまっても構いません。

ただし、事実婚ではなくきちんと役所に婚姻届けを提出した法律婚である必要がありますのでご注意ください。

2-2.同居していた親族が取得する場合

亡くなった方と同居していた(同じ建物に住んでいた)親族の方が自宅敷地を取得した場合も、小規模宅地等の特例の適用を受けることが可能です。

以下の3つの要件があります。

・相続開始直前に亡くなった方と同じ建物に居住していたこと

・宅地等を相続税の申告期限まで所有していること

・宅地等に相続税の申告期限まで居住していること

配偶者と比べると要件が細かいですね。

相続税の申告期限は、原則として亡くなった日から10カ月です。将来的に売却をしたいと考えているような場合であっても、10カ月間はそのまま住み続けた方が相続税上は有利ですね。

『何年間同居している必要があるのですか?』という疑問がある方もいらっしゃるかもしれません。

法律上は、『相続開始の直前において』亡くなった方の住んでいた一棟の建物に居住していればよいことになっていますので、極端に言えば1日でも同居していればいいわけです。

居住については、実態で判断が行われます。

住民票が同じ場所にあればいいというわけではありませんので、たとえ住民票の住所を同じにしていたとしても居住実態がなければ小規模宅地等の特例は適用できません。

くれぐれも安易に『同居していたことにしよう』というのは避けてください。

税務調査が行われて居住実態がないと判断をされてしまった場合、本来払うべき税額に加えて35%以上の重加算税等のペナルティが襲って来るからです。

<二世帯住宅の場合>

一般的な戸建ての二世帯住宅の場合、小規模宅地等の特例の適用を受けることが可能です。

以前のルールでは、中で行き来ができない二世帯住宅では同居要件を満たさないとされていました。現在は、同じ敷地にある一棟の建物に住んでいればよいというルールになっているため、必ずしも同居していなくてもいいわけです。

ただし、区分所有のマンションは例外です。たとえ同じ敷地にある一棟の建物に住んでいたとしても同居要件を満たしませんのでご注意ください。

2-3.『家なき子』が取得する場合

同居していなかった親族であっても小規模宅地等の特例の適用を受けることができる場合があります。

通称、『家なき子』特例です。

以下の3つの要件が必要となります。

- 亡くなった方の配偶者や同居親族がいないこと

- 財産取得者が相続前3年以内に自己や配偶者の持ち家に住んでいないこと

- 宅地等を相続税の申告期限まで所有していること

亡くなった方の配偶者や同居していた親族がいる場合には、『家なき子』特例は使えませんのでご注意ください。

持ち家がある方の場合、実家の土地建物は生活に必要不可欠な財産ではありません。所有する自宅があるからです。

自宅が賃貸である方の場合、実家の土地建物の相続に多額の相続税がかかっては実家を売却せざるを得ません。実家に住みたくても住めなくなってしまいます。

そこで、このような『家なき子』の方の場合には、小規模宅地等の特例を適用できることとされているのです。

ただし、申告期限までに相続した実家を売却をしたのであれば、実家土地建物は生活に不可欠な財産とはいえませんので小規模宅地等の特例は使えません。

『家なき子』の方が小規模宅地等の特例を適用する場合、実家敷地に引っ越す必要はないわけです。

<平成30年4月1日以後の相続の場合>

『家なき子』の要件を満たすため、持ち家を身内に売却するような『対策』を防止するために平成30年に『家なき子』ルールの変更が行われました。

変更の内容は以下の2点です。

・相続開始前3年以内に3親等内の親族や同族法人等が所有する国内にある家屋に居住していた場合は、『家なき子』に該当しない。

・相続発生時に住んでいた自宅を過去に所有していた場合には、『家なき子』に該当しない。

ずっと賃貸暮らしの方の場合には影響がないはずです。

ところが、やむを得ず親戚の自宅にお世話になっていた方にとっては、非常に大きな税制の変更となります。

3親等内の親族ですので、祖父母や兄弟姉妹、おじおば、子供や孫、甥姪にお世話になっているような場合ですね。親族ですので、自宅敷地を相続した方の血族のみでなく配偶者の祖父母や兄弟姉妹等の姻族も含まれます。

平成30年4月1日以後に発生した相続から適用となりますのでご注意ください。

平成30年3月31日時点で家なき子の要件を満たしていた場合には、経過措置によって平成32年3月31日までに相続が発生した場合には元の古い要件を満たしていれば適用が可能です。

月額家賃100万円超えるような高級マンション住まいの『家なき子』は相続税が軽減される一方、親戚の家に居候している方の相続税が高くなってしまうのは明らかに不公平ですよね。

3.小規模宅地等の特例の注意点

小規模宅地等の特例が使えるか使えないかは非常に重要な論点です。相続税額が大きく変わることになるからです。

特に注意していただきたい論点をいくつかご紹介しますので、ご参考にしてください。

とても全ての論点をご紹介することはできませんので、少しでも不安や疑問に思われた際には税理士等の専門家にご相談するようにしてください。

3-1.亡くなった方が老人ホーム等に入居していた場合

老人ホームに入居されていた方が亡くなった場合、もとの自宅で小規模宅地等の特例を受けるためには一定の要件がありますのでご注意ください。

- 相続開始時に要介護状態等であること

- 一定の養護老人ホームに入居していたこと

- もとの自宅を他の用途に利用していないこと

介護等のために特別養護老人ホーム等に入居していた場合で、元の自宅にいつでも戻れるようそのままにしていることが必要であると言えます。

第三者に賃貸をしたり、生計が別の親族等の住居の用とされている場合、もはや亡くなった方の自宅とは言えませんので、居住用の宅地としての小規模宅地等の特例は適用することができないのです。

一定の養護老人ホームに入居とは、以下のように公表されています。(参照:国税庁)

- (1) 介護保険法第19条第1項に規定する要介護認定若しくは同条第2項に規定する要支援認定を受けていた被相続人又は介護保険法施行規則第140条の62の4第2号に該当していた被相続人が次に掲げる住居又は施設に入居又は入所をしていたこと。

- イ 老人福祉法第5条の2第6項に規定する認知症対応型老人共同生活援助事業が行われる住居、同法第20条の4に規定する養護老人ホーム、同法第20条の5に規定する特別養護老人ホーム、同法第20条の6に規定する軽費老人ホーム又は同法第29条第1項に規定する有料老人ホーム

- ロ 介護保険法第8条第28項に規定する介護老人保健施設又は同条第29項に規定する介護医療院

- ハ 高齢者の居住の安定確保に関する法律第5条第1項に規定するサービス付き高齢者向け住宅(イの有料老人ホームを除きます。)

- (2) 障害者の日常生活及び社会生活を総合的に支援するための法律第21条第1項に規定する障害支援区分の認定を受けていた被相続人が同法第5条第11項に規定する障害者支援施設(同条第10項に規定する施設入所支援が行われるものに限ります。)又は同条第17項に規定する共同生活援助を行う住居に入所又は入居をしていたこと。

実際にどのような法律に準拠しているのかどうかは、その施設に確認するのが確実ですね。

老人ホームに入居していた場合の小規模宅地等の特例の適用について詳しく知りたい方は、以下の記事をご参照ください。

『小規模宅地の特例は老人ホーム入所でも利用可!【要件を図解で確認】』

<注意点>

ご紹介した老人ホームの取り扱いは、亡くなった方が老人ホームに入居していた場合にもとの自宅が『亡くなった方の居住の用に供されていた宅地』に該当するかどうかの判断基準となります。

小規模宅地等の特例の対象になる宅地は、亡くなった方の居住の用に供されていた宅地のみでなく『亡くなった方と生計を一にしていた親族』の居住の用に供されていた宅地も含まれます。(ただし、『主としてその居住の用に供していた一の宅地等』に限ることとされています。)

たとえ介護等の事情により入居していた老人ホームが要件を満たさない施設であったとしても、もとの自宅に配偶者等の生計を一にする親族が居住しているのであれば、『生計を一にする親族の居住の用に供されていた宅地』として小規模宅地等の特例の適用の適用を受けることが可能です。

3-2.相続税申告と添付書類を忘れずに!

3-2-1.相続税の申告書

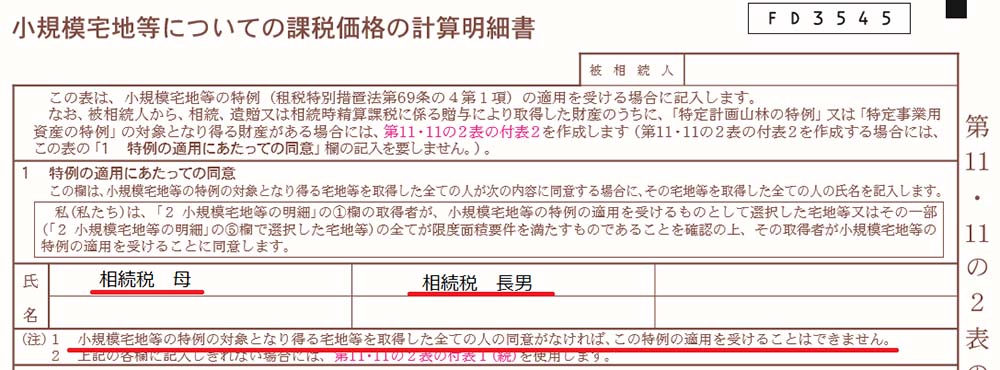

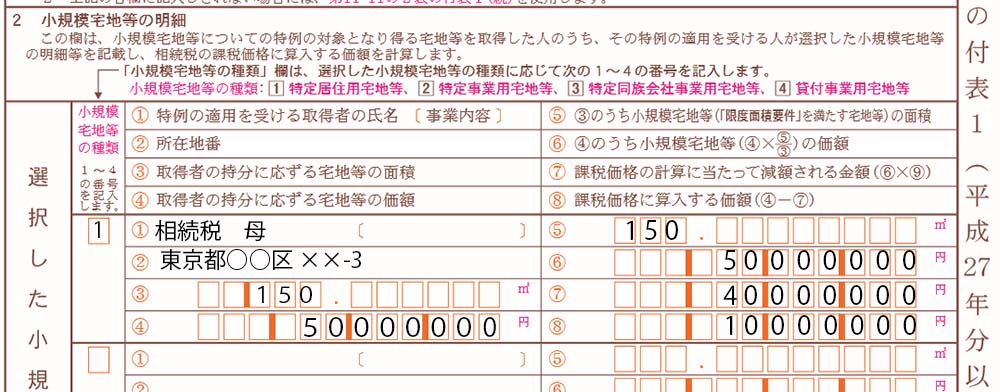

小規模宅地等の特例は、相続税の申告書に相続税の申告書に特例を適用する旨の記載と、どの宅地でこの特例を適用するのかの相続人間での合意が必要となります。

小規模宅地等の特例の適用を受けるために必要となる申告書は、『第11・11の2表の付表1』です。

別の記事で、具体的事例に基づいた相続税申告書の書き方をご紹介しています。

小規模宅地等の特例を適用する場合の相続税申告書の記載例について知りたい方は、以下の記事をご参照ください。

『【自分でかんたん!】相続税申告書の書き方を具体的事例で詳細解説!』

自宅敷地を共有で相続した場合には、別途第11・11の2表の付表1(別表)の作成も必要となります。

申告書は国税庁のホームページからダウンロードが可能ですので、必要な方はご確認ください。

3-2-2.相続税申告書の添付書類

相続税の申告書には一定の書類を添付する必要があります。

配偶者や同居親族が小規模宅地等の特例の適用を受ける場合、以下の書類を添付する必要があります。

- すべての相続人を明らかにする書類

- 遺産分割協議書又は遺言書の写し

- 印鑑証明書(遺言がない場合)

- マイナンバーの番号確認書類

- マイナンバーの身元確認書類

『家なき子』が相続する場合には、『亡くなる前3年以内に自己や配偶者の持ち家に住んでいなかったことを証明する書類』の提出が必要です。具体的には貸家の賃貸借契約書や自宅不動産の登記簿謄本の写しとなります。

亡くなった方が養護老人ホームに居住していた場合には、以下の書類の添付が必要です。

- 亡くなった方の戸籍の附票の写し(相続開始以後に作成されたもの)

- 介護保険の保険証や障害者福祉サービス受給者証の写し

- 入居していた施設の契約書の写し

相続税申告書の添付書類について詳しく知りたい方は、以下の記事をご参照ください。

『相続税申告の添付書類の最新情報を解説!戸籍謄本はコピーでも可能に』

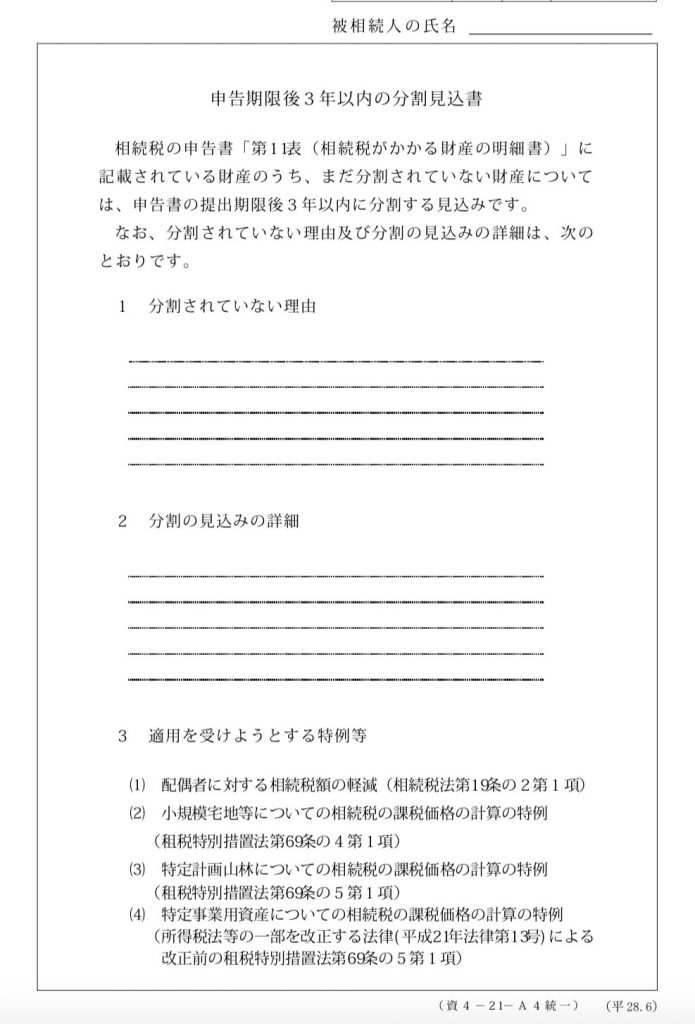

3-3.申告期限までに遺産が未分割の場合

小規模宅地等の特例は、宅地等の所有者が確定している必要があります。

やむを得ず、相続税の申告期限までに遺産が未分割の場合には、未分割であるとして法定相続に応じた財産の取得があったものとして相続税の申告と納付をする必要があります。

未分割の場合には、小規模宅地等の特例の適用は受けられませんので、一度高い相続税を納付する必要があるのです。

その際『申告期限後3年以内の分割見込書』を相続税申告書と一緒に税務署に提出するのを忘れないようにしてください。

申告期限後3年以内に遺産分割が確定した場合には、小規模宅地等の特例の適用を受けることが可能となるのです。

遺産分割が確定したのち4ヶ月以内に公正の請求という手続きをする必要があります。

改めて小規模宅地等の特例を適用した場合の相続税を計算し、払いすぎた相続税の還付を受けられるのです。

この取り扱いは、配偶者の税額軽減も同様です。

遺産が未分割の場合の対処法について詳しく知りたい方は、以下の記事*をご参照ください。

『遺産が未分割の場合の対処法』

*配偶者の税額軽減についてご説明した記事ですので、『配偶者の税額軽減』を『小規模宅地等の特例』と読み替えてご利用ください。

3-4.事業用宅地や貸付用宅地がある場合

小規模宅地等の特例の適用を受けることができる宅地等が複数ある場合は注意が必要です。

どの宅地で特例を適用するかによって相続税額が大きく変わってくることがあるからです。また、『1-3.小規模宅地等の特例を適用した場合の効果』でご説明の通り、配偶者で適用するか否かでも効果が異なってきます。

さらに、貸付用宅地で適用するためには限度面積の調整計算を行う必要があります。

一度相続税の申告書を提出した後には、特例を適用する宅地を変更することができません。

このような場合には税理士等の専門家にご相談をすることをお勧めしますが、ここでは3つのケースで考え方を簡単にご説明をします。(それぞれ適用するための条件を満たしていることが大前提となります。)

3-4-1.事業用宅地と自宅がある場合

事業用の敷地と自宅敷地のみで小規模宅地等の特例の適用を受けようとする場合、両方を併用することが可能です。

事業用の敷地で400㎡まで、自宅敷地で330㎡あわせて730㎡まで土地の評価を8割減とすることができます。

もっとも有利に小規模宅地等の特例を適用できるパターンといえます。

このような場合、迷うことはなく両方で小規模宅地等の特例の適用を受けるようにしてください。

3-4-2.貸付用宅地と自宅がある場合

貸付用宅地と自宅がある場合、限度面積の調整計算をする必要があります。

調整計算といってもこの場合は難しく考える必要がありません。例えば自宅敷地が165㎡の場合、限度面積 330㎡の半分を居住用宅地で利用したことになりますので、貸付用宅地では残り半分利用できることとなります。

貸付用宅地の限度面積は200㎡ですので、その半分である100㎡を50%減することが可能です。

3-4-3.事業用宅地と貸付用宅地と自宅がある場合

自宅以外に事業用宅地と貸付用宅地があるような方の場合は注意が必要です。

事業用宅地と居住用宅地を利用する場合には730㎡まで8割減が可能であるにもかかわらず、貸付用宅地で小規模宅地等の特例の適用を受ける場合、適用可能な面積が小さくなってしまうからです。

貸付用宅地の土地の評価額が圧倒的に他の土地の評価額よりも高いような場合でなければ、かえって損となってしまいます。

貸付用宅地の対象となる土地の評価は、貸家建付地あるいは貸宅地として評価の減額をすることが可能です。これらは特例ではなく土地の評価方法のルールですので、小規模宅地等の特例と併用することが可能です。

貸家建付地の評価方法について詳しく知りたい方は、以下の記事をご参照ください。

『相続税を減額するための『貸家建付地』評価方法と小規模宅地等の特例』

貸宅地の評価方法について詳しく知りたい方は、以下の記事をご参照ください。

『貸宅地(借地権が設定された底地)の評価方法と注意点を徹底解説!』

3-5.小規模宅地等の特例と選択適用となる他の特例がある

小規模宅地等の特例は、あくまで『特例』なのです。

小規模宅地等の特例を適用することによって、受けることができなくなる他の『特例』がありますのでご注意ください。

- 特定計画山林の特例

- 特定事業用資産の特例

これらの特例の適用を受ける場合には、小規模宅地等の特例の適用を受けることはできなくなります。

おそらく、この記事を読んでいらっしゃるほとんどの方には関係がないものと思われますが、これらの特例の対象となる財産がある場合には、第11・11の2表の付表2を申告書に添付する必要がありますのでご注意ください。

申告書は国税庁のホームページからダウンロードが可能ですので、必要な方はご確認ください。

4.まとめ

小規模宅地等の特例についてご説明をいたしました。

自宅敷地で小規模宅地等の特例を適用するためには、遺産分割が確定していることと相続税の申告書の提出が不可欠になります。

さらに自宅敷地の取得者ごとに特例を適用するための要件が定められています。同居していた親族、家なき子の場合には、要件が細かくなっていますので、よく確認をするようにしてください。

小規模宅地等の特例は、非常に論点が多くなっています。特に自宅以外に不動産をいくつもお持ちの方の場合、税理士等の専門家にご相談することをお勧めします。

どの宅地等で特例の適用を受けるかによって相続税が大きく変わることもあるからです。

小規模宅地等の特例を有効に活用して、相続税の負担を少しでも軽減をするようにしてください。