相続税どのくらいかかるのだろう??

相続税の税率が20%だと、全財産の2割が税金で消えてしまうのか…

相続税が気になる皆さんは、相続税の税率が恐ろしいと感じていませんか?

実は皆さんが考えているほど相続税の税率は恐れるに足りません。

現行の相続税の税率は最高で55%となっていますが、相続財産にそのまま税率を乗じるわけではないからです。

相続税の税率を間違えて使っていらっしゃる方が非常に多いのです。

そこで今回は、相続税の税率を中心とした相続税の計算方法についてご説明します。

正しい相続税の計算方法を理解しておくと今回の相続だけでなく二次相続も見えてきます。

続税の税率と計算方法を正しく理解して、相続税軽減のお役に立ててください。

目次

1.相続税の税率と計算に便利な相続税速算表

1-1.相続税の税率は0%から55%

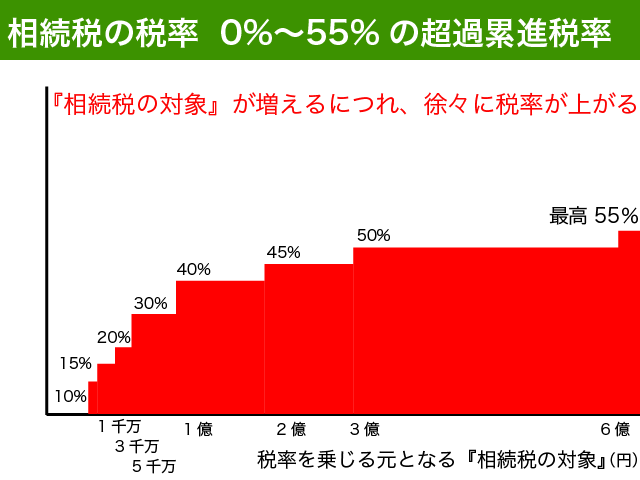

現状の相続税の税率は、0%から55%までとなっています。

基礎控除までの財産に対しては相続税は課税されませんので、最低の相続税の税率は0%といえます。

基礎控除を超えた相続税の対象について、10%、15%、20%、30%、40%、45%、50%、55%と相続税の税率は徐々に増加していくのです。

上記図のとおり、『相続税の対象*』が増えれば増えるほど税率は徐々に上昇していくという特徴があります。

ある時点から『相続税の対象』が少し増えたとしても税率が一度に増加するということはないのです。

このような相続税の税率の仕組みは、超過累進税率といいます。定められた部分を超過した部分のみ税率が上がるというわけです。

所得税も贈与税も相続税と同様に超過累進税率となっています。

*相続税の税率を乗じる対象をここでは『相続税の対象』と呼ぶことにします。相続税の税率は各相続人が取得した財産に直接乗じるのではないのです。勘違いが多い部分となりますので、『2.【勘違い続出!】税率を乗じる対象は意外と小さい』で詳しくご説明をします。

1-2.相続税の速算表の使い方

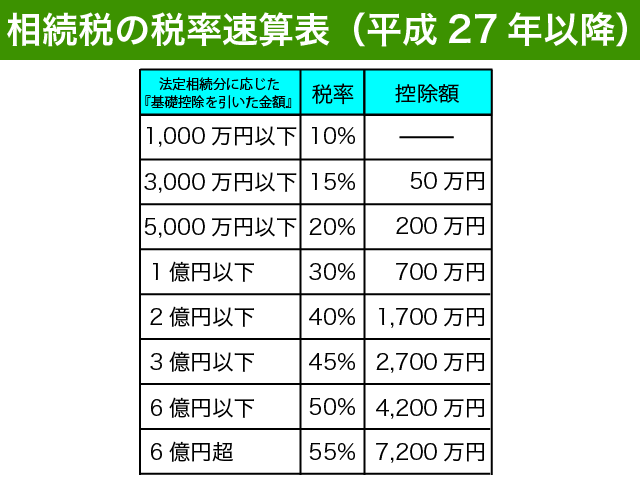

相続税の税率が気になる皆さんに、相続税計算に便利な速算表をご紹介いたします。

『相続税の対象』が1億2,000万円だとした場合、速算表の区分でいうところに『2億円以下』となりますので、1億2,000万円に40%を乗じて1,700万円を控除すればいいのです。

1億2,000万円 × 40% – 1,700万円 = 3,100万円

『1,000万円以下』部分は10%で『1,000万円超3,000万円以下』部分は15%で…と一つずつ計算を積み上げることなく速算表を利用すれば簡単に計算できるのです。

ところが、相続税の計算はそんなに単純ではありません。

税率40%でも相続税が0円となることは珍しくないのです!

また、税率を乗じる『相続税の対象』を勘違いされている方は非常に多いのです。

相続税特有の考え方ですので無理もありません。正しい理解がないと必ず間違えてしまう部分なのです。

『2.【勘違い続出!】税率を乗じる対象は意外と小さい』で相続税の計算の仕組みをご説明しますので、速算表を使う『相続税の対象』を正しく理解するようにしてください。

2.【勘違い続出!】税率を乗じる対象は意外と小さい

2-1.相続税の計算のポイント『相続税の総額』

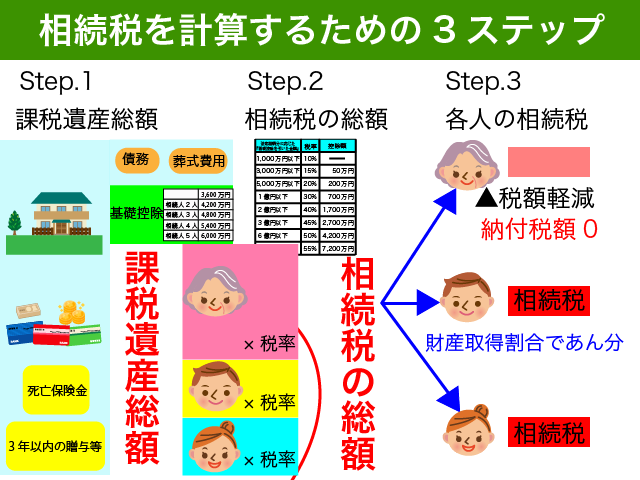

相続税の計算は、以下の3ステップとなっています。

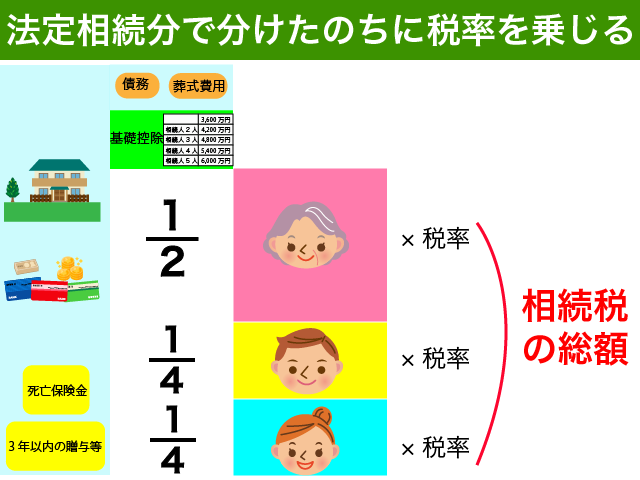

- 相続税対象財産から基礎控除を控除

- 相続税の税率を適用して『相続税の総額』を計算

- 個別事情を考慮して各人の相続税を計算

相続税の対象財産とは、亡くなった時点の相続財産から債務葬式費用を控除した金額だけではありません。死亡保険金や3年以内に贈与を受けた財産等もありますのでご注意ください。

相続税の対象財産について詳しく知りたい方は、以下の記事をご参照ください。

『相続税の対象財産』

2-1-1.課税遺産総額

相続税の基礎控除は、3,000万円+法定相続人の数×600万円で計算されます。

法定相続人が1人であれば3,600万円、2人であれば4,200万円、3人で4,800万円と相続人が増えるごとに600万円ずつ増加していきます。

相続税の基礎控除について詳しく知りたい方は、以下の記事をご参照ください。

『相続税対策, 相続税申告 【図解で簡単】相続税の基礎控除!『相続税かかる?』『申告義務?』』

相続税対象財産から基礎控除を控除したものを課税遺産総額といいます。

課税遺産総額がある場合には、原則として相続税が課税されることとなります。

課税遺産総額がある場合には、相続税の申告が必ず必要となりますのでご注意ください。

2-1-2.相続税の総額

お待たせいたしました。ここでようやく相続税の速算表の登場です!

相続税の対象となる財産から基礎控除を控除した課税遺産総額にそのまま速算表を適用するのではないのです。

課税遺産総額を、民法の法定相続分に応じて各相続人が取得したものとして分割し、それぞれに対して税率を乗じるのです。

法定相続人が配偶者と子供2人の場合、配偶者の相続分は1/2、子供の相続分はそれぞれ1/4となりますので、課税遺産総額を3つに分割したのちに相続税の速算表を使うこととなるのです。

相続税は相続によって財産を取得した方にかかる税金ですので、『基礎控除を除いた各人が相続すべき額』に対して相続税の税率を乗じるのだと考えればスッキリと理解できますよね。

相続税の税率を乗じる対象は、きっとみなさんが思っていたよりも小さいのではないでしょうか。

このようにして各相続人ごとに計算した相続税を合計したものが『相続税の総額』となるのです。

実際にどのように財産を取得したかは関係がありません。配偶者1人が相続した場合であっても子供達だけで相続した場合でも相続税の総額は同額となります。

法定相続人や法定相続分についてご不安な方は、以下の記事をご参照ください。

『法定相続人の範囲とその順位を徹底解説!【図解でかんたん一目瞭然】』

<法定相続人と相続税の総額>

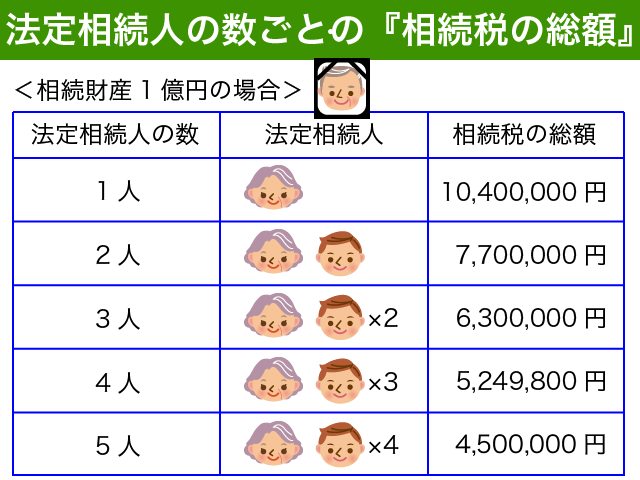

相続税の総額は、相続税の対象財産の金額と法定相続人によって決まります。

財産の額が変われば税金が変わることはイメージつきやすいと思います。

相続財産が同じ場合で法定相続人の数が変わると、相続税の総額がどのように変化するのかを下の図でご確認ください。

法定相続人が少ない方が相続税の税率は高くなるため、相続税の総額は増えることとなります。

法定相続人1人と5人では、同じ1億円の相続財産だとしても相続税の総額はおよそ2.3倍も違うのです。

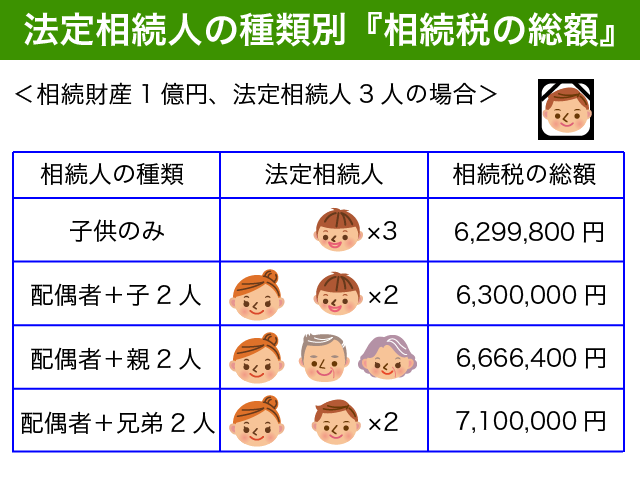

それでは、法定相続人の種類によってどのように相続税の総額が変わるのかを下の図でご確認ください。

法定相続人の数が同じ3人であっても、子供のみの場合、配偶者と子供、配偶者と両親、配偶者と兄弟の場合でそれぞれ相続税の総額が変わることは面白いですね。

配偶者と血族相続人(子供や親、兄弟)の組み合わせによって各相続人の民法上の法定相続分が変わるからです。

相続財産が同じであっても、法定相続人の状況によって相続税の総額は大きく変わることがご理解いただけたと思います。

2-2.税率40%でも納付税額0円の理由/配偶者の税額軽減

『相続税の総額』を計算したら、各相続人が取得した財産の割合で相続税をあん分します。

ところが『相続税の総額』は、必ずしも各相続人が納付すべき相続税の合計額とは一致しません。

相続人固有の事情によって、税額控除や相続税額の加算が行われるからです。

冒頭の相続税の速算表のところで記載した『税率40%でも納付税額0円』とは、実は大した話ではありません。

相続人が配偶者1人の場合には、配偶者の税額軽減を利用することで相続税の税率に関わらず相続税がゼロとなるからです。

配偶者の税額軽減とは、配偶者の生活保障という意味合いから特別に相続税の税額控除が認められているのです。

次のいずれか多い金額までは配偶者には原則として相続税がかからないこととなります。

- 1億6,000万円

- 配偶者の法定相続分に応じた金額

配偶者の税額軽減は、遺言や遺産分割協議によって配偶者が取得する財産が決まっていないと適用することができません。

また、相続税の申告が適用要件となっていますのでご注意ください。

配偶者の税額軽減について詳しく知りたい方は、以下の記事をご参照ください。

『【相続税の配偶者控除】配偶者の税額軽減で賢く相続税を軽減する方法』

<相続税の総額と納付税額の違い>

相続税の総額と実際の納付税額が異なるケースをいくつかご紹介します。

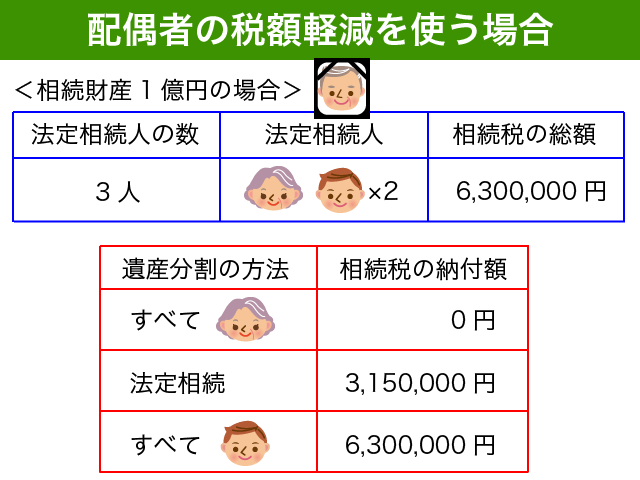

1.配偶者の税額軽減を使う場合

配偶者の税額軽減を使う場合、配偶者が取得する財産が1億6,000万円までは配偶者に相続税はかかりません。

相続財産が1億円の場合、子供が財産を取得した部分についてのみ相続税が課税されることとなります。

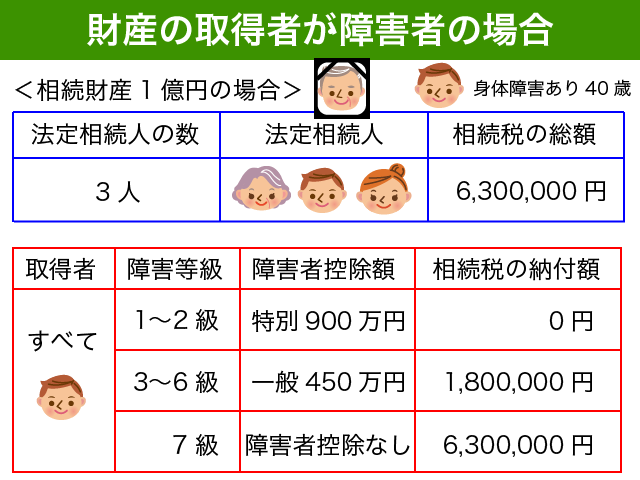

2.障害者控除を適用する場合

相続等で財産を取得した者が障害者の場合には障害者控除を受けることができます。

85歳の年齢に達するまで1年あたり10万円(特別障害者は20万円)の税額控除を受けることが可能です。軽度な障害の場合には障害者控除が受けられない場合もあります。

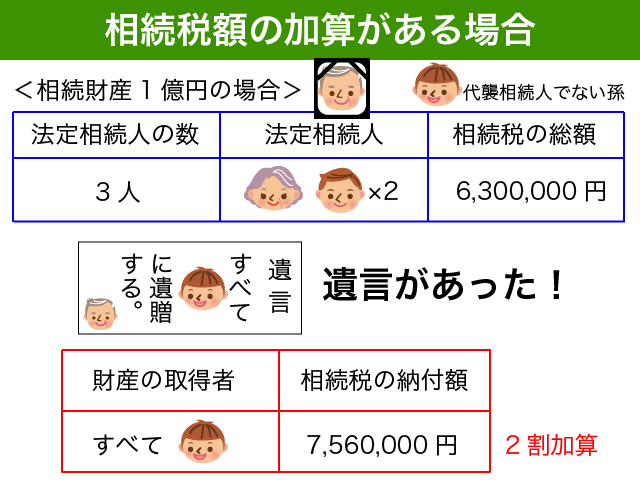

3.相続税額の加算がある場合

相続によって財産を取得した者が配偶者や代襲相続人を除く一親等の血族以外の場合、相続税額が2割加算されます。

『相続税の総額』が納付税額の総額とは限らないということがご理解いただけたことと思います。

2-3.相続税を安くする各種特例と税額控除

配偶者の税額軽減以外にも相続税を安くするための税額控除には以下のようなものがあります。

・贈与税額控除

・未成年者控除

・障害者控除

・相次相続控除

・外国税額控除

相続開始前3年以内に相続人が贈与を受けた財産は相続税の対象となります。その際に贈与税を負担していた場合には、納付した贈与税は相続税の前払いのように考え控除してもらえるのです。

相続等によって財産を取得した方が未成年者や障害者の場合、税額控除を受けることが可能です。本人の相続税から控除しきれない額は兄弟等の扶養義務者から控除が可能となります。忘れやすいですので該当しそうな場合にはよく確認をしてください。

相続人の中に障害者がいたとしても、その方が相続等によって財産を取得していない場合には障害者控除の適用はできませんのでご注意ください。

今回亡くなった方が10年以内に相続税を負担していた場合には、相次相続控除の適用を受けることができます。

外国の相続税が課税される場合には外国税額控除の適用を受けることができます。

各税額控除について詳しく知りたい方は、国税庁ホームページをご確認ください。

税額控除ではありませんが、相続税を安くするための特例として小規模宅地等の特例は非常に有効です。

自宅敷地については、一定要件を満たすことによって330㎡まで8割減とすることが可能です。

自宅敷地の取得者が配偶者であれば原則として小規模宅地等の特例は適用可能です。

小規模宅地等の特例を適用するためには相続税の申告が要件となっていますのでご注意ください。

相続開始前から同居していた親族が取得した場合にも小規模宅地等の適用が受けられることは皆さんご存知と思いますが、同居していた親族がいない場合にも、一定の要件で小規模宅地等の適用を受けられる場合もあります。

小規模宅地等の特例について詳しく知りたい方は、以下の記事をご参照ください。

『『小規模宅地等の特例』を使って自宅敷地評価を80%減額する方法!』

配偶者の税額軽減と小規模宅地等の特例を適用した場合の相続税の計算について具体的事例でご確認されたい方は、以下の記事をご参照ください。

『『具体事例で確認』相続税の計算』

これら税額控除や小規模宅地等の特例を使って相続税の納税を減らすためには、どのように遺産分割をするかが非常に重要となります。

また、今回の相続税だけでなく、二次相続の相続税もあらかじめ検討しておくこともお勧めします。一般的に二次相続の方が相続税が高いからです。

二次相続については、『3.今回の遺産分割協議は二次相続の入口!』でご説明をいたします。

3.今回の遺産分割協議は二次相続の入口!

3-1.二次相続の相続税は高い

今回の相続で配偶者がいる場合には、二次相続についてもあらかじめ検討しておくことをお勧めします。

二次相続とは、簡単に言えば次の相続のことです。

相続財産が一次相続とそれほど変わらない場合では、二次相続の相続税は以下のような理由から今回の相続税よりも税金が高くなるからです。

- 配偶者の税額軽減が使えない

- 基礎控除が600万円少なくなる

- 相続税の税率が高くなる

- 生命保険の非課税が500万円少なくなる等

この中で最も影響が大きいのが、配偶者の税額軽減が使えないという点です。

『配偶者の税額軽減を使うことで相続税の負担を抑えよう!』ということができなくなるわけです。

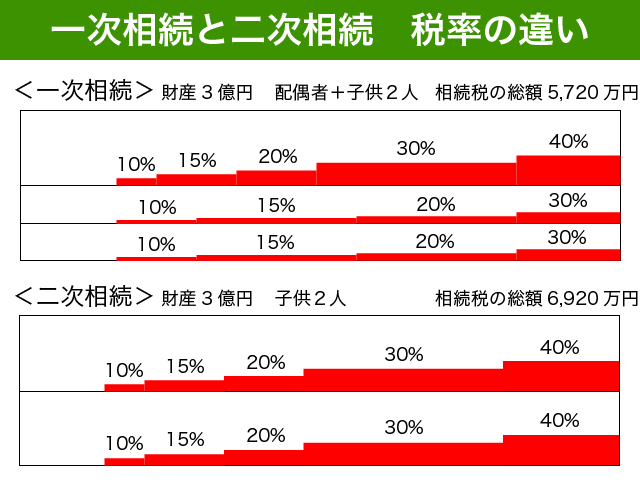

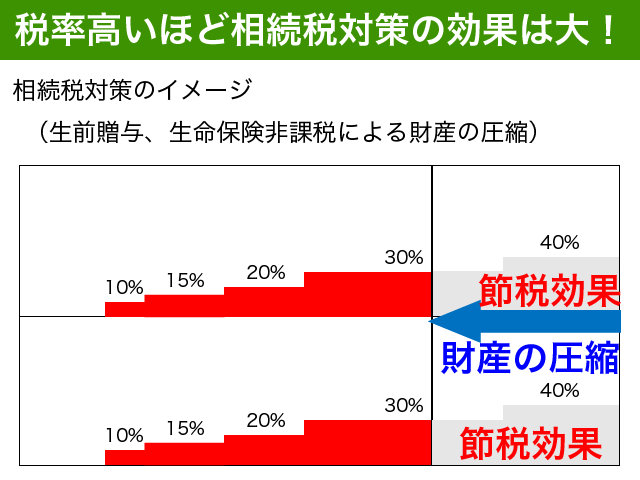

相続税の税率が高くなるというのはわかりづらいかもしれません。財産が多い場合には影響が非常に大きくなります。以下の図をご確認ください。

上記事例の場合、同じ相続財産3億円でも一次相続よりも二次相続の方が税率が高くなることが分かります。

法定相続人が1人少なくなることで、相続税を乗じる元となる法定相続分に応じた相続人1人あたりの課税遺産総額が大きくなってしまうからです。

課税遺産総額が大きくなると、超過累進税率によって税率が上がるのです。

これ以外にも大きな影響が出る可能性が高いのが小規模宅地等の特例です。

一次相続で配偶者が自宅敷地を相続した場合には原則として小規模宅地等の特例が適用可能となりますが、二次相続の場合には特例の適用要件を満たさないと小規模宅地等の特例が適用できません。

同居していた親族が存在せず、さらに自宅敷地の取得者が持ち家に住んでいる場合には小規模宅地等の特例が適用できなくなります。

小規模宅地等の特例については、現時点ではそうなんだと頭の片隅に入れておいていただければ十分です。

将来同居するかもしれませんし、今後税制改正が行われる可能性もあるからです。

これらの要因から、二次相続の相続税負担が大きくなることがご理解いただけたのではないでしょうか。

それではどう対応するべでしょうか?以下の2点であると私は考えます。

- 今回の相続ののちに相続税対策を始める

- 二次相続も考慮して今回の遺産分割を検討する

3-2.税率を考慮した計画的な相続税対策のすすめ

二次相続の相続税対策についてもあらかじめ考えておくことをお勧めします。

・相続税対策が可能な期間は?

・どのうような相続税対策を行うことができるのか?

・どのくらい相続税節税の効果が期待できるのか?

一次相続の相続税を減らすのは簡単です。配偶者の税額軽減を使えばいいからです。

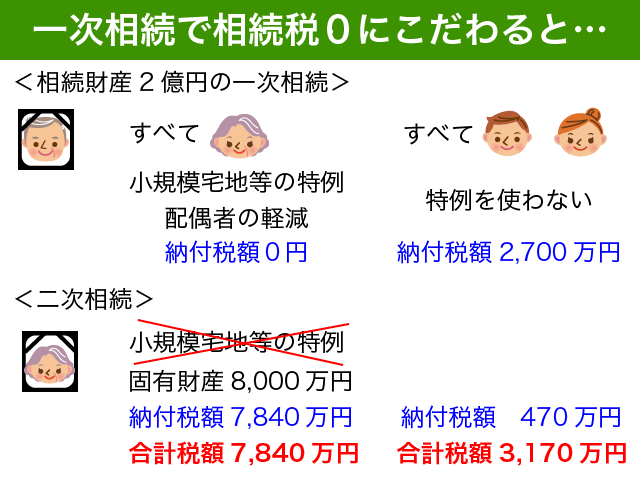

ところが一次相続の際の相続税を安くすることしか考えていないと、二次相続で大変な思いをすることがあるのです。

以下のような場合には特に注意が必要です。『とりあえず配偶者が相続』ではかえって税負担が大きくなる可能性が高くなります。

・配偶者の固有財産が多くある

・相続税対策が可能な期間が短い(配偶者が高齢or健康状態悪い)

・現状の財産からは大した相続税対策の効果が期待できない

冗談ではなく、『倍返し』では済まなくなることがあるのです。

一次相続の1年後くらいに二次相続が発生してしまうと大変です。

上記事例のようなでは、一次相続で相続税0にこだわってしてしまうと合計の相続税額はかえって高くなってしまうのです。

相続税対策を検討する際には、具体的に二次相続の相続税を試算するようにしてください。

二次相続の相続税(税率)がどのくらいになるのかがわからないと、効果的な相続税対策を行うことができないからです。

生前贈与で相続税対策を行う場合、毎年110万円ほどの贈与を行う方が多いように感じます。

二次相続の相続税の税率が40%で相続税対策可能な期間がそれほどないのでしたら、毎年110万円ずつ贈与なんて非効率的ですよね。ある程度贈与税を負担してでもどんどんと贈与する方が、効率的です。

大きなリスクなく行える相続税対策の王道は生前贈与です。

相続税対策としての生前贈与を詳しく知りたい方は、以下の記事をご確認ください。

『相続税対策の王道!【生前贈与】で効果的に相続税負担を軽減する方法』

死亡保険金には一定の非課税金額があります。法定相続人の数×500万円までの死亡保険金は保険金受取人が1人であっても相続税が非課税となるのです。

相続税対策として90歳まで加入な生命保険も存在します。

相続税対策としての生命保険の活用について詳しく知りたい方は、以下の記事をご確認ください。

『相続税対策相続税対策で生命保険活用の効果を事例解説!3社の保険を徹底比較』

よほど利便性の高い土地でない限りお勧めはしませんが、アパート建築も相続税対策としては有効です。

所有する未利用の土地がある場合、短期間で大きな相続税節税効果を生み出すことが可能だからです。

相続税対策としてのアパート建築にご興味のある方は、以下の記事をご確認ください。

『相続税対策でアパート建築は有効!節税効果と後悔しないための注意点』

とても相続税対策など無理だという方もご安心ください。

今回の遺産分割協議をどのように行うかをしっかりと検討することが、なによりの二次相続の相続税対策となるからです。

3-3.二次相続も考慮して最適な遺産分割協議を!

どのように遺産分割を行うのか、相続人の皆様の想いが最優先であることは間違いありません。

しかし、後で後悔しないためにも、遺産分割の内容によって相続税がどのように変化するのかは参考にしていただきたいのです。

遺産分割の内容によって、今回の相続税だけでなく二次相続を含めたトータルの相続税負担が大きく変わってくるからです。

配偶者の固有財産が潤沢にあり、年金等の収入で生活費が十分に賄えるのであれば、徒らに相続税負担を増加させる必要はないのではないでしょうか。

二次相続の相続税も検討して、ぜひ後悔のない遺産分割協議を行うようにしてください。

4.まとめ

相続税の税率と計算方法をご説明してきました。

相続税の税率をかける対象を間違えることのないようにしてください。

基礎控除を控除した課税遺産総額を法定相続分に応じて分割したものに対して相続税の税率を乗じるのが正解です。

相続税の税率が高い場合であっても一次相続の場合は恐れる必要はありません。配偶者の税額軽減をはじめとする各種特例の適用を受けることで相続税負担を軽減することができるからです。

ただし、今回の相続税を安くすることだけを考えると後で痛い目に合うことがありますので、二次相続も考慮するのを忘れないようにしてください。

二次相続の相続税負担は一般的に大きくなります。

二次相続が近いと思われる場合には、今回の相続ののちに相続税対策を始めるか、二次相続も考慮した遺産分割協議をこれから行うと良いでしょう。

税金のことを最優先に考える必要はありませんが、後で後悔しないためにも今のうちから将来負担することとなる相続税についても考えるようにしてください。