小規模宅地等の特例を適用すると、相続税の負担が大幅に軽減されます。

自宅敷地の評価の場合330㎡まで8割減できる特例ですので、使うと使わないとでは大違いですね。

ただし、無条件で自宅敷地の評価が8割減となるわけではありませんので注意が必要です。

あくまで『特例』ですので、適用するための要件と手続きが厳密に定められているからです。

要件をきちんと理解していないがために相続税負担が重くなってしまうのは、本当に不幸です!

そこで今回は、小規模宅地等の特例の要件をご案内します。しっかりと確認をして小規模宅地等の特例の適用を間違えないようにしてください。

目次

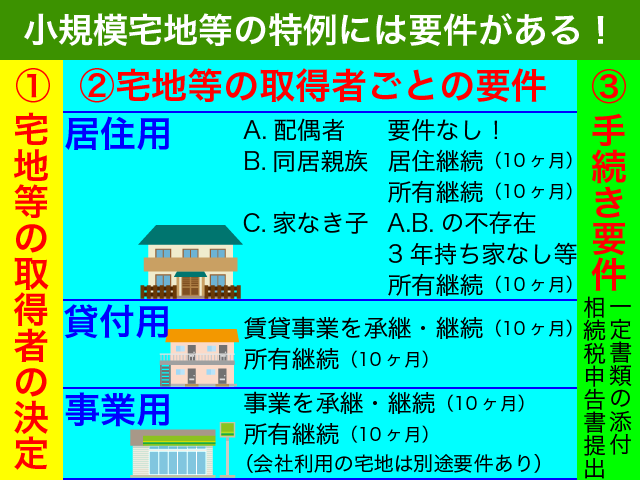

1.小規模宅地等の特例を受けるための要件

小規模宅地等の特例は、自宅敷地以外にも賃貸アパートや貸駐車場等の賃貸不動産や事業用の敷地でも利用が可能となっています。

適用するための要件の全体像をご確認ください。

大前提として、宅地等の取得者が決まっていないと小規模宅地等の特例の適用を受けることができません。

土地の所有権だけでなく、借地権(建物所有目的の地上権や賃借権)でも適用することが可能です。だから小規模宅地『等』の特例とされているのですね。

取得者ごとに細かな要件が定められています。相続税の申告期限である10ヶ月間については所有や居住等の継続が要件とされています。

手続き要件も非常に重要です。相続税の申告書を適正に作成して提出をすることで特例を適用することが可能となります。

おおよその要件はご理解いただけたのではないでしょうか。細かな点はこれからご説明していきます。

1-1.居住用宅地等

まずは、亡くなった方の自宅敷地についてご説明します。

居住用宅地については、だれが宅地を取得するのかによって要件が異なります。

- 配偶者

- 同居していた親族(二世帯住宅含む)

- 家なき子

建物の名義が子供等親族のものであっても大丈夫です。亡くなった方が自宅敷地を所有していれば小規模宅地等の特例の適用を受けることが可能です。

亡くなった方が老人ホームに入居していた場合には、『3-1.老人ホーム入居の場合はさらに要件がある』もあわせてご確認ください。

1-1-1.配偶者が居住用宅地を取得すればOK

配偶者が居住用宅地を取得した場合、特に個別の要件はありません。

配偶者スペシャルです!

相続後に売却してもOK!

別居していた場合もOK!

相続後に第三者に賃貸してもOK!

配偶者は特別なのです。

ただし、入籍をしていない事実婚では小規模宅地等の特例の適用を受けることができませんのでご注意ください。

1-1-2.同居していた親族(二世帯住宅含む)

同居していた親族の場合、以下の居住要件と所有要件があります。

- 相続開始直前から相続税の申告期限まで居住し続けること

- 相続税の申告期限まで宅地等を所有していること

売却や引っ越し等をご希望でも、相続税申告期限である10カ月間は今まで通りの生活を続ける必要があります。

居住要件については居住の実態で判断されます。住民票を移していたから大丈夫というものではありませんのでご注意ください。

税務署には調査権があります。安易に考えると税務調査で否認される恐れがありますのでご注意ください。例えば、電気や水道等の利用状況が全くない状況であれば居住していたとは言えませんよね。

<二世帯住宅の場合>

完全分離型の二世帯住宅であっても大丈夫です。亡くなった方が住んでいた『一棟の建物に居住していた者』であれば小規模宅地等の特例の適用を受けることが可能だからです。

二世帯住宅の敷地全体を小規模宅地等の特例の対象とすることができます。

ただし、建物がマンションのように区分所有されている場合には注意が必要です。同じ建物内に住んでいた親族が宅地を取得したとしても、小規模宅地等の特例の適用を受けることができません。

1-1-3.家なき子

亡くなった方と離れて暮らしていた場合であっても小規模宅地等の特例を適用できる場合があります。

通称、『家なき子』の特例です。以下のすべての要件を満たす親族であれば小規模宅地等の特例の適用を受けることが可能です。

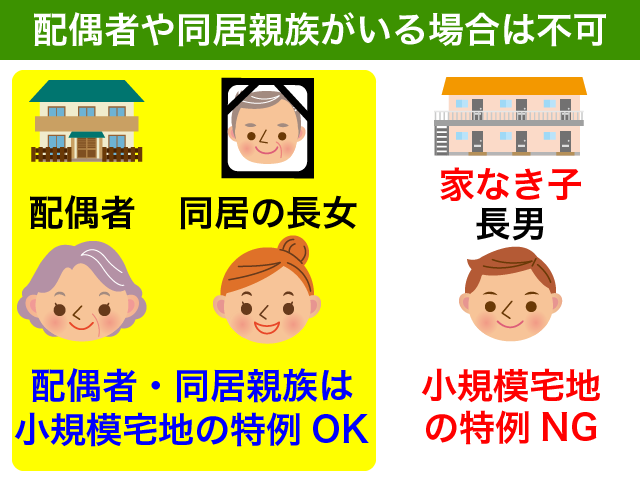

- 亡くなった方の配偶者や亡くなった方の同居親族となる相続人がいないこと

- 相続開始前3年以内に持ち家に住んでいないこと(自分だけでなく配偶者や三親等内親族、特別関係のある法人所有の建物もNG)

- 相続開始時に住んでいた自宅を過去に所有していたことがないこと

- 相続税の申告期限まで宅地等を引き続き所有していること

先にご説明した配偶者や同居親族がいる場合には、家なき子が宅地を取得しても小規模宅地等の特例の適用を受けることができません。

家なき子の場合居住要件はありませんので、相続後に亡くなった方の自宅に引っ越す必要はありません。

相続税の申告期限である10カ月間売却さえしなければ、賃貸等の他の用途に利用していても問題ありません。

過去に『家なき子』に該当させるために不動産の売却等をされたことがある方は注意が必要です。税制改正によって家なき子の要件が厳しくなっているからです。

家なき子が小規模宅地等の特例を受けるための要件・手続きについてより細かく知りたい方は、以下の記事をご参照ください。

『【図解】小規模宅地の特例『家なき子』の要件・手続きを徹底解説!』

亡くなった方が所有されていた不動産が自宅だけという場合には、『2.小規模宅地等の特例の適用を受けるための手続き』へ進んで手続き要件もご確認ください。

1-2.貸付事業用宅地等

以下のような賃貸不動産についても小規模宅地等の特例の適用を受けることが可能です。

- 賃貸アパートや賃貸マンションの敷地

- 月極駐車場の敷地

- 借地権の設定された貸宅地(底地)

これら賃貸不動産の敷地については、以下の事業承継要件と所有要件の2つを満たす必要があります。

- 不動産賃貸事業を相続税の申告期限までに引継ぎ、申告期限まで貸付事業をしていること

- 宅地等を相続税申告期限まで所有していること

月極駐車場の敷地については注意が必要です。アスファルト等のない青空駐車場では小規模宅地等の特例の適用を受けることができません。

小規模『宅地等』の特例ですので、建物や構築物の敷地でないと適用を受けることができないルールとなっているからです。

同様の理由で、農地や山林・原野等を貸していたとしても小規模宅地等の特例の適用を受けることはできませんのでご注意ください。

1-3.事業用宅地等

店舗や病院クリニックなど、亡くなった方の事業用として利用されていた宅地についても小規模宅地等の特例の適用を受けることが可能です。

400㎡まで80%減額を受けることが可能です!

先にご説明した不動産賃貸事業と同様に、以下の事業承継要件と所有要件の2つを満たす必要があります。

- 亡くなった方の事業を相続税の申告期限までに引継ぎ、申告期限までにその事業を営んでいること

- 宅地等を相続税申告期限まで所有していること

<同族会社等の事業用宅地>

亡くなった方が会社経営をしていたような場合にも、以下の3つの要件を満たせば会社の事業で利用していた敷地も小規模宅地等の特例の適用を受けることが可能です。

- 亡くなった方や親族等が会社の株式や出資の50%超を所有していること

- 宅地取得者が相続税の申告期限においてその会社の役員であること

- 宅地等を相続税申告期限まで所有していること

会社の事業用宅地であれば何でもいいわけではありませんのでご注意ください。会社の不動産賃貸事業で利用されていた宅地等については小規模宅地等の特例の適用を受けることができません。

会社の従業員向け宿舎の敷地として利用されていた宅地等については、事業用宅地として小規模宅地等の特例の適用を受けることが可能です。

持分なしの医療法人が利用している宅地については、特定事業用宅地として小規模宅地等の特例を使うことができませんのでご注意ください。持分なしの医療法人では出資の概念がありませんので、出資持分50%超を親族等で所有する法人に該当しないからです。

2.小規模宅地等の特例を受けるための手続き

小規模宅地等の特例の適用をうけるためには、手続きが重要です。

要件を満たしているのでよかったと何もしないでいると小規模宅地等の特例の適用を受けることができませんのでご注意ください。

必要な手続きは以下の2点です。

- 一定事項を記載した相続税の申告書の提出

- 一定の書類を相続税申告書に添付する

2-1.相続税の申告書の提出

小規模宅地等の特例を受けるためには、相続税の申告書提出が必須です。

期限内申告が要件となっているわけではありませんので、期限後申告でも小規模宅地等の特例の適用を受けることは可能です。

ただし、一度相続税の申告書を提出した際に小規模宅地等の特例の適用を受けることを失念していた場合であってもやり直しが認められませんのでご注意ください。

小規模宅地等の特例の適用を受けることはあくまで納税者である皆様の選択に任されています。当初提出した申告書で小規模宅地等の特例を適用しなかった場合には、『小規模宅地等の特例を使わないことを選択した』と判断されてしまいます。

一般的に税金の計算を間違えた場合には『更正の請求』という手続きでやり直しを請求することができるのですが、特例の適用を受けなかったことは税金の計算の間違えではないため更正の請求でやり直しをすることが原則できないのです。

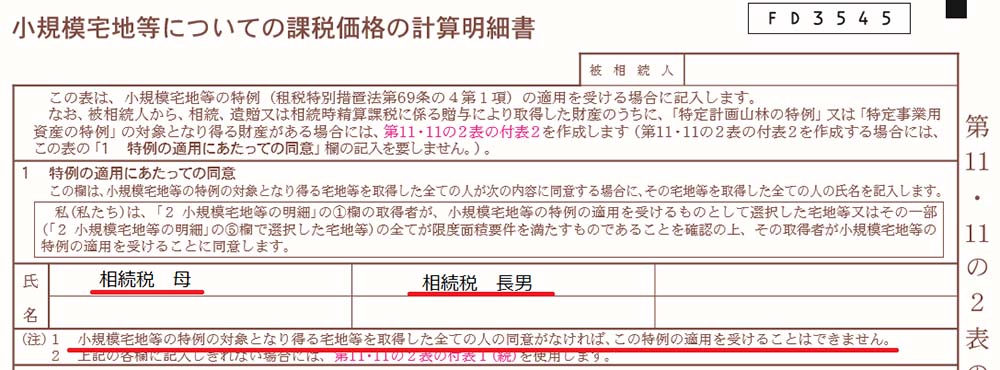

相続税の申告書を作成する大前提として、すべての宅地等の取得者がどの宅地で小規模宅地等の特例の適用を受けるかの合意をする必要があります。

自宅しか不動産がない場合には問題となることはないでしょうが、不動産を複数の相続人で取得する場合は事前に検討が必要です。

相続税の申告書にも宅地等の取得者全員の合意があることを記載する欄があります。

この欄に『宅地等の取得者全員の名前』が記載していなければアウトです!

これは非常に恐ろしいです。凡ミスも許されないわけです。

遺産分割協議が整わない宅地が1つでもある場合には、相続人全員の名前を記載する必要があります。遺産分割が決まるまでは相続分に応じた共有状態であると判断されるためです。

この欄の記載がないために小規模宅地等の特例の適用が受けられないという裁決事例も複数存在します。

小規模宅地等の『特例』ですので、厳密な手続きが要求されます。

相続税の申告書は、国税庁のホームページから入手が可能です。

小規模宅地等の特例の適用を受ける場合には、第11・11の2表の付表1を作成する必要があります。

一般的な相続税申告書の記載例を別の記事でご案内しておりますので、申告書をご自分で作成されようと思われる方は参考にしてください。

相続税申告書を具体的事例でご確認されたい方は、以下の記事をご参照ください。

『【自分でかんたん!】相続税申告書の書き方を具体的事例で詳細解説!』

すべてのケースをご案内することはできませんので、ご心配な方は税理士等の専門家に申告書作成を依頼することをお勧めします。

<遺産が未分割の場合>

遺産が未分割であった場合には原則として小規模宅地等の特例の適用を受けることができないのですが、事前に適正な手続きをしていれば後日更正の請求で小規模宅地等の特例の適用を受けることが可能となります。

遺産が未分割の場合の小規模宅地等の特例の適用について詳しく知りたい方は、以下の記事をご参照ください。

『遺産が未分割の場合』

2-2.相続税申告書に一定書類を添付

相続税申告書には、以下のような書類を添付する必要があります。

- 法定相続人を明らかにするための戸籍謄本

- 財産取得者を明らかにする書類(遺言のコピー又は遺産分割協議書+印鑑証明書)

- マイナンバーの番号確認書類(マイナンバーカード写し、通知書コピーなど)

- マイナンバーの本人確認書類(運転免許証など)

小規模宅地等の特例の適用を受ける場合であってもマイナンバーがある方の場合は住民票の添付は不要となりました。

相続税申告書の添付書類について詳しく知りたい方は、以下の記事をご参照ください。

『相続税申告の添付書類の最新情報を解説!戸籍謄本はコピーでも可能に』

3.小規模宅地等の特例の注意点

3-1.老人ホーム入居の場合はさらに要件がある

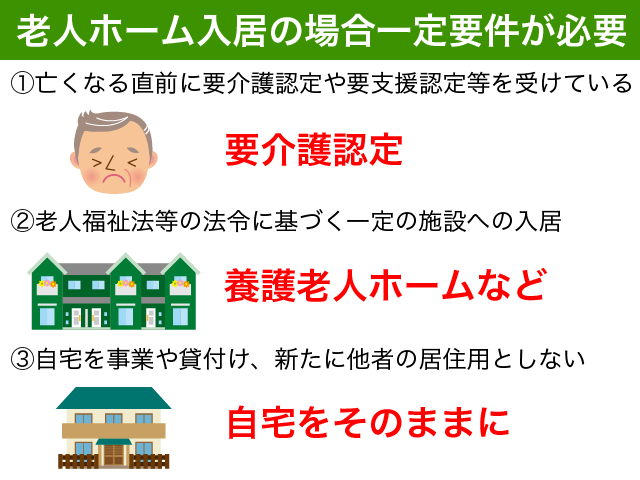

亡くなった方が老人ホームに入居していた場合は注意が必要です。さらに要件があるからです。

老人ホーム入居していた方のもとの自宅で小規模宅地等の特例の適用を受けるためには、亡くなる直前に要介護認定や要支援認定等を受けている必要があります。

入居していた老人ホームにも要件が定められています。老人福祉法等の法令に基づく一定の施設に入居する必要があるのです。

もとの自宅をそのままにしている必要があります。第三者に賃貸したり、老人ホーム入居後に子供等の居住用住宅となってしまった場合には残念ながら小規模宅地等の特例の適用を受けられなくなってしまいます。

老人ホーム入居の場合の小規模宅地等の特例の適用について詳しく知りたい方は、以下の記事をご参照ください。

『小規模宅地の特例は老人ホーム入所でも利用可!【要件を図解で確認】』

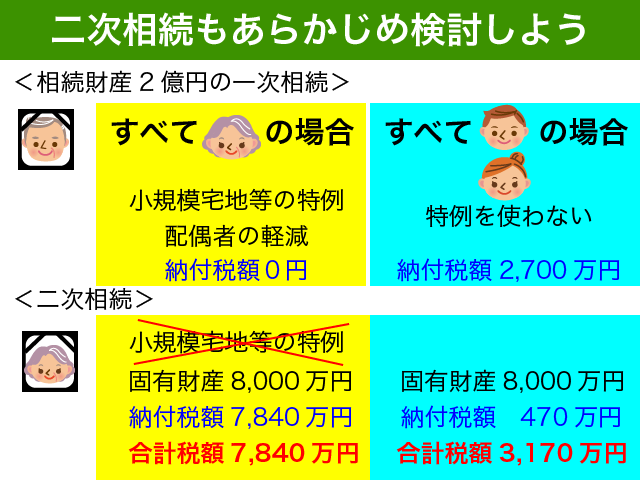

3-2.二次相続も考慮して最適な遺産分割を

今回の相続だけでなく、二次相続も含めて遺産分割を検討することをお勧めします。

あえて今回小規模宅地等の特例の適用を受けないことが、トータルでの相続税軽減に役立つ可能性もあるからです。

例えば、父親の一次相続が発生して1年後ほどで母親の二次相続が発生してしまったような場合です。

配偶者の固有財産がどのくらいあるのか?二次相続までの間に配偶者がどのくらい財産を使うのか?等の事情によって異なりますので一概には言えませんが、『一次相続では法定相続で分けておけばよかった』と後悔される方も少なくありません。

一般的に一次相続に比べて二次相続は相続税が高くなる傾向にあります。

一次相続では配偶者の税額軽減という特例が使えますが、再婚する場合を除き二次相続では配偶者の税額軽減は使えません。

二次相続では法定相続人の数が1人少なくなりますので、税率が高くなる傾向にあります。さらに基礎控除や生命保険金の非課税金額が少なくなることで二次相続の税金は一般的に高くなるのです。

一次相続で配偶者が小規模宅地等の特例の適用を受けられた場合であっても、同居親族がいない場合には二次相続で小規模宅地等の特例を使えなくなることが多いです。

結果、一次相続と比べて極めて高額な相続税負担となってしまうのです。

どのようにしたほうがよいかどうかは税理士等の専門家に相談することをお勧めしますが、確実に有利となる分け方は残念ながら二次相続が終わってみないとわかりません。専門家でも事前に答えはわからないのです。

二次相続のことを考えすぎて配偶者の今後の生活が成り立たないのでは本末転倒ですが、可能性の一つとしてすぐに二次相続が発生した場合の相続税負担は知っておいた方が良いのではないでしょうか。

ご自分で検討されたい方は、土地の評価方法と相続税の計算方法をまずは理解する必要があります。

土地の評価方法を詳しく知りたい方は、以下の記事をご参照ください。

『自用地とは?相続税土地評価の大原則と損をしない土地評価の注意点!』

相続税の計算方法を具体的事例で確認されたい方は、以下の記事をご参照ください。

『相続税の計算方法3ステップを徹底解説!【具体的事例を図解で紹介】』

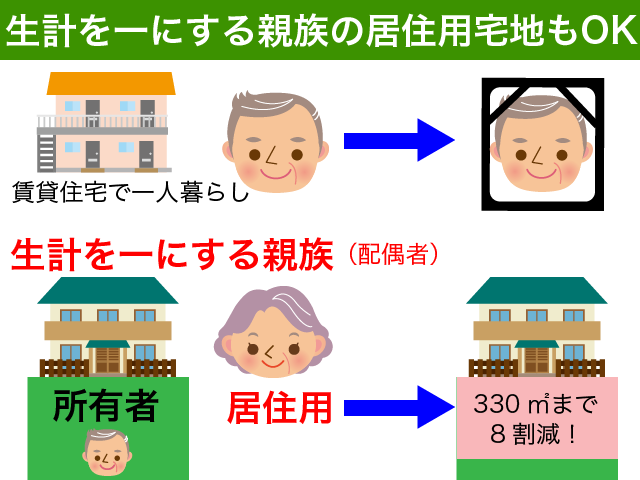

3-3.生計を一にする親族の居住用宅地等でも利用が可能

小規模宅地等の特例は、亡くなった方の居住用宅地や貸付事業用宅地、事業用宅地のみに限りません。

亡くなった方と生計を一にする親族がいるような場合には、生計を一にする親族の居住用宅地や貸付事業用宅地、事業用宅地でも適用を受けることが可能です。

以下のような場合にも小規模宅地等の特例を使うことができるわけです。

- 亡くなった方の配偶者が、亡くなった方の所有する宅地で個人事業を行っていた場合

- 生計を一にしていた配偶者や子供が、亡くなった方の所有する宅地に居住していた場合

特に事業用宅地は居住用宅地と併用が可能ですので、漏らさないようにしたいですね。

最大730㎡の土地が8割減となるのは大きいです!

限度面積が増えるわけではありませんが、小規模宅地等の特例の適用を受けることができる宅地を正確に理解しておかないと不利な選択をしてしまう恐れがあります。

居住用として利用していた宅地が複数ある場合には、主に生活の拠点として利用されていた1つの宅地のみが小規模宅地等の特例の適用対象となる居住用宅地となります。『亡くなった方の居住用宅地』で主なもの1つ、『生計を一にする親族の居住用宅地』は親族ごとに主なもの1つということになります。

生計を一にしていた親族が小規模宅地等の特例の適用を受けるための要件は、基本的にはご案内した内容と同じ考え方になります。先にご案内した内容の中で事業承継要件については以下のように事業継続要件と読み替えてください。

『相続開始の直前から相続税の申告期限まで、その宅地等の上で事業を営んでいること』

<生計を一とは?>

生計を一にする親族とは税法でたまに出てくる概念です。一般的な同居している家族はもちろん、仕送り等をしているような場合には別居している親族であっても生計を一にする親族と扱われることになります。

別生計にもかかわらず小規模宅地等の特例を使うために『生計を一』であると申告することはやめましょう。税務調査等で否認される可能性が高いですし加算税や延滞税等の余計なペナルティを課されてしまうことになるからです。

所得税法の基本通達2-47に『生計を一にするの意義』がありますので、参考にしてください。

2-47 法に規定する「生計を一にする」とは、必ずしも同一の家屋に起居していることをいうものではないから、次のような場合には、それぞれ次による。

(1) 勤務、修学、療養等の都合上他の親族と日常の起居を共にしていない親族がいる場合であっても、次に掲げる場合に該当するときは、これらの親族は生計を一にするものとする。

イ 当該他の親族と日常の起居を共にしていない親族が、勤務、修学等の余暇には当該他の親族のもとで起居を共にすることを常例としている場合

ロ これらの親族間において、常に生活費、学資金、療養費等の送金が行われている場合

(2) 親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、これらの親族は生計を一にするものとする。

4.まとめ

小規模宅地等の特例の要件についてご説明いたしました。

亡くなった方の自宅敷地で小規模宅地等の特例の適用を受けるためには、宅地等の取得者ごとに定められた要件を満たす必要があります。

配偶者は特に要件がありません。同居親族は居住要件と所有継続の2要件があります。家なき子が受ける場合には要件が増えますのでしっかりと確認をするようにしてください。

亡くなった方の賃貸不動産で小規模宅地等の特例の適用を受ける場合には、事業承継要件と所有要件を満たす必要があります。亡くなった方の事業用宅地の場合も同様です。

小規模宅地等の特例は適用するための手続きも厳密です。相続税の申告書に一定書類の添付を忘れないようにしてください。

相続税の負担を抑えたい場合には、今回の相続のみでなく二次相続も考慮して遺産分割協議をすることをお勧めします。

生計を一にする親族の居住用宅地等でも小規模宅地等の特例は適用が可能です。適用可能な宅地をしっかりと確認して損がない相続税申告をするようにしてください。