同居していなくても小規模宅地の特例が使えるの?

いわゆる『家なき子』の特例ですね。

亡くなった方の自宅敷地で小規模宅地等の特例の適用をうけるためには、自宅敷地を誰が取得したかによって定められた要件があります。

小規模宅地等の特例は、あくまで特例です。適用するための要件を満たさない場合には、小規模宅地等の特例の適用を受けることができなくなってしまいます。

そこで今回は、『家なき子』が小規模宅地等の特例の適用を受けるための条件や手続きについてご説明します。

小規模宅地等の特例が使えるのかどうかの判断と実際に相続税申告をする際の参考としてください。

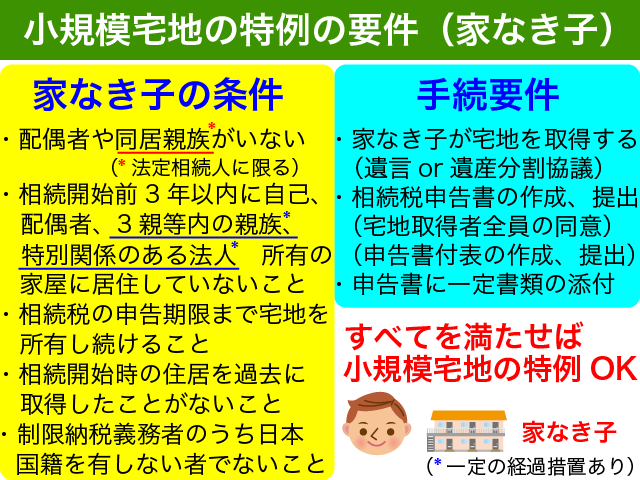

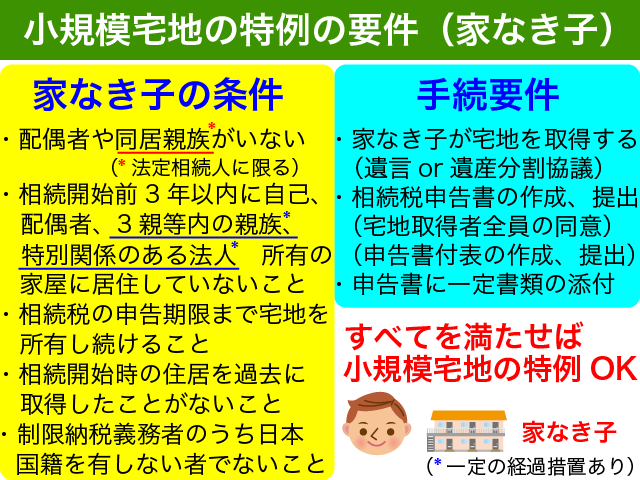

1.家なき子が小規模宅地等の特例を受けるための条件

家なき子が小規模宅地等の特例の適用を受けるための条件は以下の通りです。これらすべての要件を満たす必要があります。

手続き要件については、『2.小規模宅地等の特例を受けるための手続き』でご説明します。

まずは家なき子の条件をご確認ください。一つずつご説明をします。

- 亡くなった方の配偶者や同居親族となる法定相続人がいないこと

- 相続開始3年以内に自己や配偶者、三親等内の親族、特別関係のある法人所有の家屋に住んでいないこと

- 相続税の申告期限まで実家敷地を所有していること

- 相続開始時に家なき子が住んでいる家屋を過去に所有したことがないこと

- 制限納税義務者のうち日本国籍を有しない者でないこと

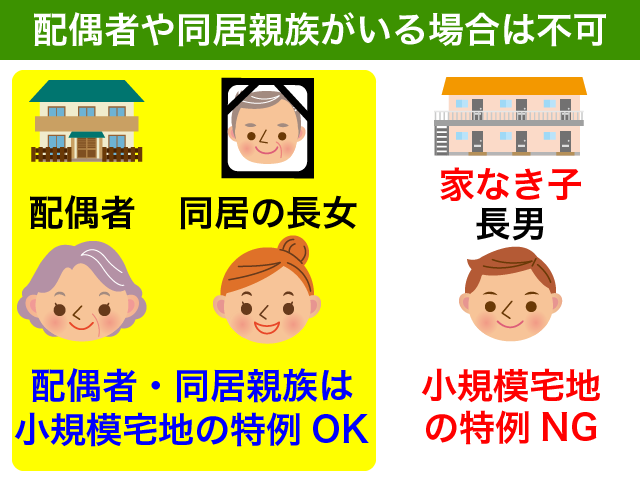

1-1.配偶者や同居親族となる法定相続人がいないこと

亡くなった方に配偶者や同居親族となる法定相続人がいる場合、家なき子が小規模宅地等の特例の適用を受けることができません。

配偶者が自宅敷地を相続すれば、小規模宅地等の特例の適用を受けることができます。

相続開始直前に同居していた親族(相続人)が自宅敷地を相続すれば、小規模宅地等の特例を受けることが可能です。同居親族の場合、申告期限まで所有と居住を継続する必要があります。

家なき子が小規模宅地等の特例の適用を受けることができるのは、これらの小規模宅地等の特例を受けることができる者がいない場合に限りますのでご注意ください。

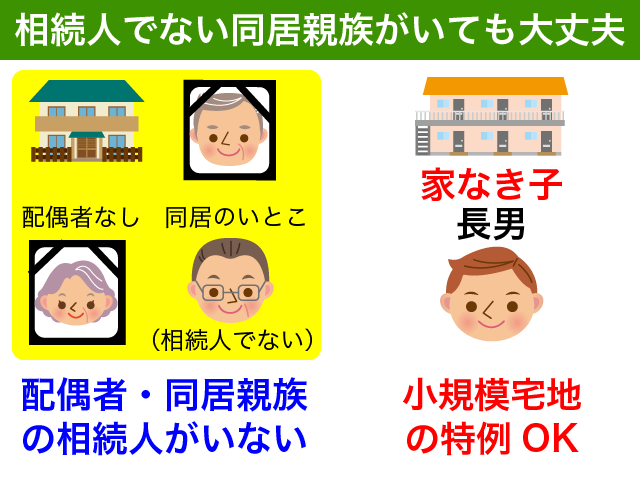

『亡くなった方が一人暮らしであったこと』は要件ではありませんのでご注意ください。

相続人となり得ない孫や兄弟姉妹、甥姪、いとこなどの親族が同居していたとしても、家なき子が小規模宅地等の特例を受けることが可能です。

『配偶者』や『同居親族となる法定相続人』がいる場合に該当しなければいいからです。

<相続放棄があった場合>

同居親族となる相続人が相続を放棄することによって、家なき子で小規模宅地等の特例を使うことができるのでしょうか?

残念ながら同居親族が相続放棄をしても家なき子が小規模宅地等の特例の適用を受けることはできません。

相続税法固有の考え方として、『相続の放棄があった場合にはなかったものとした場合の相続人』というものがあります。

相続人となり得る同居親族がいる場合には、家なき子は小規模宅地等の特例を受けることができないのです。

配偶者が相続放棄をしても同様です。相続開始時点で配偶者がいる場合には、家なき子は小規模宅地等の特例を受けることができません。

1-2.相続開始前3年以内に自己や配偶者等の所有家屋に居住していないこと

『家なき子』というくらいですから、相続開始前3年以内に日本国内にマイホームを持っていた場合には小規模宅地等の特例を受けることができません。配偶者が所有する家屋に住んでいた場合も同様です。

ずっと賃貸住宅に住んでいた方の場合には、迷うことはありませんね。

ところが、大家さんが親戚の場合は要注意です!

平成30年4月1日以後の相続の場合、本人と配偶者以外に以下の者が所有していた家屋に住んでいた場合にも原則として小規模宅地等の特例の適用を受けることができなくなったからです。*経過措置の例外がありますのでご注意ください。

- 家なき子の三親等内の親族

- 家なき子と特別の関係がある一定の法人

多くの方には関係がないものと思われますが、『家なき子』の要件に該当するために自宅を子供や自分の会社に売却するような浅はかな『対策』が目立ってきたので、税制改正が行われたのです。

一定の法人とは、以下のように定められています。自分や配偶者、三親等内の親族だけでなく実質的に支配することができる状況にある法人はほぼ該当するようになっています。

租税特別措置法施行令第四十条の二1〜11 略12 法第六十九条の四第三項第二号ロ(1)に規定する政令で定める法人は、次に掲げる法人とする。一 法第六十九条の四第三項第二号ロに規定する親族及び次に掲げる者(以下この項において「親族等」という。)が法人の発行済株式又は出資(当該法人が有する自己の株式又は出資を除く。)の総数又は総額(以下この項及び次項第五号において「発行済株式総数等」という。)の十分の五を超える数又は金額の株式又は出資を有する場合における当該法人イ 当該親族の配偶者ロ 当該親族の三親等内の親族ハ 当該親族と婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者ニ 当該親族の使用人ホ イからニまでに掲げる者以外の者で当該親族から受けた金銭その他の資産によつて生計を維持しているものヘ ハからホまでに掲げる者と生計を一にするこれらの者の配偶者又は三親等内の親族二 親族等及びこれと前号の関係がある法人が他の法人の発行済株式総数等の十分の五を超える数又は金額の株式又は出資を有する場合における当該他の法人三 親族等及びこれと前二号の関係がある法人が他の法人の発行済株式総数等の十分の五を超える数又は金額の株式又は出資を有する場合における当該他の法人四 親族等が理事、監事、評議員その他これらの者に準ずるものとなつている持分の定めのない法人

<経過措置>

平成30年3月31日時点で旧家なき子の要件を満たしていた場合(下記参照)には、令和2年3月31日までに相続が発生した場合に限り小規模宅地等の特例の適用を受けることが可能です。

- 配偶者や同居親族となる法定相続人がいないこと

- 3年以内に自己や配偶者の所有する家屋に住んでいないこと

- 制限納税義務者のうち日本国籍がない者に該当しないこと

1-3.相続税の申告期限まで実家敷地を所有していること

家なき子が実家敷地を取得した場合、相続税の申告期限まで所有し続けていないと小規模宅地等の特例は適用できません。

相続後すぐに売却するのであれば、それは『生活に不可欠な財産』とは言えないからです。

小規模宅地等の特例は、生活に不可欠な自宅敷地の相続税負担を軽減しようという趣旨の特例です。

売却を考えている場合であっても小規模宅地等の特例の適用を受けたいのであれば、相続税の申告期限である10ヶ月間は売却をしないようにしましょう。

家なき子が取得した実家に居住する必要はありません。

申告期限までに所有継続していればOKですので、相続した実家を賃貸に出してもいいわけです。

1-4.相続開始時に家なき子が住んでいる家屋を過去に所有したことがないこと

一般的な賃貸暮らしの方には関係ありませんが、家なき子になることを目的とした『対策』を過去に行った方は確認してください。

『家なき子』となるために持ち家を売却したにも関わらず同じ場所に居住し続けている場合は、小規模宅地等の特例の適用を受けることができません。

これも税制改正で新たに設けられた規定です。

三親等内の親族や一定の法人に該当しない親戚や友人・知人などに自宅を売却して、そのまま同じ場所に住み続けるような行為を防止するという趣旨です。

もともと賃貸暮らしの方は、一切気にする必要はありません。

1-5.制限納税義務者のうち日本国籍を有しない者でないこと

一般的な日本人の方で日本に住んでいる場合には、特に気にする必要はありません。

日本に一時的に来ている外国人の方や、亡くなった方と相続人となる方が海外に10年以上住んでいるような場合には制限納税義務者となり海外にある財産には相続税が課税されないのです。

このような制限納税義務者のうち日本国籍を有していない方は、たとえ『家なき子』となる他の要件に該当していたとしても家なき子として小規模宅地等の適用を受けることができませんのでご注意ください。

2.小規模宅地等の特例を受けるための手続き

家なき子に該当することがわかっても安心してはいけません。

小規模宅地等の特例は、あくまで特例です。適用するための手続きを怠ると適用できませんので、しっかりと手続きも確認してください。

2-1.家なき子が実家敷地を取得

小規模宅地等の特例を受けるためには、自宅敷地の取得者が決まっていないといけません。

家なき子が実家敷地を相続する内容の遺言があれば大丈夫です。

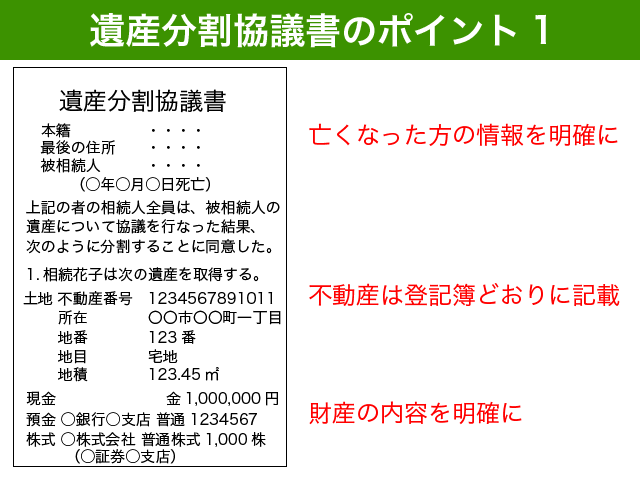

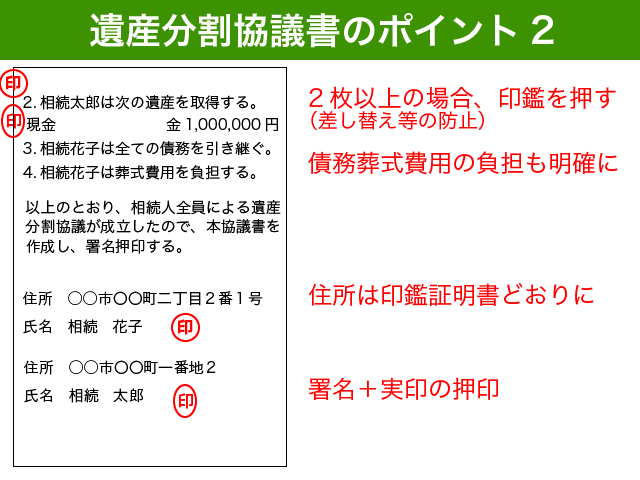

遺言がない場合には相続人全員で遺産分割協議を行い、遺産分割協議書を作成する必要があります。

小規模宅地等の特例の適用を受けるために必ずしも相続登記は要件となりませんが、遺産分割協議書が完成したらすみやかに相続登記をすることをお勧めします。

<遺産分割できない場合>

相続税の申告期限までに遺産分割協議がまとまらない場合であっても、一度相続税申告書を期限内に提出する必要があります。

その際、3年以内の分割見込書を提出しておくと、後日遺産分割協議が整ったのちに小規模宅地等の特例の適用を受けることが可能となります。

申告期限までに遺産分割協議がまとまらない場合の対応を確認したい方は、以下の記事をご確認ください。

『申告期限までに遺産が未分割の場合』

2-2.相続税申告書の作成と提出

小規模宅地等の特例の適用を受けるためには、相続税の申告が必須です。

当初申告において、小規模宅地等の特例の適用を受ける旨の意思表示をする必要があります。必要書類を作成して提出する必要があるのです。

最初に申告する際に必要事項を記載していれば、提出が期限後となっても大丈夫です。いわゆる期限後申告というものです。小規模宅地等の特例は期限内申告が要件となっていないからです。

ただし、一度申告書を提出したのちに『忘れていたのでやり直します』は通用しません。

先ほどご紹介した3年以内の分割見込書の提出も、『今は遺産分割していないので要件を満たしませんが分割後には特例を適用します』という当初申告時の意思表示なのです。

小規模宅地等の特例に限らず、課税の『特例』については、使うも自由・使わないも自由という非常にシビアな世界です。最初の申告で適用していない場合には、『使わないことを選択した』ことと取り扱われるのです。

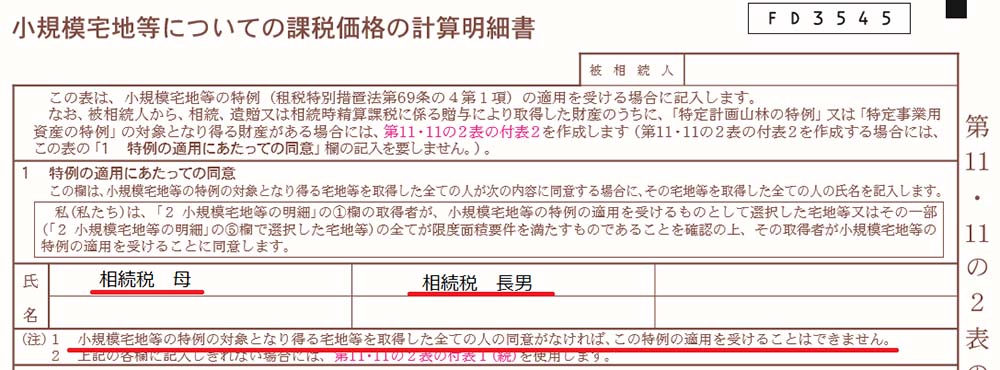

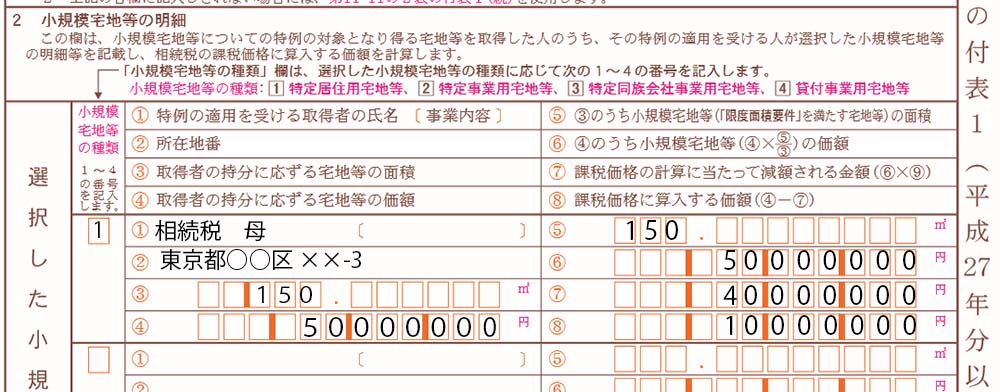

最低限作成しないといけないのは、『第11表・11の2表の付表1』です。

国税庁ホームページから申告書は入手が可能です。税務署に行けば紙で申告書をもらうことも可能です。

自宅敷地を複数人で取得した場合などは別途必要となる書類があります。国税庁ホームページでご確認ください。

宅地等の取得者全員の同意が必要となります。

上記欄には、必ず宅地等を取得した全ての者の名前を記載するのを忘れないでください。

未分割となっている別の宅地がある場合には、相続人全員の名前を記載する必要があります。

家なき子の事例ではありませんが、相続税の申告書の書き方を別の記事でご紹介をしております。

小規模宅地等の特例を受ける場合の相続税申告書の記載例について具体事例で確認したい方は、以下の記事をご確認ください。

『【自分でかんたん!】相続税申告書の書き方を具体的事例で詳細解説!』

2-3.相続税申告書の添付書類

家なき子が小規模宅地等の特例の適用を受けるためには、『家なき子』であることを証する以下の書類を相続税申告書に添付する必要があります。

-

相続開始前3年以内に居住していた家屋が、自己、自己の配偶者、三親等内の親族又は特別の関係がある一定の法人の所有する家屋以外の家屋である旨を証する書類

-

相続開始の時において自己の居住している家屋を相続開始前のいずれの時においても所有していたことがないことを証する書類

マイナンバーがない方の場合、相続開始前3年以内の住所又は居所を明らかにする書類の添付も必要となります。

<登記簿謄本の取得>

具体的には自宅の登記簿謄本を添付する必要があります。自宅の賃貸借契約書のみでは、相続開始時点の自宅を過去に所有していたことを証明することができませんので不十分です。

亡くなる3年以内に引っ越し等をしている場合、過去の自宅の賃貸借契約書又は登記簿謄本を添付する必要があります。

賃貸建物の登記簿謄本は、法務局に行けば取得が可能です。建物所有者でなくても誰でも取得が可能です。委任状も不要です。

土地には『地番』という名前がついています。お住いの地域によって住所と地番が同じ場合もありますが、基本的に住所と地番は異なるものです。

建物には『家屋番号』という名前がついています。

不動産所在地の所轄法務局に電話で住所を伝えると、地番や家屋番号を教えてくれますので、家屋番号を基に法務局で登記簿謄本を取得するようにしてください。

不動産所在地の所轄法務局は、法務局のホームページでご確認ください。

<所有者が三親等内親族等でない証明>

建物所有者が三親等内の親族に該当しないことの証明は戸籍謄本等の取得では困難ですので、自分で証明書を作成すると安心ですね。

相続人 相続税 家なき子が相続開始前3年以内に居住していた家屋について

●年●月●日

被相続人 相続税 母

相続人 相続税 家なき子 印

相続人 相続税 家なき子が相続開始前3年以内に居住していた家屋とその所有者は以下のとおりです。

記

居住期間:〇〇年〇月〇日〜〇〇年〇月〇日

所在 :〇〇県〇〇市〇〇1−2−3

家屋番号:〇〇1−2−3

所有者 :大家 太郎

以上

上記家屋は、租税特別措置法第六十九条の四第三項第二号ロ(1)に規定する私及び私の配偶者、三親等内の親族又は特別の関係がある一定の法人が所有していた家屋ではありません。

また、添付の登記事項証明書のとおり、相続開始時点の上記家屋を私が相続開始以前のいずれの時においても所有していた事実はございません。

条文番号はこの記事作成時点のものとなっていますのでご注意ください。不安な方は条文番号は記載しなくて問題ありません。

こんな書類作成しなくても大丈夫という意見も当然にあるのですが、小規模宅地等の特例は法律に定められた要件を満たした場合に限り適用が可能な特例ですので、念には念を入れておくことをお勧めします。

『書類が足りないから提出してください』と指摘されるのであれば大した問題はありませんが、『財務省令で定める書類がないので適用できません』と特例の適用が否認されてしまうのは最悪ですね。

以下の書類は、家なき子が小規模宅地等の特例の適用をうけなくても当然に申告書に添付する必要があります。

- 相続人を明らかにするための戸籍謄本

- 遺産分割協議書の写し+印鑑証明書(または遺言の写し)

- マイナンバーの番号確認書類(通知カード、マイナンバーカード)

- マイナンバーの本人確認書類(免許証、パスポート、マイナンバーカード、保険証など)

相続税申告書の添付書類について詳しく知りたい方は、以下の記事をご参照ください。

『相続税申告の添付書類の最新情報を解説!戸籍謄本はコピーでも可能に』

3.注意点

3-1.自宅をどのようにしたいのかを最優先に考える

家なき子として小規模宅地等の特例をうけることが可能な方がいる場合であっても、遺産分割協議の際にはその自宅を誰がどのようにしたいのかを最優先に考えることをお勧めします。

他に自宅を持っている長男が引き継いでいくことで同意されているにも関わらず、小規模宅地等の特例を使うために家なき子である長女が実家を相続するというのはお勧めできません。

実家を引き継いでいく方が決まっているのであれば、小規模宅地等の特例の適用を受けることができるか否かに関わらず引き継いでいく方が取得するべきですよね。

特例を使うだけの理由で家なき子が取得した場合、のちのトラブルの原因となる恐れがあります。

利用できず、売却もできない。そんな名前だけ所有者というのは本当にメリットがないからです。当初は問題がなくても時間の経過とともに不満が爆発する原因となってしまうのです。名前だけ所有者に相続が発生すればなおさらです。

安易に共有とするのも避けた方が良いです。相続を重ねるにつれ共有者が兄弟から甥姪、いとこ、いとこの子…とどんどんと関係者が増えていき土地活用や処分が困難となっていくからです。

<売却する同意がある場合>

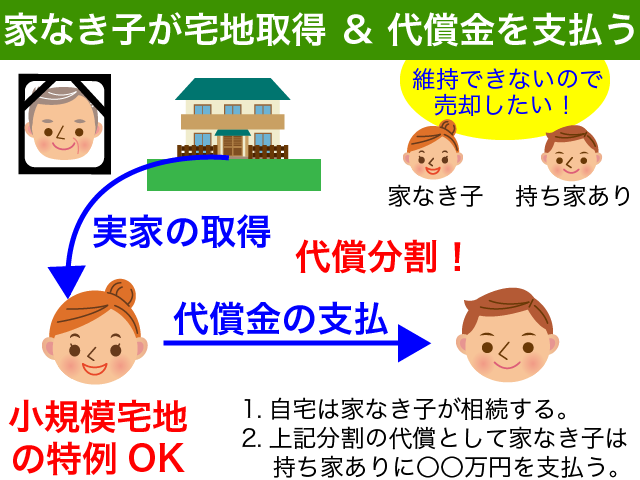

売却することで相続人全員の同意がされているのであれば、代償分割をお勧めします。

小規模宅地等の特例の適用を受けることができる家なき子が自宅を取得して、他の相続人に代償金を支払う内容で遺産分割協議をすればいいのです。

悩ましいのが代償金をいくらにするかですね。不動産会社等におおよそ売却したらどのくらいになるのかを事前に確認しておくといいでしょう。相続登記などの手続費用や売却時の諸費用・譲渡所得税等の税金も考慮することをお勧めします。

小規模宅地等の特例の適用を受けるためには、相続税の申告期限である10ヶ月間は絶対に売却しないようにしてください。

3-2.子供でなくても『家なき子』は使える!

『家なき子』と一般的に呼んでいますが、亡くなった方の子供でなくても親族であれば小規模宅地等の特例は使えますので勘違いしないようにしてください。

小規模宅地等の特例は、相続又は遺贈によって宅地等を取得した親族が使える特例となっています。

兄弟や甥姪が相続人になるような場合でも、すべての要件を満たせば『家なき子』として小規模宅地等の特例を使うことが可能です。

子供が先に亡くなった場合に代襲相続人である孫が自宅を相続した場合であっても、すべての要件を満たせば適用可能です。

相続人でない他人が自宅を遺贈されたような場合には、残念ながら小規模宅地等の特例の適用を受けることが不可能です。亡くなった方の親族でないからです。事前に養子縁組をしていれば親族となりますですので、小規模宅地等の特例の適用を受けることが可能となります。

自宅が借地の場合に、自宅の借地権でも適用することが可能です。『小規模宅地等の特例』の『等』には土地の上に存する借地権のような権利が含まれているのです。

3-3.小規模宅地等の特例の要件をしっかりと確認

小規模宅地等の特例の適用を受けるための要件は、念入りにしっかりと確認するようにしてください。

亡くなった方が老人ホームに入所していたような場合は、元の自宅敷地で小規模宅地等の特例の適用を受けるような場合にはさらに別の要件が定められています。

亡くなった方が老人ホームに入居していた場合に元の自宅で小規模宅地等の特例を適用したい方は、以下の記事をご参照ください。

『小規模宅地の特例は老人ホーム入所でも利用可!【要件を図解で確認】』

小規模宅地等の特例を受けるためのすべての要件をこの記事ではご紹介しきれませんので、何か不安なことがあれば税務署や税理士に相談をすることをお勧めします。

4.まとめ

小規模宅地等の特例を家なき子が受ける場合の要件と手続き、注意点をご案内しました。

家なき子が小規模宅地等の特例の適用を受けるためには、亡くなった方の配偶者や同居親族となる相続人がいないことが条件となります。

家なき子は、相続開始前3年以内に自己や配偶者、三親等内の親族、その他特別の関係がある法人の所有する家屋に住んでいないことも重要な要件です。

三親等内の親族やその他特別の関係がある法人が所有する家屋に居住していた方であっても、平成30年3月31日時点で家なき子の要件を満たすのであれば、令和2年3月31日までに相続が発生すれば家なき子として小規模宅地等の特例の適用を受けることができる経過措置があります。

家なき子が自宅敷地を取得したのち相続税の申告期限である10ヶ月間は所有し続ける必要があります。売却を予定している場合であっても、小規模宅地等の特例の適用を受けたいのであればその間は売却しないことをお勧めします。

小規模宅地等の特例の適用を受けるためには、宅地の取得者が決定しており相続税の申告をすることが必須となります。相続税申告書には一定の書類の添付が法律で求められていますので、きちんと適用要件を確認するようにしてください。

小規模宅地等の特例がつかえるからという理由のみで宅地等の取得者を決めることはのちのトラブルの原因となります。実家敷地を今後どのようにしたいのかを最優先に考えて遺産分割協議をすることをお勧めします。