土地の評価どうすればいいのだろうか?

相続財産に不動産がある場合には必ず生まれてくる疑問ですね。

土地の評価がわかなないと相続税の申告が必要かどうかも相続税の金額がいくらになるのかもわかりません。

土地の評価は非常に複雑なルールとなっています。土地の固有の事情を考慮して適切な評価をすることは我々税理士等の専門家であっても非常に時間と手間がかかる仕事です。

ところが税務署に文句を言われない程度の土地評価であれば、簡単なルールさえ把握しておけば誰でも簡単にできるのです。

そこで今回は、相続税申告に不可欠な土地評価のうち最も多くの方が評価すると思われる自宅の自用地評価についてご説明いたします。土地評価の原則をご説明したのちに具体的な評価方法を丁寧にご説明いたします。

自用地評価はすべての土地の基本ですのでしっかりと理解してくださいね。

目次

1. 土地の評価の原則 基本となるのは自用地

自用地の評価を正しく行うにあたってはまず土地の評価の基本ルールを理解する必要があります。

とはいえ相続財産のうち自宅の敷地しか不動産がないような場合には、土地評価の基本を理解していなくても問題ないことが多いのです。税理士であっても土地評価の基本中の基本を理解していない方は珍しくありません。

具体的な宅地の評価方法を早く知りたいという方は、『2. 自用地である宅地の評価方法(路線価方式)』に進んでください。

1-1. 土地の評価の原則は、地目別評価

相続財産に土地がある場合、相続税の計算にあたって土地の評価は必要不可欠です。

ところが『土地の評価』って非常に範囲が広いのです。

自宅の敷地と、田、畑、原野、山林を同じように評価することは適切ではないですよね。

相続税の土地評価の大原則は、地目別の評価となっています。

地目といえば登記簿謄本に記載されている宅地や畑などの土地の種類であるとご存知の方は多いでしょう。登記上の地目は土地の利用状況から23の地目に分かれています。ところが実際の土地の利用状況と登記上の地目が異なっているというケースは珍しくありません。

そこで相続税の土地評価においては土地の地目を登記上の地目ではなく、相続時点の土地の状況から以下の9つの地目に分けて評価することにしているのです。

- 宅地

- 田

- 畑

- 山林

- 原野

- 牧場

- 池沼

- 鉱泉地

- 雑種地

その土地の現状からまずは評価する土地がどの地目に該当するのかを判断する必要があります。

それぞれの地目別に土地評価のルールが定められているのです。今回は自宅敷地ですので宅地のルールに絞って解説を行います。

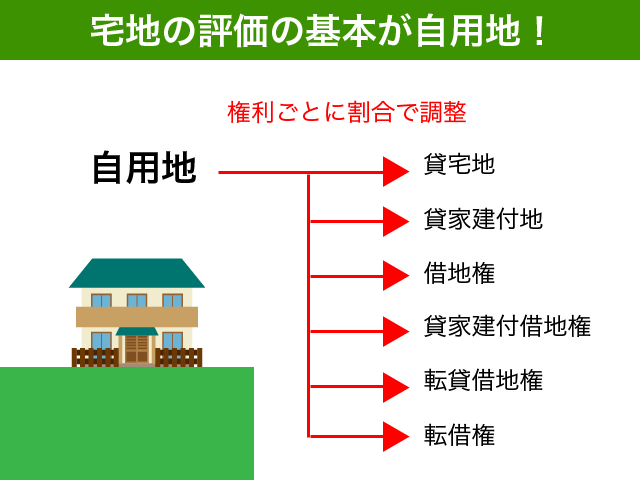

1-2. 自用地はすべての宅地評価の基本

宅地の評価の基本は、自用地です。

自用地とは、自由に利用可能な利用制限のない土地になります。自用地以外の宅地は、まず自用地として評価したのちに一定の調整を行なって評価することになっているのです。

宅地の評価は、利用制限や権利の有無で以下のような種類に分けることができます。

- 自用地(自分で利用している利用制限のない土地)

- 貸宅地(第三者が建物を建築して地代をもらっている土地)

- 貸家建付地(自分が所有する賃貸アパートの敷地)

- 借地権(地主に地代を支払って建物を所有している場合の土地の利用権)

- 貸家建付借地権(地主に地代を支払って賃貸アパートを所有している場合の土地の利用権)

- 転貸借地権(第三者に転貸している借地権)

- 転借権(借地権者から転貸された土地の利用権)

<注意点>

亡くなった方の自宅の敷地や未利用の土地だけでなく、親戚にタダで貸している土地で親戚名義の建物が建築してある土地であっても自用地となるのです。

今すぐ建物壊して出て行けなんて通常は言えませんよね。ところが法律上はタダで借りている使用借人にはなんの権利もないため自用地として扱われるのです。

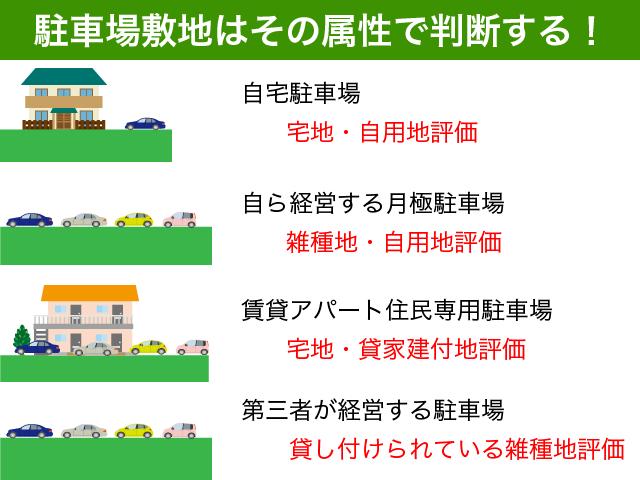

<駐車場の敷地は?>

土地の地目は原則としてその利用の主たる目的によって判断することになります。

駐車場の敷地はその駐車場の属性により以下のように判断をすることになります。

自宅敷地にある駐車場を自分で利用している場合には駐車場部分も含めて宅地として自用地評価を行います。そこに住むことが主目的で駐車場はそのために必要な敷地ということになります。したがって全体を宅地として自用地評価をするのです。

自身で経営をする月極駐車場の敷地は雑種地の自用地として評価を行います。たとえ自宅の前面など宅地の隣接地にあったとしても月極駐車場は宅地の一部ではありませんので宅地の自用地とは分けて評価を行います。地目別の評価が原則だからです。

ところが賃貸アパート敷地に隣接するアパート住民専用の駐車場敷地は、宅地の貸家建付地としてアパート敷地と一体で評価を行います。独立した月極駐車場ではなくアパート住民専用の駐車場の場合にはアパート敷地の一部であるといえるからです。

貸家建付地評価について詳しく知りたい方は以下の記事をご確認ください。

『貸家建付地の評価は奥が深い!相続税を減額するための正しい評価方法』

土地を建設会社や不動産会社などの第三者に賃貸し、借主が月極駐車場や資材置き場等に利用している場合には、貸し付けられている雑種地として賃借権を考慮した評価を行うことになります。今回は宅地の自用地評価についての解説ですので詳しくは省略いたします。ご興味のある方は国税庁ホームページをご確認ください。

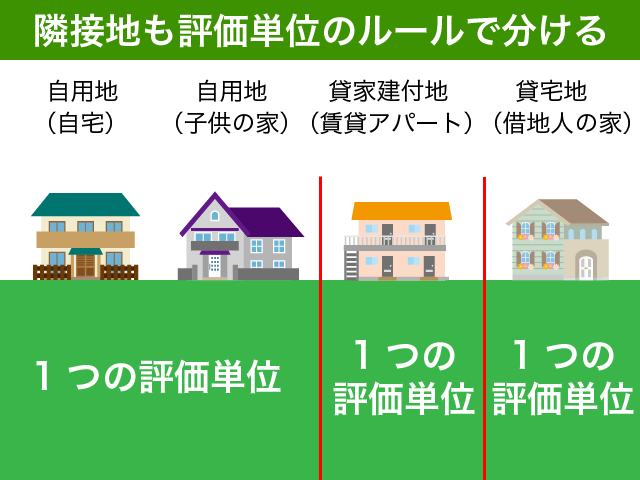

1-3. 宅地の評価単位

宅地の評価単位と聞いてイメージがつくでしょうか?

複数の土地が離れた場所にある場合はもちろん、隣接している土地であっても場合によっては1つの土地ではなく複数の土地であるとして評価をする必要があるのです。その土地の評価の分け方の単位を『評価単位』といいます。

宅地の評価は利用の単位ごとに評価をすることになっています。『1-2. 自用地はすべての宅地評価の基本』で挙げた権利が異なるものは権利ごとに分けて評価をするのです。

自用地、貸宅地、貸家建付地を一緒に評価することは通常ありえません。

貸宅地であればさらに土地を借りている借地人ごとに分けて評価することになります。

貸家建付地であればさらに貸家ごとに分けて評価することになります。

また自用地であっても単独で所有している土地と共有で所有している土地は原則として分けて評価することになります。

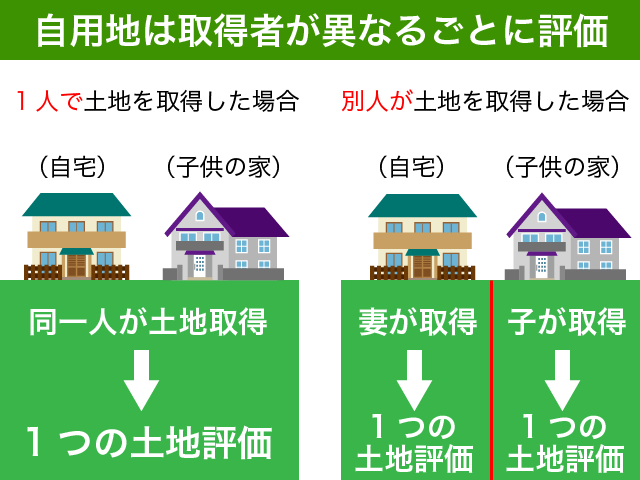

自用地は原則として、相続による取得者が異なる部分の土地ごとに分けて評価を行います。

自宅敷地と子供の自宅敷地を同じ方が取得した場合にはまとめて1つの土地として評価をすることになりますが、取得者が別の場合にはそれぞれを1つの土地として分けて評価を行います。相続税に対する影響について詳しくは、『4. こんな場合どうする?』でご確認ください。

2. 自用地である宅地の評価方法(路線価方式)

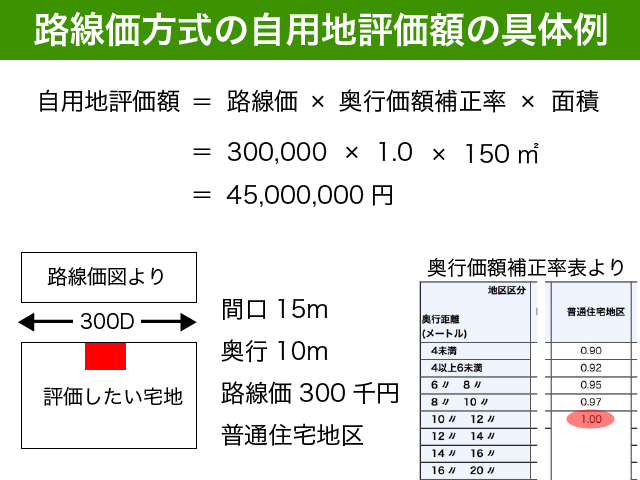

路線価方式の宅地の自用地評価額は以下のようになります。

路線価方式の宅地の自用地評価額 = 路線価 × 各種補正率 × 面積

おおまかに自用地評価額を計算しようとすれば、路線価に面積をかけたものになります。これだけであれば非常に簡単ですよね。

<具体例>

間口15メートル、奥行き10メートル、路線価300千円、普通住宅地区にある150㎡の自用地評価額は、4,500万円になります。

<路線価>

路線価は毎年、国税庁がホームページにて発表を行なっています。路線価図から評価したい自用地の路線価と地区区分を調べる必要があるのです。路線価や地区区分について詳細を知りたい方は以下の記事をご参照ください。

『路線価の見方を徹底解説!土地評価に必要となる3つのポイントを確認』

<各種補正率>

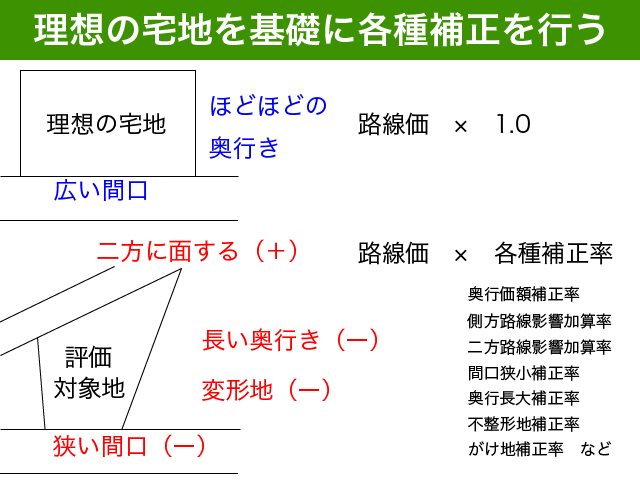

路線価方式の自用地評価の面倒くさいところはこの各種補正率なのです。土地の地形によって以下のような補正率を考慮することになります。

間口が広くほどほどの奥行きのある土地は利用価値が高くなります。このような土地を前提に路線価が設定されているのです。間口距離が狭い土地や奥行距離が長い土地については利用価値が低くなります。一方で2つ以上の道路に接している土地は利用価値がより高くなります。このような利用価値による補正を国税庁の定める補正率で補正していく必要があるのです。

各種補正率については国税庁ホームページにてご確認ください。

<面積>

面積は実際の地積によることとされています。登記簿謄本に記載の地積が実際の測量結果の地積と異なる場合には、実際の地積にて評価をすることになります。

路線価方式の自用地評価額についてより詳しく知りたい方は、以下の記事をご参照ください。相続税の申告書と同時に税務署に提出する実際の土地評価明細書の作成方法を丁寧に解説しております。

『【自分でかんたん!】土地の評価明細書を作成して申告の要否を検討!』

路線価方式の自用地評価額がおおよそ評価できた方で倍率方式の評価をする必要がない方は、『4. 相続財産に広い土地がある場合は要注意』をご確認ください。

3. 自用地である宅地の評価方法(倍率方式)

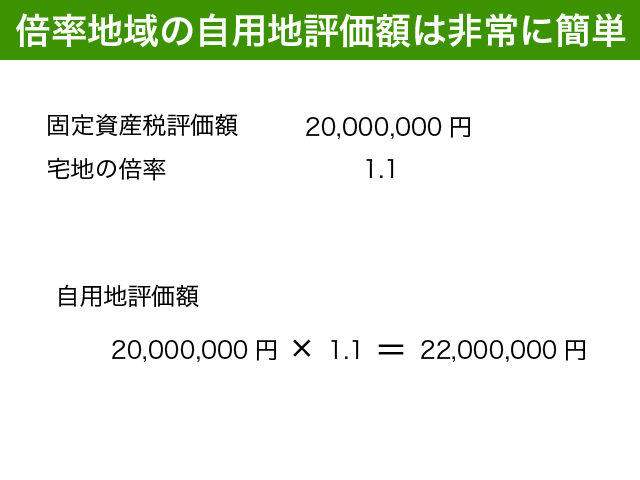

路線価が設定されていない倍率地域の評価は非常にシンプルです。以下のように計算を行います。

倍率方式の自用地評価額 = 固定資産税評価額 × 倍率

<具体例>

固定資産税評価額が2,000万円で倍率が1.1の場合、宅地の自用地評価額は2,200万円となります。

<固定資産税評価額とは>

固定資産税評価額とは、毎年役所から送られてくる固定資産税の納税通知書で確認することが可能です。お手元にない場合には、評価したい土地の役所の税務課などで土地の評価証明書を取得することで確認をすることができます。相続税の評価で使うのは、相続があった年(亡くなった年)の固定資産税評価額となります。

<注意点>

固定資産税の納税通知書でご確認される場合、『価格』の欄を確認してください。『課税標準』の欄ではありません。課税標準とは価格から軽減となる要素を考慮した固定資産税を計算するための金額です。

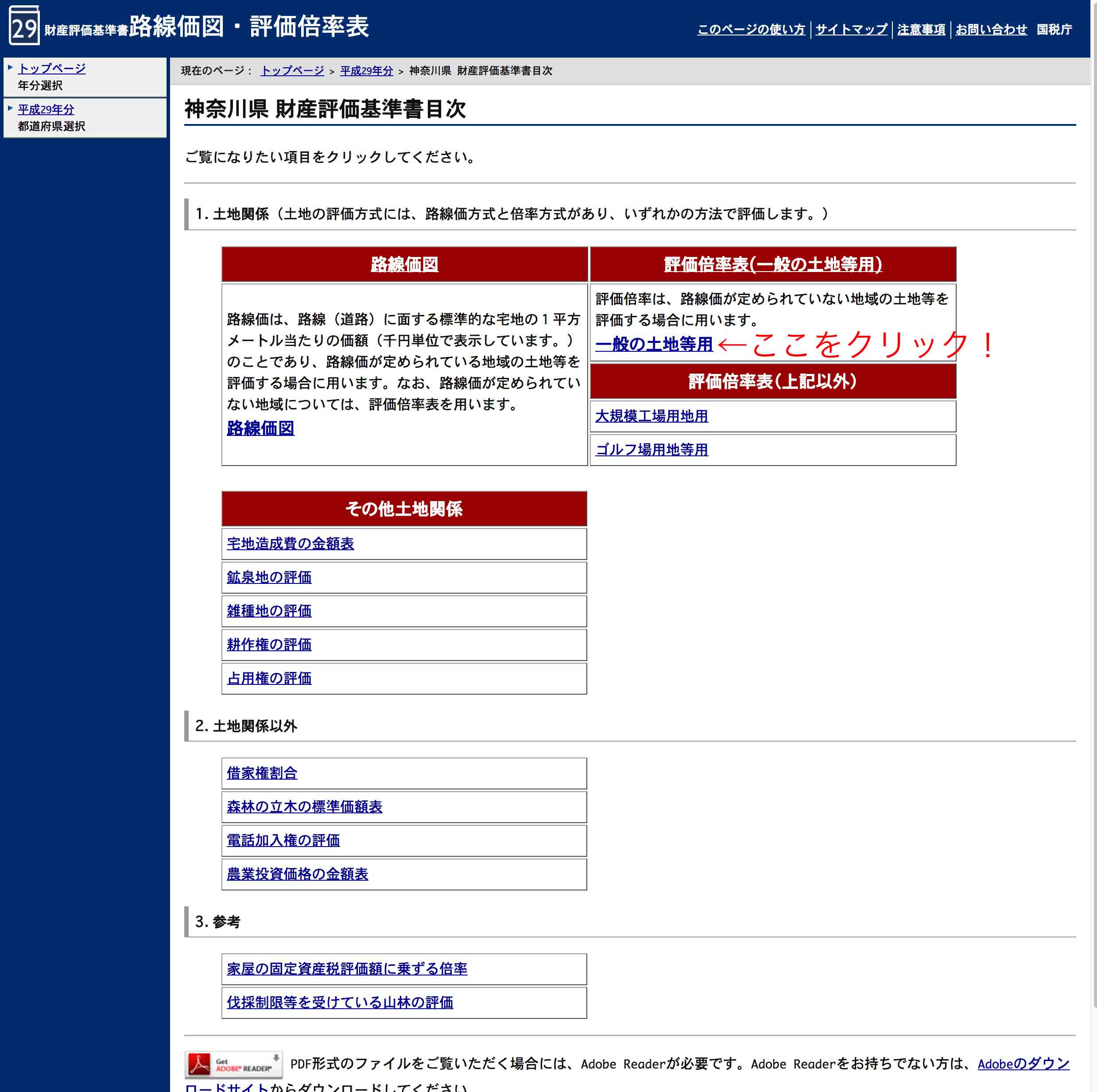

<倍率の確認方法>

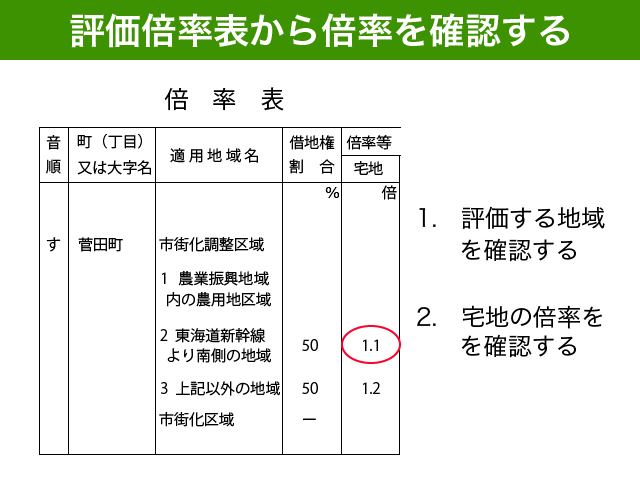

倍率は国税庁のホームページで確認することができます。確認方法を解説いたしますのでご確認ください。

上部に年を選択する場所がありますので、まずは評価したい年分をご確認ください。相続の場合には亡くなった年になります。

評価したい都道府県を選択してクリックしてください。

評価倍率表の一般の土地等をクリックしてください。さらに地域を選択しますと以下のような倍率表を確認することができます。

宅地の場合、1.1や1.0が多くなっています。

倍率が確認できた方は、固定資産税の評価額に倍率をかけてください。これで倍率地域の宅地の自用地評価額は完成です。簡単ですね。

4. 相続財産に広い土地がある場合は要注意

広い宅地である自用地を複数人で相続する場合、どのように評価をすると思いますか?

評価の原則のところで簡単にご説明しましたが、原則として相続による取得者が異なる部分の土地ごとに分けて評価を行います。

相続税は相続開始時点の現況で課税が行われるのが大原則です。しかし自用地の評価の場合、相続後における遺産分割方法で土地の評価額が全然変わってしまうのです!

また一定の要件に該当する場合には、広大地として評価をすれば大幅に土地評価を減らすことができます。せっかく広大地になり得る土地があったとしても、相続時における遺産分割方法によって使える場合使えない場合とに分かれてしまうのです。

4-1. 広大地として評価をすれば土地の評価額を大幅に減らせる

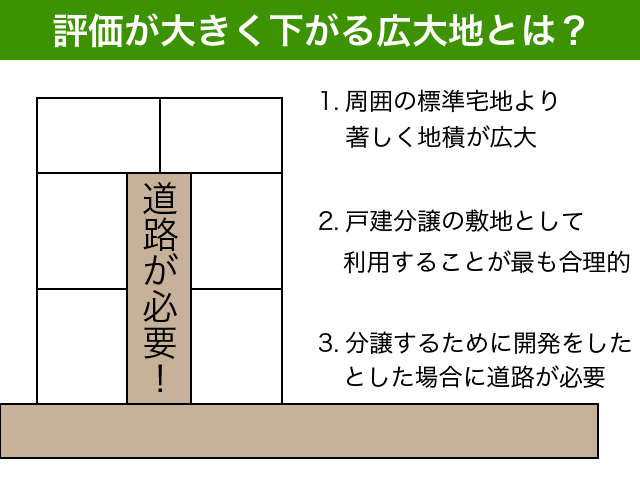

周囲の宅地の地積と比べて著しく地積が広大な場合、一定の要件を満たせば広大地として評価をすることになります。

*広大地の評価方法は、平成29年までに相続が発生した場合の評価方法ですのでご注意ください。

広大地とは周囲の宅地に比べて著しく地積が大きい土地のうち、戸建住宅の敷地として利用することが最も適している土地で、宅地分譲をしようとした時に道路等の負担が必要となる土地のことを言います。

著しく地積が広大かどうかの判断は、市街化区域で3大都市圏は500㎡以上、それ以外の地域では1,000㎡以上となっています。

このような土地については、道路部分が利用できなくなるために高く売却することができません。そのような土地を広大地として専用の評価方法を定めているのです。

相続後にこのように戸建分譲のために売却する必要はないのです。『戸建分譲するとしたならば道路が必要となる』ということが条件となります。

<注意点>

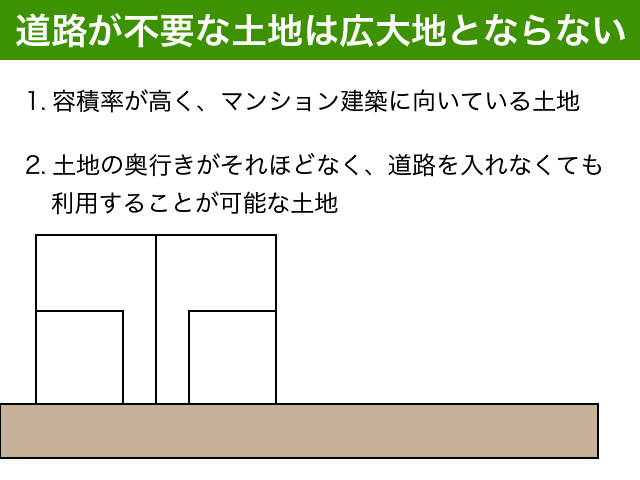

戸建住宅の敷地として最も適している土地が対象となりますので、マンションの建築が適している地域では使うことができません。

広大地となるかどうかの判断は、宅地の評価単位によります。

戸建住宅の敷地として利用することが最も適している土地であっても、道路の負担が必要とされない場合には適用することができません。

広大地の判定は非常に難解ですので、税理士や不動産鑑定士等の専門家に必ずご相談ください。

広大地の評価方法は、路線価方式の通常の土地の評価方法と以下の2点が大きく違うのです。

- 接する路線価が複数ある場合、奥行価額補正率を考慮せずに単純に一番高い路線価を使う

- 各種補正率(奥行価額補正率〜不整形地補正率)に代えて広大地補正率で計算をする

広大地の評価は以下のように計算をします。

接する一番高い路線価 × 広大地補正率(下限は0.35)

<広大地補正率>

0.6-0.05×土地の地積÷1000

評価する土地が広大地に該当すれば路線価から40%は減額できることになります。

広い土地であればあるほど評価が下がります。あまりにも評価が下がるので、平成30年以降に亡くなった方の相続からは廃止されることになっています。

広大地評価について詳しくは国税庁のホームページをご参照ください。なお、広大地評価は相続発生日が平成29年12月31日以前の場合にのみ適用することが可能です。

平成30年からは新たに『地積規模の大きな宅地』として評価をすることになります。

新しい評価方法について今回は詳しいご説明を省略いたしますが、土地の評価単位で適用を判断することに変わりはありません。

地籍規模の大きな宅地について詳しく知りたい方は、以下の記事をご参照ください。

『【広大地改正!】地積規模の大きな宅地の評価で相続税を軽減する方法』

4-2. 遺産分割方法によって土地の評価は大きく変わってしまう

相続財産に広い土地がある場合にはどのように遺産分割すれば良いのか税理士に相談をすることをお勧めします。

遺産分割の方法によって相続税評価額が全然変わってきてしまうからです。

一般的に広い土地を兄弟3人で分ける場合には以下のように遺産分割を行うことと思います。

- 土地を3つに分筆してそれぞれが相続する

- 土地全体を3人で共有で相続する

- 土地を1人が相続して、他の兄弟2人にお金を支払う

このうち、3つに分筆する方法とその他の方法では土地の評価単位が変わってきますのでご注意ください。これから具体的にご説明いたします。

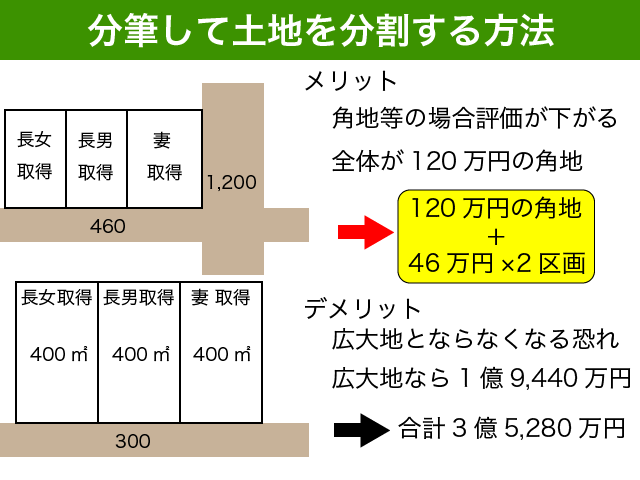

4-2-1. 土地を3つに分筆してそれぞれが相続する場合

土地を3つに分筆する方法によると、原則として取得した者が異なるごとに宅地を評価することになります。

つまり3つの土地として評価をすることになるのです。

3つの土地として評価することによるメリット、デメリットがあります。

メリットは2つ以上の路線価に接する土地がある場合、全体で評価するよりも分けた方が評価が安くなる傾向があります。またそれぞれの取得者が自由に自分の土地を利用できるのもメリットです。

デメリットは先にご説明した広大地の評価が利用できなくなってしまうおそれがあることです。あるいは分けて評価することによって広大地の評価が高くなってしまうこともありえます。

<注意点>

分筆後の宅地が通常の宅地として利用できないようなあまりにも不合理な分割方法の場合には、分割前の土地をまとめて評価することになっています。これを不合理分割といいます。分筆後のそれぞれ1区画が通常の宅地としての利用ができるような分け方をしていない場合には不合理分割と判断される恐れがありますのでご注意ください。

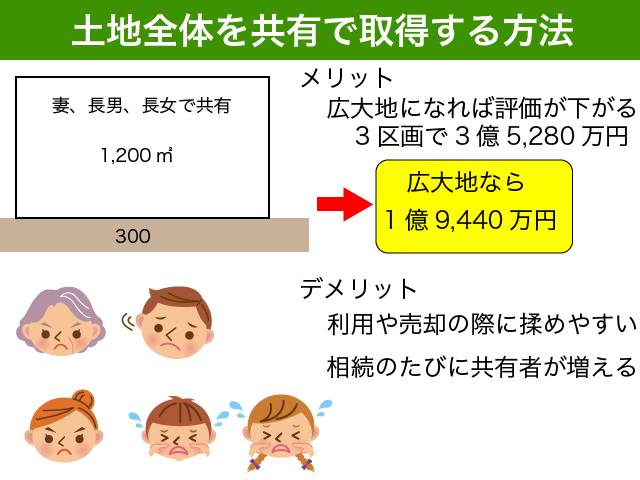

4-2-2. 土地を3人で共有で取得した場合

土地を分筆せずに共有とした場合、宅地全体を一つの土地として評価することになります。

1つの土地として評価するメリット、デメリットは以下のとおりです。

メリットは、広大地として評価できる土地であれば相続税の負担を大きく下げることができる点です。また将来売却をする場合中途半端な大きさの土地をそれぞれ売却するよりも利用勝手のよい大きな土地の方が有利になることが多いようです。

デメリットは共有によって相続する場合はもめやすいということです。その土地を利用する人はいいのですが、利用しない人は土地の権利を持っているだけで不満が溜まることが多いようです。また相続を重ねるごとに共有者が増えていきますのでいざ売却したいと思った時の手続きが大変になるということもあります。

近い将来に売却をすることで全員が同意しているような場合であれば共有して相続するのもいいのではないでしょうか。

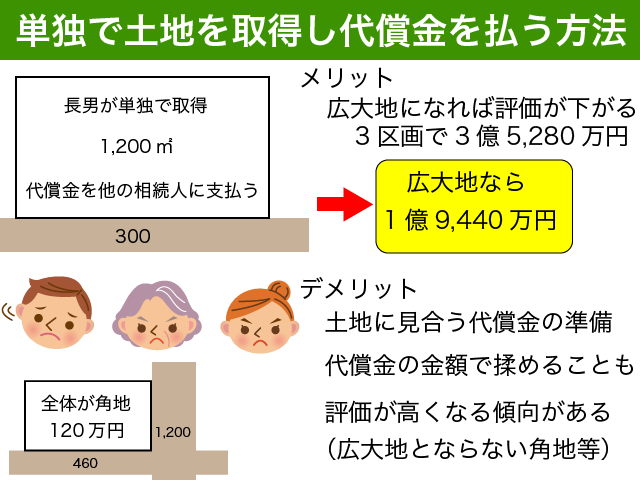

4-2-3. 土地を1人が相続して2人にお金を渡す場合

一般的に代償分割と言われる方法です。1人の相続人が不動産を取得する代償として他の相続人に代償金を渡すことになります。

土地の評価にあたっては、土地を3人で共有した場合と同じメリットがあります。また、土地を共有としたようなデメリットもありませんのでお勧めできます。

代償金をいくらにするのか、その金額をいつ支払うのか、支払うことをどのように担保するのか等でなかなか話が決まらないことも多いですが、話が決まるのであれば個人的にはお勧めです。

デメリットとしては、代償金の確保や金額で揉めやすいということに加え、複数の路線に接している場合には土地の評価全体が高くなる傾向にあります。土地が既に銀行の借入金の担保になっているような場合には特に代償金の金額で揉めやすくなる傾向があります。

<土地に抵当権が設定されている場合>

銀行から借入金をする際などには土地や建物に抵当権が設定されることになります。いわゆる借入金の担保ですね。

このような抵当権が設定されている土地については、相続税では実はなんら考慮をされることはありません。担保が付いている土地も担保が付いていない土地も同じ評価となるのです。

担保のもととなっている銀行借入金が亡くなった方の債務である場合には、相続税計算上控除することが可能です。団体信用生命保険に加入している場合で債務者が死亡したら返済しなくてもよい借入金については相続税計算上控除することはできません。

相続税の計算上控除することが可能な債務については、以下の記事をご参照ください。

『【損をしない!】債務控除を漏れなく申告し相続税負担を軽減する方法』

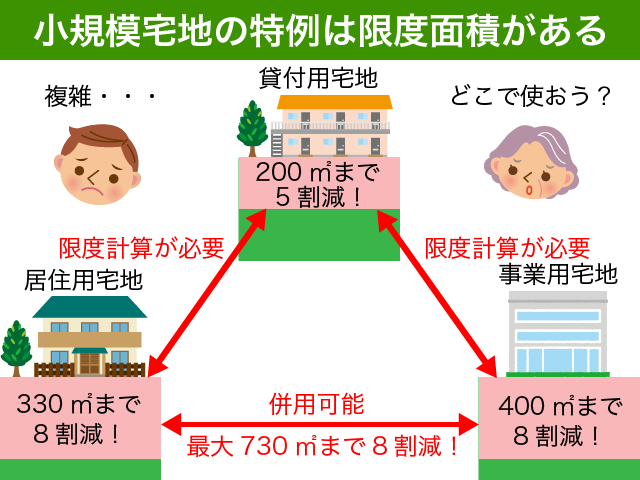

5. 小規模宅地等の特例で最大730㎡まで8割減!

5-1. 小規模宅地等の特例で自用地評価が8割減に

小規模宅地等の特例を使うと、自用地評価を最大80%減額することができます。

小規模宅地等の特例とは、自宅や事業用の自用地、不動産賃貸用の土地など亡くなった方や財産を相続した方の生活に不可欠な土地について、一定の要件を満たした場合には土地の評価の減額をすることができるという特例です。

居住用の自用地は要件を満たした場合、330㎡まで8割減することができます。

事業用の自用地は要件を満たした場合、400㎡まで8割減をすることができます。

居住用の特例と事業用の特例はなんと併用して使うことができるのです。つまり最大で730㎡まで8割減とすることができるのです。

不動産賃貸用の土地については200㎡まで5割減をすることができます。ただし、居住用宅地や事業用宅地との単純に併用はできないのです。一定の限度計算を行う必要があります。

小規模宅地等の特例を使って自宅敷地評価を8割減したい方は、以下の記事をご参照ください。

『『小規模宅地等の特例』を使って自宅敷地評価を80%減額する方法!』

5-2. 小規模宅地等の特例を適用するためには相続税の申告が必要

小規模宅地等の特例を使うためには、特例を使う旨を記載した相続税の申告書を税務署に提出をする必要があります。

小規模宅地等については、使った場合と使わなかった場合で相続税の金額が大きく変わってくることになります。適用するための細かな要件もありますので、税理士にご相談することをお勧めします。

6. まとめ

相続税における土地評価の基本的な考え方から自用地である宅地の評価方法を一通りご説明してきました。

初めての方の場合には非常に手間がかかったと思いますが、通常の住宅地にある1区画の土地であれば難なく評価することができたのではないでしょうか。

自用地評価額が土地の評価の基本です。土地の評価が決まらなければ相続税がいくらかかるのかも判断することができません。

また大きな土地の場合、土地の分け方によっても相続税が随分と変わってくることをご理解いただけたと思います。

土地の評価額があまりにも高いと感じた場合や相続財産に大きな土地がある場合、小規模宅地等の特例を適用したい場合には税理士にご相談することをお勧めします。

アパートなど貸家の敷地を評価をしたい方は、今回計算した自用地評価額をもとに以下の記事をご確認ください。