相続時精算課税制度は孫にも使える?

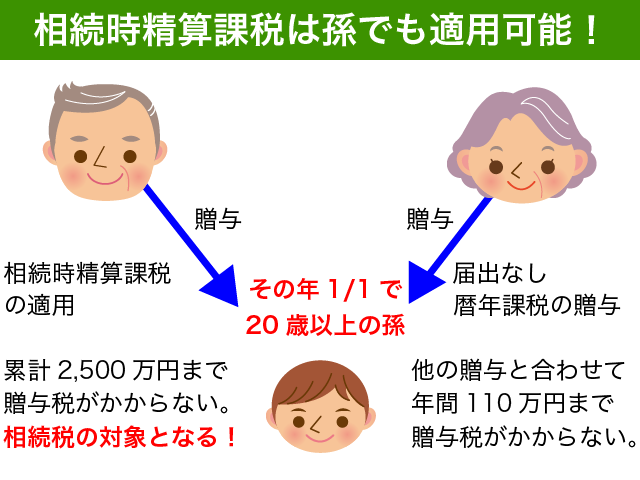

はい、相続時精算課税制度は孫でも適用することが可能です。

贈与の年1月1日に20歳以上の必要がありますので、写真のような赤ちゃんはダメですよ(笑)

相続時精算課税制度は累計2,500万円まで贈与税がかからないという点はみなさんご存知のことと思いますが、制度のデメリットや適用するための手続きはしっかりとご理解されているでしょうか?

相続時精算課税制度は一度選択をすると取り消しができません。

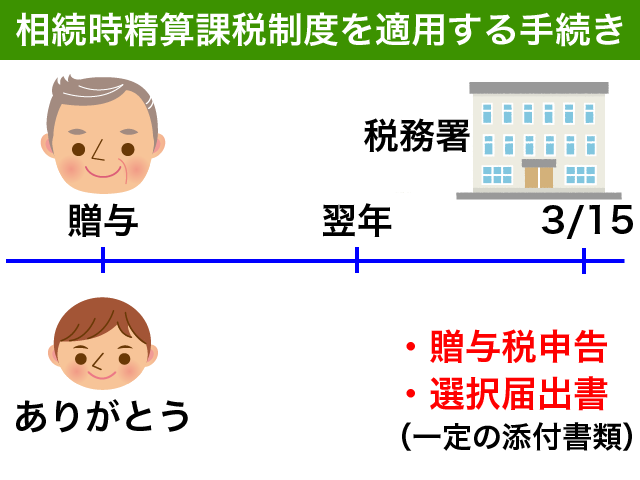

相続時精算課税制度を適用する際には、手続きが重要です。手続きを失念すると相続時精算課税制度は適用することができないからです。

今回は、孫が相続時精算課税制度を受ける場合の手続きや注意点、他の特例をご案内します。手続きを失念して相続時精算課税制度が使えないということがないようにしてください。

目次

1.相続時精算課税制度は孫にも適用可能

相続時精算課税制度は、原則として60歳以上の方から20歳以上の子供や孫に対して累計2,500万円まで贈与税がかからずに財産の贈与を受けることができる制度です。

孫であっても相続時精算課税制度を適用することが可能です。

相続時精算課税制度を適用して贈与を受けた財産には税金がかからないわけではありません。将来贈与した方が亡くなった時に、相続税の対象となるからです。

贈与を受けた時に20歳以上の孫であっても、相続時精算課税制度が適用できない場合もありますのでご注意ください。

受贈者が20歳以上かどうかは、贈与を受ける年1月1日時点で判断されるからです。贈与する方の年齢も同様に判断します。

制度の創設時は、65歳以上の方から20歳以上の『推定相続人である子供や孫』に限られていました。子供が先に亡くなってしまったため『推定相続人となる孫』のみが相続時精算課税制度を適用可能な孫だったのです。

平成27年の相続税基礎控除改正とあわせて、推定相続人でない孫も相続時精算課税制度の対象に含まれることとなりました。贈与者の年齢が60以上と緩和されたのもこのタイミングです。

2.孫が相続時精算課税制度を適用する前に知っておくべきこと

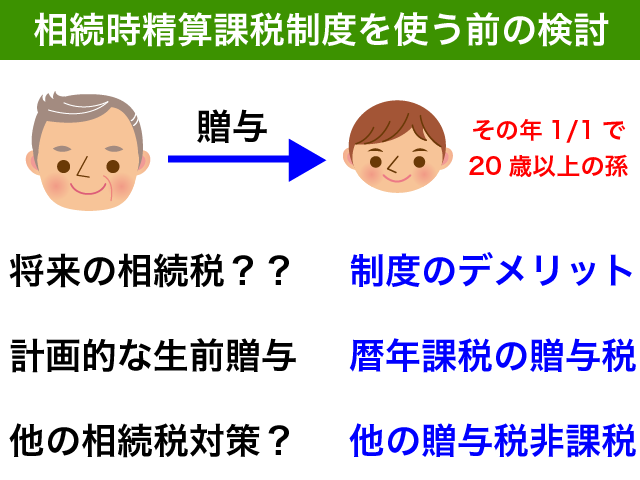

孫が相続時精算課税制度を適用することが可能とわかっても、あわててはいけません。

制度のデメリットと、他に孫が使える贈与税の特例も検討してみてください。

2-1.相続時精算課税制度の7つのデメリット

相続時精算課税制度は、必ずしも素晴らしい制度ではありません。適用を受けるにあたって、事前に制度のデメリットをしっかりと理解しておくことをお勧めします。

相続時精算課税制度には、以下の7つのデメリットがあります。

- 基本的に相続税の節税効果はない

- 次回以後の贈与はすべて相続税の対象

- 他の相続人に贈与を受けた事実がバレる

- 他の相続人の相続税負担が重くなる

- 時価が下がっても贈与時の価額で課税

- 少額の贈与でも贈与税申告が必要

- 税制改正によって不利益が出る可能性

相続時精算課税制度は、贈与時の価額で将来相続税の対象となります。基本的に相続税の節税効果はないわけです。

相続時精算課税制度は一度選択をすると取り消しをすることができません。相続時精算課税制度は贈与者ごとに選択をすることになります。

祖父からの贈与について相続時精算課税制度を選択した場合、翌年以後に祖父から110万円以下の贈与を受けた場合であっても相続時精算課税制度の対象となってしまうのです。

相続時精算課税で贈与を受けた財産は相続税の対象となり相続税申告書に記載されることとなりますので、他の相続人に贈与を受けた事実がバレてしまいます。

孫に対する通常の贈与であれば原則として相続税の対象とならないのですが、相続時精算課税制度を選択した場合にはすでに贈与をした財産まで相続税の対象となり他の相続人の相続税負担が増えてしまいます。

相続時精算課税制度のデメリットについて詳しく知りたい方は、以下の記事をご参照ください。

『【後悔しないために】相続時精算課税制度7つのデメリットをご紹介!』

2-2.相続人でない孫には暦年課税の贈与税がおすすめ

相続人でない孫の場合、相続時精算課税制度を使わないことによるメリットもあります。

相続開始前の言わば『駆け込み贈与』は、孫に最適です!

相続開始前3年以内に相続人等が贈与を受けた財産は、相続税の対象となってしまいます。年間110万円以下の贈与で贈与税が課税されない場合でも相続税の対象とされてしまうのです。

駆け込み贈与による相続税対策を防止しようとするための課税ルールです。

ところが、相続人でない孫の場合、相続開始前3年以内の贈与であっても相続税の対象となりません。

特に相続税が高額と見込まれる場合には、相続開始前に相続時精算課税制度を適用するよりも計画的な生前贈与によって暦年課税による贈与税を負担した方が結果的に得をすることが多いです。

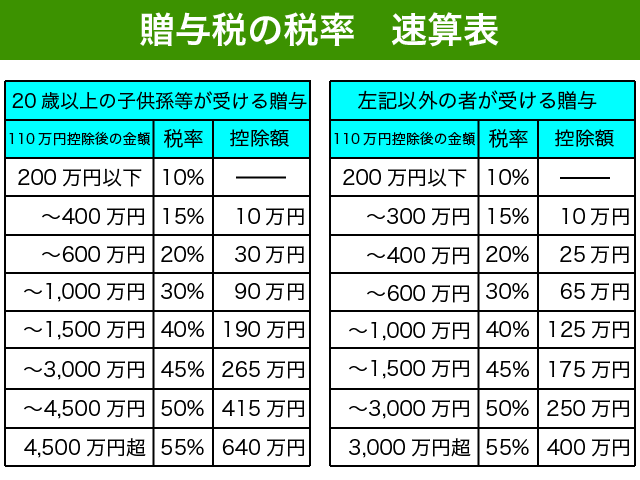

暦年課税による贈与税は、1年間に贈与を受けた財産の合計から基礎控除である110万円を控除して以下の税率を適用して計算をします。贈与を受けた年1月1日時点で20歳以上の方の場合、左側の税率表を使ってください。

例えば、500万円の贈与を受けた場合、500万円-110万円は390万円ですので、15%の税率を適用して以下のように贈与税を計算します。

390万円×15%-10万円=485,000円

48万5,000円と聞くと随分贈与税が高い気がしますが、贈与を受けた500万円との比較では税金負担は10%にも満たないのです。相続税の最低税率は10%、最高税率は55%となっています。

贈与者が亡くなった時の相続税がいくらになるのか今時点では正確には分かりません。税制改正の可能性もあるからです。

仮に相続税の税率が40%となる方の場合、500万円の贈与で相続時精算課税を適用するとおよそ200万円の相続税負担となってしまいます。実際の相続税の計算方法はそれほど単純ではありませんが、孫にかかる相続税負担は2割増しとなってしまう点も忘れないようにしてください。

相続税の計算方法について詳しく知りたい方は、以下の記事をご参照ください。

『相続税の計算方法3ステップを徹底解説!【具体的事例を図解で紹介】』

計画的な生前贈与について詳しく知りたい方は、以下の記事をご参照ください。

『相続税対策の王道!【生前贈与】で効果的に相続税負担を軽減する方法』

2-3.孫が使える贈与税の特例も検討しよう!

相続時精算課税制度以外にも贈与税の特例は存在します。贈与された財産の使途が以下の場合には、贈与税が非課税となる特例が存在しますので、検討してみてください。

- 住宅取得をするための資金

- 教育資金

- 結婚・子育て資金

住宅取得資金の贈与について詳しく知りたい方は、国税庁ホームページをご確認ください。

教育資金の贈与について詳しく知りたい方は、以下の記事をご参照ください。

『【実行すべきか分かる!】教育資金の贈与で相続税負担を軽減する方法』

結婚・子育て資金の贈与について詳しく知りたい方は、以下の記事をご参照ください。

『相続税対策結婚資金贈与の特例を徹底解説!より効果的な4つの相続税対策と比較』

3.相続時精算課税制度を受けるための手続き

相続時精算課税制度を適用するためには、手続きが重要です。

具体的には、以下の2つの書類を作成して贈与を受けた年の翌年3月15日までに住所地の所轄税務署に提出する必要があります。

- 贈与税申告書

- 相続時精算課税制度選択届出書

住所地の所轄税務署を調べたい方は、国税庁ホームページを利用すると便利です。郵便番号から税務署が検索できます。

『2,500万円以下は無税だから何もしない』ではアウトです。相続時精算課税制度は贈与税の特例ですので、選択するための手続きがきちんとできていないと適用することはできません。

2,500万円の贈与を受けたにも関わらず何もしないでいると、およそ810万円の贈与税が課税されることになってしまいます。これは悲惨ですね。無申告加算税や延滞税等の余計な税金もさらにかかってきてしまいます。

贈与税の申告書と相続時精算課税選択届出書は国税庁ホームページからダウンロードすることができます。国税庁の確定申告書作成コーナーでは贈与税申告書を作成することが可能です。

相続時精算課税制度を適用するための手続きについて詳しく知りたい方は、以下の記事をご参照ください。

『相続時精算課税選択届出書の作成方法・添付書類・注意点を徹底解説!』

4.まとめ

相続時精算課税制度を孫が適用する場合の注意点と手続きについてご案内しました。

相続時精算課税制度は孫でも適用することが可能です。

相続人でない孫が相続開始前3年以内に贈与を受けた財産は、暦年課税の贈与税を負担すれば相続税の対象となりません。駆け込み贈与をしたい場合には、孫への贈与で暦年課税の選択がお勧めです。

住宅取得資金や教育資金、結婚子育て資金の贈与を受けたい場合には、それぞれに贈与税が非課税となる特例がありますので、相続時精算課税制度を適用しようとする前に一度検討をしてみてください。

相続時精算課税制度を適用する場合には、手続きが重要です。手続きを失念してしまうと相続時精算課税を適用することはできずに暦年贈与による贈与税を負担することとなってしまいます。

贈与税の申告書と相続時精算課税制度選択届出書をきちんと作成して、贈与を受けた年の翌年3月15日までに税務署に提出をするようにしてください。