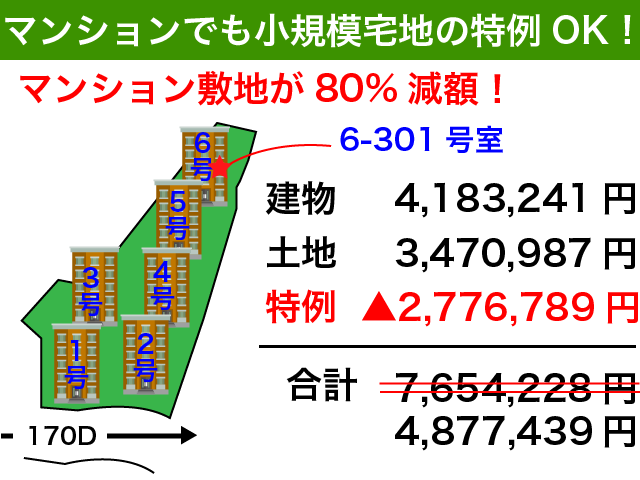

マンションの敷地であっても小規模宅地等の特例を受けることは可能です!

自宅の敷地の評価が最大で80%OFFとなる小規模宅地等の特例は、適用要件を満たすのであれば是非適用したいですね。

もちろん賃貸マンションや事業用で利用しているマンションであっても要件を満たせば適用が可能です。

小規模宅地等の特例は、適用するための要件と手続きが非常に重要です。小規模宅地等の特例は、要件を満たしているからといって勝手に適用してもらえるわけではないからです。

そこで今回は、マンションで小規模宅地等の特例の適用を受けるための要件、手続きをご案内します。

しっかりと確認いただき、マンション敷地の評価を80%OFFで相続税申告するようにしてください。

目次

1.小規模宅地等の特例はマンション敷地でも適用可能

マンションの敷地でも要件を満たせば小規模宅地等の特例の適用を受けることができます。

マンションの評価は建物部分と敷地部分を分けて評価することになります。

このうち小規模宅地等の特例の適用受けることができるのは敷地部分のみですのでご注意ください。

建物部分については小規模宅地等の特例を適用することができません。

あくまで小規模『宅地等』の特例だからです。マンションの敷地権が所有権でなく定期借地権のような場合でも土地(借地権)部分については小規模宅地等の特例の適用を受けることができます。

マンションの相続税評価額をまだ計算されていないという方は、以下の記事をご確認いただきまずはマンションの相続税評価額を算出するようにしてください。

『マンション相続税評価を具体的事例で徹底解説【評価明細書の見本付】』

1-1.小規模宅地等の特例の要件

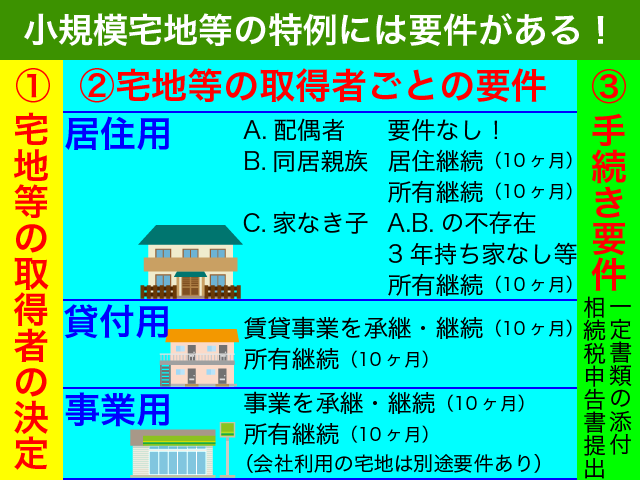

それでは、最も重要な小規模宅地等の特例の要件をご確認ください。

適用を受けるためには、マンションの取得者が決まっている必要があります。

マンションの取得者ごとにさらに要件があります。相続税の申告や明細書等の書類を提出することも必要です。

亡くなった方の居住用の場合、取得者ごとの要件の概要は以下の通りです。

- 配偶者 … 要件なし

- 同居親族 … 亡くなる直前に同居+居住継続・所有継続(亡くなった日から10ヶ月間)

- 家なき子 … 1.2.がいないこと+3年間所有家屋なし等+所有継続(亡くなった日から10ヶ月間)

自宅マンションの敷地のみでなく、賃貸マンションの敷地、事業用で利用しているマンション敷地でも特例の適用を受けることができますが、この記事では最も利用者が多いと思われる居住用の特例について解説いたします。

小規模宅地等の特例の要件をより詳しく確認したい方は、以下の記事をご参照ください。

『【知らないと不幸】小規模宅地の特例を受けるための要件を徹底解説!』

特例を受けるための手続きについて詳しくは、『2.マンション敷地で小規模宅地等の特例を受ける方法』をご確認ください。

2.マンション敷地で小規模宅地等の特例を受ける手続き

それでは、マンション敷地で小規模宅地等の特例を受けるための方法をご案内します。

一般的に必要となる手続きは以下の1から4のとおりです。遺産分割協議書があれば相続登記は相続税の申告後でも問題ありません。

- マンション取得者の決定

- 遺産分割協議書の作成(署名と実印の押印)

- 相続税申告書・明細書の作成

- 一定の書類を添付して相続税申告書を提出

- マンションの所有権移転登記

2-1.マンション取得者の決定

遺言がない場合、相続人全員の話し合いで誰がマンションを取得するのかを決める必要があります。

亡くなった方が遺言を作成していて遺言の通りに相続手続きを行う場合には、取得者は決まっていますので『2-3.相続税申告書・明細書の作成』に進んでください。

2-1-1.遺産分割協議のポイント

相続税の申告にあたり遺産分割協議書を税務署に提出しますので、マンションだけでなく預金や有価証券などの金融資産、手元現金や家財一式、電話加入権なども含めて話し合いをするようにしてください。

亡くなった方の配偶者が50代や60代のように今後の生活が長い場合には、配偶者がマンションを相続することが一般的ではないでしょうか。

配偶者が若い場合には、配偶者の実家が資産家であり固有資産が十分にあるような場合を除いてそれほど次の相続を考慮する必要はありません。

配偶者が80代や90代の場合や固有財産が何億円もあるような場合には二次相続も検討することをお勧めします。

配偶者が全て財産を取得するような場合には今回の相続税の負担は減らすことができますが、1年後2年後に配偶者が亡くなってしまうとかえって相続税負担の合計は大きくなってしまうからです。

マンションの相続税評価額は一般的に低くなりがちです。同居する子供がいる場合には同居する子供が相続して小規模宅地等の特例の適用を受けることもお勧めです。

二次相続も考慮して遺産分割協議をするためには、相続税の計算方法を理解しておく必要があります。

相続税の計算方法について詳しく知りたい方は、以下の記事をご参照ください。

『相続税の計算方法3ステップを徹底解説!【具体的事例を図解で紹介】』

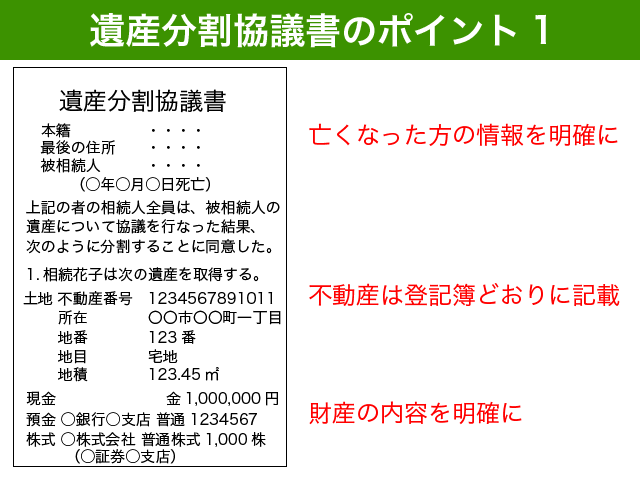

2-2.遺産分割協議書の作成

遺産分割協議書に国税庁が指定する雛形があるわけではありません。ご自分で作成する必要があります。

この図の事例はマンションではありませんが、マンションの場合も同様に登記簿謄本に記載された内容をそのまま記載するようにしてください。

誰がどの財産を取得するのかきちんと特定できるように作成をする必要があります。

税務署に提出する遺産分割協議書ですので、債務や葬式費用の負担者も記載をするようにしてください。

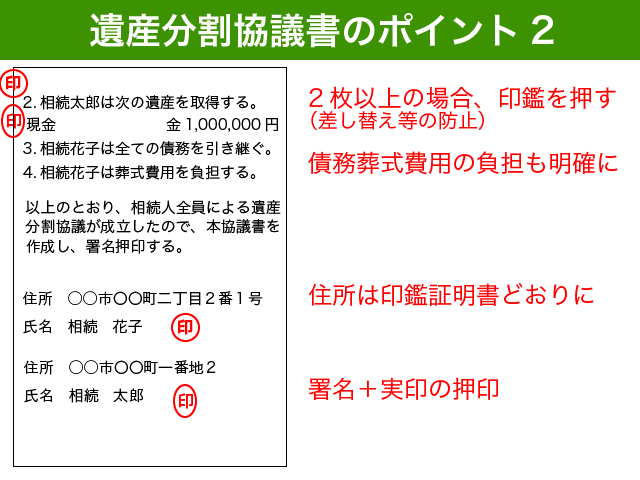

相続人全員の自署と実印の押印は必須です。

自署でないから小規模宅地等の特例は適用できなかったという話は聞いたことがありませんが、小規模宅地等の特例を受けるための添付書類としての遺産分割協議書は自署に限られていますので、高齢の方であってもなんとか自署すべきですね。

自署した結果、普通の人には読めないような字となってしまっても、自署してあれば問題はないからです。

租税特別措置法施行規則(小規模宅地等についての相続税の課税価格の計算の特例)第二十三条の二1〜7 略8 法第六十九条の四第七項に規定する財務省令で定める書類は、次の各号に掲げる場合の区分に応じ当該各号に定める書類とする。一 法第六十九条の四第一項第一号に規定する特定事業用宅地等である小規模宅地等について同項の規定の適用を受けようとする場合 次に掲げる書類イ 法第六十九条の四第一項に規定する小規模宅地等に係る同項の規定による相続税法第十一条の二に規定する相続税の課税価格に算入すべき価額の計算に関する明細書ロ 施行令第四十条の二第五項各号に掲げる書類(同項ただし書の場合に該当するときは、同項第一号及び第二号に掲げる書類)ハ 遺言書の写し、財産の分割の協議に関する書類(当該書類に当該相続に係る全ての共同相続人及び包括受遺者が自署し、自己の印を押しているものに限る。)の写し(当該自己の印に係る印鑑証明書が添付されているものに限る。)その他の財産の取得の状況を証する書類〜以下 略〜

2-3.相続税申告書・明細書の作成

小規模宅地等の特例の適用を受けるためには、相続税の申告書提出が必須です。

小規模宅地等の特例の適用を受けた結果、財産の価額が基礎控除以下となり相続税が0円となる場合も同様です。

特例を使って相続税が0円になるわけです。特例を受けるための手続きを失念すると、相続税は0円にすることができません。

相続税の申告書は税務署にいってもらうこともできますが、国税庁のホームページでも入手が可能です。

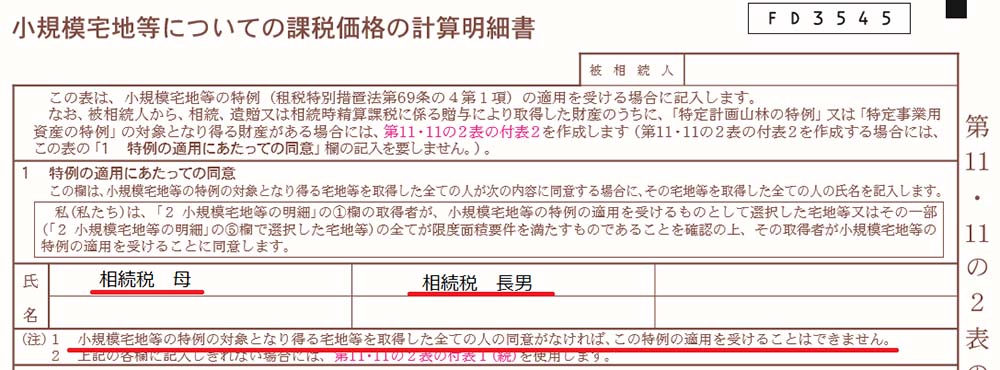

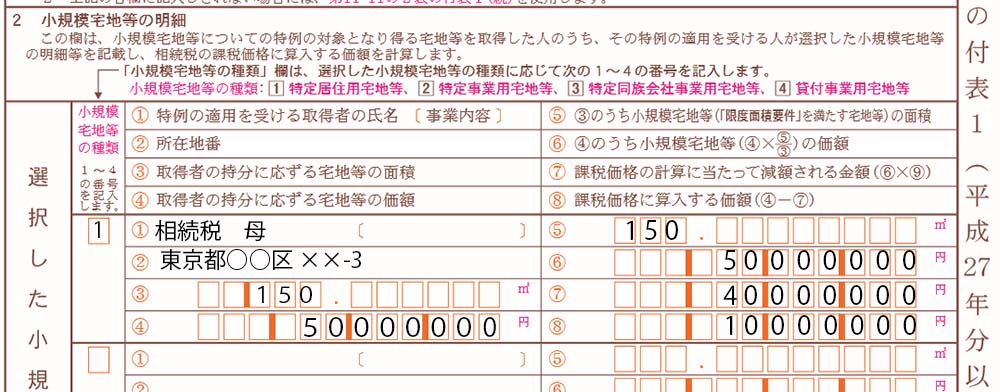

小規模宅地等の特例の適用を受けるために『小規模宅地等についての課税価格の計算明細書』を作成する必要があります。相続税の申告書『第11・11の2表の付表1』です。

特例の適用にあたっての同意の欄に宅地等の取得者全員の名前が記載されていないとアウトです。

小規模宅地等の特例の適用を受けることができなくなってしまいます。一度提出した後のやり直しもききません。

小規模宅地等の特例を適用するにあたって、宅地等の取得者全員の同意が必要となるからです。

小規模宅地等の特例は、その名の通り『特例』です。適用要件は非常にシビアですので、甘く考えることがないようにしてください。

マンションで小規模宅地等の特例を適用するときに注意すべきは土地の地積です。

たとえば、マンションの敷地権の面積が32,452.95㎡、敷地権の割合(持分)が1,000万分の13,151であれば、持分を考慮した後の土地の地積は42.678874㎡となります。(電卓で掛け算するだけです)

小規模宅地等の特例を適用する場合の相続税申告書の記載例を具体的に別の記事でご案内していますので、ぜひご参照ください。

相続税の申告書の記載方法を具体的事例で確認したい方は、以下の記事をご参照ください。

『【自分でかんたん!】相続税申告書の書き方を具体的事例で詳細解説!』

2-4.一定の書類を添付して相続税申告書を税務署に提出する

2-4-1.相続税申告書の添付書類

相続税申告書に最低限添付しなくてはいけない書類は以下の通りです。

- 法定相続人を明らかにする書類

- 遺産分割協議書又は遺言書の写し

- 印鑑証明書(遺産分割協議書がある場合)

- マイナンバーの番号確認書類

- マイナンバーの身元確認書類

相続税申告に一般的に必要となる添付書類について詳しく知りたい方は、以下の記事をご参照ください。

『相続税申告の添付書類の最新情報を解説!戸籍謄本はコピーでも可能に』

亡くなった方が老人ホームに入居していた場合やいわゆる『家なき子』が小規模宅地等の特例を受ける場合には、さらに特別に添付が必要となる書類がありますのでご注意ください。

小規模宅地等の特例を受けるために特別に必要となる添付書類について詳しく知りたい方は、以下の記事をご参照ください。

『小規模宅地の特例を受けるために特別必要となる添付書類を徹底解説!』

2-4-2.相続税申告書の提出先・提出方法

相続税の申告書は、亡くなった方の住所地の所轄税務署に提出をする必要があります。

所轄の税務署は国税庁のホームページでご確認ください。郵便番号等から提出先の税務署を知ることができます。

相続税申告書の提出方法は、以下の3通りです。

- 税務署の窓口で提出

- 税務署に郵送で提出

- 税務署の時間外収受箱へ投函

提出用と控え用の申告書を両方提出することをお勧めします。控え用の申告書に収受印を押印して返却してもらえるからです。

窓口以外の提出の場合には、切手を貼った返信用封筒や返信用レターパックを同封するのを忘れないようにしてください。

2019年の10月から相続税の申告書も電子申告できるようになるそうですが、所得税の確定申告のように一般の方が気軽に電子申告できる状態になるのはまだまだ先になるものと思われます。

2-5.マンションの所有権移転登記

遺産分割協議書の作成が終わったらマンションの所有権移転登記をするようにしてください。

いわゆる相続登記です。亡くなった方の名前のままになっている不動産の名義を変更するわけです。

小規模宅地等の特例の適用を受けるためには宅地等の取得者が決まっている必要がありますが、これは相続登記を終わらせるということではありません。遺産分割協議書で宅地等の取得者が決まっていれば相続税申告にあたっては問題がありません。

とはいえ、いざ売却しようとしたときや大規模な増改築や建て替えをする際に亡くなった方名義のままだと名義変更の手続きが必要となります。

結局名義変更する必要があるわけですので、相続税申告の前後に相続手続きとして終わらせてしまうことをお勧めします。

将来登記をしようと思ったときに遺産分割協議書を紛失していれば相続手続きをすることができません。相続登記のために再度遺産分割協議書を作成しようとしたときに相続人同士が不仲になっていたら…

最悪の場合手続きすることができなくなってしまいます。

相続によって不動産を取得した場合の相続手続きは、不動産所在の法務局で手続きをする必要があります。

相続手続きをすべき法務局は法務局のホームページでご確認ください。手続き先は不動産所在地の法務局ですので、なくなった方の住所地の法務局と勘違いしないようにしてください。

相続登記の場合、土地の権利証や登記識別情報は不要です。不動産取得者の住民票の写し、遺産分割協議書と所有権移転登記申請書が必要となります。

所有権移転登記申請書には定められた様式があります。法務局のホームページから入手可能ですので事前に記載して法務局にいくと手続きがスムーズです。

3.注意点

3-1.申告までに遺産分割が整わない場合には『3年以内の分割見込書』を提出

相続税の申告期限は、原則としてなくなった日から10ヶ月です。

長いようであっという間です。相続税の申告書を提出するまでに遺産分割協議が整わない場合には、3年以内の分割見込書を相続税の申告書と一緒に税務署に提出するようにしましょう。

遺産分割協議が整った日の翌日から4ヶ月以内に更正の請求という手続きをすることで、小規模宅地等の特例の適用を後日受けることができるようになるからです。

3年以内の分割見込書は国税庁のホームページから入手可能です。

3年以内の分割見込書はあくまでも最終手段です。

まだ申告期限までに時間がある方は、絶対に期限内に終わらせる!という意識で遺産分割協議等の手続きを進めることをお勧めします。

3-2.期限後申告でも適用可能だが、必ず期限内申告を!

小規模宅地等の特例は相続税の申告が要件の1つです。

実は、期限後申告でも適用を受けることができるのですが、できる限り期限内申告をするようにしてください。

10ヶ月という期限を設けても申告書の提出ができない場合、そのままずるずると何もしないという状況になる可能性が高いからです。

相続税の申告をしていない場合であっても、税務調査はやってきます!

小規模宅地等の特例は納税者の選択によって適用が可能な特例ですので、税務調査で相続税額が決定されると特例の適用を受けられません。

結果的に高い相続税を支払うこととなってしまいます。

しかも無申告加算税や延滞税というペナルティが付く場合もあります。踏んだり蹴ったりですね。

もちろん、小規模宅地等の特例の適用を受けない期限内申告書をあわてて提出するよりは、きちんと特例を適用する内容で作成した期限後申告の方がいいわけですが、期限内にきちんと特例を適用した申告書を提出するのがベストであることはいうまでもありません。

ある日税務調査の連絡が来て後悔するということがないよう、期限内に相続税申告を終わらせることをお勧めします。

4.まとめ

マンション敷地で小規模宅地等の特例の適用を受けるための要件と手続きをご案内しました。

マンション敷地でも小規模宅地等の特例の適用を受けることができます。

小規模宅地等の特例は、宅地等の取得者が決まっていないと適用を受けることができません。宅地等の取得者ごとにも要件がありますので、きちんと満たしているかどうか確認をするようにしてください。

小規模宅地等の特例の適用を受けるためには、宅地等の取得者の決定、遺産分割協議書の作成、相続税申告書・明細書の作成、相続税申告書に一定書類の添付が必要です。

所有権移転登記は小規模宅地等の特例の適用を受けるために必須ではありませんが、後日に相続登記をするよりは相続税の申告書を提出する前後に終わらせてしまうことをお勧めします。

小規模宅地等の特例は期限後申告や『3年以内の分割見込書』を提出した場合には更正の請求でも適用を受けることが可能ですが、できる限り申告期限までに終わらせるようにしてください。

10ヶ月でできないことはその後もできないということが多いからです。税務調査の連絡がある日届いて後悔をすることがないようにしてください。