マンションの相続税評価はどうやるのですか?

どうするって…??普通に建物と土地をそれぞれ評価するだけですよ。

確かに、マンションの評価は面倒くさいのです。一般的な分譲マンションを1室だけ所有している場合であってもマンションの土地全体を評価する必要があるからです。

土地の評価ルールを理解していないがために、どのように評価したら良いのか途方に暮れてしまう方もいらっしゃるのではないでしょうか。

そこで今回は、マンションの相続税評価について具体的な事例をもとに丁寧に解説します。評価のルールだけでなく実際の『土地及び土地の上に存する権利の評価明細書』の記載例もご案内します。

マンションの評価方法を具体的事例でしっかりと確認いただき、皆様の相続税申告に役立ててください。

目次

1.マンションの相続税評価額のルール

まずはマンションの相続税評価のルールをご案内します。

『そんなの分かってるよ!』『早く具体例を確認したい!』という方は、『2.マンションの相続税評価を具体的事例で確認』をご確認ください。評価明細書の記載例もご案内します。

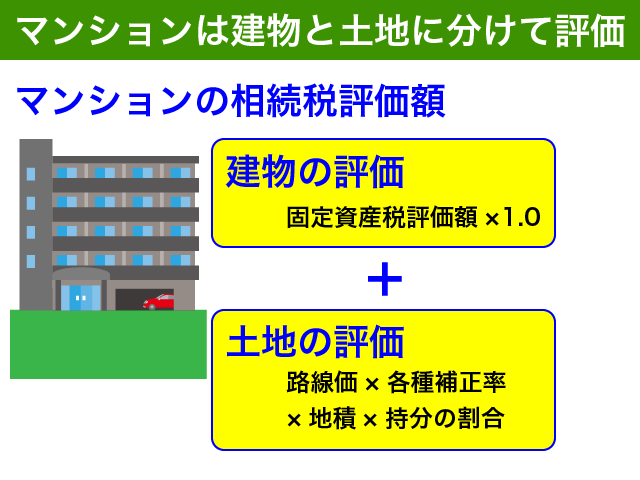

1-1.建物部分と土地部分を分けて評価する

マンションの評価は、建物部分と土地部分を分けて評価します。

マンションだからといって特別な評価方法のルールがあるわけではないのです。

まずは簡単な建物の評価についてご案内します。

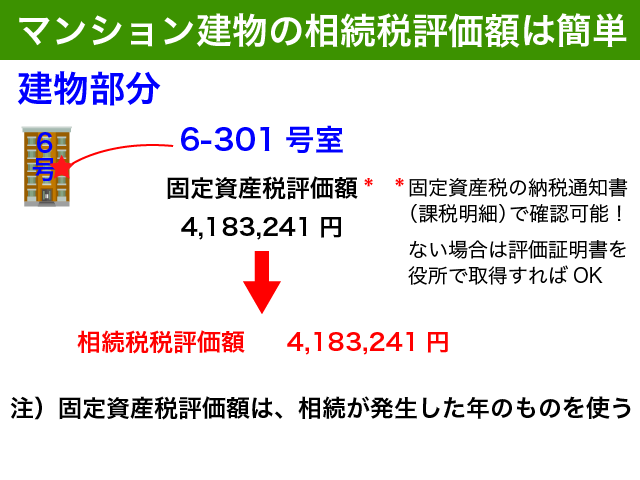

1-2.マンション建物の評価方法

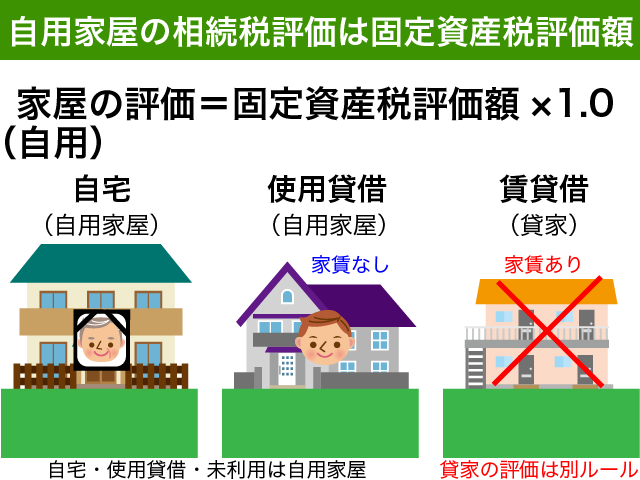

マンションに限らず、建物の相続税評価額は固定資産税評価額によって評価します。

『固定資産税評価額×1.0』というルールですので、建物の評価=固定資産税評価と考えればいいですね。

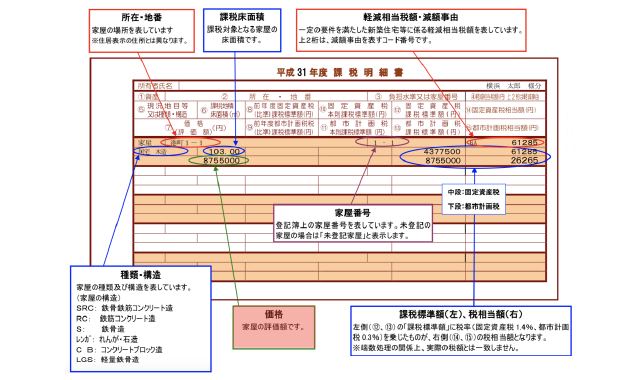

固定資産税課税標準額ではありませんので間違えないようにしてください。固定資産税の納税通知書から『価格』や『評価額』と記載されているところを確認します。

賃貸マンションの評価は、最大3割の減額が可能です。詳しくは『3-2.賃貸しているマンションには評価減がある』をご確認ください。

<固定資産税評価額とは?>

固定資産税評価額とは、毎年不動産所在地の役所から送られてくる納税通知書(課税明細書)に記載されている価格のことをいいます。

固定資産税を計算する基となる価格で、原則として3年に一度評価替えが行われます。

相続税申告の場合、所有者の方が亡くなった年の評価額を使いますのでご注意ください。

年度は関係ありませんので、令和2年3月に亡くなった場合でも令和2年4月に亡くなった場合でも令和2年度の評価額を使うことになります。

固定資産税評価額を確認する方法は、大きく分けて以下の2通りです。

- 役所から届いている固定資産税の納税通知書を探して確認する

- 役所で『固定資産評価証明書』や『名寄帳の写し』を役所で取得する

建物の評価方法について詳しく知りたい方は、以下の記事をご参照ください。

『建物相続税評価額は固定資産税評価【申告書記載例&恐怖の裁判例付】』

1-3.マンション敷地の評価方法

分譲マンションの敷地も戸建の敷地も評価の考え方は同様です。一般的な分譲マンション(敷地権の種類が所有権)を前提にご説明いたします。

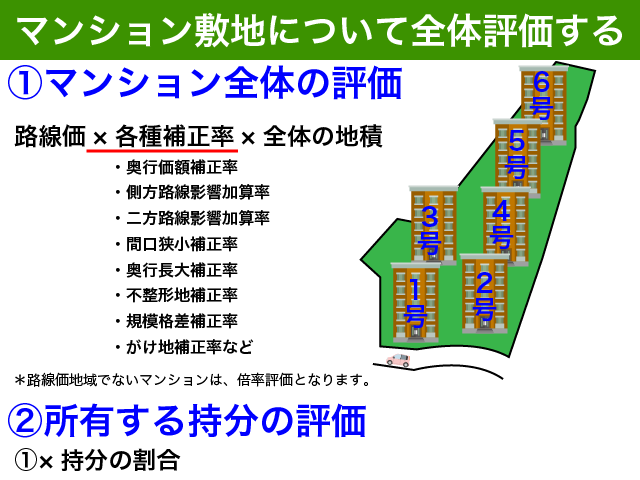

大きな特徴は、まずマンションの敷地全体の評価をしたうえで、持分に応じた土地の評価をするという点です。

所有するマンションの敷地となっている土地全体を評価する必要があります。これが皆さんが迷われる原因と思います。敷地権がどの土地に及んでいるのかを確認してマンション全体を評価する必要があります。

土地の評価は、国税庁が毎年公表している路線価を基に評価します。ほとんどないと思いますが、路線価地域でないマンション敷地の場合には倍率評価となります。

路線価とは、評価したい土地が接している道路ごとに付されている1㎡あたりの基準単価のことをいいます。

路線価は国税庁が毎年公表している路線価図から調べることが可能です。

まだ路線価図を確認していない方は、以下の記事をご参照いただき、まずは評価するマンションの路線価を入手してください。

『【実は簡単!】路線価図の見方・調べ方を図解で分かりやすく解説!』

土地の形状や大きさに応じて以下のような各種補正率を適用して評価を行います。マンション敷地はこれらの補正率を考慮することによって大きく減額することが可能です!(太字は特に効果的な補正です。)

- 奥行価額補正率(奥行が大きい土地の評価減額)

- 側方路線影響加算率(角地等の土地の評価増額)

- 二方路線影響加算率(複数の道路に接する場合の評価増額)

- 間口狭小補正率(間口が小さい土地の評価減額)

- 奥行長大補正率(間口に比べて奥行が長い土地の評価減額)

- 不整形地補正率(長方形ではない変形地の評価減額)

- 規模格差補正率(地籍規模の大きな宅地の評価減額)

- がけ地補正率(がけ地を有する土地の評価減額)

これらの各種補正率については、国税庁のホームページで公表されています。気になる方は国税庁ホームページにて確認してみてください。

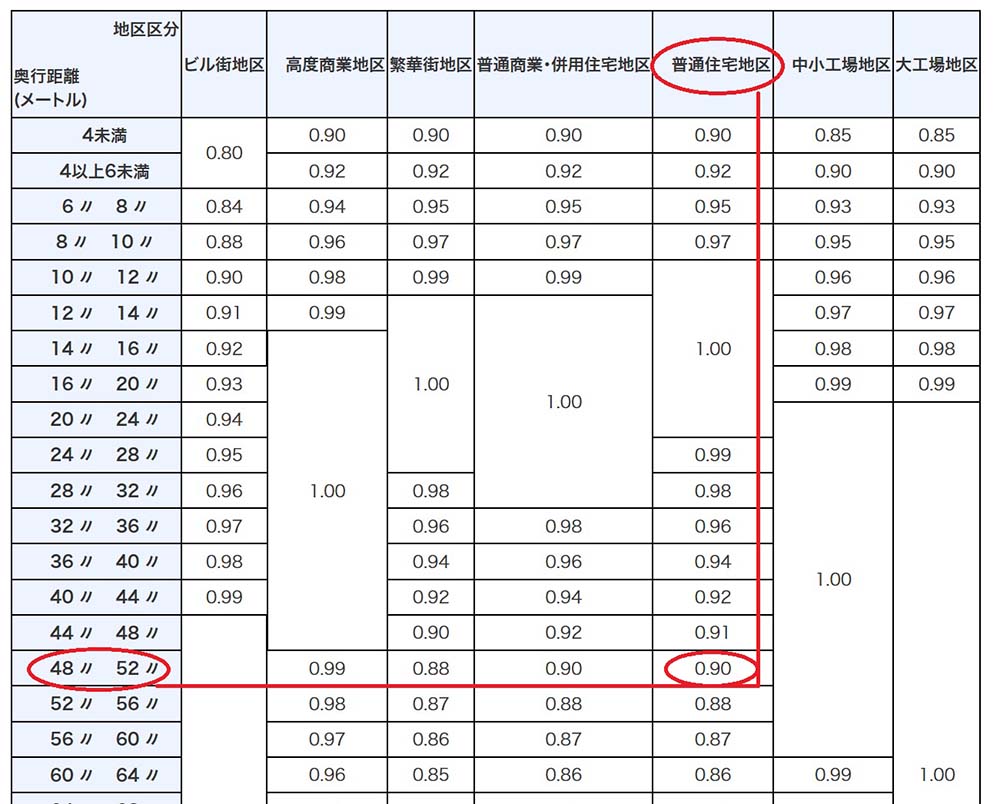

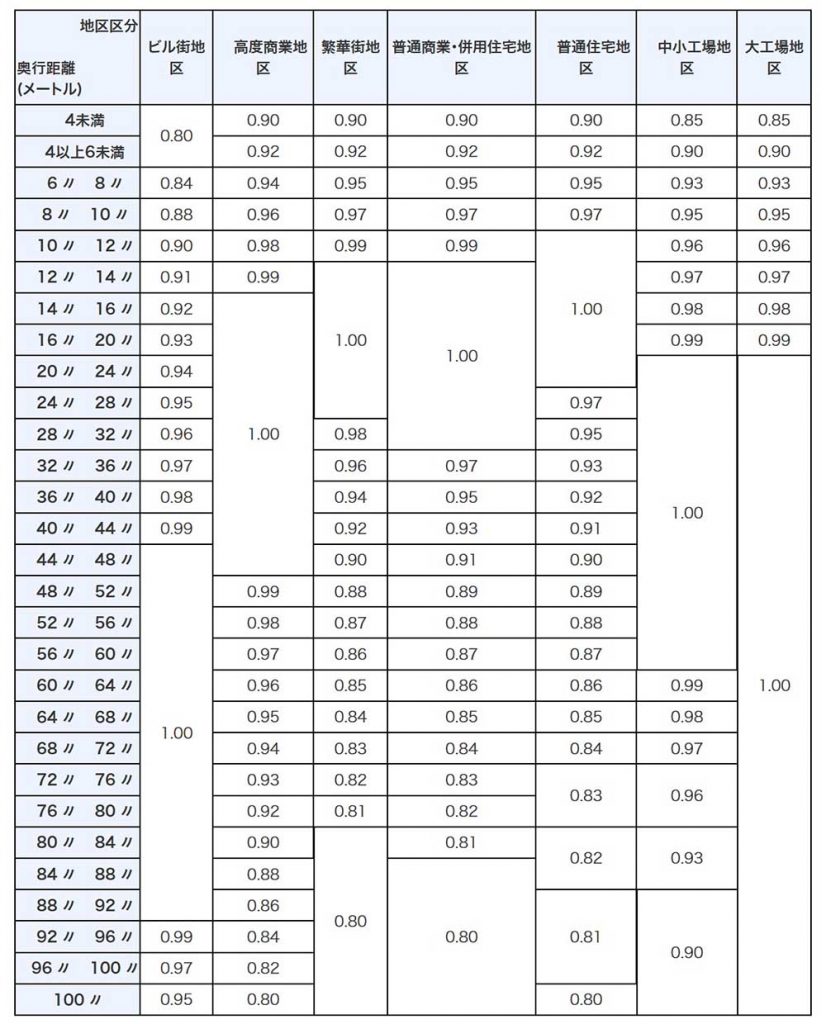

どのような土地であっても奥行価額補正率だけは必ず適用しますので、奥行価額補正率で簡単にご案内します。

路線価が200,000円の普通住宅地区にある土地の奥行距離が50mの場合、奥行価額補正率は0.9ですので200,000円×0.9=180,000円となります。

他に補正すべきものがない場合には、この単価に土地の地積、持分を乗じて計算したものが土地の評価額となります。

路線価が付された複数の道路に接する土地の場合、奥行価額補正率を考慮した後で高いほうの路線価が正面路線価となります。

すべての補正についてご案内はできませんが、一般的なマンションの評価を具体的事例でご案内しますので、『2.マンションの相続税評価を具体的事例で確認』で補正率の使い方をご確認ください。

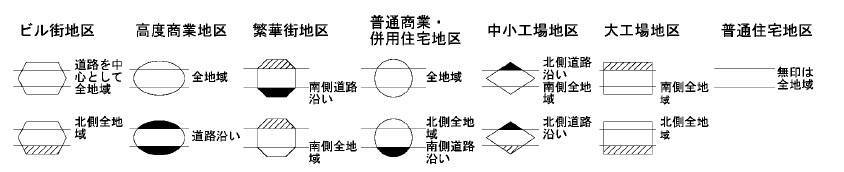

<地区区分の調べ方>

奥行価額補正率等の各種補正率は、土地の所在する地区区分ごとに定められています。地区区分は、路線価の数字を囲う以下の記号によって定められています。

マンションの場合、普通住宅地区(無印)か普通商業・併用住宅地区(円)となっていることが大半です。

2.マンションの相続税評価を具体的事例で確認

2-1.評価をする前の準備

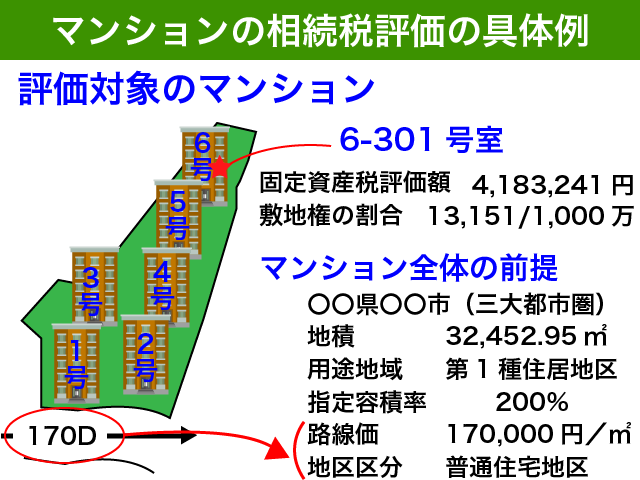

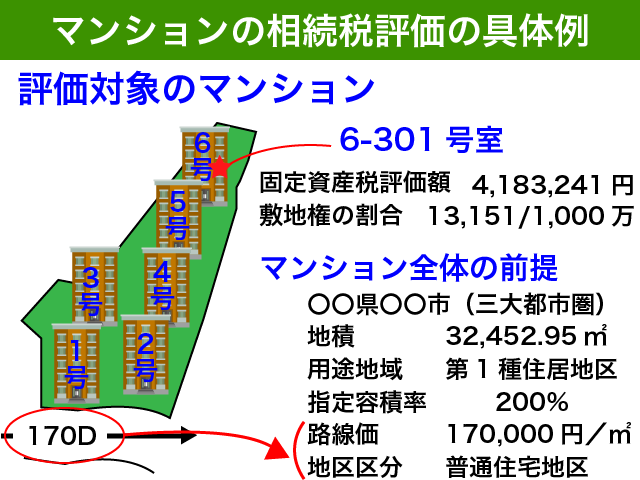

それでは、具体的に以下のマンションを前提に評価方法をご案内します。

まずは、以下の書類がそろっているかご確認ください。

- 固定資産税の納付書or評価証明書(建物の固定資産税評価額がわかる資料)

- マンションの登記簿謄本(敷地権の地積や持分が分かる資料)

- マンションの測量図など土地の形が分かる図面

- 路線価図(国税庁ホームページより)

正確な評価をするためには測量図が必須です。

法務局で取得できる測量図があればぜひ入手してください。法務局で入手できない場合は、マンションの管理組合に確認してみるといいでしょう。

どうしても入手できない場合は法務局で取得できる公図でもやむを得ませんが、正確性に欠けることをあらかじめご了承ください。

古いマンションの中にはマンションの建物の登記簿謄本に敷地権がないものもあります。そのようなマンションの場合には土地の登記簿謄本で持分を確認する必要があります。

借地権付きのマンションや定期借地権付きのマンションもまずは所有権と同様に評価明細書(1枚目)を作成する必要がありますので、そのまま読み進めてください。1枚目の評価明細書の作成が終わった後、評価明細書の2枚目に借地権割合等を考慮した補正を行う必要がありますので忘れないようにしてください。

マンションの所在する地域の指定容積率も必要となります。詳しくは後程ご案内しますので今は準備していなくても結構です。

2-2.マンション建物の評価

建物の評価は簡単でしたね。

亡くなった方が住んでいたマンションの場合、固定資産税評価額を調べればおしまいです。

固定資産税評価額は固定資産税の納税通知書で分かります。

捨ててしまっている場合は、不動産所在地の役所で固定資産評価証明書を取得するようにしてください。くどいようですが、亡くなった年の評価証明書を使うようにしてください。

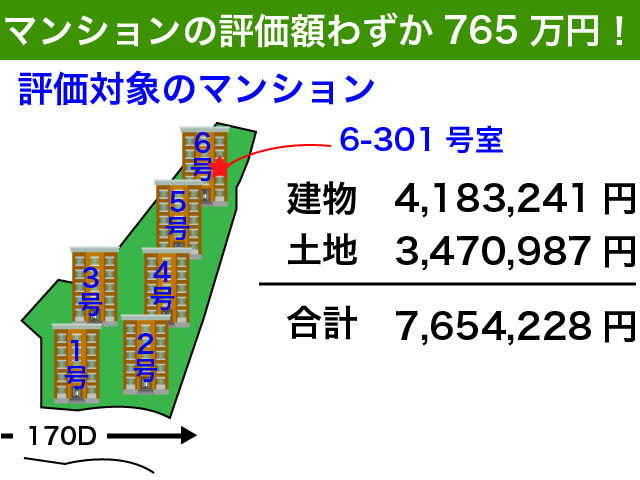

事例の場合、固定資産税課税明細書より、建物の評価額が4,183,241円となります。

2-3.マンション敷地の評価

敷地の評価はかなり面倒です。1つずつ丁寧にご説明しますので、頑張って確認してください。

マンションの敷地に6棟の建物が建っています。所有するマンションの部屋の敷地権はマンション全体に及んでいますので、たとえそのうちの1棟の1室を所有している場合であってもまずは全体のマンション敷地を評価する必要があります。

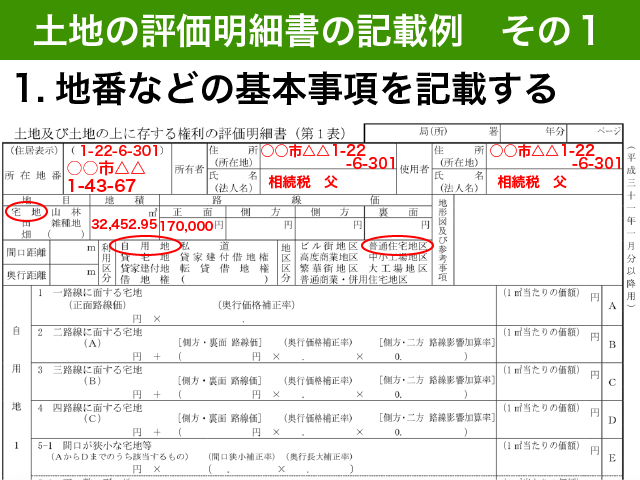

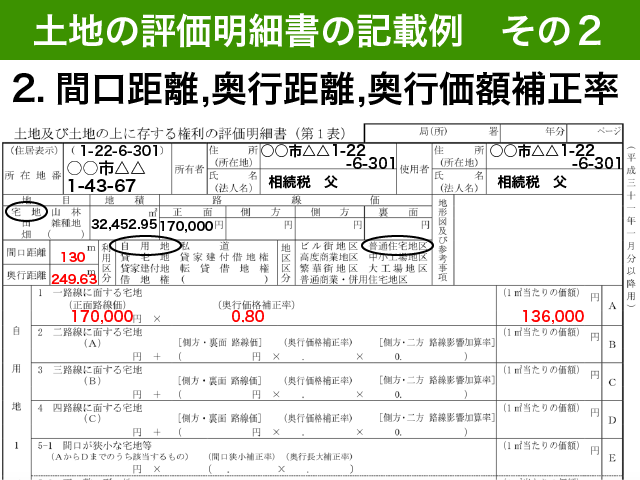

まずは分かる範囲で評価証明書の記載をしてみます。

所在『地番』は住所と異なることが一般的です。登記簿謄本や固定資産税の納税通知書、固定資産評価証明書から正確な地番を転記してください。

住居表示はいわゆる住所です。こちらは普段使っているので迷うことはないかと思います。

地目は宅地です。登記簿上の地積にかかわらず、実際に建物の敷地となっている場合は宅地を〇で囲ってください。

地積は、マンション敷地全体の地積となります。

今回評価するマンションは1つの道路にしか接していませんので、路線価170,000円を正面の欄に記載します。

*路線価のついている複数の道路に接する土地の場合、まずは正面路線の判定が必要ですので奥行価額補正率が分かるまでは記載することができません。詳しくは<路線価のある2つ以上の道路に接するマンション>をご確認ください。

自宅マンションですので、利用区分は自用地です。

地区区分は路線価の数字を確認します。何も記号で囲われていない無印ですので、普通住宅地区となります。

2-3-1.想定整形地を設定する(地型が不整形な場合)

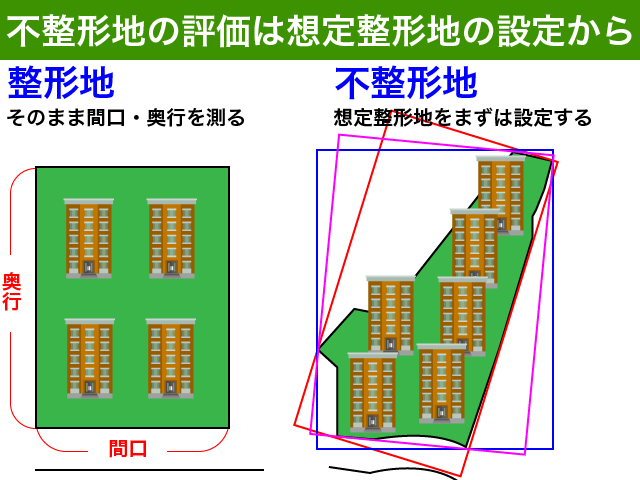

形が変形な土地を不整形地といいます。

今回評価するマンションは、明らかに長方形の土地ではありませんので、まずは想定整形地を設定する必要があります。

不整形地の場合、想定整形地を設定しないと土地の間口距離や奥行距離を正確に算出することができないからです。

その土地全体を囲う理想的な長方形の土地(=想定整形地)を設定します。三角定規を使って測量図に長方形を記入してみてください。

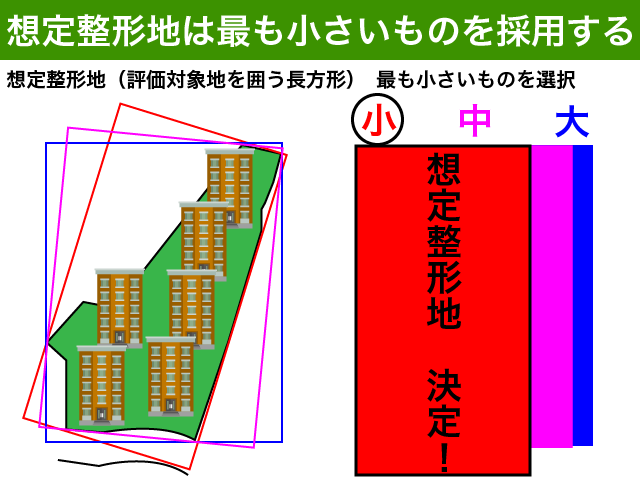

正面道路が曲がっていますので、複数の想定整形地が作成されます。このような場合には、最も面積の小さい想定整形地を採用することになりますのでご注意ください。

青色やピンク色の想定整形地よりも赤色の想定整形地の方が面積が小さくなりますので、赤色の想定整形地を採用します。

これでようやく間口・奥行を決めることができます。

2-3-2.間口距離を求める

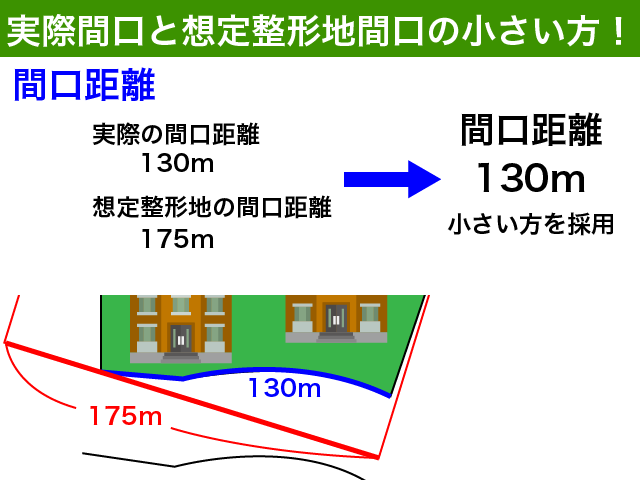

不整形地の間口距離は、以下のいずれか小さい方となります。

- 実際に土地が道路に接する距離(実際の間口距離)

- 想定整形地の間口距離

実際の間口距離は原則として道路に接する部分の距離によりますが、隅切りがある場合等に例外がありますので気になる方は国税庁ホームページをご確認ください。

測量図から間口距離が明確に簡単に分かる場合もありますが、わからない場合は現地でメジャー等で測るか、測量図の縮尺をもとに計算する必要があります。

今回は、縮尺1/2,500の測量図をもとに実際の間口距離を計算しました。測量図上の実際の間口は5.2cmですので、2,500倍した130mが実際の間口距離となります。

測量図に引いた想定整形地の間口距離は、175mとなりましたので、小さい方である実際の間口距離130mがこのマンション敷地の間口距離となります。

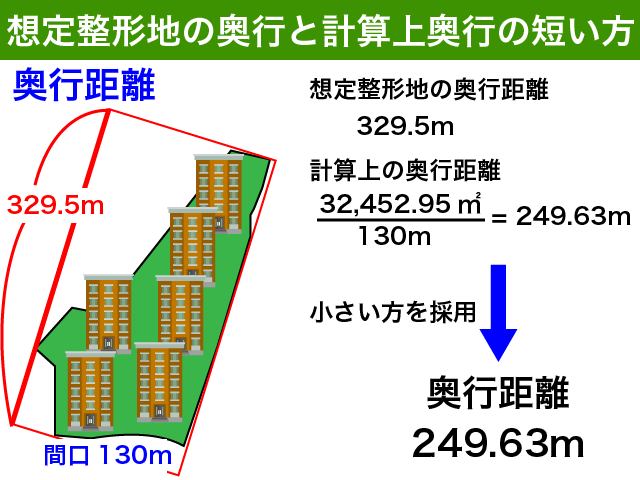

2-3-3.土地の奥行距離を求める

土地の奥行距離は奥行価額補正率を適用するために必要となります。

土地の奥行距離は、以下のいずれか短い方となります。

- 想定整形地の奥行距離

- 面積/間口 で計算した計算上の奥行距離

1/2,500の測量図上の奥行距離は13.18cmでしたので、2,500倍した329.5mが実際の奥行距離です。

地積が32,452.95㎡なので、先ほど求めた間口130mで除すと計算上の奥行距離は249.63mとなります。(32,452.95/130m)

いずれか小さい方ですので、249.63㎡がこの土地の奥行距離となります。

<路線価のある2つ以上の道路に接するマンション>

今回ご案内する事例のマンションは1つの道路にしか接していませんが、実際に皆さんが評価するマンションはそうとも限りませんね。

2つの道路(A道路とB道路)に接している場合、以下の手順で評価をすることとなります。

- A道路を軸に想定整形地を設定する

- A道路の間口距離を算出する

- A道路の奥行距離を算出する

- A道路の路線価にA道路の奥行価額補正率を考慮した評価を求める

- B道路を軸に想定整形地を設定する

- B道路の間口距離を算出する

- B道路の奥行距離を算出する

- B道路の路線価にB道路の奥行価額補正率を考慮した評価を求める

- 4と8の比較 大きい方の路線が正面路線となる

- 評価明細書の記入(正面路線の地区区分、路線価、間口距離、奥行距離、一路線に面する宅地)

- 評価明細書の記入(側方路線の路線価、二路線に面する宅地)

3つの路線に接しているマンションの場合は3つの路線ごとに同じことをやる必要があります。

そのようなマンション評価の場合、測量図を何枚もコピーして評価を進めないと訳が分からなくなってしまいます。

マンションの相続税評価はやっぱり面倒くさいですね。一般的にマンションの評価は安くなりますので、頑張ってください!

2つの路線価に接する土地を評価したい場合は、『【自分でかんたん!】土地の評価明細書を作成して申告の要否を検討!』を参照することをお勧めします。戸建住宅の具体例ですが考え方はマンションも同じですのでご安心ください。

2-3-4.奥行価額補正率を調べる

国税庁のホームページから間口に応じた奥行価額補正率を調べます。

普通住宅地区で奥行100m超ですので、奥行価額補正率は0.80となります。

ここまで大きなマンションとなると、間口距離や奥行距離の評価ルールがよくわからなくてもなんとなく正しい評価になってしまうのです。

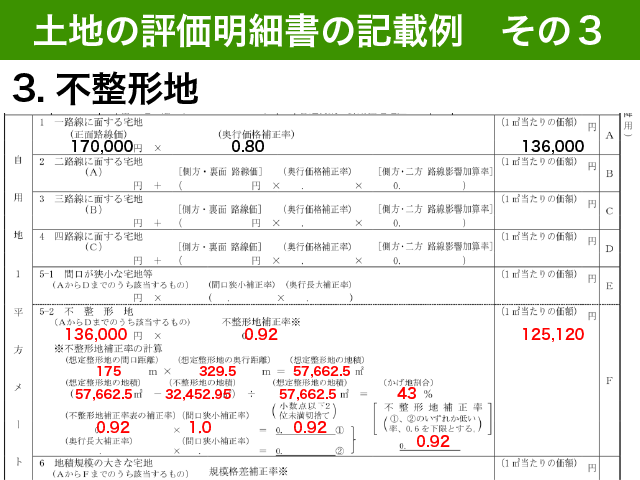

ここまでのところで、評価明細書の記載例をご案内します。

間口距離と奥行距離、奥行価額補正率がわかりましたので、これらを記載していきます。

次は、不整形地としての補正を行います。

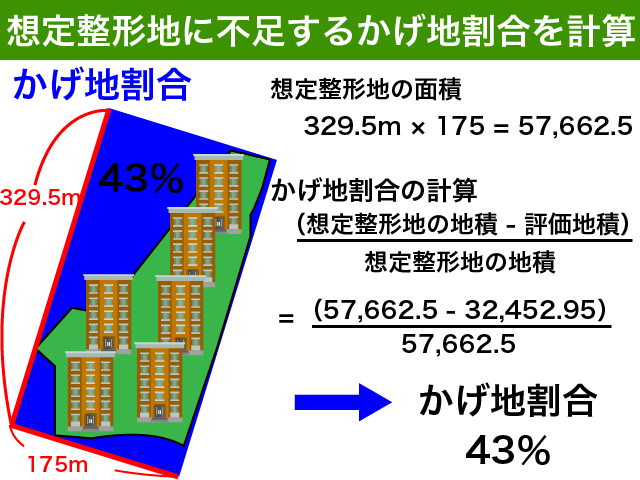

2-3-5.不整形地1 かげ地割合を求める

不整形地は想定整形地に比べてその土地に不足しているかげ地の割合をもとに補正を行います。

想定整形地はすでにご案内しましたのでわかりますね?『2-3-1.想定整形地を設定する(地型が不整形な場合)』でご案内のとおり、複数の想定整形地がある場合にはこれらのうち面積が最も小さくなるものが想定整形地となります。

かげ地割合の計算は、以下の通りです。

かげ地割合=(想定整形地の地積-評価対象地の地積)/想定整形地の地積

この事例の場合、想定整形地の地積が57,662.5㎡、評価対象地の地積が32,452.95㎡ですので、かげ地割合は43%となります。

(57,662.5-32,452.95)/57,662.5=0.4371…

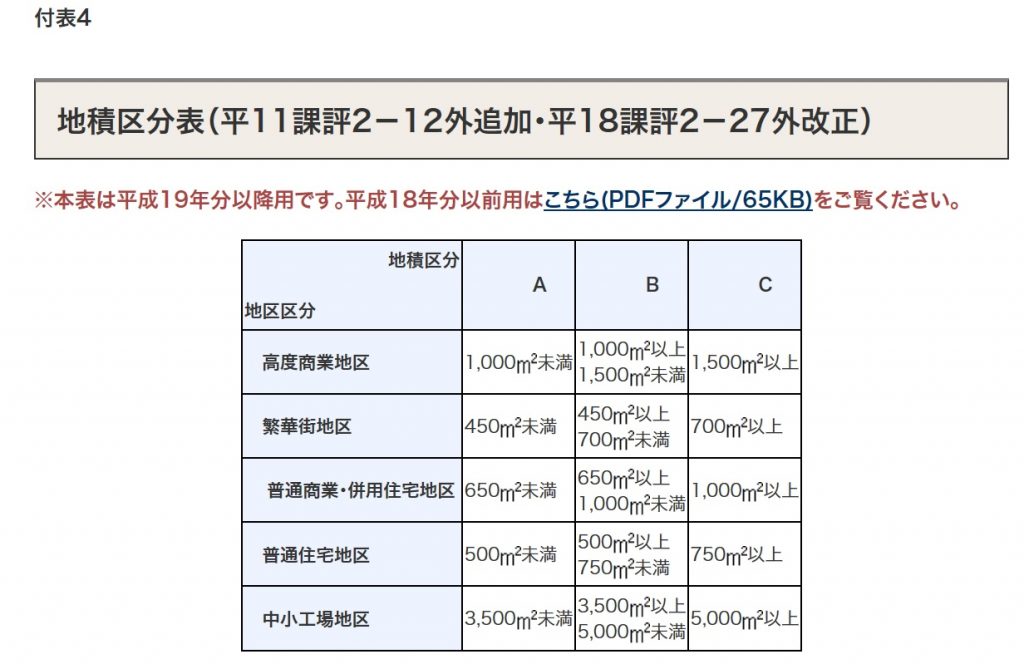

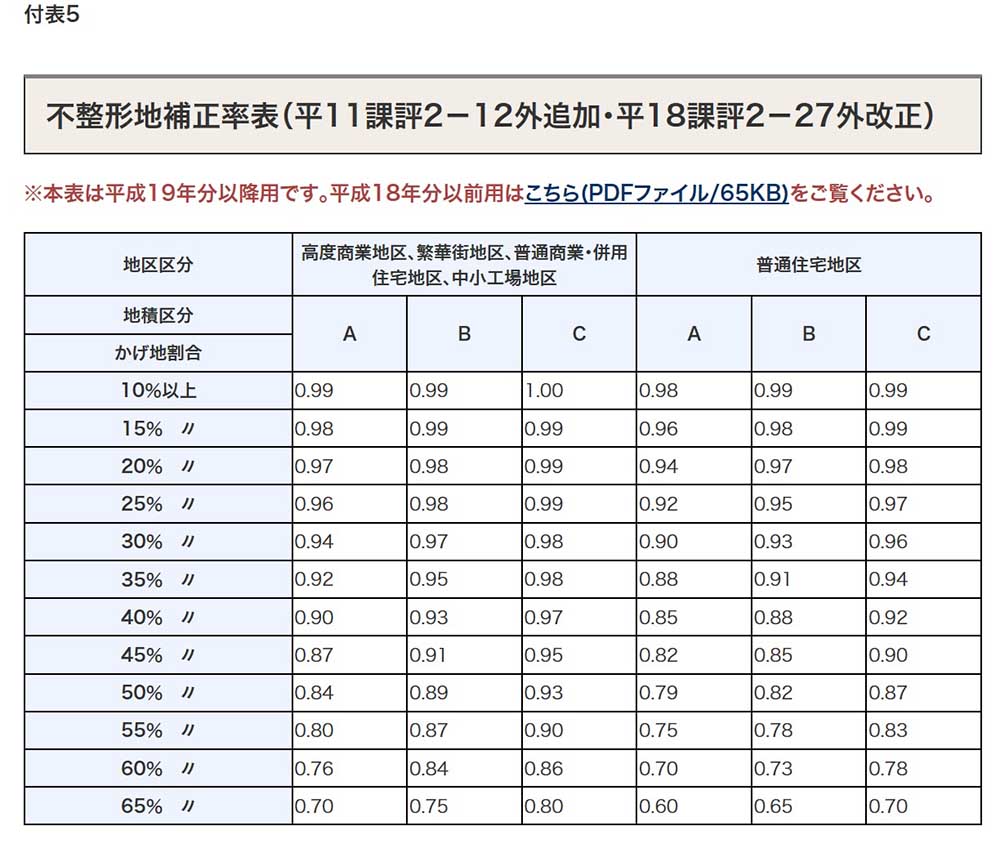

2-3-6.不整形地2 不整形地補正率を調べる

国税庁ホームページの付表4と付表5から不整形地補正率を調べます。

普通住宅地区で750㎡以上の土地ですので、付表4より地積区分はCとなります。

普通住宅地区のC、かげ地割合が43.7%ですので、40%以上と普通住宅地区Cが交わるところを確認します。

不整形地補正率は、0.92となりますので、8%減額ということになります。

不整形地補正率は、土地の評価をするうえで間口狭小補正率と一緒に適用ルールですが、マンションの評価の場合ほとんど関係ありません。

普通住宅地区で間口が8m以上の土地は間口狭小補正率が1.0となるからです。

間口が短いマンション用地を評価する場合は、間口狭小補正率も国税庁ホームページから確認してください。

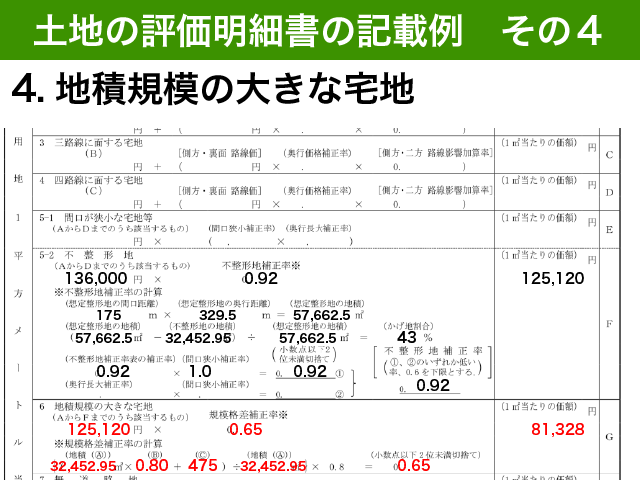

ここまでのところで評価明細書の記載をしました。評価明細書に沿って土地の評価をするとわかりやすいのではないかと思います。

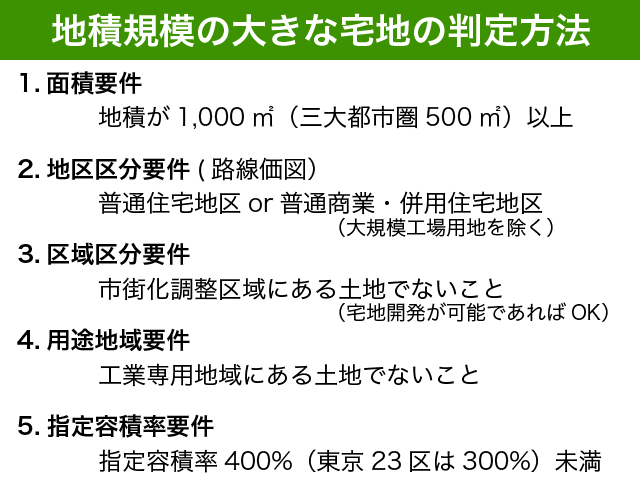

2-3-7.地籍規模の大きな宅地に該当するか判断

三大都市圏で500㎡以上、指定容積率が300%未満の土地の場合、マンション用地であっても地積規模の大きな土地として評価減が可能となります。

要件に該当するかどうか確認して、該当する場合は適用するのを忘れないようにしてください。

今回の事例のマンションは、地積規模の大きな宅地の適用を受けることが可能です。

三大都市圏にある普通住宅地区、市街化区域で第1種住居地区にある指定容積率200%の土地だからです。

何を言っているのかよくわからないという方もいらっしゃると思います。

地積規模の大きな宅地については、要件に該当するかどうかの判断が最重要です。そのため、評価ルールをしっかりと理解する必要があります。

地積規模の大きな宅地の評価について要件を詳しく確認したい方は、以下の記事をご確認ください。

『【広大地改正!】地積規模の大きな宅地の評価で相続税を軽減する方法』

評価したいマンションが地積規模の大きな宅地に該当するかどうか確認してみてください。

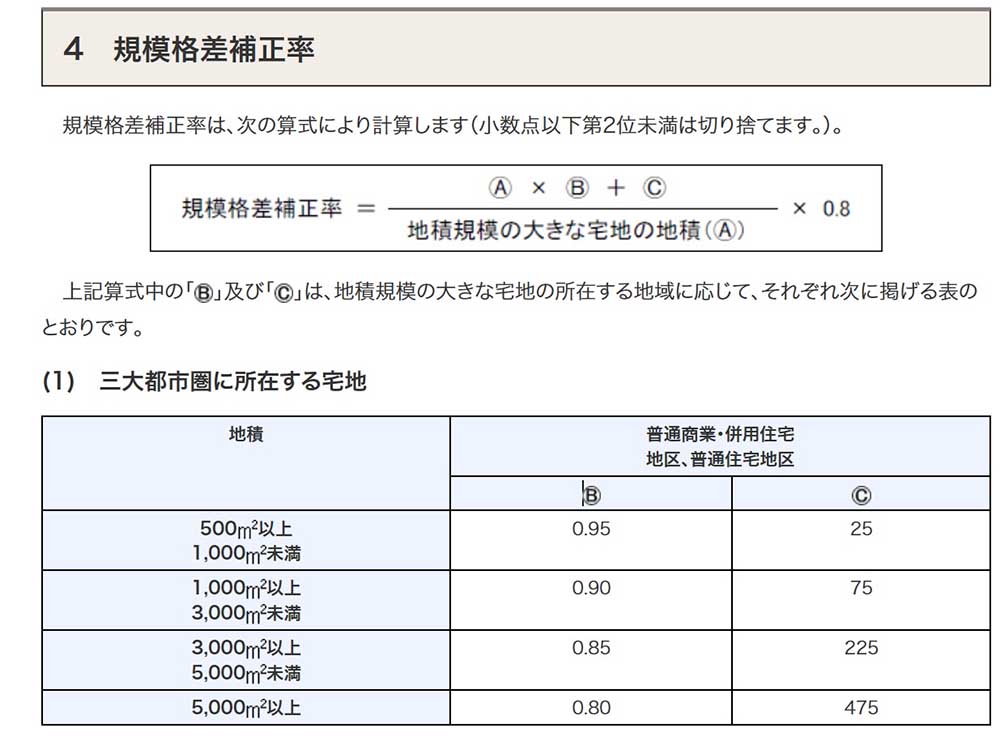

2-3-8.規模格差補正率を調べる

規模格差補正率は、以下の算式で計算をします。参照:国税庁

A.B.Cをまずは求めます。

Aは評価するマンションの地積ですので、32,452.95㎡となります。

5,000㎡以上の土地になりますので、Bは0.80、Cは475となります。

規模格差補正率は、0.65となります。計算の結果の小数点以下第2位未満は切り捨てです。

(32,452.95×0.8+475)/32,452.95×0.8=0.6517…

不整形地、地積規模の大きな宅地を考慮するとどんどん評価が下がりますね!

路線価の金額と比べると48%ほど減額となりました。

<注意点>

規模格差補正率は、三大都市圏にある宅地とそれ以外の宅地で割合が異なりますのでご注意ください。先ほどご案内した規模格差補正率は三大都市圏における補正率となっています。

三大都市圏って何?評価額を詳しく知りたいという方は、以下の記事をご確認ください。

『【広大地改正!】地積規模の大きな宅地の評価で相続税を軽減する方法』

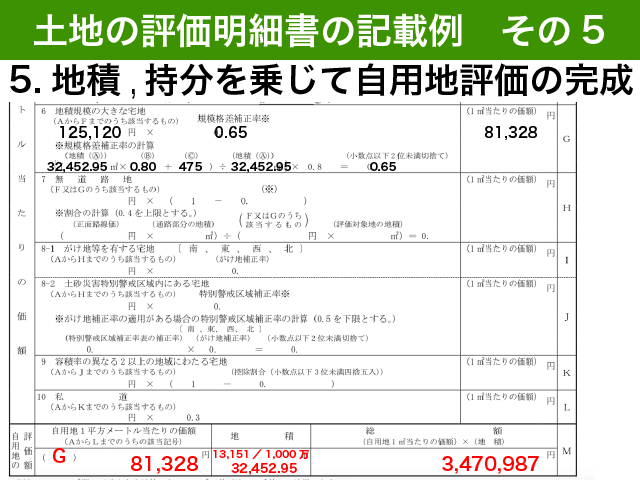

2-3-9.地積と持分を乗じて自用地の評価額の完成!

お疲れさまでした。あとは考慮する点がありませんので、これまで計算してきた単価にマンションの地積、持分を乗じて土地部分の評価額の完成です。

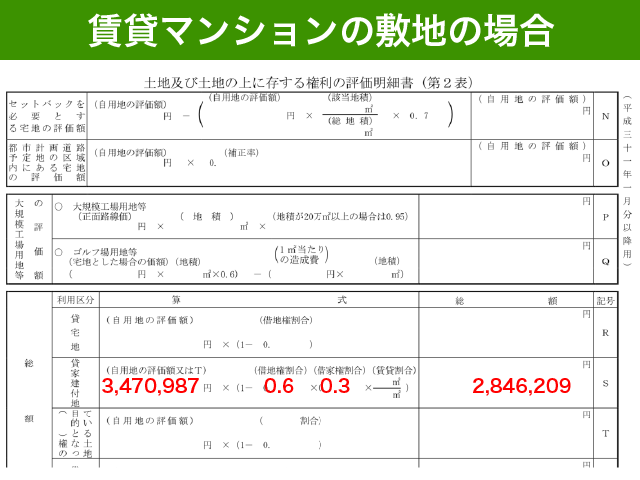

マンションの土地の評価は3,470,987円となりました。

2-4.具体例のマンションの評価額まとめ

マンションの建物と土地の評価が終わりました。

築30年を過ぎているとはいえ、ファミリータイプのマンションの評価が765万円とは安いですね。

同じマンションで中古販売している部屋の価格を調べてみましたが、どの部屋も3,000万円以上となっています。

マンションの相続税評価は一般的にこのような感じです。明らかに時価よりも安い評価になるのです。

ずっと所有しているマンションではそれほど問題となりませんが、亡くなる直前にタワーマンションを購入したような場合は要注意です。財産評価基本通達による評価でなく購入時の価格で評価すべきと税務署に指摘される事例も出てきています。

相続直前の購入、相続後の売却は特に時価としての評価額を否認されるリスクが高まります。

今回は、あくまでも財産評価基本通達に基づくルールどおりのマンションの評価額をご案内しました。

相続発生直前に購入したマンションの評価があまりにも安くて大丈夫かと不安な場合は、税理士等の専門家にご相談することをお勧めします。

3.マンションの相続税評価の注意点

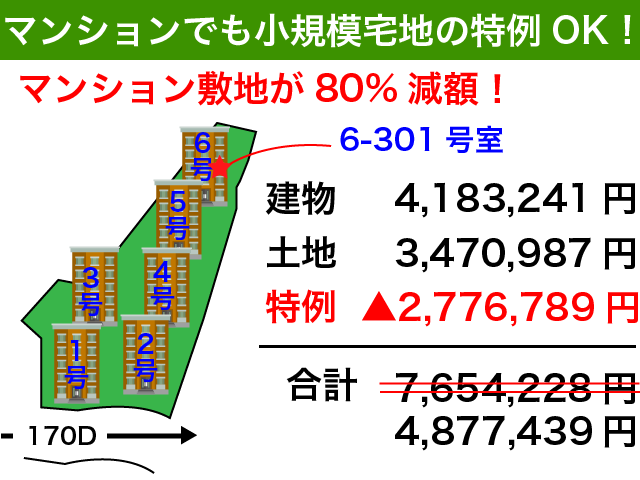

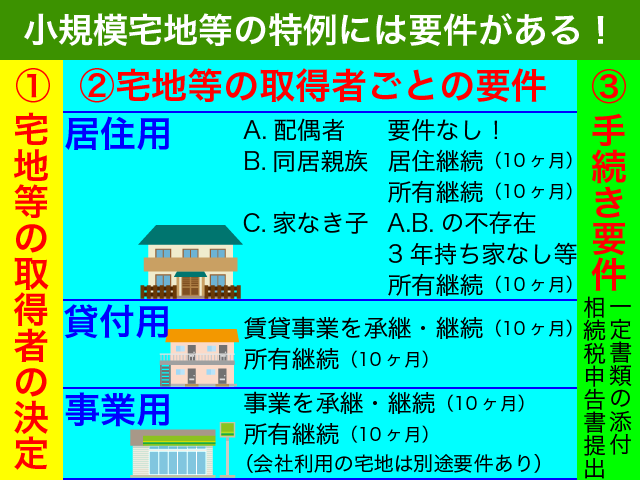

3-1.自宅敷地の評価は80%減額に!【小規模宅地等の特例】

自宅敷地の評価を8割減額可能な特例があります。

小規模宅地等の特例です。

亡くなった方の自宅敷地などは、残された家族にとって生活に不可欠なものです。そのまま相続税が課税されて自宅売却しなくてはいけないのは不幸ですよね。

そのため、一定要件を満たした場合に限り評価の減額を認める特例制度が設けられています。

もちろん、マンションの敷地であっても要件を満たせば小規模宅地等の特例の適用を受けることが可能です。

要件を満たした場合に限りますので、よく要件を確認するようにしてください。

賃貸しているマンションについても、貸付用として適用を受けることが可能です。

小規模宅地等の特例の要件について詳しく知りたい方は、以下の記事をご参照ください。

『【知らないと不幸】小規模宅地の特例を受けるための要件を徹底解説!』

小規模宅地等の特例は、相続税の申告をすることが条件ですのでご注意ください。

小規模宅地等の特例を適用して基礎控除額以下となる場合であっても、相続税の申告書で小規模宅地等の特例を受ける旨の意思表示が必要です。

小規模宅地等の特例を適用した場合の相続税申告書の記載方法について具体的事例で確認したい方は、以下の記事をご確認ください。

『【自分でかんたん!】相続税申告書の書き方を具体的事例で詳細解説!』

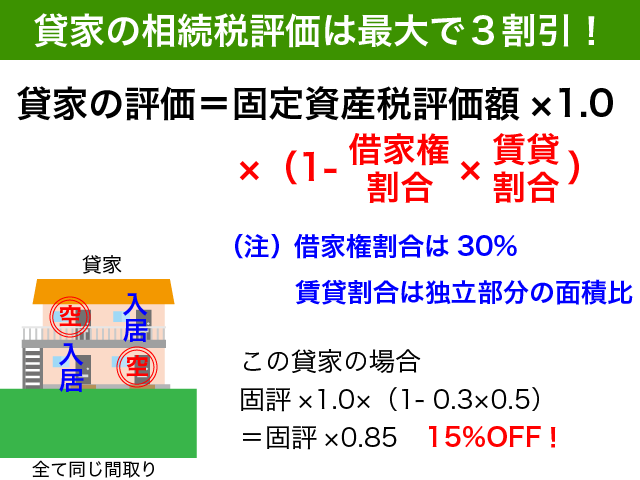

3-2.賃貸しているマンションには評価減がある

自宅ではなく、マンションを他人に賃貸している場合には、評価の減額がありますので忘れないようにしてください。

建物も土地も評価の減額があります。

賃貸ですので、賃料をとって貸している場合に限ります。親戚にタダで利用させている(使用貸借)は評価減額がありませんのでご注意ください。

3-2-1.賃貸している建物は最大3割引

賃貸している建物は、相続した方が自由に使うことができないため、賃借人の権利である借家権相当を評価上減額することになります。

ワンルームマンション1室を賃貸している場合には単純に30%引きです。

1棟の賃貸マンションや賃貸アパートの場合には、賃貸している部分と空いている部分とがある場合、賃貸割合を考慮することになります。

賃貸している建物の評価について詳しく知りたい方は、以下の記事をご参照ください。

『建物相続税評価額は固定資産税評価【申告書記載例&恐怖の裁判例付】』

3-2-2.賃貸マンションの敷地は貸家建付地として評価

貸家の敷地は、貸家建付地(かしやたてつけち)として評価をします。

貸家建付地の評価額 = 自用地評価額 ×(1 – 借地権割合×借家権割合×賃貸割合)

自分で使っている自用地としての評価額と比べて、借地権割合によって0%から27%の評価減額となります。

都内ですと一般的に18%減額か21%減額となる地域が多いですので、評価減額を忘れないようにしてください。

貸家建付地の評価方法について詳しく知りたい方は、以下の記事をご参照ください。

『相続税を減額するための『貸家建付地』評価方法と小規模宅地等の特例』

<貸家建付地の評価明細書の記載例>

土地の評価明細書では、2枚目に貸家建付地としての評価を記載をする場所があります。

今回の事例が賃貸しているマンションだとすると、借家権割合30%と借地権割合60%を乗じた18%減額になるわけです。

所有しているマンションの1室を賃貸しているような場合、相続発生時点の賃貸割合は100%ですので賃貸割合の欄は空欄で問題ありません。

要件を満たせば、ここからさらに小規模宅地等の特例の適用を受けることが可能となります。

貸家建付地の評価減と小規模宅地等の特例は、併用することが可能です。これは知らないと不幸ですよ!

4.まとめ

マンションの相続税評価についてご案内しました。

マンションの評価は通常の土地や建物と同じように土地と建物を分けて評価します。

建物の評価は原則として固定資産税評価額になります。

敷地(土地)の評価は原則として路線価によって評価をします。

マンション敷地は一般的な戸建住宅より大きくなりますので、奥行価額補正率をはじめとした各種補正率の適用によって評価の減額が可能となります。

マンションの評価を具体的事例でご案内しましたので、皆さんの相続税申告をする際の参考にしてください。

自宅の敷地や賃貸しているマンション敷地の場合、一定要件を満たせば小規模宅地等の特例の適用を受けることが可能です。土地部分の評価が最大8割減額となりますので、要件をしっかりと確認して是非適用をするようにしてください。

賃貸している建物には評価減額があります。貸家の敷地についても貸家建付地として評価の減額があります。

小規模宅地等の特例も貸家建付地の評価減と併用可能ですので、要件を満たす場合には適用を忘れないようにしてください。