自宅の土地建物を2,000万円まで配偶者に無税で贈与できるって本当??

贈与税の配偶者控除ですね。

一定の要件を満たせば、贈与税の負担なしに自宅の土地建物2,000万円分の贈与をすることが可能となるのです。

ところが、この制度は気軽に使ってはいけません。

後から後悔してしまった場合や、贈与によるコストで結果的に損をしてしまった事例が続出しているのです。

決して全ての方にお勧めできる制度ではありませんが、仕組みやコストを理解すれば上手に制度を活用することも可能となります。

そこで今回は贈与税の配偶者控除についてご説明いたします。

制度の概要を簡単に説明したのち、適用にあたっての注意点とこの特例を効果的に活用可能と思われる3つのケースをご紹介します。まずはこの制度を利用すべきかどうかをしっかりと判断してください。最後に実際の適用にあたっての手続きをご説明いたします。

制度を使うか否かの判断が最も重要です。リスクやコストをしっかりと理解して後悔のないようにしてくださいね。

目次

1.制度の概要 贈与税の配偶者控除とは

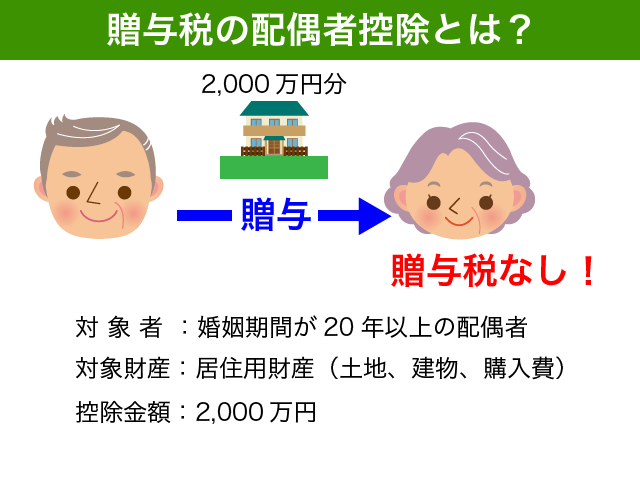

婚姻期間が20年以上の配偶者に対して自宅不動産を贈与した場合、相続税評価額2,000万円までは贈与税の配偶者控除の適用を受けることができます。新たに自宅不動産を取得するための金銭を贈与した場合にも適用が可能となります。

この制度は特例です。適用するための条件を満たして適用するための贈与税の申告等の手続き要件を満たさなければ利用することができません。

贈与税は、1年間(1月1日から12月31日まで)に贈与によって財産をもらった人にかかってくる税金です。1年間で110万円までの財産を贈与された場合には贈与税は課税されないのです。

110万円に加えて贈与税の配偶者控除を適用することで、2,110万円までの自宅不動産を贈与税無税で贈与することが可能となるわけです。

同じ配偶者からの贈与についてはこの制度は一度しか利用することができません。原則として一生に一度の特例だとご理解ください。

相続税評価額とは、相続や贈与によって不動産を取得した際の評価額のことをいいます。相続税評価額は路線価等を基に自分で計算をする必要があるのです。詳細は手続きにてご説明します。

2.贈与税の配偶者控除の注意点

2-1.後悔しても取り消しできません

不動産の贈与をする場合、贈与契約書を作成して不動産登記の手続きを行うこととなります。

書面による贈与の場合、取り消しができませんのでご注意ください。

・贈与を受けた配偶者の体調が悪くなり、先に亡くなってしまいそうだ…

・贈与をした途端に夫婦仲が悪くなった…

・不動産取得税等のコストを負担したくないので贈与がなかったことにしたい…

このような可能性も一応頭の中に入れておいてください。

一生に一度の特例ですので、よく考えて適用をするようにしてください。

2-2.不動産の贈与はコストが高い

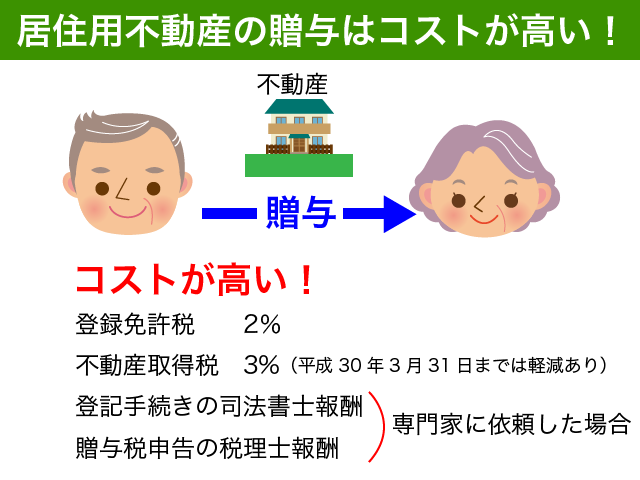

不動産の贈与をしようとする場合には、コストを事前に見積もった上で判断するようにしてください。

贈与税は確かに無税となるのですが、登記の際に必要となる登録免許税や不動産取得税が結構な負担になるのです。

不動産の贈与の場合、登録免許税は不動産の価額に対して2%もかかるのです。相続の場合には0.4%ですから随分とコストが高いことがわかります。不動産2,000万円分の登録免許税は40万円にもなります。

不動産取得税については原則として不動産の価額に対して3%もかかってしまいます。平成30年3月31日までの自宅土地の贈与の場合には不動産取得税が1/2となる軽減措置がありますので土地の不動産取得税は1.5%となりますが、それでも高いですよね。不動産2,000万円分の不動産取得税は、30万円〜60万円の負担になってしまいます。

耐震基準を満たしている等一定の自宅不動産には不動産取得税の軽減措置があります。詳しくはお住いの都道府県の県税事務所等にお問い合わせください。

便宜上2,000万円として説明しましたが、登録免許税や不動産取得税の対象となる評価額は相続税評価額ではなく、毎年役所から送られてくる固定資産税の価額となります。課税標準ではありませんので間違えないようにしてください。

さらに不動産登記を司法書士に依頼する場合には司法書士の登記手数料がかかりますし、贈与税の申告を税理士に依頼する場合には税理士の申告手数料もかかります。専門家を利用しようとする場合には、必ず事前にかかる費用を聞くようにしてください。

2-3.相続で取得した場合との有利比較が困難

この特例の最も困った点が、その節税効果が贈与をする時点では測定しづらいという点にあります。

相続税対策としてこの特例の活用をご検討されている方が多いことと思います。相続税対策が目的の場合には相続税との比較検討も行うようにしてください。

<相続税にも特例が存在する>

贈与税の配偶者控除を利用しなかったとしても、相続の際には別の各種特例があるのです。コストを負担してでも2,000万円分の不動産を贈与したことがはたして意味があることだったのかは、相続が終わってみないと分からないのです。

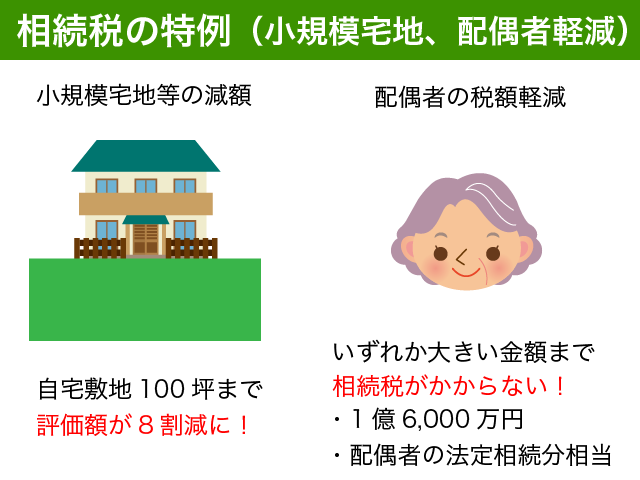

たとえば、配偶者が相続で取得した財産の価額が1億6,000万円までの場合、配偶者の税額軽減を適用することで配偶者の相続税はゼロで済むのです。

配偶者の税額軽減について詳しく知りたい方は、以下の記事をご確認ください。

『【相続税の配偶者控除】配偶者の税額軽減で賢く相続税を軽減する方法』

100坪までの自宅敷地を配偶者が相続した場合には、小規模宅地等の

特例を受けることによって土地の評価額をなんと8割も減らすことができるのです。

自宅敷地が100坪未満で他に不動産をお持ちでない方の場合には、小規模宅地等の特例を適用して相続した方が有利となる方が多いと私の経験上感じています。

小規模宅地等の特例について詳しく知りたい方は、以下の記事をご確認ください。

『『小規模宅地等の特例』を使って自宅敷地評価を80%減額する方法!』

<諸費用が相続の方が安い>

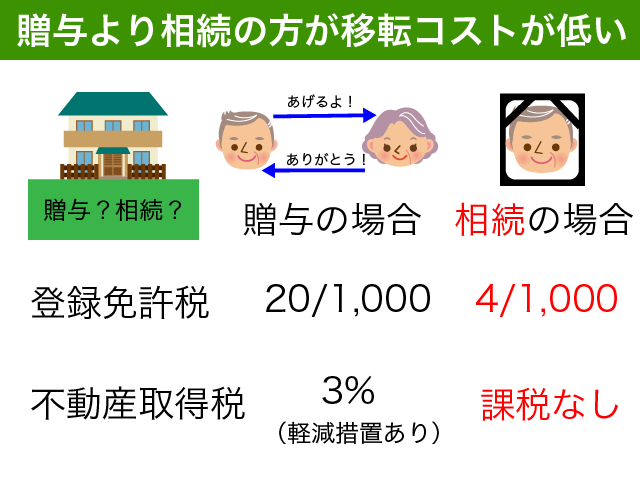

これら2つの特例の存在に加えて、相続の方が移転コストが安いという現実があります。

相続の場合には登録免許税が贈与の場合の1/5となっていますし不動産取得税は相続の場合にはかかりません。相続で取得した方が経費を安く抑えることができるのです。

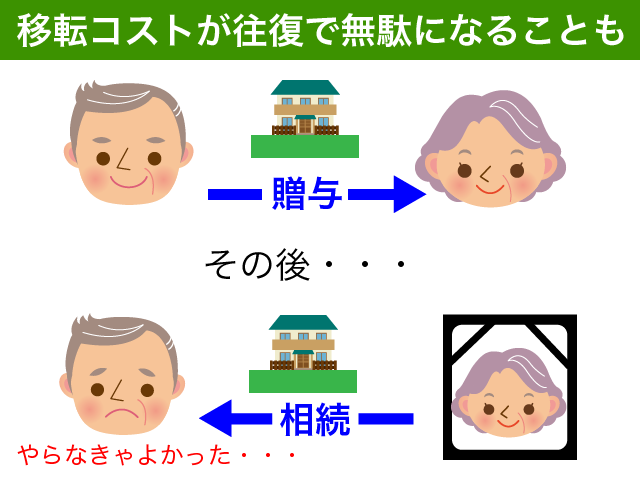

<亡くなる順番は分からない>

もちろん、贈与を受けた配偶者が先に亡くなってしまう可能性もあります。贈与した側が贈与した不動産を相続で再取得するのでは移転コストが往復で無駄となってしまいます。

婚姻期間が20年になったからといって相続税軽減の目的で早い時期に実行することは避けた方がいいでしょう。

一生に一回の特例ですから、相続税を具体的に気にするようになってから検討するので十分だと思います。

3.使う?使わない?適用を検討すべき場合

それでは、贈与税の配偶者控除は使えない制度なのでしょうか?

相続税がかかるほどの財産がない方にとっては使えない制度と言えるかもしれませんが、効果的に活用できる場合もあるのです。

贈与税の配偶者控除の適用を検討した方がいい場合を具体的にご説明しますので参考にしてください。

実際に適用をしようとご検討する際には、税理士にご相談することをお勧めします。

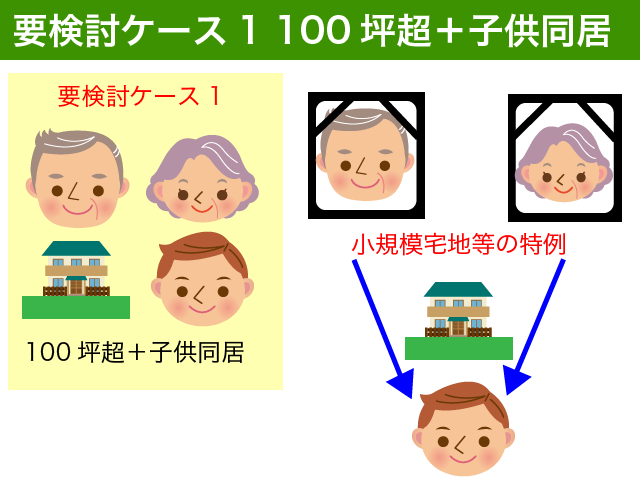

3-1.ケース1『自宅敷地が100坪超+子供が同居』

自宅敷地が100坪を超えるような場合で同居する子供がいるような場合には、贈与税の配偶者控除を検討するようにしてください。

夫婦それぞれが亡くなった際に小規模宅地等の特例を使って子供が自宅敷地を8割減の評価額で取得をすることができるようになります。

2,000万円分の自宅敷地を子供が小規模宅地等の特例を使って相続すれば評価額1,600万円の圧縮となるのです。子供が相続した財産には相続税が課税されます。

相続税の最低の税率は10%ですから、1,600万円の評価圧縮で少なくとも160万円の相続税が軽減されることになるのです。このくらい効果が出るとコストを負担してでも適用する価値が出てきます。

100坪未満の自宅敷地で他に不動産がない方の場合には、一般的に小規模宅地等の特例を適用して相続した方が有利になることが多いです。

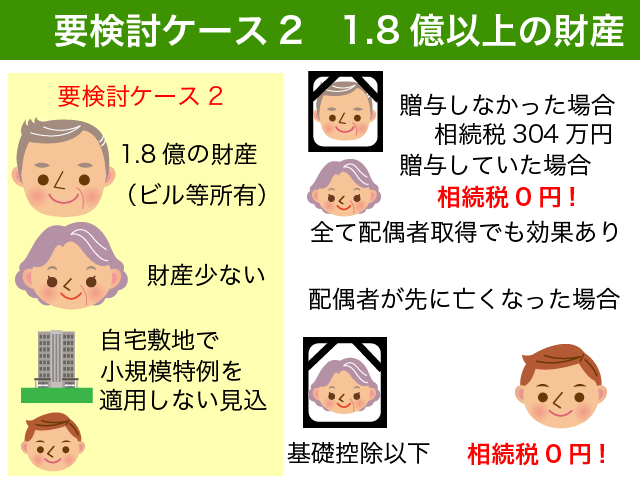

3-1.ケース2『1億8,000万超の財産+自宅で小規模宅地等の特例を使わない場合』

1億8,000万円以上の財産がある場合、配偶者が全て相続した場合であっても相続税がかかります。さらに地価の高い商業地域に賃貸不動産を持っているような場合で、自宅で小規模宅地等の特例を適用しない場合には是非この特例を検討してみてください。

財産1億8,000万円の夫と財産1,000万円の妻、子供1人というような場合はこの特例の適用を受けたほうが有利となります。

贈与した者が先に亡くなった場合、配偶者がすべて財産を相続したとしても節税効果が出てきます。1億6,000万円をこえる財産には配偶者であっても相続税が課税されるからです。304万円の相続税が0円になるのであれば、経費を負担してでも贈与した効果が出ているといえます。

贈与を受けた配偶者が先に亡くなってしまったとしても、その際には子供が配偶者の財産をすべて相続をすれば相続税がかからずに財産を子供に渡すことができます。

その後贈与した者が亡くなった場合、贈与によって相続財産が2,000万円減っていますので相続税の軽減が見込まれます。相続税の最低の税率は10%ですので少なくても200万円の相続税の節税効果が出るわけです。

<注意点>

配偶者以外に相続人がいないような場合には慎重に判断するようにしてください。贈与を受けた配偶者が先に亡くなった場合には、贈与をした方に不動産が戻ってしまいますので経費倒れとなってしまう恐れがあるからです。

3-2.ケース3『先祖代々の自宅、でも終の住処ではない』

今後引き続き住み続ける予定だが、亡くなる際には違う家にいるかもしれない。

今住んでいる自宅は先祖代々の土地でいくらで取得したのかわからない。

そのような方の場合、贈与税の配偶者控除を是非検討するようにしてください。

相続や贈与で取得した不動産を売却する場合には、元の亡くなった方や贈与をした方の取得価額を引き継ぐことになります。

先祖代々の土地は取得価額がわかりませんので売却額の5%で取得したものとして売却した際に所得税や住民税が課税されてしまうのです。

売却額の95%が利益であるとされ、そこにおよそ2割の税金が課税されることになるので税負担が重くなってしまいます。

自宅の敷地であれば3,000万円まで所得から控除できる制度があるのですが、夫婦共有の不動産の場合にはそれぞれが3,000万円控除を利用することができるのです。

<注意点>

近々売却を検討している場合にはこの制度を適用できない恐れがありますのでご注意ください。

この制度は贈与を受けた配偶者が翌年の3月15日までにその不動産所在地に住み続ける場合でその後も引き続き住み続ける見込みの場合に適用を受けることができる制度です。

数年内に売却する予定の場合、『住み続ける見込みがない』と判断されてしまう恐れがありますのでご注意ください。

4.贈与税の配偶者控除の手続き

4-1.自宅敷地を評価する

自宅不動産を2,000万円分贈与ができる制度とご説明してきましたが、まずは自宅敷地を評価する必要があります。

贈与で取得する土地の評価は原則として財産評価基本通達に基づいて評価をすることになっています。土地の評価についての詳細は以下の記事をご参照ください。

『自用地とは?相続税土地評価の大原則と損をしない土地評価の注意点!』

4-2.贈与する不動産の持分を決める

この制度は居住用不動産を2,000万円分贈与税をかけずに贈与を受けることができる制度です。

自宅の敷地のうち2,000万円になるまでの持分を贈与することが一般的です。自宅建物は時間の経過とともに価値が減少することが確実だからです。

4-3.贈与契約書の作成、贈与実行

持分が決まりましたら贈与契約書を作成します。司法書士に不動産の登記をお願いする場合には一緒に贈与契約書を作成してもらうようにすると作成の手間が省けるのでオススメです。

4-4.土地評価明細書の作成、贈与税の申告

この制度は贈与税の申告が不可欠です。

添付資料として土地の評価明細書を作成する必要があります。

土地の評価明細書の書き方について詳しく知りたい方は、以下の記事をご参照ください。

『【自分でかんたん!】土地の評価明細書を作成して申告の要否を検討!』

贈与税の申告書は国税庁ホームページの確定申告書等作成コーナーで作成が可能です。

<注意点>

贈与税の申告をしない場合には特例が適用できません。必ず贈与税の申告をするようにしてください。

申告期限は贈与を受けた年の翌年3月15日です。

5.まとめ

贈与税の配偶者控除についてご説明してきました。

2,000万円分贈与税の負担が無しに財産を贈与できるのは魅力的ではありますが、不動産を贈与するコストをよくご検討の上実行するか否かの検討をするようにしてください。

相続税の負担がそれほどでもない方の場合、この特例を適用することによってかえって損をする結果となってしまいます。検討した方がいいケースを3つご紹介いたしました。

原則として一生に一度しか使うことができない特例です。後から後悔しないためにも慎重にご判断ください。実際に実行しようとする前には税理士に相談をすることをお勧めします。

特例を効果的に活用して税負担を軽減するようにしてください。