小規模宅地等の特例をつかえば自宅の評価が8割減でしょ?

残念ながら、半分だけ正解です。

小規模宅地等の特例を使えば、自宅敷地の評価は330㎡まで8割減とすることができます。

ところが、自宅建物については特例の対象外だからです。

小規模宅地等の特例や財産評価のルールはこれから初めて相続税の申告書を作成しようとされる皆さんにとっては『よくわからない世界』ではないでしょうか。

そこで今回は、小規模宅地等の特例と建物についてご案内します。財産評価のルール上、建物の相続税評価が減額できる場合についてもご案内します。

基本的なお話が中心となります。しっかりとご確認いただき、皆様の相続税の申告書作成に役立ててください。

目次

1.小規模宅地等の特例と建物の関係

1-1.建物の評価は80%減額できない!

小規模宅地等の特例は、『宅地等』の特例です。

残念ながら、建物の評価額を減額することはできません。

『宅地等』とは、土地又は土地の上に存する権利のことをいうからです。宅地と建物のことではないのです。

土地の所有権だけでなく、借地権や定期借地権等の権利についても小規模宅地等の特例の対象となります。

亡くなった方が借地の上に自己の建物を建てていたような場合には、借地権という権利が相続の対象となります。

借地権も相続税の対象となります。

借地権と相続税について詳しく知りたい方は、以下の記事をご参照ください。

『借地権の評価方法を具体事例で解説!相続税負担を減らす特例をご紹介』

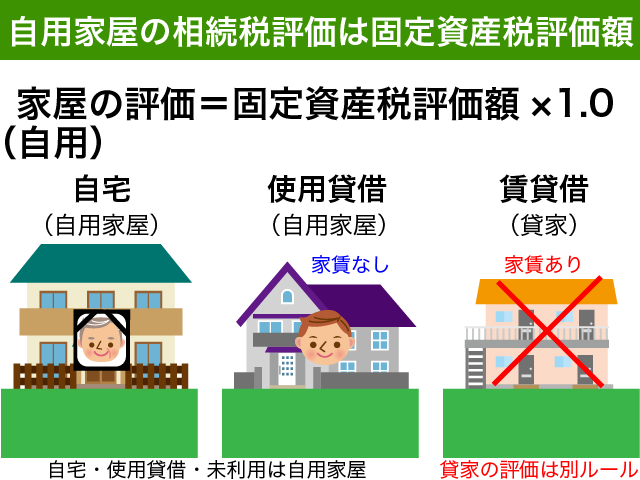

<建物の相続税評価額のルール>

建物(家屋)の相続税評価額は、原則として亡くなった年の固定資産税評価額となります。

固定資産税評価額は、毎年4月から5月頃に不動産所在の役所から届く固定資産税の納税通知書に記載がされています。

不動産所在の役所で固定資産の評価証明書を取得することでも確認が可能です。必ず亡くなった年の評価証明書を取得するようにしてください。

相続税の財産評価のルールでは、利用に制限があるものは評価が減額となります。

賃貸アパートや賃貸用のワンルームマンションなどの賃貸している建物の評価については、最大30%減額となるルールが設けられています。詳しくは、『2.建物の相続税評価額を減額できる場合』をご確認ください。

自宅や親族に無償で利用させている家屋については、建物の財産評価上は何ら減額をすることができません。

1-2.小規模宅地の特例は建物・構築物の敷地に限る!

小規模宅地等の特例は、一定の建物又は構築物の敷地に限られています。

ここでいう建物又は構築物については、所有者は気にする必要がありません。

どのような宅地(建物・構築物の敷地)であれば小規模宅地等の特例を受けることができるのかどうか、具体的に写真で確認してみましょう。

1-2-1.マンション敷地は小規模宅地等の特例OK

マンションの敷地は他の要件を満たせば小規模宅地等の特例の適用を受けることが可能です。

マンションの敷地が所有権でなく借地権や定期借地権の場合も同様です。建物部分は減額できませんのでご注意ください。

マンション敷地で小規模宅地等の特例の適用を受けたい方は、以下の記事をご参照ください。

『小規模宅地の特例はマンション敷地もOK【要件と手続を徹底解説!】』

1-2-2.貸宅地は小規模宅地等の特例OK

古い建物ですが、所有者は借地人である他人です。

先にご案内のとおり、小規模宅地等の特例の適用を受けることができるかどうかの判断にあたっては建物の所有者が他人でもOKです。

貸宅地は立派な宅地ですので、他の要件を満たせば小規模宅地等の特例の適用を受けることができます。

1-2-3.アスファルト敷駐車場用地は小規模宅地等の特例OK

アスファルト敷きの月極駐車場の敷地も他の要件を満たせば小規模宅地等の特例を受けることができます。

建物はありませんが、アスファルトという構築物の敷地となっているからです。

1-2-4.構築物のない青空駐車場は小規模宅地等の特例NG

いわゆる青空駐車場ですね。

構築物のない土地については、残念ながら小規模宅地等の特例の適用を受けることができません。

『建物又は構築物の敷地』という小規模宅地等の特例の要件を満たさないからです。

駐車場として土地を貸している場合だけでなく、資材置き場として土地を貸している場合も同様です。

アスファルト(舗装路面)のような構築物があるかどうかが小規模宅地等の特例を受けることができるかどうかのポイントです。

1-2-5.構築物でない太陽光パネル設置敷地は小規模宅地等の特例NG

太陽光発電設備の敷地はどうでしょうか?

一般的には太陽光発電装置は機械装置に該当しますので、その敷地では小規模宅地等の特例の適用を受けることができないものと思われます。

もちろん、太陽光パネルが建物の屋根に取り付いている場合やアスファルト(構築物)の上にある場合には、当該宅地において小規模宅地等の特例の適用を受けることが可能です。

1-2-6.農業用施設の敷地(農地)は小規模宅地等の特例NG

農業用の温室や建物については要注意です。

農地は宅地ではないからです。

工作のためのビニールハウス等の温室や農地法第43条に定める農作物栽培高度化施設のような耕作用の建物については、小規模宅地等の特例の対象外となっているからです。

租税特別措置法施行規則

(小規模宅地等についての相続税の課税価格の計算の特例)

第二十三条の二 法第六十九条の四第一項に規定する財務省令で定める建物又は構築物は、次に掲げる建物又は構築物以外の建物又は構築物とする。一 温室その他の建物で、その敷地が耕作(農地法第四十三条第一項の規定により耕作に該当するものとみなされる農作物の栽培を含む。次号において同じ。)の用に供されるもの二 暗渠その他の構築物で、その敷地が耕作の用又は耕作若しくは養畜のための採草若しくは家畜の放牧の用に供されるもの

これらの敷地は農地です。農地は農地法によって保護されています。地主といえども自由勝手に建物を建てることができないため小規模『宅地』とは扱わないものと思われます。

農地は宅地ではないとはいえ、市街化区域の農地については宅地並み課税が行われます。市街化区域の農地はあらかじめ農業委員会に届出をすれば許可を受けることなく宅地に転用することができるからです。

都会の農地の税負担は非常に重いのです!

相続税の財産評価のルールではこのような都会の農地を市街地農地として評価をすることになります。

市街地農地の評価方法について詳しく知りたい方は、以下の記事をご参照ください。

『市街地農地の評価を徹底解説!【市街地農地等の評価明細書の記載例】』

1-2-7.商品である宅地は小規模宅地等の特例NG

それほど事例はないと思いますが、不動産業を営んでいた個人(故人!)が販売目的のために仕入れていた不動産の場合です。

不動産事業の商品としての宅地については、残念ながら小規模宅地等の特例を受けることができません。

財産評価のルールにおいても、たな卸資産に該当する不動産はたな卸商品等として評価することが定められています。

財産評価基本通達

(不動産のうちたな卸資産に該当するものの評価)

4-2 土地、家屋その他の不動産のうちたな卸資産に該当するものの価額は、地価税の課税価格計算の基礎 となる土地等の価額を評価する場合を除き、第6章≪動産≫第2節≪たな卸商品等≫の定めに準じて評価する。(昭41直資3-19追加、平3課評2-4外改正)

たな卸商品等の財産評価ルールは、以下の通りです。

財産評価基本通達

(たな卸商品等の評価)

133 たな卸商品等の評価は、原則として、次に掲げる区分に従い、それぞれ次に掲げるところによる。ただし、個々の価額を算定し難いたな卸商品等の評価は、所得税法施行令第99条≪たな卸資産の評価の方法≫又は法人税法施行令第28条≪たな卸資産の評価の方法≫に定める方法のうちその企業が所得の金額の計算上選定している方法によることができる。(昭41直資3-19・平12課評2-4外改正)

(1) 商品の価額は、その商品の販売業者が課税時期において販売する場合の価額から、その価額のうちに含まれる販売業者に帰属すべき適正利潤の額、課税時期後販売までにその販売業者が負担すると認められる経費(以下「予定経費」という。)の額及びその販売業者がその商品につき納付すべき消費税額(地方消費税額を含む。以下同じ。)を控除した金額によって評価する。

(2) 原材料の価額は、その原材料を使用する製造業者が課税時期においてこれを購入する場合の仕入価額に、その原材料の引取り等に要する運賃その他の経費の額を加算した金額によって評価する。

(3) 半製品及び仕掛品の価額は、製造業者がその半製品又は仕掛品の原材料を課税時期において購入する場合における仕入価額に、その原材料の引取り、加工等に要する運賃、加工費その他の経費の額を加算した金額によって評価する。

(4) 製品及び生産品の価額は、製造業者又は生産業者が課税時期においてこれを販売する場合における販売価額から、その販売価額のうちに含まれる適正利潤の額、予定経費の額及びその製造業者がその製品につき納付すべき消費税額を控除した金額によって評価する。

1-3.小規模宅地等の特例は居住用、事業用、貸付事業用に限る

建物や構築物の敷地であっても、安心できません。

『宅地等』に該当するかどうかは、小規模宅地等の特例の適用ができるかどうかの判定の入り口にすぎないからです。

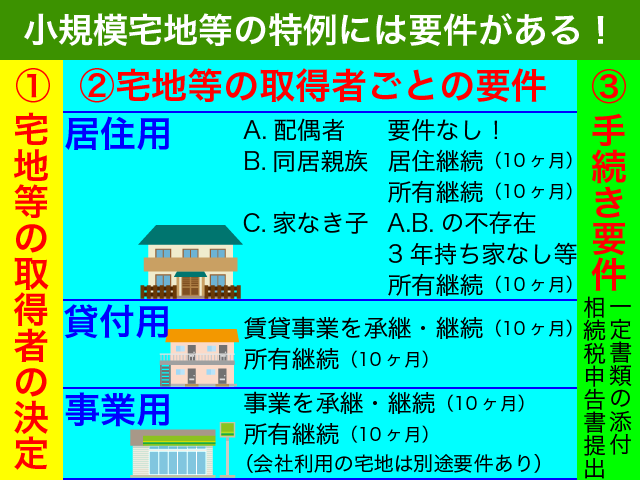

小規模宅地等の特例は、原則として以下の3つの用途に限り適用を受けることが可能です。

- 居住用宅地

- 事業用宅地

- 貸付事業用宅地

さらに、宅地等の取得者が決まっている必要があります。取得者ごとにも細かな要件があります。

小規模宅地等の特例の要件について詳しく知りたい方は、以下の記事後をご参照ください。

『【知らないと不幸】小規模宅地の特例を受けるための要件を徹底解説!』

タイトルのとおり、小規模宅地等の特例の要件を正しく理解していないと本当に不幸です!!

2.建物の相続税評価額を減額できる場合

建物の相続税評価額を何とか下げたい!

残念ながら小規模宅地等の特例は建物では適用できませんが、財産評価のルールにおいてわずかに減額できる場合があります。

- 相続時に賃貸している建物

- 建築中の建物

一つずつご説明いたしますので、該当する場合には確認してみてください。

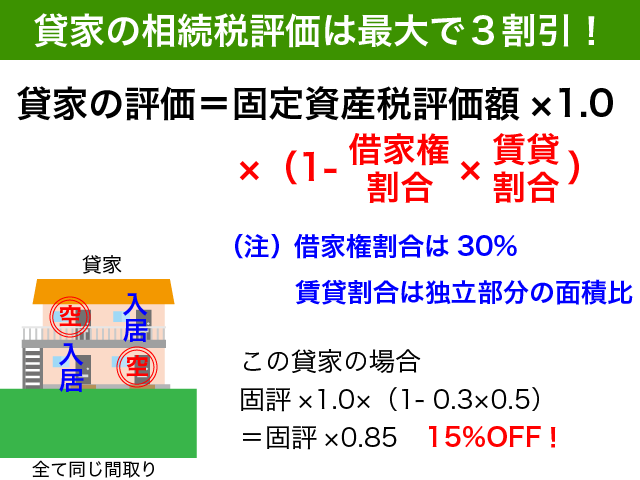

2-1.賃貸アパート等の貸家は最大3割引き

賃貸アパート等の貸家については、最大で評価額を3割引とすることが可能です。

相続発生時点で賃貸していることが条件です。亡くなった日に入居者がゼロとなっている賃貸アパートについては、貸家としての評価減を受けることができません。

賃貸アパート等の敷地は、貸家建付地として評価の減額をすることができます。

貸家の評価における賃貸割合は、貸家敷地の賃貸割合と同様の考え方によります。課税時期に一時的に賃貸されていない部分については、賃貸部分に含めて賃貸割合を計算することも可能です。

一定の要件に該当すれば、貸家建付地は小規模宅地等の特例の適用を受けることも可能です。

貸家建付地の評価方法と小規模宅地等の特例について詳しく知りたい方は、以下の記事をご参照ください。

『相続税を減額するための『貸家建付地』評価方法と小規模宅地等の特例』

2-3.建築中の家屋は原価3割引き

建物の建築中に建築主が亡くなってしまったら…

相続税の対象となる財産は、建築中の家屋となります。

建築中の家屋については、費用原価の70%によって評価することとされています。

財産評価基本通達

(建築中の家屋の評価)

91 課税時期において現に建築中の家屋の価額は、その家屋の費用現価の100分の70に相当する金額によって評価する。(昭41直資3-19改正)

3割引とはいっても固定資産税評価額から3割引ではなく、亡くなるまでに発生した建築費の70%ですのでご注意ください。完成していた場合と比べて、一般的に評価は割高となってしまいます。

3.小規模宅地等の特例の注意点

3-1.基礎控除以下になっても相続税申告が必須

小規模宅地等の特例は、特例です。

相続税の申告書に一定の書類を添付することによって適用を受けることができる制度ですのでご注意ください。

小規模宅地等の特例の適用を受けることで、相続税の対象となる財産の価額が基礎控除以下となる場合であっても同様です。

必ず相続税の申告をする必要があります。

一般的な相続税申告書の作成方法を別の記事でご案内しています。小規模宅地等の特例の適用を受けるために相続税の申告書をご自分で作成する方は参考にしてください。

相続税申告書の記載方法を具体的事例で確認したい方は、以下の記事をご参照ください。

『【自分でかんたん!】相続税申告書の書き方を具体的事例で詳細解説!』

4.まとめ

小規模宅地等の特例と建物の関係についてご案内いたしました。

小規模宅地等の特例は、土地及び土地の上に存する権利について適用可能な特例です。建物の評価額を減額することはできません。

小規模宅地等の特例の適用を受けるためには、一定の建物又は構築物の敷地である必要があります。建物の所有者は問いませんので、貸宅地であっても適用が可能です。

駐車場用地については、アスファルト等の構築物の敷地となっていれば小規模宅地等の特例の適用を受けることができます。いわゆる青空駐車場のように構築物がない土地については適用を受けることができません。

建物の相続税評価額は原則として亡くなった年の固定資産税評価額となります。亡くなった時点で賃貸中の建物の評価については最大で3割引とすることができます。

賃貸不動産の敷地も貸家建付地として評価の減額を受けることができます。一定の要件を満たせばさらに小規模宅地等の特例を併用することも可能です。

小規模宅地等の特例は、相続税の申告をすることが必要です。適用をすることで財産の価額の合計が基礎控除以下となる場合にも相続税の申告が必要ですのでご注意ください。