相続発生から半年ほど経過した頃、税務署から相続税についての郵送物が届くことがあります。

『相続税の申告等についてのご案内』です。

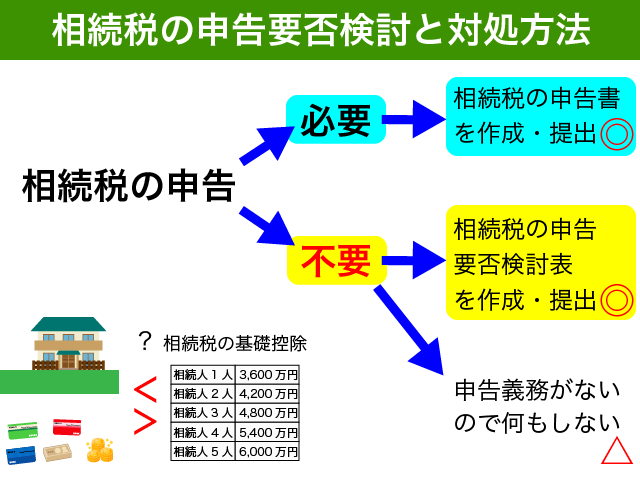

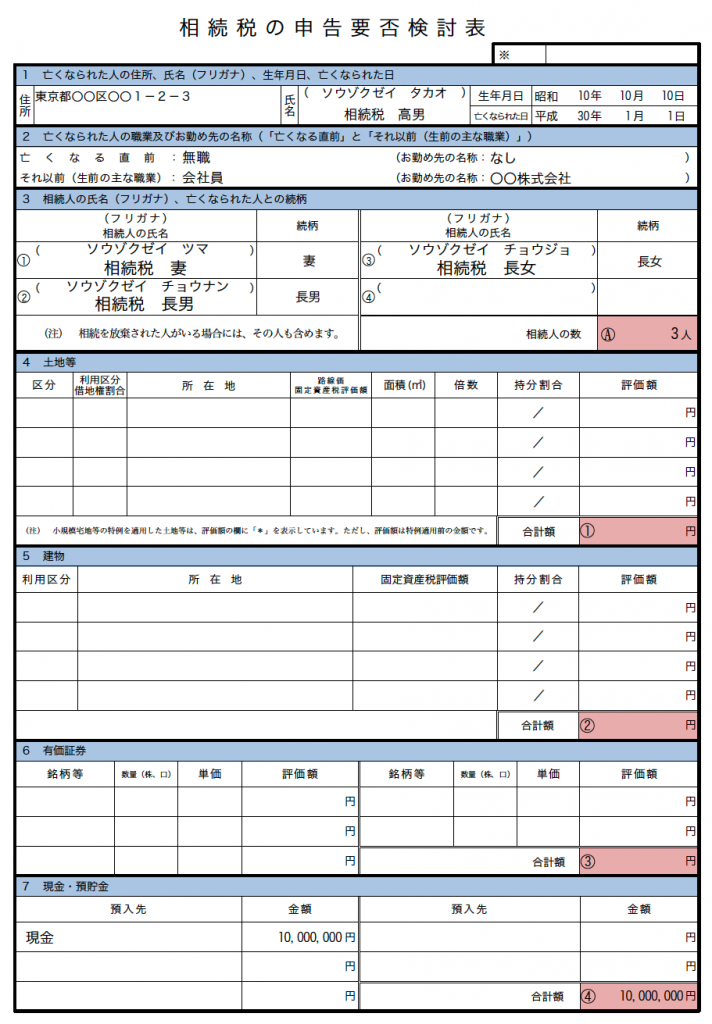

このご案内が届いた方は、『相続税の申告書』又は『相続税の申告要否検討表』の提出を税務署からお願いされることとなります。

普段、税務署から郵送物が届くことはほとんどないですよね?どのように対処したらいいのかわからない方が多いことと思います。

そこで今回は、相続税の申告要否検討表が届いた場合の対処法と悩みやすい記載点をご案内します。

虚偽の記載は厳禁です。税務調査の対象となったり重加算税などのペナルティーを課されることがないよう適切に対応をするようにしてください。

目次

1.相続税の申告要否検討表とは

1-1.提出義務はない任意の『お願い』書類

相続税の申告等のご案内は、おおよそ亡くなった後6ヶ月ほどで届くことが多いようです。

亡くなった方のうち、相続税の申告が必要と思われる方の相続人に送付される書類です。

『相続税の申告きちんとしますよね?』という一種の脅しのように感じられる方もいらっしゃるかもしれません。

すでに相続税申告書の作成に着手されている方や税理士に相続税申告を依頼している方は特に気にする必要はありません。

『相続税の申告書』又は『相続税の申告要否検討表』どちらかを提出すれば良いからです。

相続税の申告要否検討表は、法律で提出が義務付けられている書類ではありません。

あくまで提出を『お願い』されている書類ですので、提出をしなかったことによるペナルティはありません。

とはいえ、税務署は相続税の申告が必要と思われる方に『相続税の申告等についてのご案内』をお送りしているという現実があることはよくご理解ください。

何も提出をしなかったとしても、相続税の申告が必要であれば税務調査が行われることはあり得ます。

皆さんが記載をした内容のみで税務署が相続税申告不要と判断することはありませんので、勘違いをしないようにしてください。

一方で、虚偽の記載をしたことによって税務調査が行われ、重加算税が課税されたという事例も存在します。

虚偽の記載をして日本国にケンカを売るようなことは決してお勧めしません。

相続税の申告が必要かどうかの検討をして、申告が必要であれば相続税の申告を必ず行うようにしてください。

1-2.相続税の申告要否を検討する

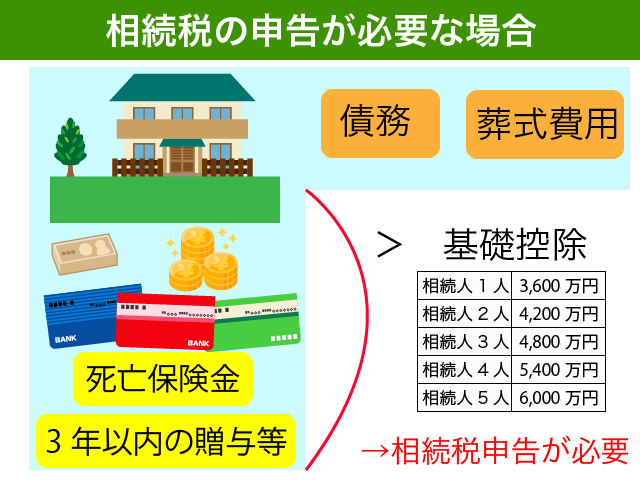

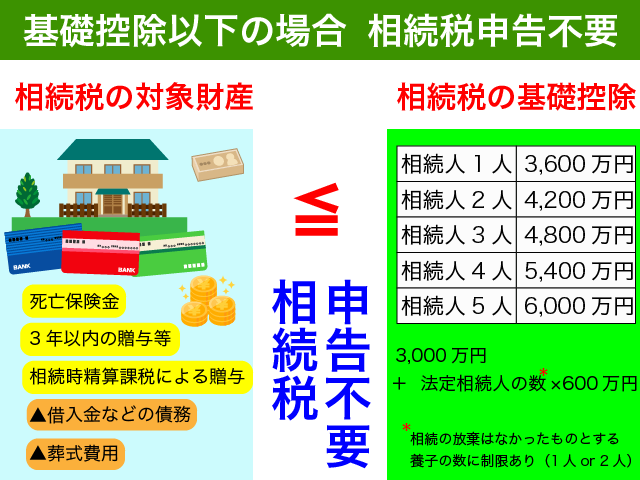

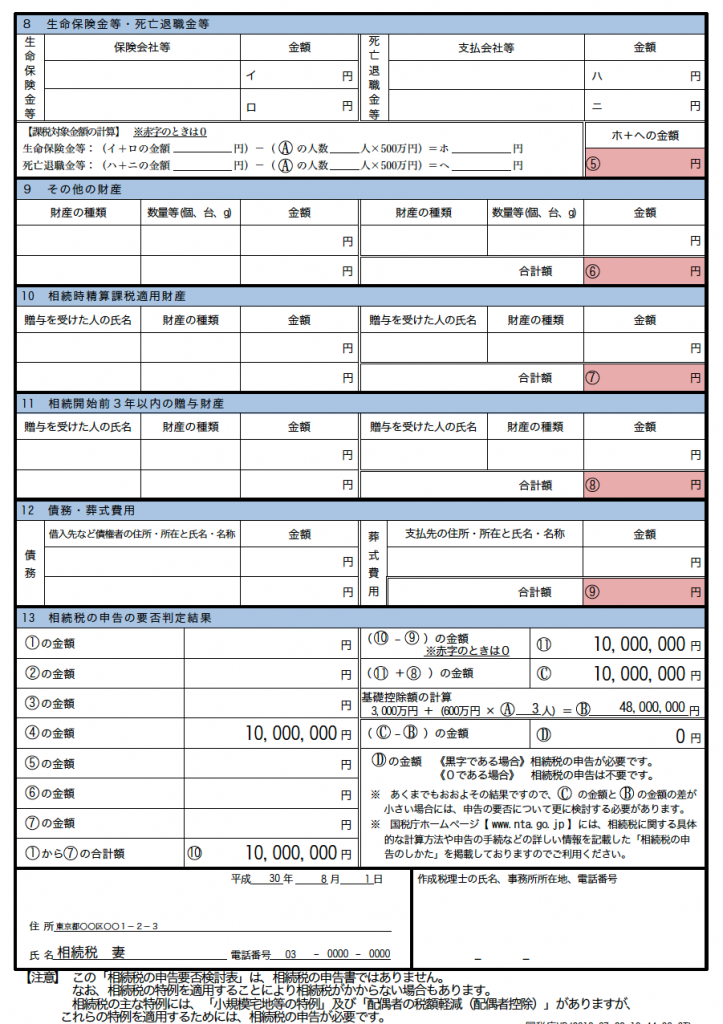

相続税の対象となる財産が相続税の基礎控除を超える場合、相続税の申告が必要となります。

相続税の申告が必要かどうか検討をしてみてください。

1-2-1.相続税の対象となる財産

相続税の対象となる財産は、亡くなった時点の遺産だけではありません。以下の財産も相続税の対象となります。

- 死亡保険金(一定の非課税あり)

- 死亡退職金(一定の非課税あり)

- 生命保険契約に関する権利

- 亡くなる3年以内に相続人が贈与された財産

- 相続時精算課税を適用して贈与された財産

財産の評価は、相続開始の際の現況で評価をすることとなります。これを相続税評価額といいます。

現金や預金でしたら亡くなった日の残高が基本です。

上場株式については、以下の4つの終値の最も低い額を相続税評価額とします。

- 亡くなった日の終値

- 亡くなった月の終値平均

- 亡くなった前月の終値平均

- 亡くなった前々月の終値平均

上場株式の相続税評価について詳しく知りたい方は、以下の記事をご参照ください。

『上場株式の相続税評価と調べ方を徹底解説【評価明細書の記載例付き】』

一般的に自宅土地の相続税評価については、路線価を基に計算を行います。

路線価とは、土地の相続税評価額を計算するための指標です。土地の接する道路ごとに1㎡あたりの単価を毎年税務署が公表しているのです。

土地の相続税評価の基本について詳しく知りたい方は、以下の記事をご参照ください。

『自用地とは?相続税土地評価の大原則と損をしない土地評価の注意点!』

相続税の申告が必要かどうかは、小規模宅地等の特例を適用する前の評価額で判断をしますので間違えないようにしてください。

自宅建物も相続税の対象となります。自宅建物の相続税評価額は、固定資産税評価額となります。

固定資産税評価額とは、毎年役所から送られてくる固定資産税の納付書に記載されている価額となります。課税標準ではありませんのでご注意ください。

亡くなった方の債務や葬式費用は相続税計算上控除することができます。控除可能な債務や葬式費用についてはルールが定められています。

相続税の計算上控除することができる債務について詳しく知りたい方は、以下の記事をご参照ください。

『損をしない!】債務控除を漏れなく申告し相続税負担を軽減する方法』

相続税の計算上控除することができる葬式費用について詳しく知りたい方は、以下の記事をご参照ください。

『【事例付】控除可能な葬式費用を漏れなく控除して相続税を軽減しよう』

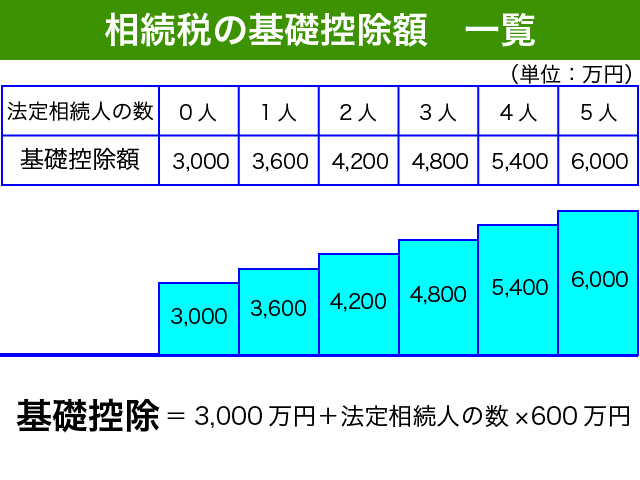

1-2-2.相続税の基礎控除

相続税の基礎控除は、法定相続人の数を基に以下のようになります。

法定相続人の数とは、相続の放棄があった場合にはなかったものとし、相続人に養子がいる場合には法定相続人の数に参入できる養子の数に制限が設けられています。(実子がいる場合養子は1人まで、実子がいない場合養子は2人まで)

相続税の基礎控除について詳しく知りたい方は、以下の記事をご参照ください。

『【図解で簡単】相続税の基礎控除!『相続税かかる?』『申告義務?』』

1-3.相続税申告が必要な場合は必要書類の準備から

相続税の対象となる財産が基礎控除を超えた方の場合、相続税の申告が必要となります。

相続税の申告書を提出する場合には、相続税の申告要否検討表の作成は不要です。そのままゴミ箱に捨ててしまって結構です。

相続税の申告書を作成するためには、まずは必要書類の準備をすることをお勧めします。

相続税申告の必要書類については以下の記事をご参照いただき、相続税の申告書の作成の準備をするようにしてください。

『相続税申告は必要書類の準備から!効率よく書類を収集する秘訣を紹介』

2.相続税の申告要否検討表の作成方法

『相続税の申告等についてのご案内』のなかに、相続税申告要否検討表の記載例も同封されておりますので、細かな作成方法は省略いたします。

ここでは、作成にあたって便利な国税庁ホームページのご紹介と作成にあたって悩みやすい点をいくつかご紹介いたします。

2-1.国税庁ホームページで作成が可能

相続税の申告要否検討表を手書きで作成するのは面倒臭いと感じていらっしゃる方も多いことでしょう。

相続税の申告要否検討表は、なんと国税庁ホームページで作成が可能です。

エクセルで簡単に入力というわけにはいきませんが、国税庁の所得税確定申告コーナーを利用されたことがある方であれば簡単に作成できるイメージがつくのではないでしょうか。

案内に従って入力していくと簡単に申告要否検討表の作成が行えます。

これは非常に便利です!ガイダンスに従うだけで簡単に作成ができました。

ご自分で作成する場合、作成税理士の氏名、事務所所在地、電話番号の記載は不要です。

2-2.作成にあたって悩みやすい点を解説

2-2-1.相続人について

一般的に配偶者と子供がいらっしゃる場合には、相続人について悩むことはないかと思います。

相続税の基礎控除は、相続の放棄があった場合にもなかったものとして取り扱われますので、相続の放棄をした方も記載をするようにしてください。

養子がいたり、先に亡くなった子供がいる場合、兄弟姉妹や甥姪が相続人となる場合など、誰が相続人になるのか不安な方は、以下の記事をご参照ください。

『法定相続人の範囲とその順位を徹底解説!【図解でかんたん一目瞭然】』

2-2-2.相続財産にマンションがある場合

『1-2-1.相続税の対象となる財産』のところで土地と建物の相続税評価額について簡単にご説明をしました。

亡くなった方の財産にマンションがある場合にどうすれば良いのか悩まれている方がいらっしゃるかもしれません。

相続税の評価上、マンションも土地と建物とに分けて評価をすることとなります。

土地は路線価を基に計算を行います。

マンションが接する道路の路線価を基に自用地としての評価を行ったのち、以下のように評価を行います。

マンションの敷地の持分については、マンション建物の登記簿謄本で確認が可能です。

建物は固定資産税評価額となりますので、亡くなった年の固定資産税の納付書を確認するようにしてください。

マンションの評価については、一般的な売買時価と相続税評価額との間に乖離があります。

特に土地の持分が少ないタワーマンションについては相続税評価額が売買時価の3割くらいの低い額となることもあります。

ご自身で計算したマンションの相続税評価額が安くなったとしても、現状の財産評価のルールではそのようになっていますので不安にならないで結構です。

3.相続税の申告要否検討表の注意点

相続税の申告要否検討表を作成するにあたっては、以下の点にご注意ください。

- 虚偽や意図的な財産の隠蔽を意図して相続税の申告要否検討表を作成しない

- 申告要否検討表の結果、申告が必要となった場合には相続税申告をする

相続税の申告書ではない申告要否検討表に虚偽記載をしたとしても、重加算税が課されることは法律上正しくないのですが、実務上重加算税が課税されたという事例は存在します。

提出義務がない書類を虚偽記載した結果に重加算税が課税されてしまうのであれば、提出しない方がよっぽどマシですよね。

くれぐれも国に対して嘘をつくことないようにしてください。

相続税の申告要否検討表は、相続税の申告が必要かどうかを判断するための書類です。

作成の結果、相続税の申告が必要な場合には、相続税の申告書を提出することを忘れないようにしてください。

相続税の申告書を提出する場合、相続税の申告要否検討表は提出する必要ありませんのでご安心ください。

4.まとめ

相続税の申告等についてのご案内が届いた方に対して、どのように対処すべきかをご説明してきました。

まずはご自身で相続税の申告が必要かどうかを判断してください。

相続税の申告が必要な場合には、相続税の申告書を作成する準備を進めてください。この場合、相続税の申告要否検討表は作成する必要がありません。

相続税の申告要否検討表の作成は、国税庁のホームページで作成が可能です。

ガイダンスに従って入力をしていけば簡単に作成が可能ですので、ぜひご利用ください。

相続税の申告要否検討表は、提出義務がある書類ではありませんが、くれぐれも虚偽の記載はしないようにしてください。