上場株式を相続で取得した場合には相続税が、贈与によって取得した場合には贈与税が課税されます。

相続税や贈与税を計算するためには、上場株式の相続税評価額を計算する必要があります。

上場株式の相続税評価額の基本的な考え方は非常にシンプルですが、複雑なルールも存在します。

特に亡くなった日が配当等の基準日に近い場合には、考慮しなくてはいけない細かなルールがいくつもあるのです。

評価方法の細かなルールも確認しておかないと正しい評価をすることができません。

そこで今回は、上場株式の相続税評価額について図解で分かりやすくご説明いたします。

評価の方法、具体的な4つの終値の調べ方、上場株式の評価明細書の書き方も具体的に丁寧に解説いたしますので、評価方法の算定や相続税申告の参考としてください。

目次

1.上場株式の評価方法は4つの終値の最安値!

1-1.相続発生日、当月、前月、前々月の最安値

1-1-1.上場株式の評価の原則

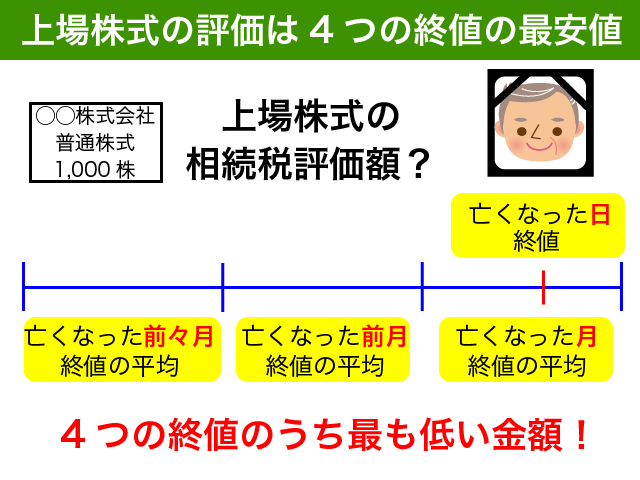

上場株式の相続税評価額は、以下の4つの終値のうち最も低い金額となります。

- 亡くなった日の終値

- 亡くなった月の終値平均

- 亡くなった前月の終値平均

- 亡くなった前々月の終値平均

*この記事では相続で上場株式を取得した場合を前提にご説明します。贈与によって株式を取得した場合には、『亡くなった』を『贈与契約の』と読み替えてください。

終値とは、その日の一番最後についた取引金額のことをいいます。

一般的に預金等と比べると上場株式の評価額は納税者の方に有利となっています。4つの終値から最も安い金額を評価方法とすることができるからです。

複数の上場株式を評価する場合、銘柄ごとに最も低い金額で評価をします。A株式は亡くなった日の終値、B株式は前々月の終値平均というような終値の使い分けが可能ですので勘違いしないようにしてください。

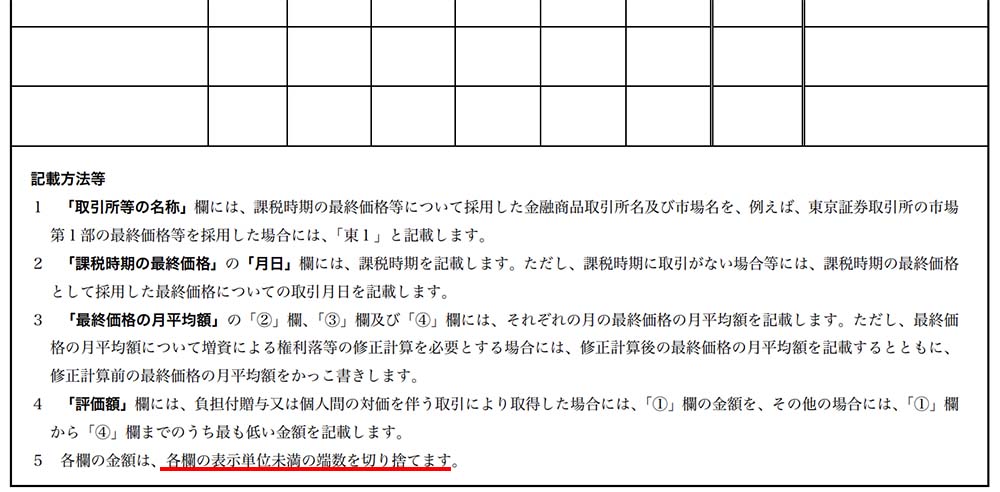

銘柄によっては終値に円未満の端数がある場合もありますが、相続税の財産評価では円未満の端数は切り捨てをします。(参照:評価明細書)

相続税の対象となる財産の評価は原則として『相続開始時の時価』とされているのですが、証券取引所の取引時間中に株式の時価は常に変動しています。

亡くなった時間の時価を調べるのは現実的ではありませんので、一律で『終値』というわかりやすい基準を評価額に用いることとしているのです。

大まかに上場株式の相続税評価額を知りたい場合には、この評価の原則だけわかっていれば十分です。

原則があれば例外もあります。相続税申告の際には他にも細かなルールを確認する必要がありますので、申告書作成の参考にしようとお考えの方は一つずつ確認を進めてください。

1-1-2.亡くなった日が権利落ち日から基準日までの間にある場合

亡くなった日が配当金の基準日(3月決算の会社でしたら3月31日や6月30日が多いです)の直前の場合には注意が必要です。

亡くなった日が3月29日や30日、6月28日や29日の場合は必ずチェックしてください。

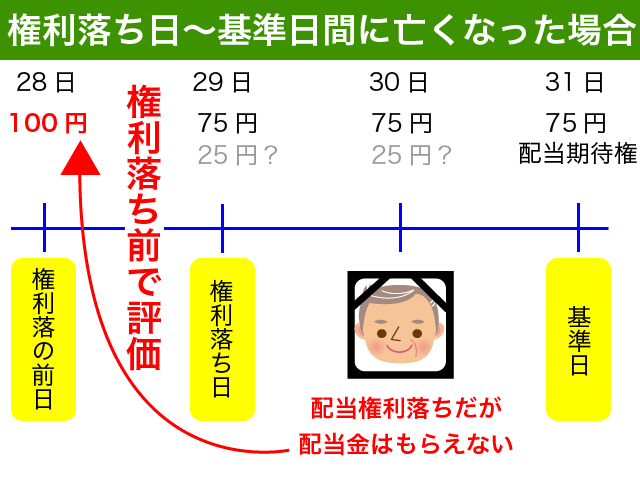

配当等の権利落ち日から基準日までの間に亡くなった場合、権利落等の日の前日以前の最も近い日の終値によって『亡くなった日の終値』とすることになります。

どんな場合でも単純に『亡くなった日の終値』を使うということではないわけです。

配当の基準日以後に亡くなった場合、『配当期待権』という財産が相続税の対象となります。簡単にいうと未収の配当金ですね。

ところが、配当等の権利落ち日から基準日までの間に亡くなった場合には、権利落ちによって亡くなった日の終値が下がっているにも関わらず『配当期待権』が課税されないことになります。

配当金相当の財産が相続税の対象から外れないようなルールとされているのだとご理解ください。

<終値の月平均額の特例>

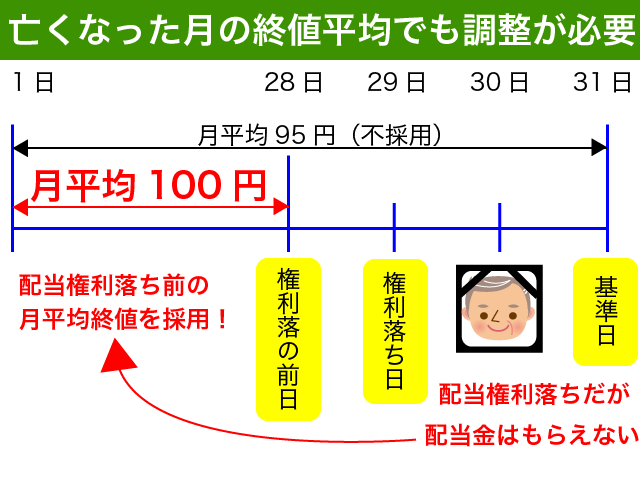

配当等の権利落ち日から基準日までの間に亡くなった場合には、亡くなった月の終値平均にも一定の調整が入ります。

単純にその月の初めから終わりまでの終値平均ではなく、その月の初日から権利落ち等の日の前日までの終値平均を利用することになりますのでご注意ください。

考え方は先ほどと同様です。亡くなった日時点で配当権利落ちにも関わらず配当期待権は課税されませんので、月平均終値を計算する際にも権利落ち後の株価は考慮しないのです。

<権利落ち日とは>

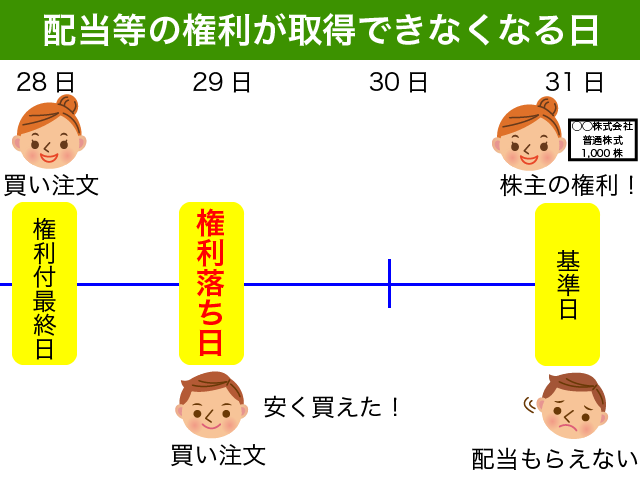

配当等の権利落ち日とは、配当等の権利を取得できる権利付最終日の翌営業日のことをいいます。

株式の売却注文をした日から引き渡しまでに注文日を含めて4営業日がかかります。

基準日の当日から数えて4営業日前に株式の買い注文を約定させれば、基準日に株主となることができ配当を受け取ることができます。

一方で、その翌日に株式の買い注文を出した方は配当金を受け取ることができません。そのためこの日を権利落ち日といい、一般的に配当分の株価が値下がりすることになります。

権利落ち日を銘柄ごとに確認するということは非常に面倒くさい作業となりますが、上場株式の相続税評価額のルールとなっていますので確認を忘れないようにしてください。

亡くなった日が休日などで終値がない場合、『1-2.相続発生日に取引がない場合』でご説明しますのでご確認ください。

亡くなった日が平日の場合には通常は終値があります。具体的な終値の確認方法をご説明しますので、『2.上場株式の4つの終値の調べ方』へお進みください。

1-2.相続発生日に終値がない場合

1-2-1.最も近い日の終値で評価する

土日や祝日などの休日、年末年始には証券取引所では取引が行われません。

このような日に亡くなった方の場合には、『亡くなった日の終値』に代えて原則として『最も近い取引日の終値』を採用することになります。

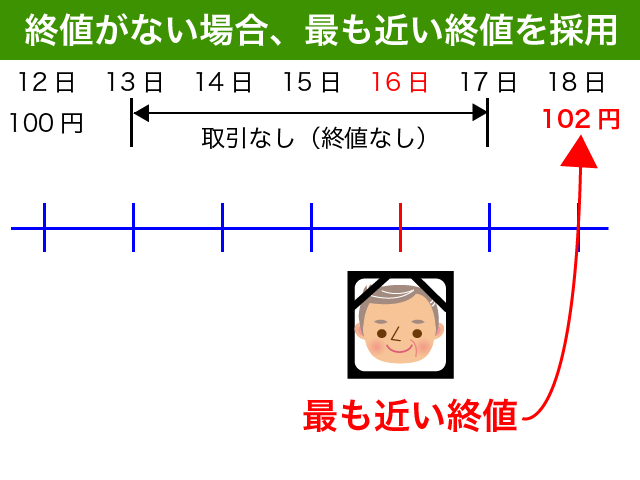

上記図の場合、亡くなった日である16日には取引がないため終値がありません。

最も近い終値は18日の102円となりますので、この金額を『亡くなった日の終値』として取り扱います。

さらにこの金額と、『亡くなった月の終値平均』、『前月の終値平均』、『前々月の終値平均』の4つの終値のうち最も低い金額で上場株式の評価を行うことになるのです。

1-2-2.最も近い日の終値が2つある場合

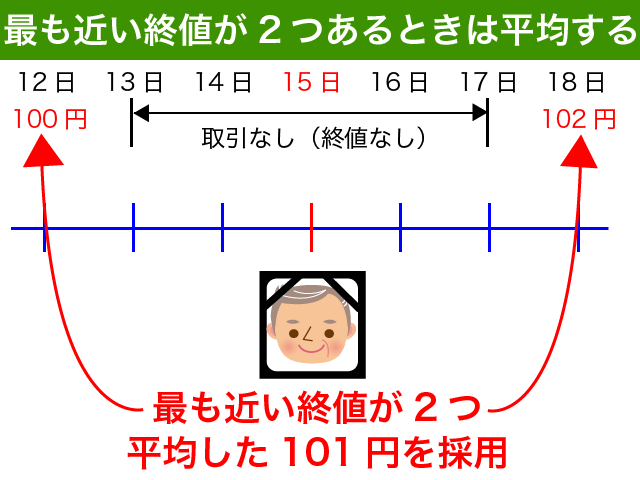

相続発生時点が休日等のため終値がない場合で、最も近い取引日が2つある場合(相続前と相続後)には、『これら両方の日の終値の平均』を『亡くなった日の終値』として評価をすることになります。

上記図の場合、亡くなった15日には取引がないため終値がありません。

最も近い終値は12日の100円と18日の102円の2つとなりますので、これらを平均した101円を『亡くなった日の終値』として取り扱い、4つの終値のうち最も低い金額が上場株式の評価となるのです。

1-2-3.亡くなった日が権利落ち等の日の前日以前の場合

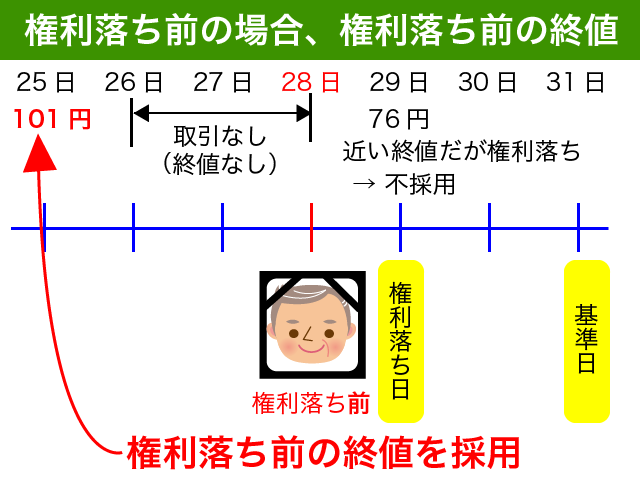

亡くなった日の終値がない場合で、亡くなった日が権利落ち等の日の前日以前の場合にはご注意ください。

上記図の場合、亡くなった日に最も近い終値は29日の76円です。

ところが、亡くなった日時点では権利落ちをしていませんので、権利落ち後の終値は使うことができないのです。

結果的に、権利落ち前の終値で最も近い25日の101円を採用することとなります。

1-2-4.亡くなった日が基準日の翌日以後の場合

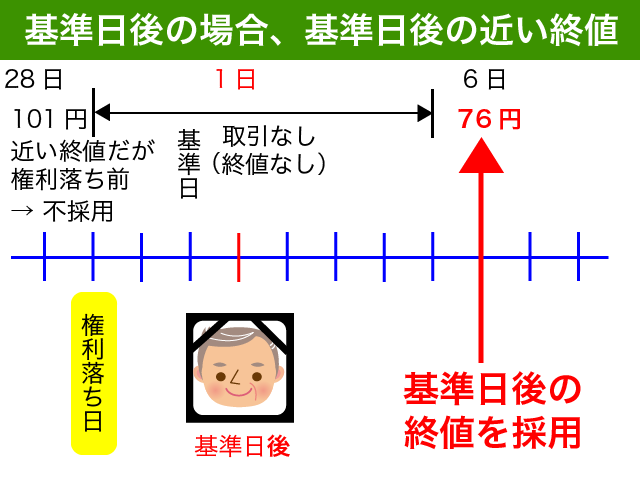

亡くなった日の終値がない場合で、亡くなった日が基準日の翌日以後の場合には注意が必要です。

上記図の場合、亡くなった日の終値はありません。

最も近い終値は権利落ち前28日の101円ですが、亡くなった日時点の株価は基準日後の価格となっていますので、権利落ち前の終値をつかうことができないのです。

亡くなった日の終値がない場合で、亡くなった日が基準日や権利落ちの前後の場合にはそれぞれ亡くなった日と同じ条件となる最も近い株価を採用するのだとご理解ください。

<財産評価のルール>

今回ご紹介した上場株式に関する財産評価のルールは、すべて財産評価基本通達に定められています。

財産評価基本通達とは、国税庁が相続税や贈与税の申告にあたって必要となる財産評価のルールを定めたものです。

はたしてこんな場合があるのだろうか?と疑問に思われた方もいらっしゃると思います。実際に私が相続税申告の実務でも利用したことがないルールも存在します。

細かなルールですが、『こんなルールもあるのだ』と頭の片隅に置いておくと便利です。

いざ該当するような場合に、改めて調べることによって間違えないようにすることができるからです。

2.上場株式の4つの終値の調べ方

相続税の申告が必要な場合には、証券会社にて亡くなった日時点の残高証明書を取得すると簡単に4つの終値を知ることができます。

証券会社によっては評価額の記載に別途手数料がかかることもあるようです。

残高証明の取得には時間もかかりますので、ここではご自分で終値を調べる方法をご紹介します。

2-1.亡くなった日の終値の調べ方

誰でも簡単に終値を調べられる方法としてYahoo!ファイナンスはおすすめです。

トップ画面にある株価検索の入力フォームに評価したい株式の銘柄を入力してください。

該当する銘柄が出てきましたら会社の名前をクリックをしてください。ここで4桁の証券コードをメモしておくと月平均の終値を調べる際に便利です。

時系列をクリックすると日々の株価を確認することができます。

評価したい期間を選択することで、必要な期間の終値を入手することも可能です。

今は非常に便利な時代ですね。図書館等で過去の新聞から終値を調べる必要はないのです。

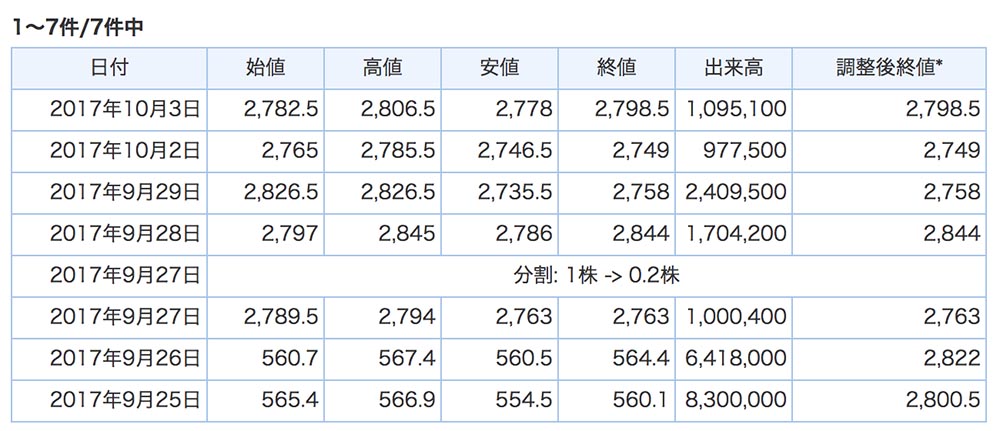

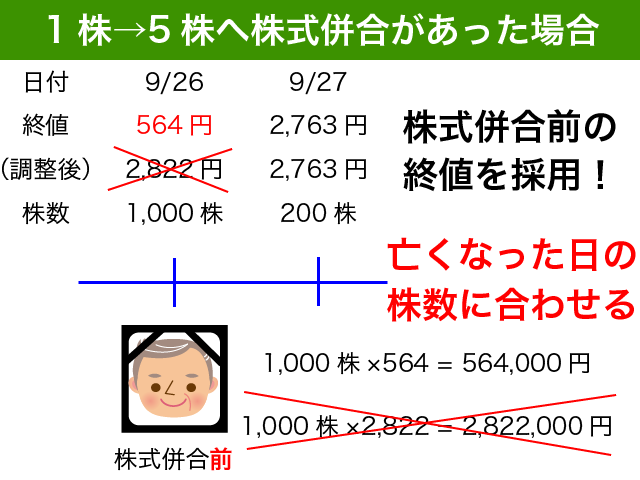

<株式併合や株式分割があった場合>

Yahoo!ファイナンスは非常に便利なのですが、評価をしようとする銘柄に株式併合や株式分割が行われた場合には注意をして利用するようにしてください。

株式併合とは発行済株式数を減少させるため5株を1株とするような場合で、株式分割とは発行済株式数を増加させるため1株を2株にするような場合です。

発行済株式数が変わるため、1株あたりの株価が大きく変わることとなります。

これらが行われた場合には、Yahoo!ファイナンスでは過去の株価であっても株式併合や株式分割後の株数を基とした株価に調整されて表示が行われる欄があります。

亡くなった日後に株式併合等があった場合には特に注意してください。

調整後の株価と亡くなった日の株式数を乗じても、亡くなった時点の上場株式の相続税評価額とは大きくかけ離れてしまう恐れがあるからです。

株式併合等が行われた場合には、必ず『亡くなった日の株式数』に応じた終値を採用するようにしてください。

2-2.終値の月平均を簡単に調べる方法

亡くなった月や前月、前々月の終値平均もYahoo!ファイナンスで調べた終値をもとに電卓を叩けば計算が可能です。

権利落ちの前の日までの月平均終値を計算する必要がある場合には、Yahoo!ファイナンスで基準日前までの日々の終値を集計して平均を計算するようにしてください。

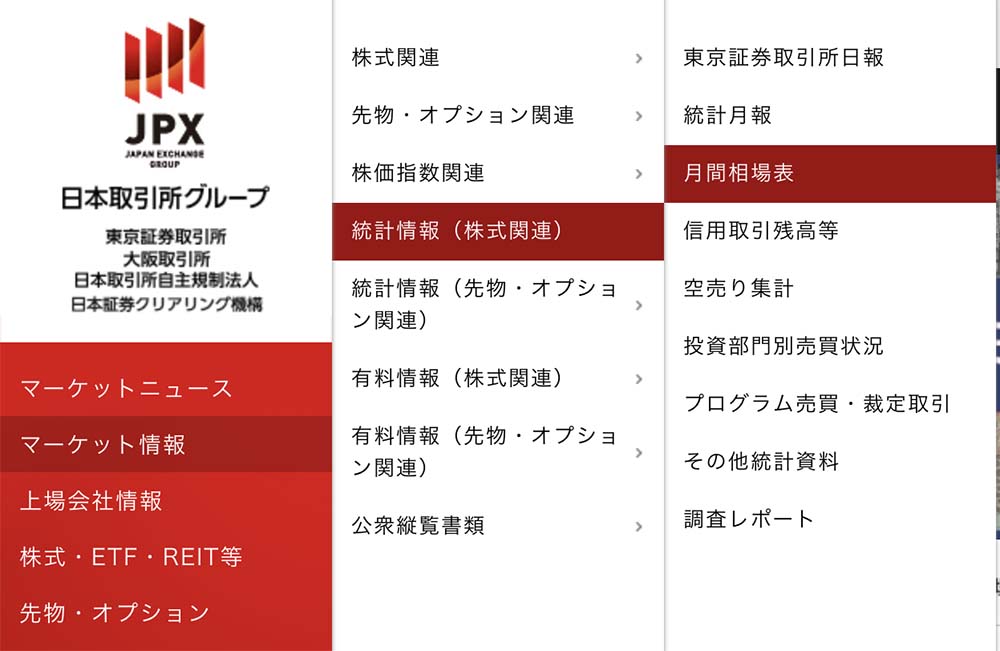

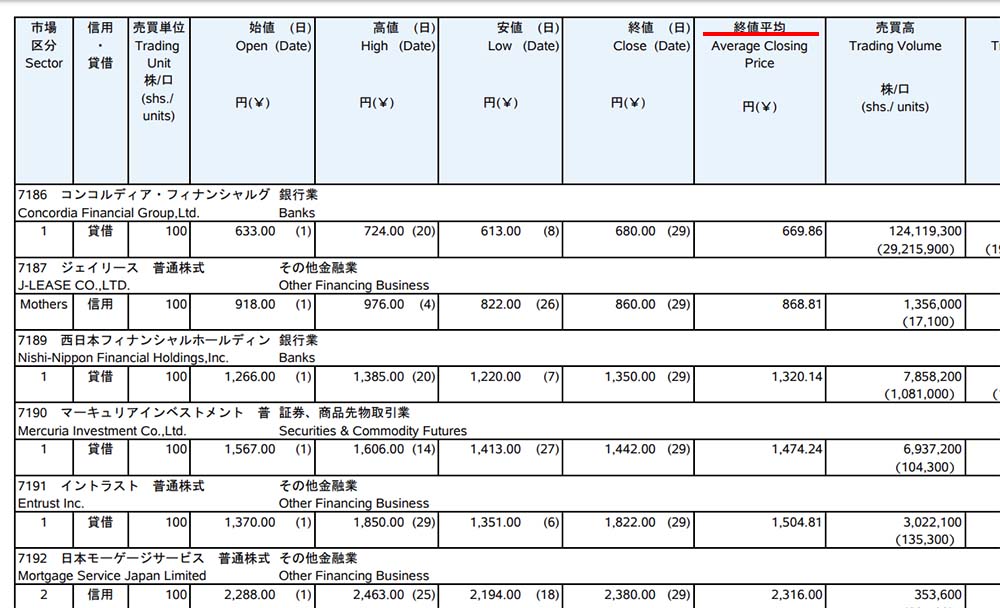

単純に月間の終値平均を調べるには、日本証券取引所のホームページで公開されているデータを利用すると便利です。

トップページから『マーケット情報』→『統計情報(株式関連)』→『月間相場表』を選択してクリックしてください。

証券コードと評価したい年月日ごとにPDFファイルが公開されています。

PDFにて相場表が表示されます。『Ctrl+F』や『command+F』で評価したい銘柄の4桁の証券コードで検索をすると目的の銘柄に早くアクセスすることができ便利です。

<複数の取引所に上場されている株式>

複数の取引上に上場されている株式の場合、納税者の選択した取引所の終値を利用することが可能です。

少しでも評価額を安くしたい方は、他の証券取引所の価格も確認をしてみてください。

多くの銘柄の月間終値平均は先にご紹介した日本証券取引所のホームページで確認することが可能ですが、地方の取引所にしか上場していない銘柄も存在します。

そのような場合にも合わせてご活用ください。

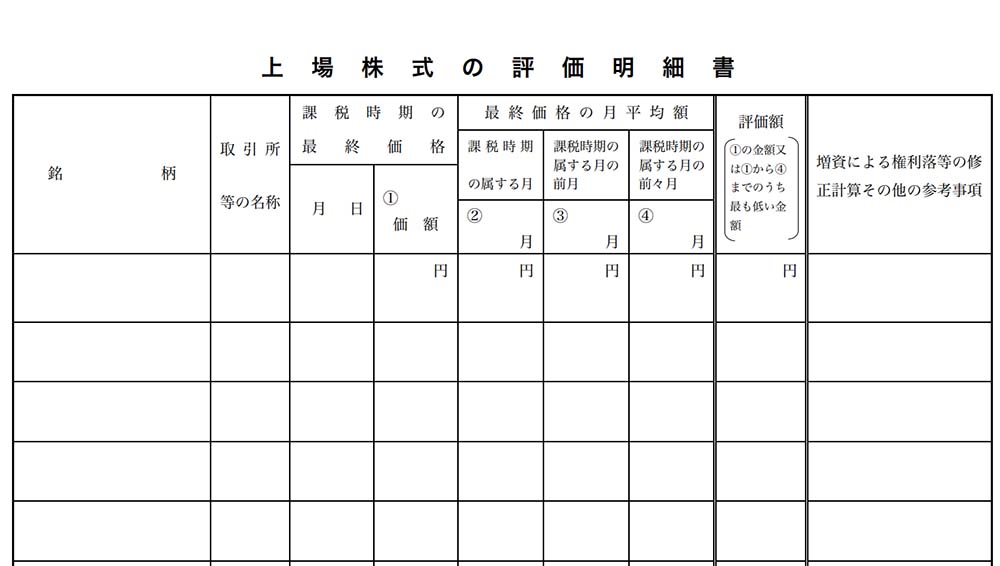

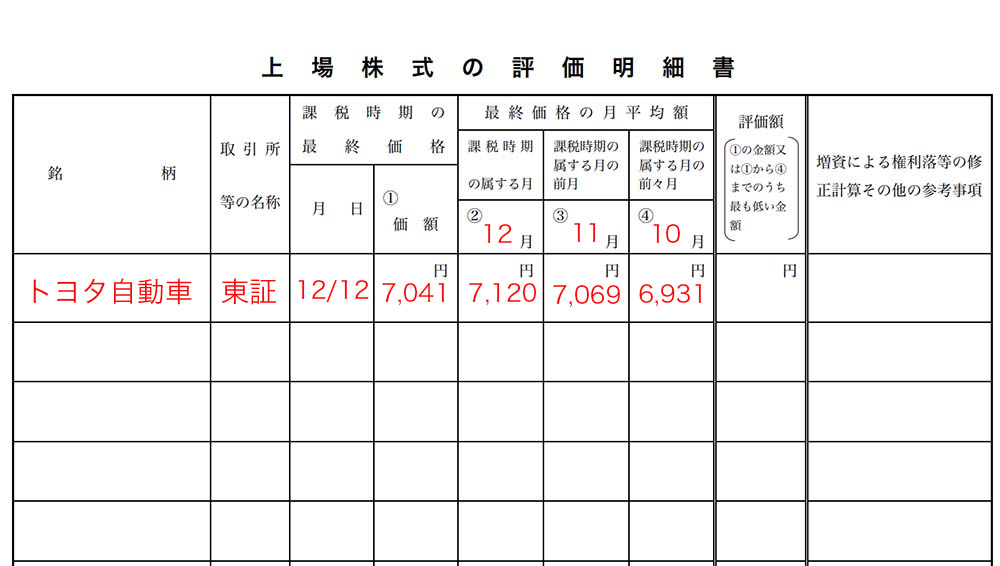

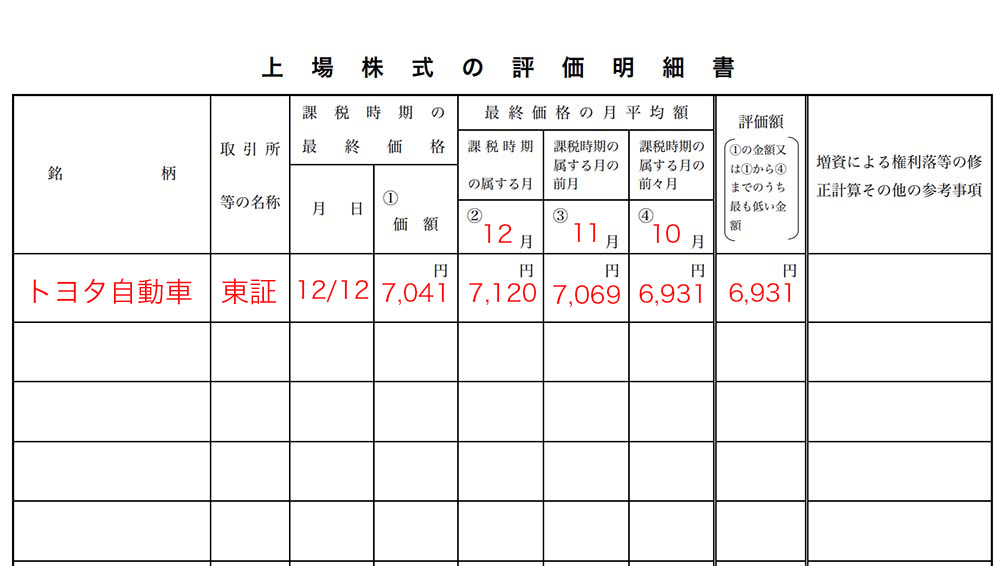

3.上場株式の評価明細書を作成しよう

相続財産に上場株式がある場合には、申告書の作成前に上場株式の評価明細書を作成するようにしましょう。

上場株式の評価明細書は相続税の申告書に添付することになります。

上場株式の評価明細書は、国税庁ホームページからダウンロードが可能です。

銘柄、取引所等の名称、課税時期の最終価格、最終価格の月平均額と迷うところはそれほどないのではないでしょうか。

明細書の下部に記載方法等の説明があります。単位未満の端数は切り捨てとすることが確認できます。

4つの終値のうち最も低い金額を評価額の欄に記載すれば完成です。

評価明細書に記載した単価に、相続開始時点の株式数を乗じると相続税評価額となります。

今回計算された上場株式の評価を基に相続税を計算されたい方は、以下の記事をご参照ください。

『相続税の計算方法3ステップを徹底解説!【具体的事例を図解で紹介】』

贈与税の計算をされたい方は以下の記事をご参照ください。

『贈与税の税率は0%~55%まで【かんたん贈与税の一覧表】のご紹介』

4.相続財産に上場株式がある場合の注意点

上場株式の相続税評価額のうち、単価を中心にご説明してきました。

ここでは、相続財産に上場株式がある場合の注意点をいくつかご紹介します。

3-1.証券会社に預けていない株や端株を忘れていませんか?

証券会社に預けていない株式が相続税申告で漏れる場合がありますのでご注意ください。

昔から株式投資をしていた方の場合、株券を手元においたまま特定口座への預け入れ等の手続きをしていなかったり、過去の株式分割等によって端株だけが残っているケースがあるのです。

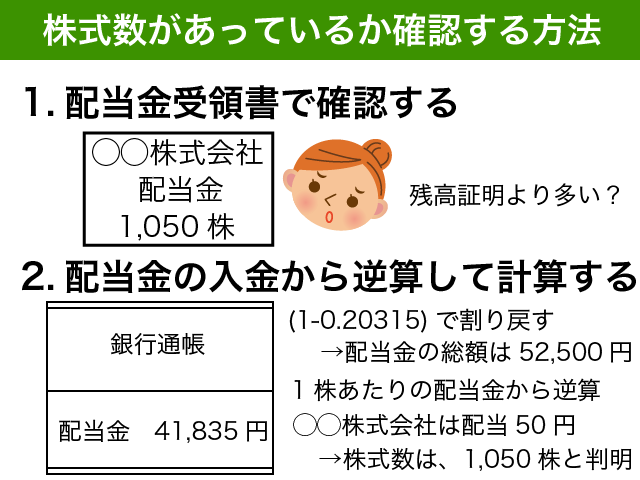

配当金の明細書がお手元にある場合には、株数を確認してみてください。

銀行口座へ配当金が振り込まれる場合には、1株当たりの配当金額を調べて割り戻すことで株数の確認をすることも可能です。

個人が受ける上場株式の配当については、15.315%の所得税と住民税5%あわせて20.315%の税金が徴収されています。銀行口座へ入金された配当金額を(1-0.20315)で割り戻すと所有する株式数を確認することが可能です。

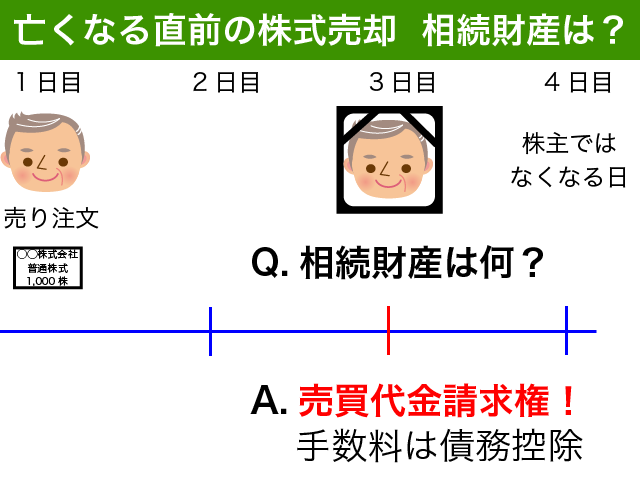

3-2.相続開始直前に売却した株式の取り扱い

相続開始直前に売却の約定をした株式がある場合には注意が必要です。

亡くなった時点では株式の引き渡しが行われていませんので残高証明書には株数の記載があるのですが、実はこのような場合の相続財産は『上場株式』ではないのです。

亡くなった方が生前に売買を成立させたということは、相続財産は『売買代金の請求権』となるのです。

約定した売却代金の総額を未収入金で相続財産に計上する一方、売却手数料は債務控除の対象となります。

4つの終値から最も安い金額を選ぶことができませんのでご注意ください。

特定口座から源泉徴収される所得税も確実な債務に該当しますので、控除が可能です。

3-3.配当の基準日後に亡くなった場合は配当期待権がある

配当の基準日後にその配当金を受け取る前に亡くなった場合には、配当期待権という財産に対して相続税が課税されます。

配当期待権の評価額は、配当金の金額から源泉徴収される所得税等の税金を控除した金額となります。

相続後に受け取ることができる配当金の全てが配当期待権というわけではありません。配当期待権について具体例で確認されたい方は、以下の記事をご参照ください。

『配当期待権を具体的事例で確認!相続税の対象となる場合ならない場合』

3-4.相続発生後の値下がりは評価に影響しない

相続発生後に相続財産である上場株式の価額が大幅に値下がりしたような場合であっても、相続税評価においてなんら考慮はされませんのでご注意ください。

一方で、相続後の値上がり益に対しても相続税はかかりません。

上場株式は日々の取引によって価額が変動します。相続財産に上場株式がある場合には早めの遺産分割協議と相続手続きをお勧めします。

上場株式の相続手続きでは、亡くなった方と同じ証券会社の同じ支店に財産を相続する方の証券口座を開く必要があることが一般的です。

最近では支店が違っていても相続手続きができる証券会社もあるようです。

詳しい相続手続きについては証券会社に早めにお問い合わせいただき、遺産分割協議が済んだのちに速やかに相続手続きをすることをお勧めします。

4.まとめ

上場株式の相続税評価額についてご説明をいたしました。

亡くなった日の終値、亡くなった月、前月、前々月の終値平均のうち最も低い金額で評価することが大原則です。

亡くなった日が配当等の基準日に近い場合には、各種調整が必要な場合があります。権利落ち日や基準日と相続発生日をよく確認いただき正しい相続税評価をするようにしてください。

上場株式の単価だけでなく、株数も重要です。相続開始直前に売却が成立している場合には、相続財産は上場株式ではなく売買代金請求権となります。4つの終値から評価を選ぶことができませんのでご注意ください。

上場株式の時価は日々変動しています。相続発生後に大きな値下がりがあった場合であってもなんら救済されませんので、早めの遺産分割協議と相続手続きをお勧めします。