生前贈与を受けたあなたは、国に対して2つの義務を負っています。

1つ目は、贈与税の申告書を作成して税務署に提出すること。

2つ目は、贈与税を納付することです。

どちらも贈与を受けた年の翌年3月15日までに行う必要があります。放っておくとあっという間に期限は過ぎてしまいます。

平日にわざわざ税務署まで行くのは大変ですよね。

そこで今回は、贈与税の申告書を自宅で今すぐ簡単に作成する方法をご説明します。贈与税の申告書は国税庁のホームページで簡単に作成をすることが可能です。贈与税の納付もクレジットカードで行えば外出することなく自宅で簡単に済ませることが可能です。

贈与税の申告と納付を効率よく行って、大切な時間を無駄にしないようにしてください。

目次

1.贈与税の申告が必要な場合

贈与税の申告書は、贈与を受けた方が必ず作成しなくてはいけないものではありません。

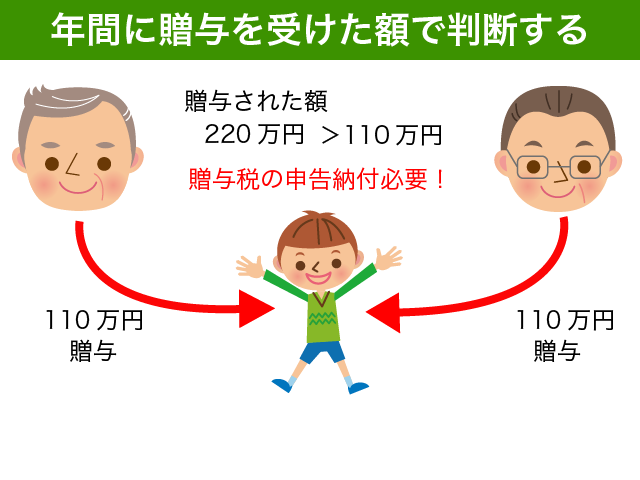

1年間(1月1日から12月31日まで)に贈与を受けた財産の合計が110万円を超えた方のみが贈与税の申告と納付をする義務があるのです。

一般的には、相続税対策として金銭の贈与を受けたような場合が該当します。

注意していただきたい点は、贈与を受けた方を中心に考えるということです。

父方、母方両方の祖父母から110万円ずつ贈与を受けた場合には、1年間に贈与を受けた財産の合計が220万円になりますので贈与税の申告と納付が必要になるのです。

<生活費等の贈与は非課税>

贈与税が非課税となる財産も存在します。代表的なものは扶養義務者間における生活費等です。

民法においては、親子間だけに限らず兄弟姉妹においても扶養義務があるとされています。生活に困っている親族がいる場合には扶養する義務があるのです。

そこで相続税法においては、『扶養義務者相互間の生活費等による贈与で通常必要なもの』については贈与税が非課税であると規定しています。

遠く離れて暮らす親族であっても同様です。例えば毎月10万円の仕送りを受けて生活している学生の場合、年間で贈与された財産は120万円となります。とはいえこれに贈与税を課税するのは酷ですよね。

大丈夫です、安心してください。このような場合には贈与税の申告書提出も納付も必要ありません。月額10万円の生活費は学生が一人暮らしをしていくのに通常必要な金額と言えるため、贈与税は非課税となるためです。

扶養義務者間の生活費とはいえ無尽蔵に非課税となるわけではありません。『通常必要なもの』を超える生活費については贈与税の対象となることもありますのでご注意ください。通常必要なものかどうかは、世間一般的な常識で判断することになります。

2.今すぐ簡単に贈与税申告書を作成する方法

金銭で財産の贈与を受けた場合、贈与税の申告書の作成方法は非常に簡単です。わざわざ報酬を支払って税理士に依頼するものでもありませんのでご自分で作成することをお勧めします。

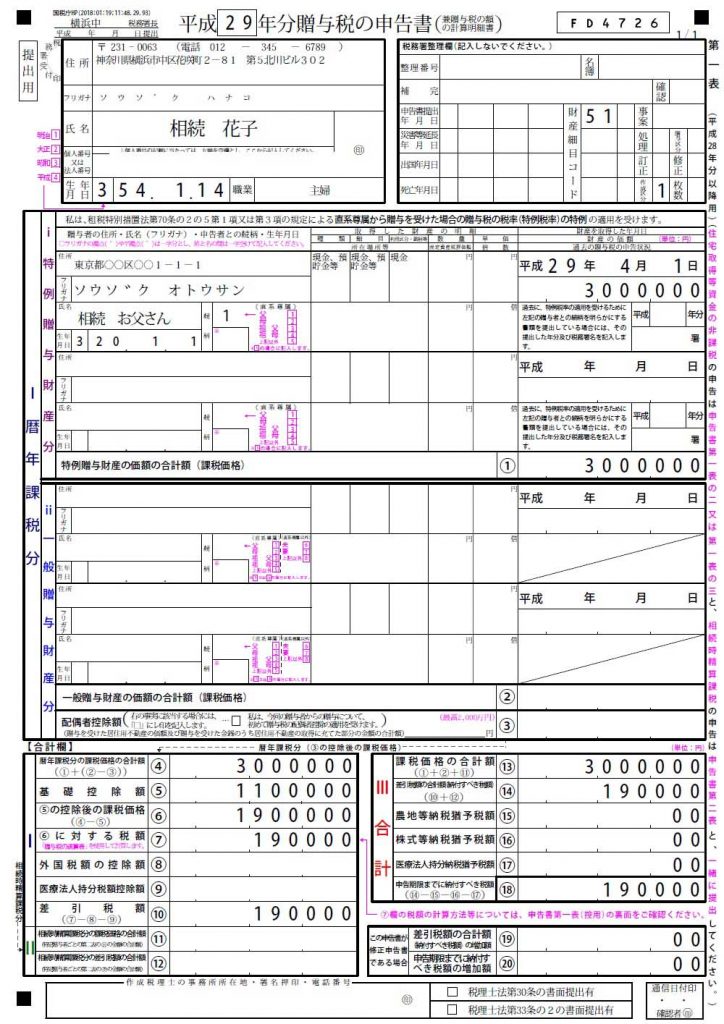

ここでは、平成29年に父親から300万円の贈与を受けた相続花子さんの贈与税申告書の作成方法をご説明します。

次は国税庁ホームページを使って贈与税の申告書を作成する方法をご説明します。

マイナンバーが必要となりますので、あらかじめマイナンバーを準備して作成することをお勧めします。

2-1.国税庁ホームページで贈与税申告書を作成する

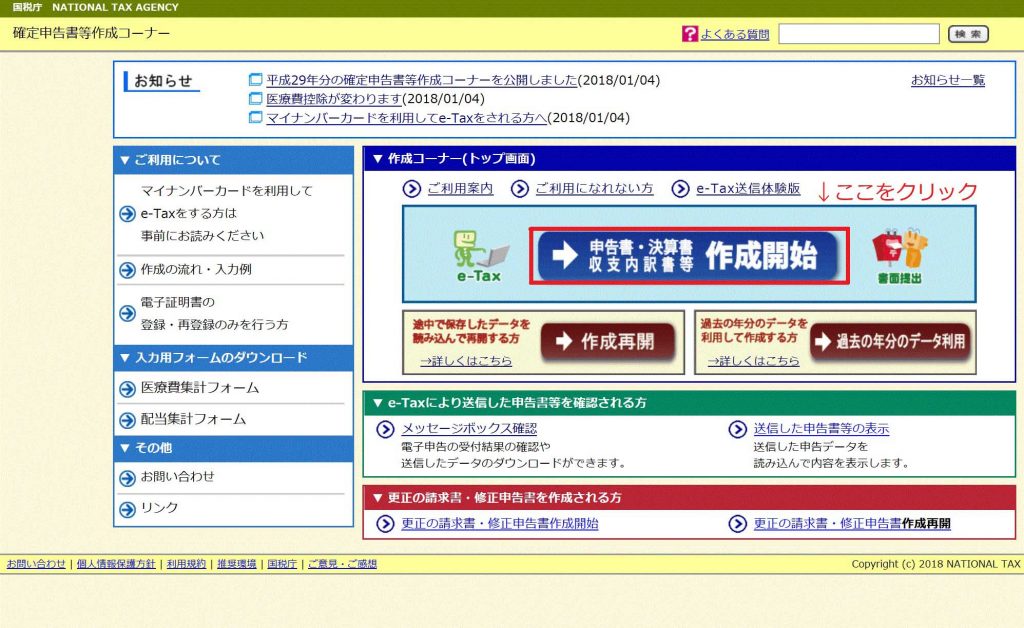

毎年1月になると国税庁のホームページに確定申告書作成コーナーが設けられます。

確定申告書作成コーナーは所得税の確定申告書だけでなく贈与税の申告書を作成することも可能なのです。

まずはアクセスをしてみてください。

『申告書・決算書 収支内訳書等作成開始』ボタンをクリックして先に進んでください。

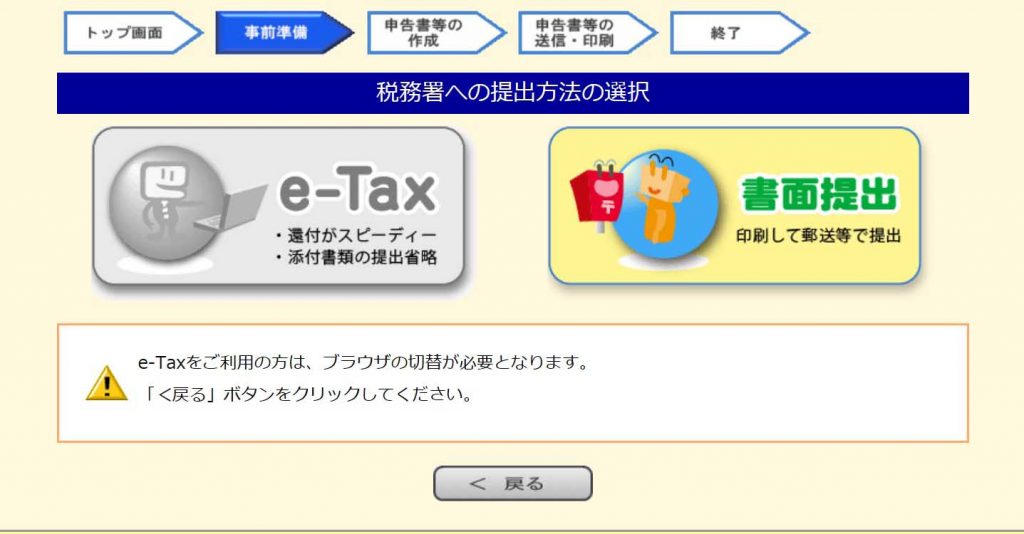

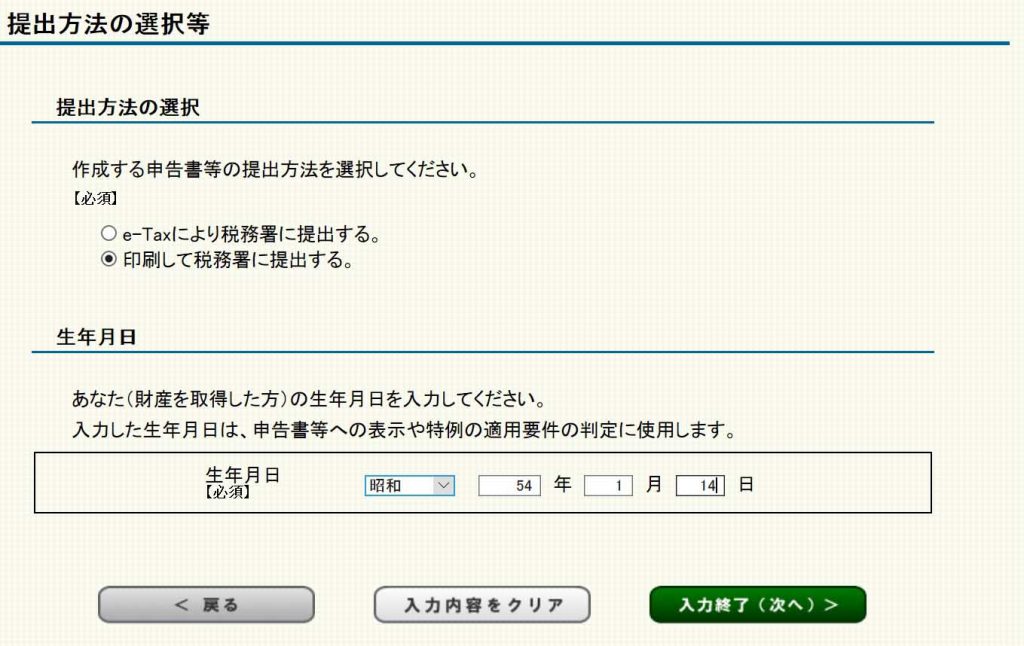

普段所得税の確定申告を電子申告(e-Tax)にて行われている方はe-Taxで贈与税の申告をすることが可能です。

e-Taxを利用されたことがない方は書面提出をお勧めします。e-Taxはその場で申告書の提出をすることができ非常に便利なのですが、利用にあたっては開始届出書の作成や電子証明の準備、カードリーダーの準備などやるべきことが増えてしまうからです。

書面提出を選択してクリックしてください。

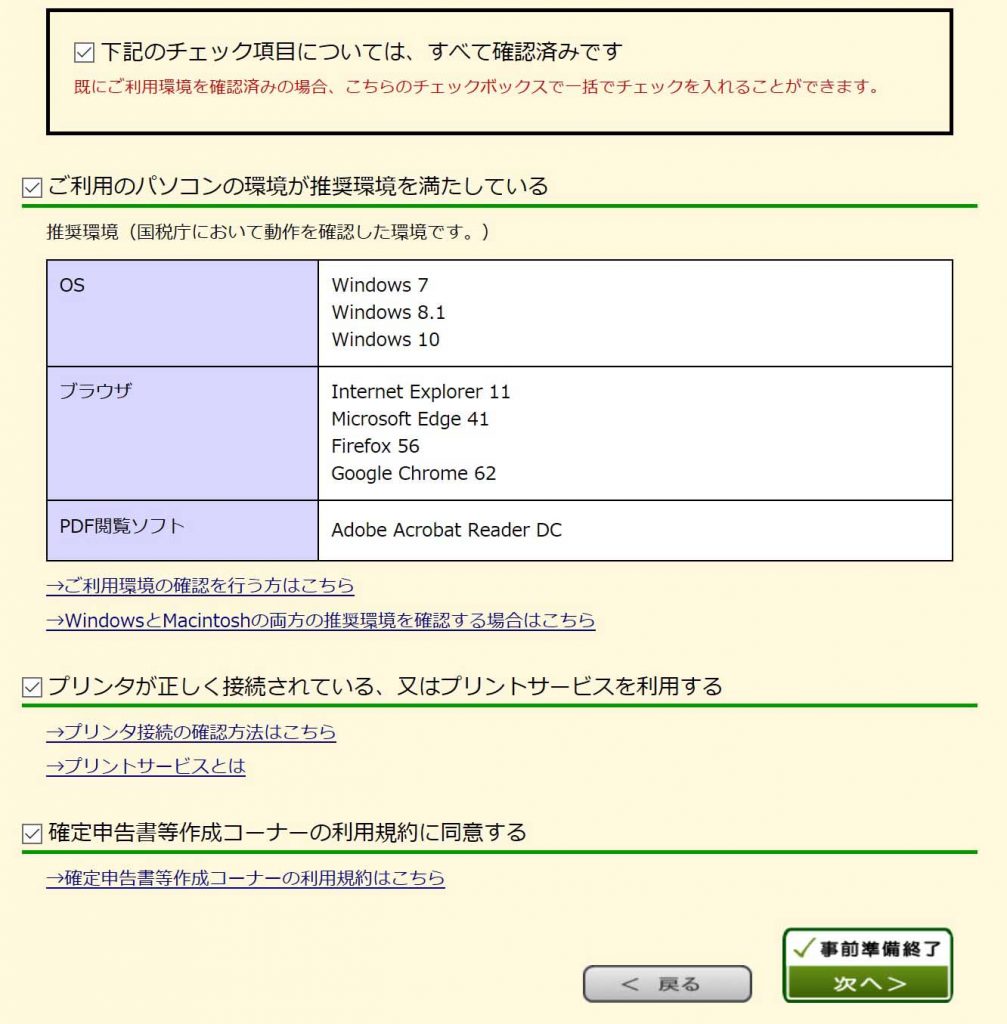

ご利用のPCが推奨環境を満たしているか確認をしてください。

全ての項目にチェクを入れて次に進みます。

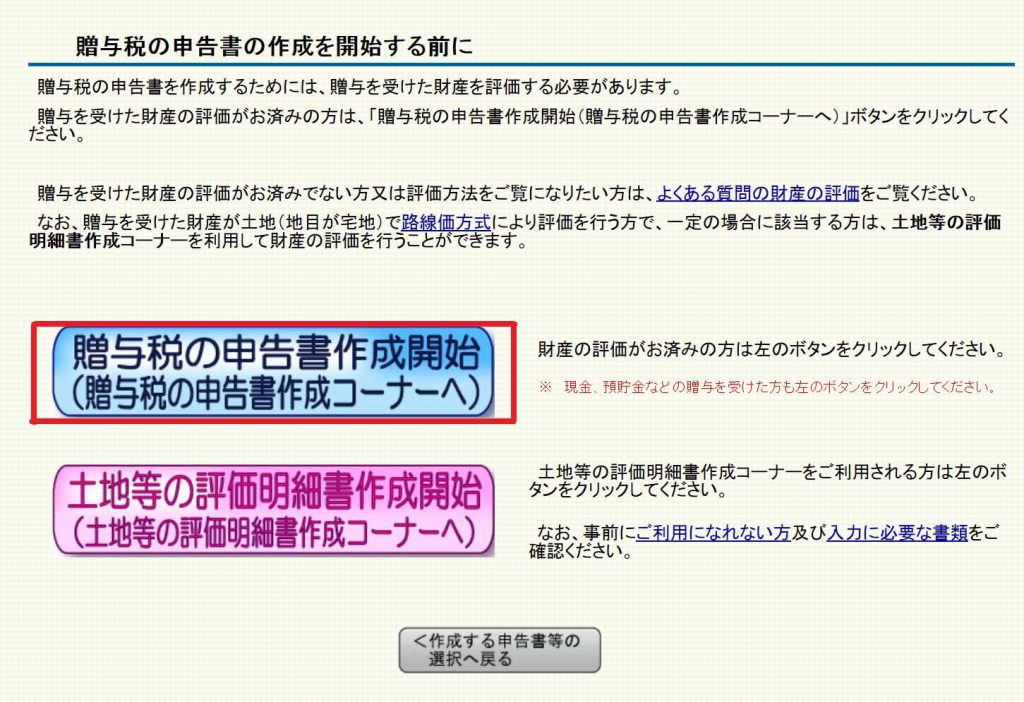

一番下の『贈与税コーナーへ』をクリックして先に進みます。

土地の贈与を受けた場合には土地の評価明細書の作成も可能となります。

今回は現金の贈与を前提にご説明しますので、『贈与税の申告書作成開始』をクリックしてください。

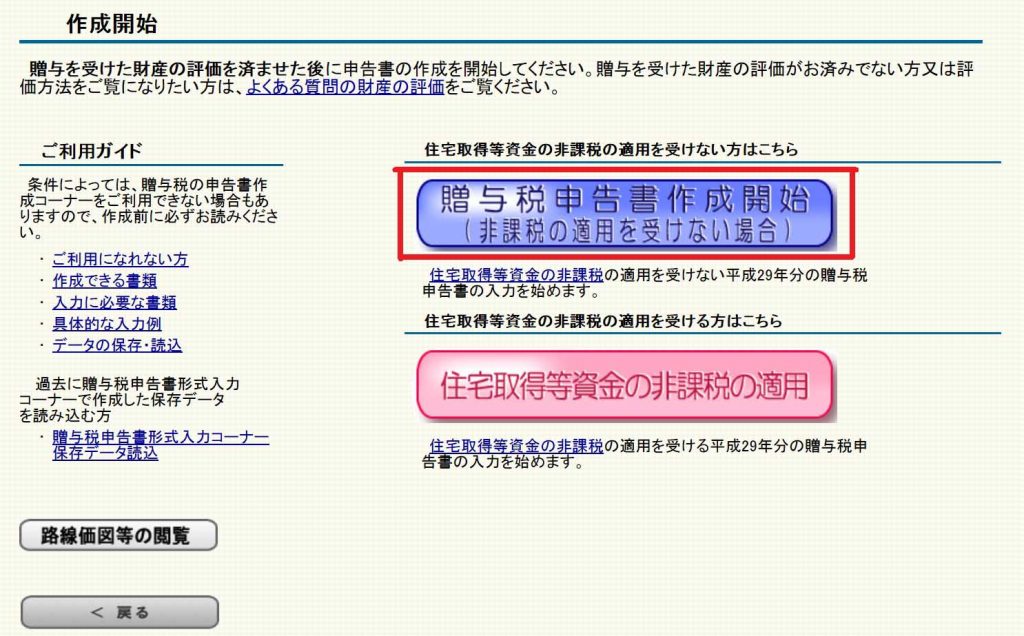

住宅を取得するための贈与の場合、要件を満たせば贈与税の非課税制度の適用を受けることが可能です。

今回は住宅取得のための贈与ではありませんので、『贈与税の申告書作成開始』をクリックしてください。

いよいよ贈与税申告書の作成開始です。

ご自分の生年月日を入力して次に進みます。

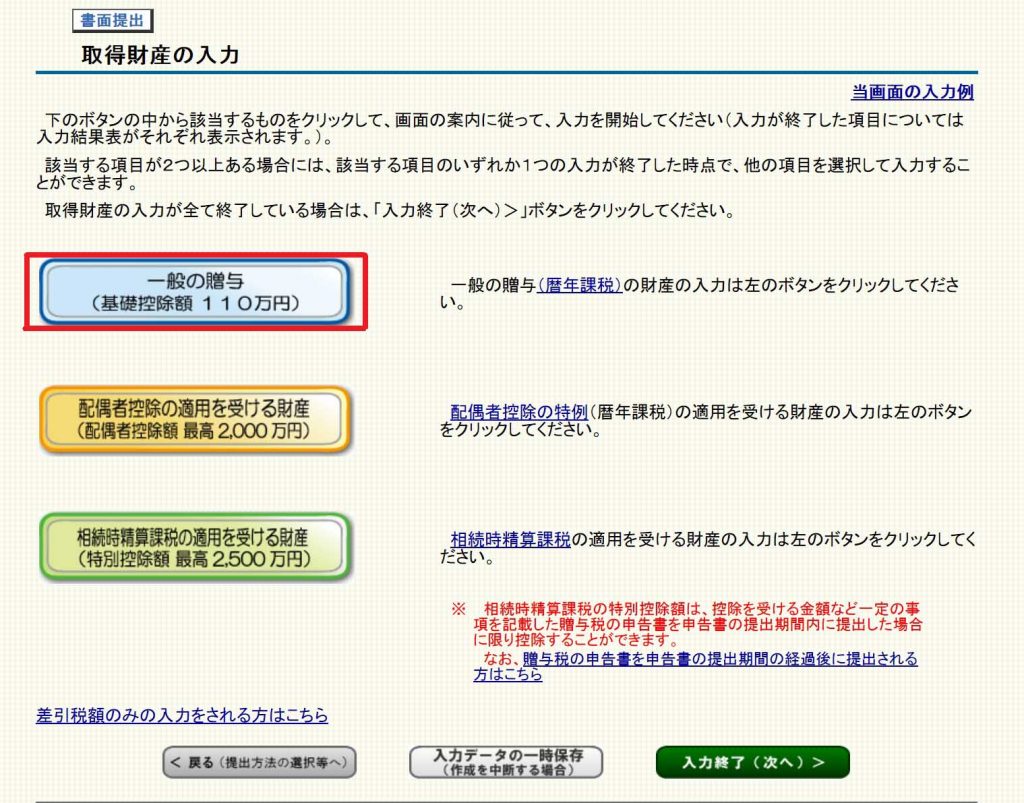

一般の贈与を選択して次に進みます。

20年以上連れ添った配偶者に自宅不動産や自宅不動産の購入資金を贈与した場合には、贈与税の配偶者控除の適用を受けることができます。通常の110万円に加えて2,000万円を贈与税の対象となる評価から控除することができるのです。詳しいことを知りたい方は以下の記事をご参照ください。

贈与税の配偶者控除は慎重に!効果的な3つのケースと実行手続を解説

相続時精算課税を選択した場合、将来相続税の対象とすることを条件に累計で2,500万円まで贈与税がかからずに財産の贈与を受けることができます。相続税対策として生前贈与を続けて行う予定の場合には、一般の贈与によることをお勧めします。

相続税対策としての生前贈与について詳しく知りたい方は、以下の記事をご参照ください。

相続税対策の王道!【生前贈与】で効果的に相続税負担を軽減する方法

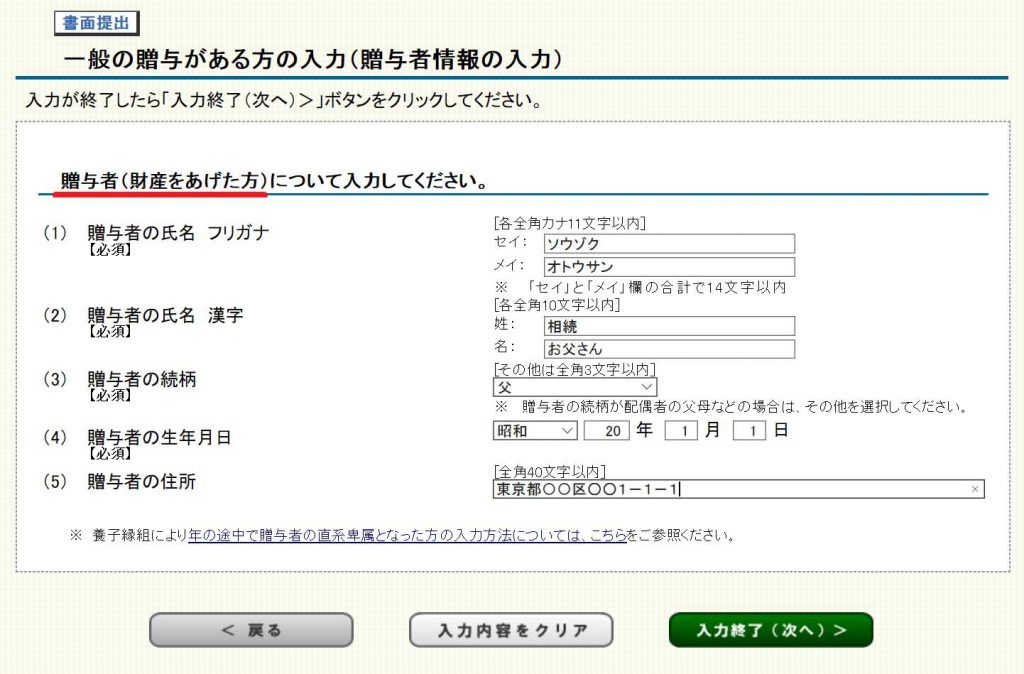

財産を贈与してくれた方の情報を入力します。今回はお父さんからの贈与ですので、お父さんの情報を入力していきます。

フリガナ、氏名、続柄、生年月日、住所を入力して次へ進んでください。

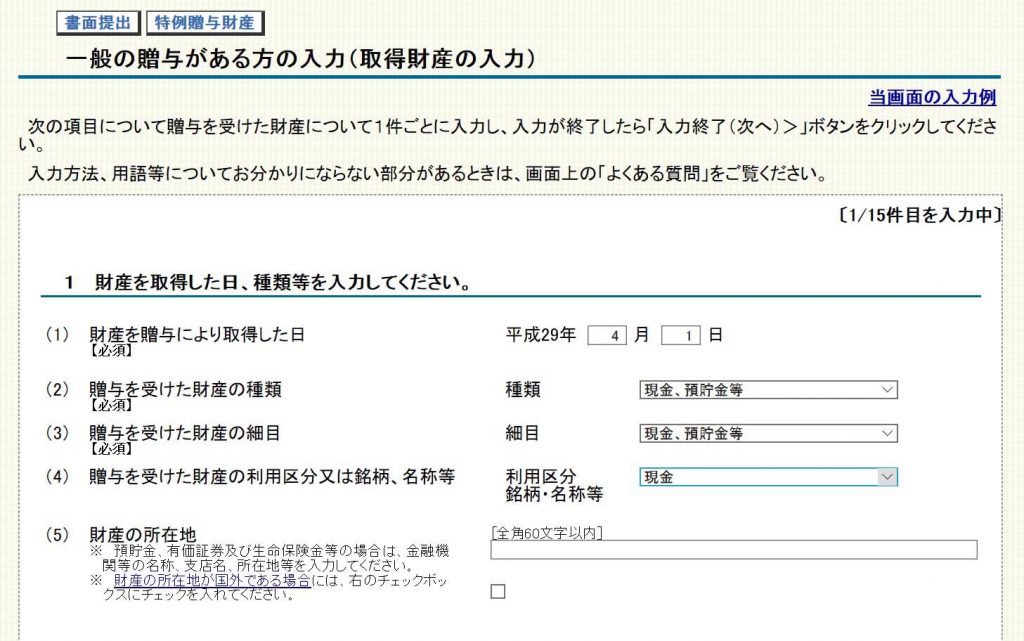

贈与によって財産を取得した日を入力して、贈与を受けた財産の種類、細目、利用区分を選択します。

通常は預金への振込みによって贈与を受けることが多いと思います。そのような場合でも現金を選択すれば問題ありません。

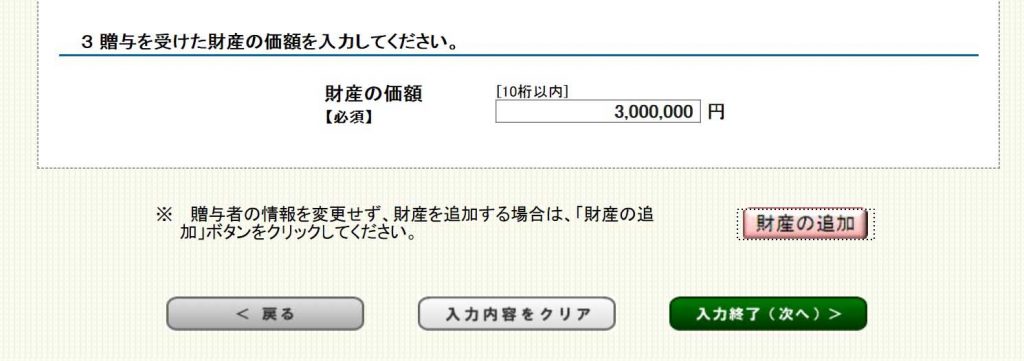

画面の下部に、贈与を受けた財産の価額を入力します。

現金300万円の贈与ですので、300万円を入力して次に進みます。

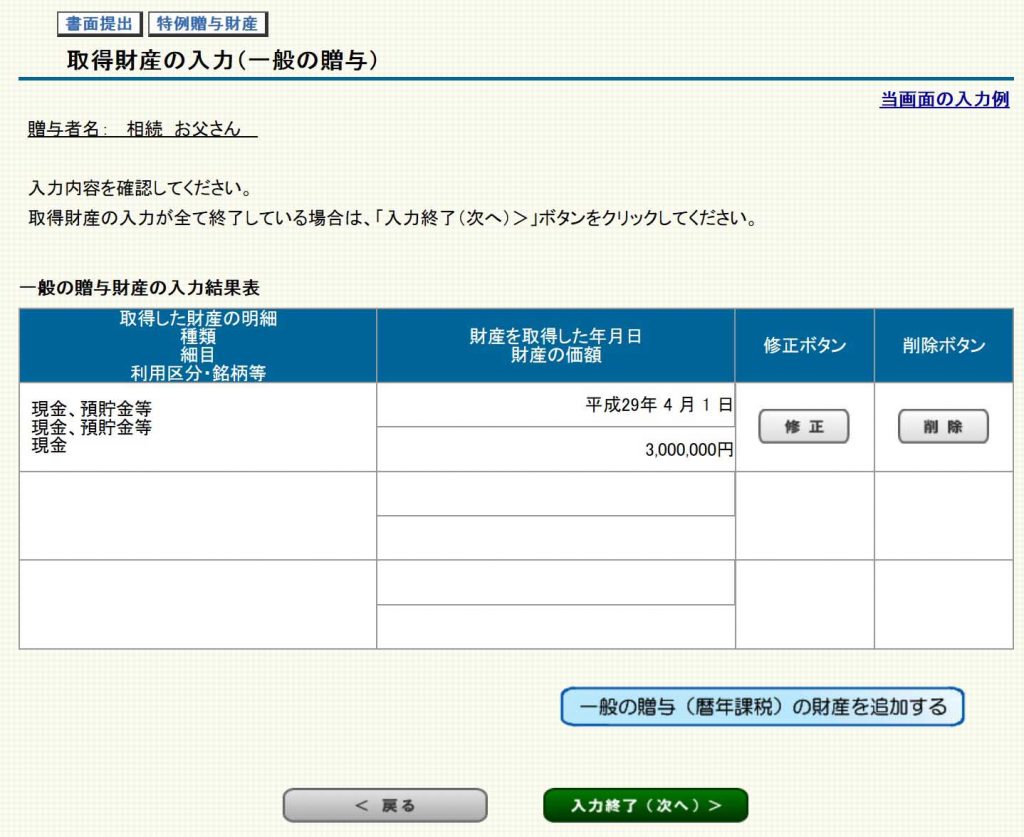

入力内容を確認してください。

同じ方から他の財産の贈与を受けている場合には、『一般の贈与(暦年課税)の財産を追加する』で贈与された他の財産を追加してください。

今回はお父さんから300万円の贈与を受けただけですので、入力内容が問題ないことを確認して次に進みます。

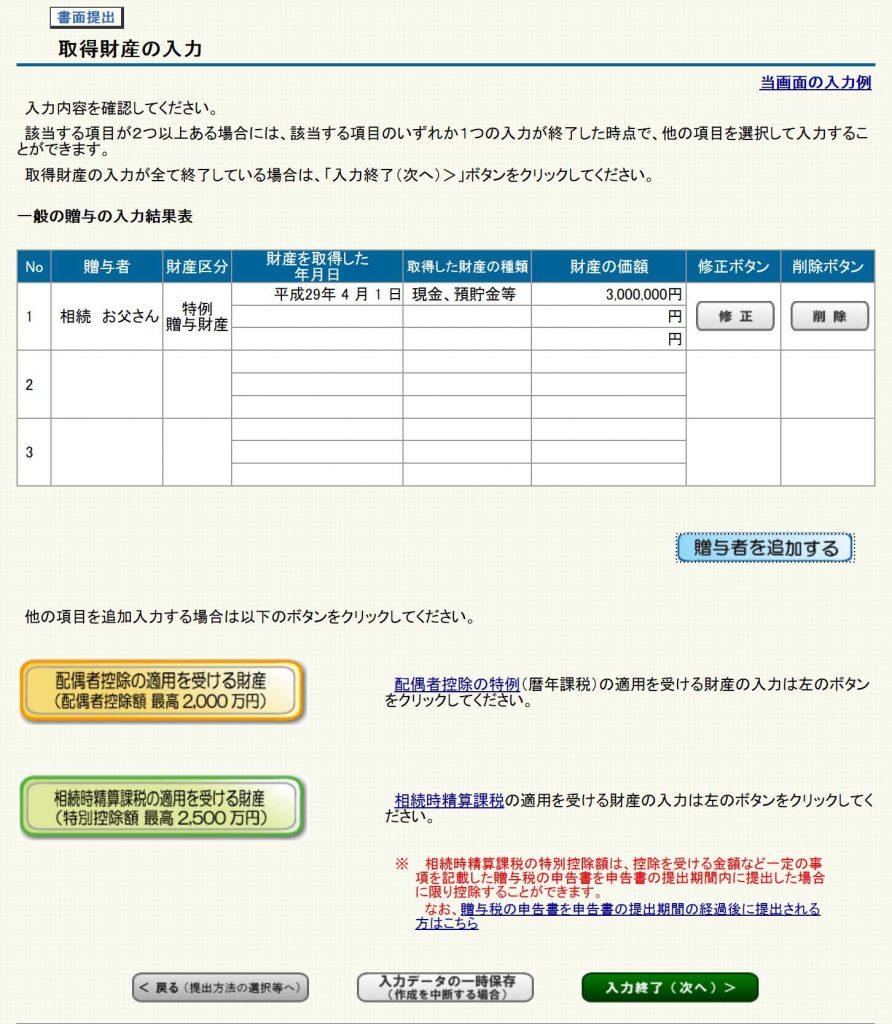

他の方から贈与を受けている場合には、”贈与者を追加する”を選択してこれまでご説明してきたように贈与者と贈与財産の登録をしてください。

今回は他の贈与者からの贈与はありませんので、次へ進みます。

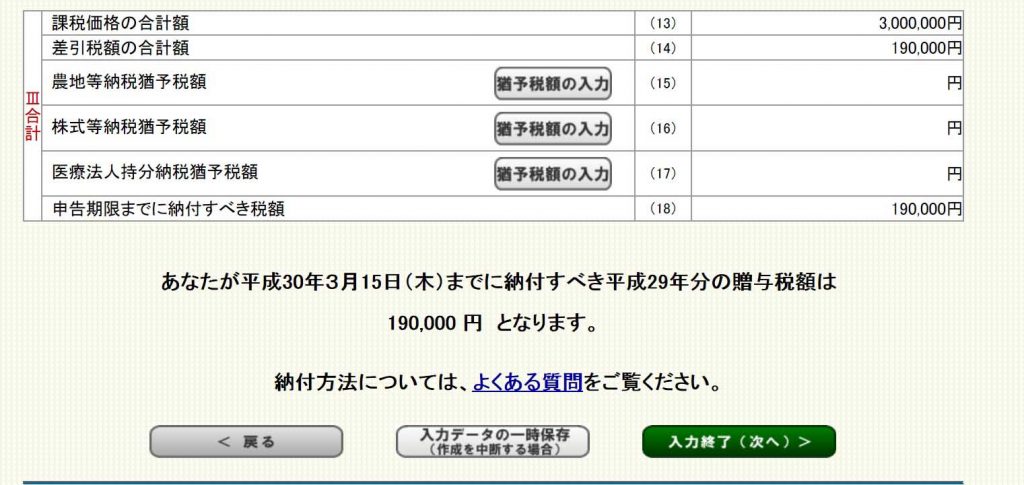

なんと、もう贈与税の金額が表示されました。300万円の贈与を受けた相続花子さんが負担する贈与税は、19万円になります。

内容を確認して次へ進んでください。

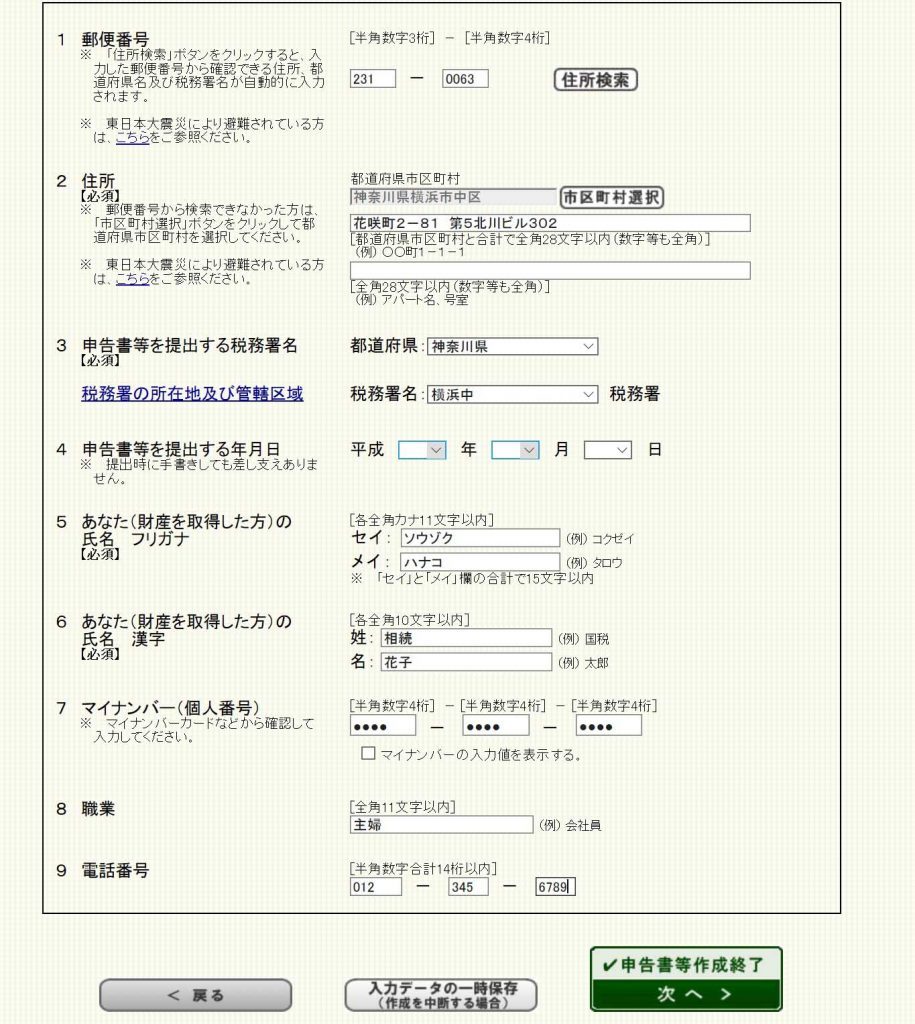

ここからは、財産の贈与を受けたご自分の情報を入力していきます。

郵便番号、住所の入力をしてください。郵便番号から納税地の税務署が自動で表示されます。これは非常に快適です。ここで表示される税務署が贈与税の申告書を提出すべき税務署ですのでよく覚えておいてください。

申告書の提出日は入力しなくても結構です。提出する日に手書きで提出日を記載しても結構ですし、提出日を記載しないで提出をしても大きな問題はありません。

フリガナ、お名前に続いてご自身のマイナンバーを入力してください。正しくマイナンバーの入力がされていないと次の画面に進むことはできません。

職業、電話番号を入力して次に進んでください。これで申告書の作成は終了です。非常に簡単ですよね。

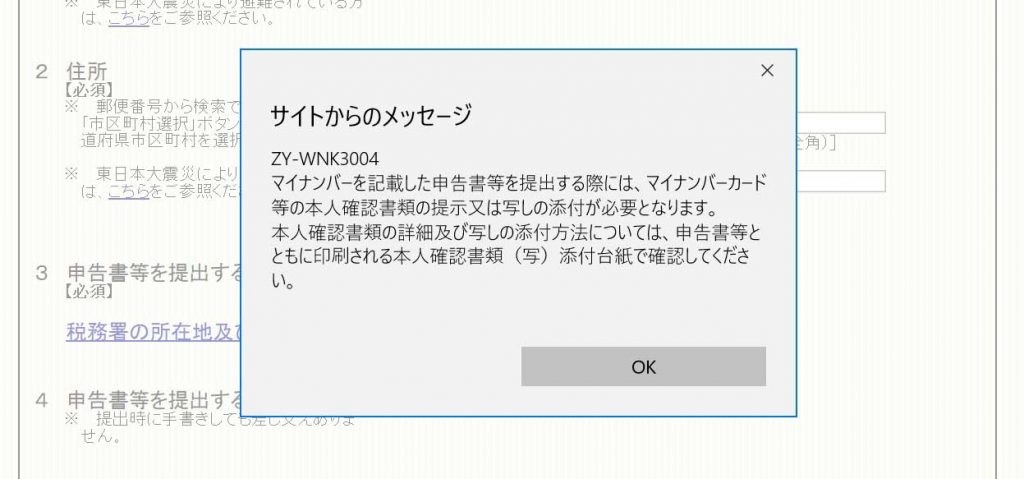

マイナンバーに関する注意書きが表示されます。申告書を提出する際に本人確認が求められるようになったのです。

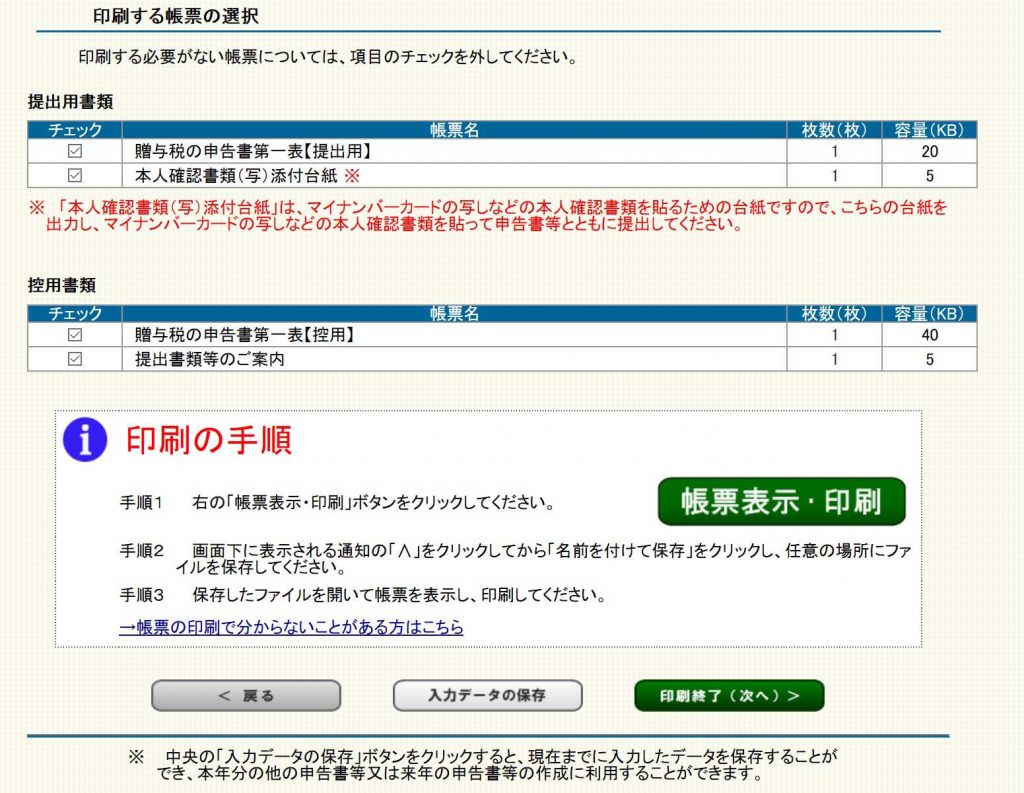

このページから贈与税の申告書を印刷することが可能となります。非常に便利ですよね。

贈与税の申告書がこれで完成です!簡単ですよね。

2-2.贈与税の申告書の提出

贈与税の申告書が完成したからといって、安心してはいけません。作成した申告書は3月15日までに税務署に提出をする必要があるからです。

紙で作成した贈与税の申告書の提出方法は3通りあります。

- 税務署の窓口に持参して提出をする方法

- 税務署の時間外収受箱へ投函する方法

- 税務署に郵送する方法

時間に余裕がある方で郵便では心配な方は、税務署に提出しに行くことをお勧めします。往復の時間と交通費はかかってしまいますが、目の前で申告書に収受印を押してもらえば何よりも安心ですよね。

控用の申告書も窓口に持って行って提出するようにしてください。収受印を押印した控用の申告書をその場で受け取ることができます。

時間のない方にとっては、郵送での提出が便利ですのでお勧めします。提出用と控用の申告書、切手を貼った返信用封筒を入れて郵送すれば、収受印を押印された控用の申告書がお手元に届きます。

普通郵便でも問題ありませんが不安な方は簡易書留や特定記録郵便、レターパック等の記録が残る方法で郵送すると安心ですね。

申告書の提出が無事に終了しましたら、これでやるべきことの1つ目が完成です。

3.贈与税の納付方法

3-1.贈与税の納付方法は4通り

次に贈与税の納付方法をご説明します。贈与税の納付方法は以下の4通りです。贈与税の納付には、所得税や消費税のような振替納税という制度はありません。

- クレジットカード納付

- 金融機関での納付書納付

- 電子納税

- コンビニ納付

一昔前には、税務署で納付書をもらってきて金融機関の窓口で支払う方法が一般的でしたが、今では便利な納税方法が増えています。

3-1-1.忙しい方はクレジットカード納付がお勧め

お忙しい方で今すぐ納税を済ませたい方にはクレジットカードでの納付をお勧めします。クレジットカードでの納税方法については、『3-2.クレジットカードで贈与税を納付する方法』でご説明いたします。

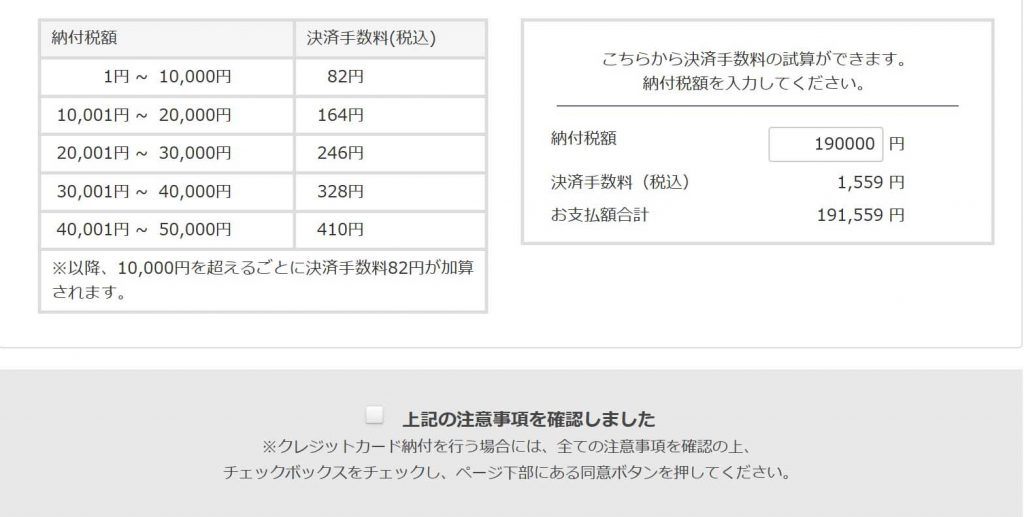

クレジットカードでの納付の場合、カード会社の決済手数料を負担する必要が出てきてしまいます。往復の交通費や納付にかかる時間と手数料を考慮して判断をしてみてください。

納付にかかる手数料は国税庁のクレジットカードお支払いサイトで簡単に確認することが可能です。

3-1-2.コストを抑えたい方は納付書納付がお勧め

時間に余裕のある方で少しでもコストをかけたくない場合には、納付書を利用した金融機関での窓口納付または税務署での窓口納付をお勧めします。

金融機関の窓口で『贈与税を納税したい』とお願いすれば大丈夫です。金融機関に備え付けてある納付書で納付が可能となります。納税すべき金額をメモして金融機関に行くようにしてください。

金融機関に納付書がない場合には税務署で納付書を発行してもらう必要があります。納付すべき金額を銀行から引き出して税務署に向かってください。税務署の窓口での納付が可能となるからです。

3-1-3.所得税等で電子納税されている方は電子納税も可能

毎年の所得税の確定申告で電子納税されている方であれば、贈与税も電子納税することが可能です。

便利そうに見える電子納税ですが、事前の登録や専用ソフトの準備が必要であり手続きが煩雑です。今回のみの贈与税の納付としては少し手間がかかってしまいますので、個人的にはお勧めしません。

電子納税について興味のある方は国税庁ホームページでご確認ください。

3-1-4.便利になったコンビニ納付

30万円以下の納税の場合には、コンビニ納付もお勧めです。

コンビニ納付が非常に便利になりました。自宅で納税用のQRコードを印刷できるようになったのです。

国税庁ホームページからQRコードが印刷できますので、ご利用されたい方は国税庁ホームページで手続きをしてください。

これまでは、コンビニ納税専用のバーコード付きの納付書を税務署で作成してもらう必要があったので、とても『コンビニエンス』といえるものではなかったのです。

3-2.クレジットカードで贈与税を納付する方法

それでは、忙しい方にお勧めのクレジットカードでの納税手続きをご案内します。

まずは国税庁の国税クレジットお支払いサイトにアクセスしてください。

クレジットカード納付にあたっての注意点が表示されますのでご確認ください。決済手数料がかかるという点が重要なポイントです。

画面中央に納付税額を入力して手数料をご確認ください。300万円の贈与を受けた相続花子さんの贈与税は19万円です。19万円の納税でかかる手数料は1,559円と自動で表示されました。

忙しい方にとっては、往復の交通費と時間を考慮すると納得できる金額ではないでしょうか。

注意事項を確認しましたら、『上記の注意事項を確認しました』にチェックを入れて次に進んでください。

氏名、フリガナ、住所、電話番号の入力は迷うことがないかと思います。

整理番号は記入しなくて結構です。納付先税務署は贈与税作成時に表示された所轄の税務署を選択してください。

納付税目で贈与税を選択してください。

課税期間は、贈与を受けた年を記入します。今回は平成29年の贈与ですので、平成を選択して29を入力します。

申告区分は、確定申告を選んでください。

本税の欄に今回作成した贈与税の金額を入力して次に進んでください。300万円の贈与を受けた国税花子さんの場合、19万円となります。

納付税額と手数料を確認してください。問題がないようでしたらクレジットカード情報を入力して次へ進みます。

メールアドレスの入力は任意ですが、入力しておくと納付完了のメールが届きますので不安な方は入力しておいてください。

あとは内容を確認して決済ボタンをクリックすれば決済が完了となります。インターネットでの買い物を普段されている方であれば迷うことはないかと思います。

これで贈与税の納税も完了です。家から出ないで納税できるのは非常に便利ですよね。

4.まとめ

贈与税の申告書の作成方法と贈与税の納税方法をご紹介いたしました。

現金での贈与の場合、贈与税の申告書は非常に簡単に作成することができます。

贈与税の納付方法4つをご紹介しました。忙しい方にはクレジットカードでの納付が、時間がある方には納付書での納付がお勧めです。

贈与税には各種特例があります。このような特例を使ってより効果的に相続税対策をしようとご検討の方は税理士にご相談ください。