贈与税の申告も無事に終わり、一安心…

ではありません!

贈与税の納付はお済ですか?

贈与税の納付も申告期限内に行う必要があるからです。

贈与税の納付は、専用の納付書によって納付することが一般的です。

そこで今回は、贈与税の納付書の書き方をご紹介します。特に悩みやすい点については詳しく解説しますので、贈与税を納付する際の参考にしてください。

目次

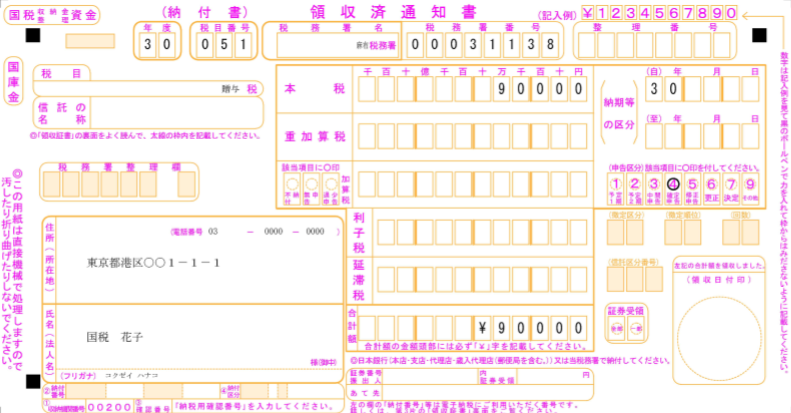

1.贈与税の納付書の書き方9つのポイント

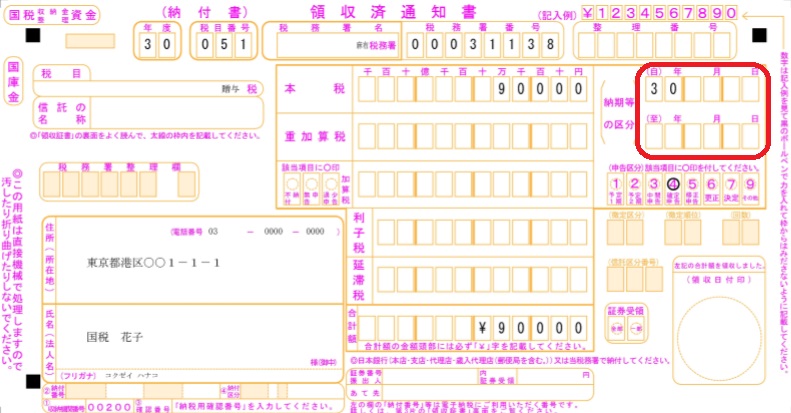

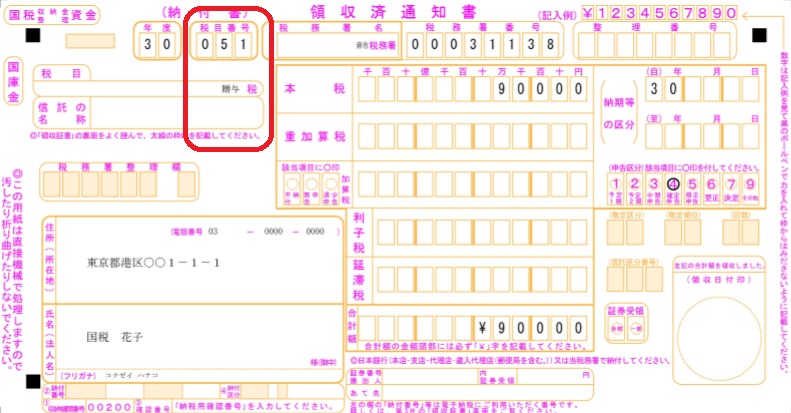

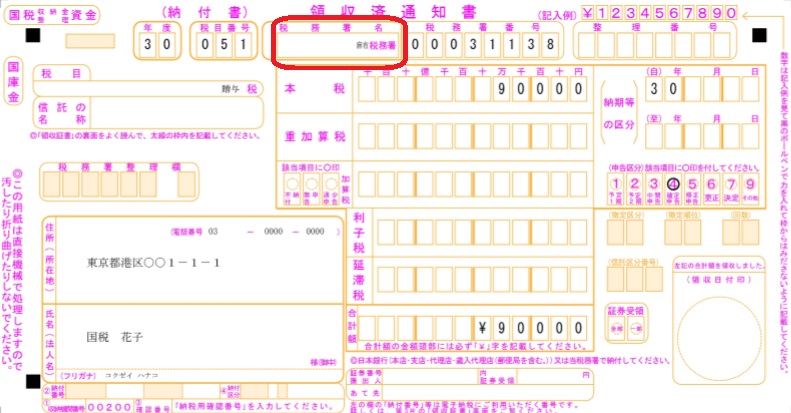

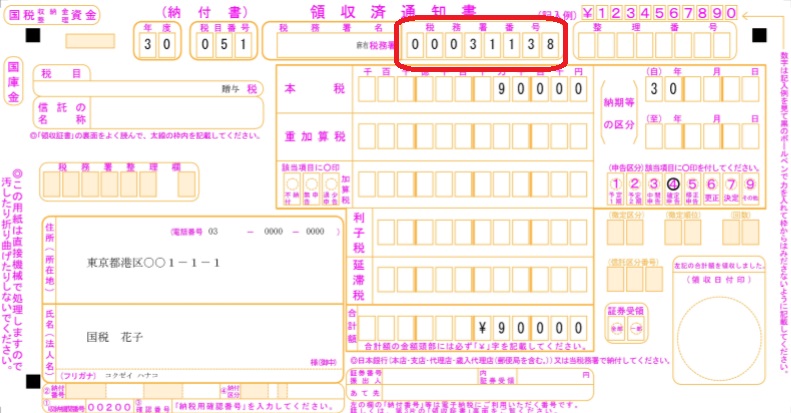

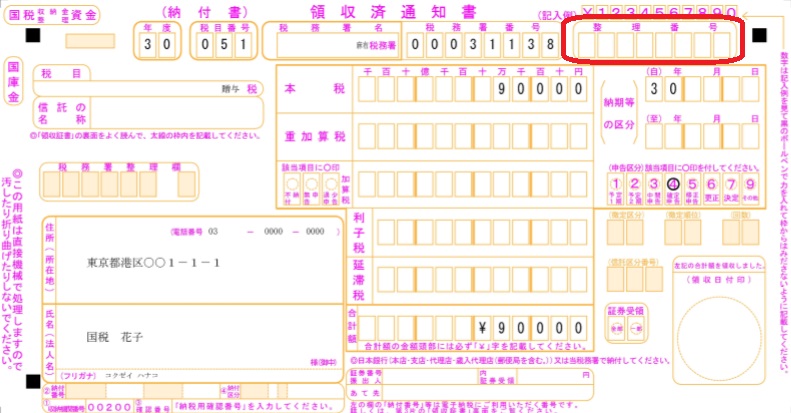

贈与税納付書の書き方をご確認ください。

平成30年に200万円の贈与を受けた国税花子さんの例です。

贈与税の納付書の書き方は簡単です。

見本例を見ていただければ一目瞭然と思いますが、いくつか悩みやすい点がありますので、気になる点のみ確認をしてみてください。

贈与税の納付書書き方9つのポイント

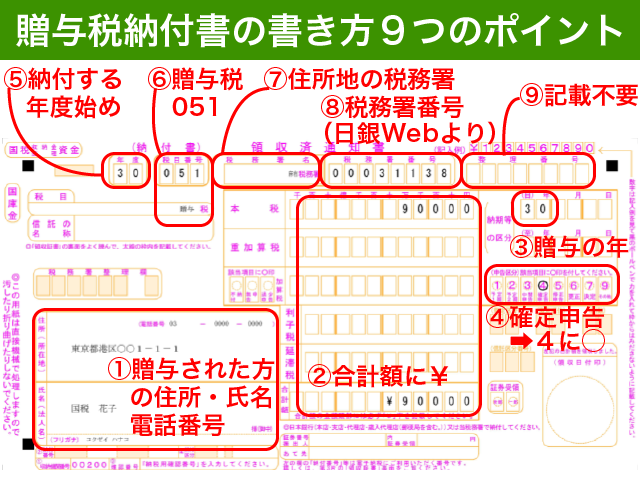

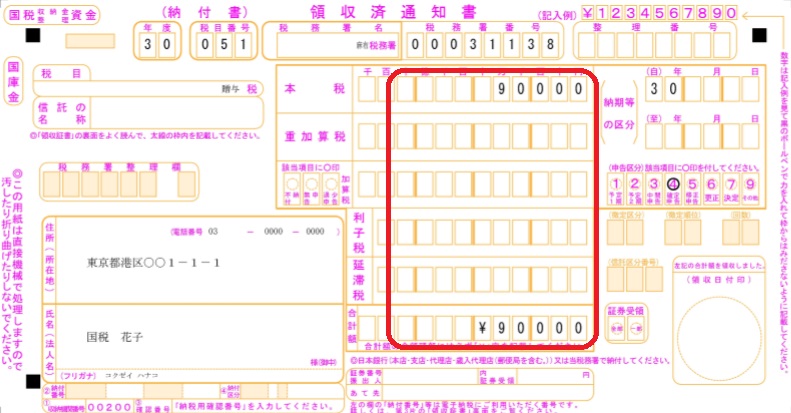

1-1.住所・氏名

贈与をされた方の住所、電話番号、氏名、フリガナを記載します。

贈与をした方の住所等ではありませんのでご注意ください。

贈与税は、財産の贈与を受けた方が納付する国税です。贈与税の申告書の左上に記載した住所・氏名と同じ記載をするようにしてください。

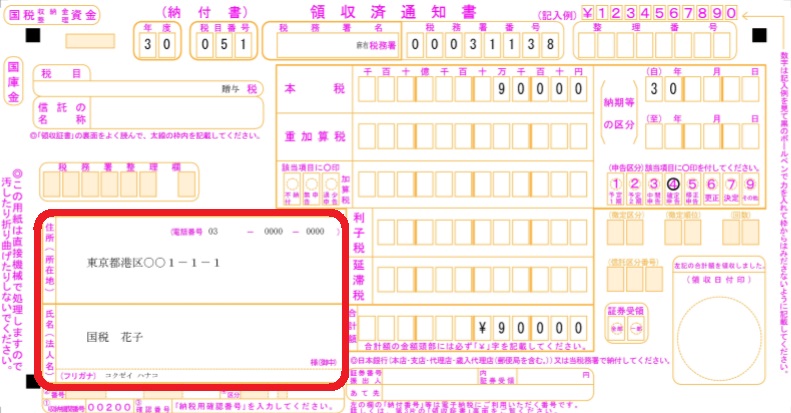

1-2.贈与税の金額

贈与税の金額を2ヶ所に記載します。一番上の『本税』と一番下の『合計額』です。

一番下の合計額の金額頭部には、¥を記載してください。

合計額を書き間違えてしまった場合には、残念ながら書き直しとなります。

合計金額以外を間違えた場合には、二重線で修正すれば大丈夫です。

1-3.納期等の区分

納期等の区分には、贈与された年(和暦)を記載します。

平成30年の贈与税の場合、左上に『30』とだけ記載すれば大丈夫です。

贈与をされた日を記載するのではありません。贈与された年のみ記載してください。

気になる方は、納付書の裏側にある記載例をご確認ください。

<贈与された日ではない理由>

贈与税は、暦年(1月1日から12月31日まで)に贈与された金額に応じて納付する税金です。

納期は、贈与を受けた年の翌年3月15日となっています。税務署側が納期を知るためには、贈与を受けた年だけわかれば十分です。

1年に1度の贈与をされた方は、『贈与された日を書くのではないか?』と疑問に思うかもしれません。

しかし、贈与を1年に2回も3回も受けた方は納付書に贈与された日を書ききれませんし、贈与された日は贈与された財産に応じて贈与税の申告書に記載されていますので納付書に記載する必要はないのです。

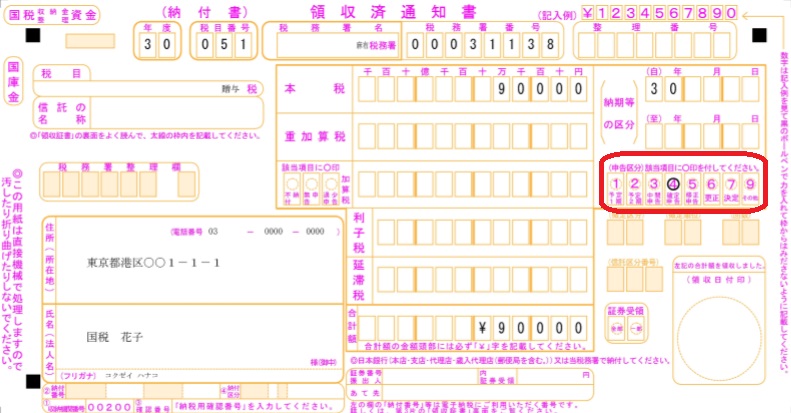

1-4.申告区分

贈与税の確定申告の場合、4に◯印をつけてください。

修正申告によって贈与税を納付する場合には、5修正申告に◯印をつけてください。

贈与税には、予定納税や中間申告はありませんので、1から3に◯印をつけることはあり得ません。

6更正とは、一度提出した贈与税の申告書を税務署が正しい税額に修正(更正)することをいいます。7決定とは、贈与税を納付する義務があるにも関わらず贈与税申告をしていない場合に税務署が税額を決定することをいいます。更正や決定をされた場合には税務署から納付書が届くはずですので、ご自分で◯印をつけることはないでしょう。

9その他はどのような場合なのか?なぜ8がないのか?は私にはわかりません。使うことはないと思いますので、気にしなくて結構です。

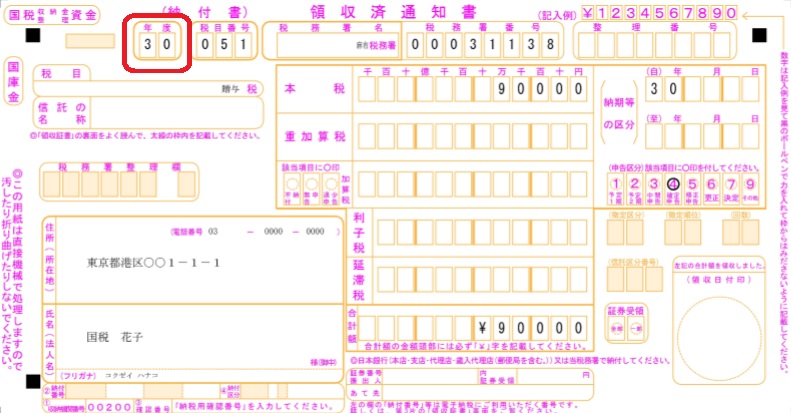

1-5.年度

年度には、納付する日の属する年度を記載します。

お役所の『年度』ですので、4月1日から3月31日までとなります。年度はじめの和暦を記載します。

平成31年・令和元年の贈与税の納付期限は、令和2年の3月15日です。令和2年3月の年度は平成31年4月〜令和2年3月となりますので、申告期限内に納付する場合には年度はじめの和暦である『31』を記載します。

税務署で納付書をもらってきた場合、年度が記載されているはずです。特に気にする必要はありません。

過去の贈与税の納付をする場合であっても、年度には納付する今時点の年度を記載します。わざわざ訂正する必要はありません。

<注意点>

過去にもらってきた納付書が手元に残っていてそれを利用したいような場合には、二重線で消して書き直せば大丈夫です。

書き直しをしないで利用しても、他の記載事項がしっかりと記載されていれば大きな問題となることはありませんのでご安心ください。

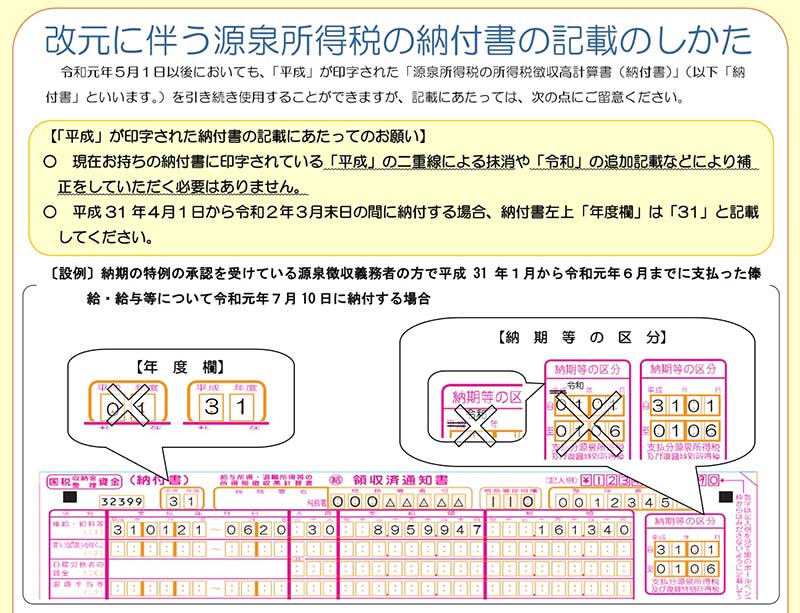

<改元に伴う納付書の記載例>

本文中にもご案内しましたが、平成31年・令和元年に贈与を受けた場合の贈与税の年度は31と記載をするようにしてください。

贈与税ではありませんが、納付書の年度について国税庁から以下のアナウンスがされています。

贈与を受けたのが令和元年だからなどと気にする必要はありません。

2019年3月までに納付する場合には『31』と記載し、2019年4月から2020年3月までに納付する場合は『02』と記載することになります。

源泉所得税とは、給与等から徴収される所得税のことです。

1-6.税目・税目番号

税目には、『贈与』と記載します。カタカナで『ゾウヨ』でも問題ありません。

贈与税の税目番号は、『051』となっています。気になる方は、納付書の裏側でご確認ください。

<注意点>

税務署から郵送されてきた所得税の納付書を利用したい場合には、税目と税目番号を二重線で消して書き直せば大丈夫です。

税務署で贈与税の納付書をもらってきた場合には、税目と税目番号が記載されているはずですですので気にしなくて結構です。

1-7.税務署名

税務署名には、贈与された方の住所地の所轄税務署を記載します。

贈与税の申告書を作成する際に提出先の税務署はご確認いただいていると思います。

国税庁のホームページで確認ができますので、まだ確認されていない方はご利用ください。郵便番号や住所、地図から納税地を確認することが可能なので、非常に便利ですね。

1-8.税務署番号

税務署番号は、税務署ごとに定められた取扱庁コードを記載します。

日本銀行のホームページで確認することが可能です。全国の役所や税務署をはじめとする膨大な量のコードが一覧となっていますので、『Ctrl+F』などで検索をすると目的の税務署番号を簡単に探すことが可能です。

日本銀行のホームページに掲載されている取扱庁コードのうち、税務署部分のみを抽出して五十音順に並べてみました。

税務署番号手っ取り早く知りたい方は、以下の記事をご確認ください。

『【五十音順】全国『税務署番号』大辞典!〜納付書作成時のご参考に〜』

<注意点>

税務署番号は署番号とは異なります。

国税庁ホームページに記載されている『署番号』は、納付書に記載する番号ではありませんのでご注意ください。

なぜ、ここに税務署番号の記載がないのでしょうか?納付書は税務署が作成するので、納付書に記載する税務署番号について案内をしなくても問題ないと考えられているのかもしれませんね。

1-9.整理番号

贈与税の納付の場合、整理番号は記載する必要ありません。

ご自分の整理番号がわかる方は記載しても問題ありませんが、間違えた番号を記載しないようご注意ください。

<注意点>

整理番号は税務署ごとに定めている納税者を識別するための番号です。引越し等をした場合で税務署が変わる場合には整理番号も変更されます。番号がわからない場合には無理して記載する必要はありません。

個人事業を行なっている方で毎年税務署から申告書や納付書が送られてくる方の場合、所得税の確定申告書や所得税の納付書に記載してある整理番号がご自分の整理番号です。

2.まとめ

贈与税の納付書の書き方をご紹介しました。

住所や氏名には、贈与を受けた方の住所氏名を記載します。

贈与税の金額は、本税と合計額に記載をします。合計額の修正はできませんので、合計額を間違えた場合には新たな納付書に書き直しをするようにしてください。

納期等の区分には納付する年度はじめの年を和暦で記載します。確定申告の場合、申告区分は4に◯印をしてください。

年度や税目、税目番号、税務署名、税務署番号については、通常印字されていますのでそれほど気にする必要はありません。手元にある納付書を利用しようとする際には間違えた内容でないか確認をして、修正がある場合には正しい内容に修正をするようにしてください。

整理番号は何も記載しなくて大丈夫です。

贈与税の納期限は、贈与税の申告期限と同様です。贈与があった年の翌年3月15日となります。忘れずに納付をするようにしてください。