相続等で財産を取得した方が障害者の場合、障害者控除という税額控除を受けることができます。

相続税の障害者控除を適用することで相続税額がゼロとなることも珍しくありません。

一方で、相続人の中に障害者がいたとしても障害者控除が使えないケースもあるのです。知らないということは大きな損失ですね!

そこで今回は、相続税の障害者控除についてご説明をします。適用条件を満たす場合には障害者控除を漏れなく適用して、損のない相続税申告をするようにしてください。

目次

1.相続税の障害者控除

1-1.障害者控除額の計算方法

相続や遺贈によって財産を取得した方が障害者の場合、相続税の障害者控除という税額控除を受けることができます。

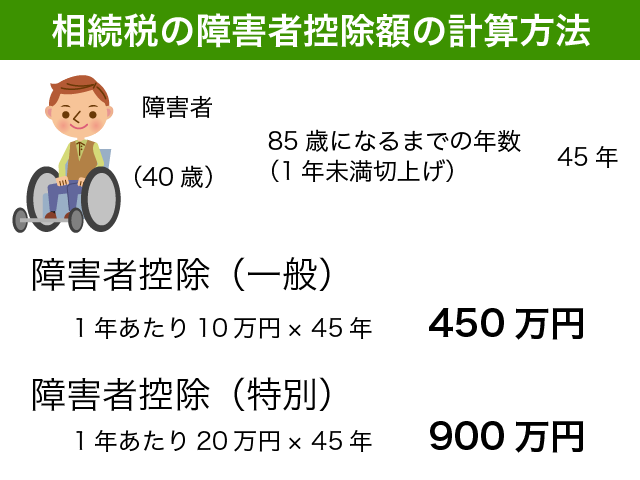

財産を取得した障害者の方が85歳に達するまでの年数1年あたり、一般障害者で10万円、特別障害者で20万円の税額控除を受けることができるのです。

85歳までの年齢に達するまでの年数は、相続発生時点の年齢で判断をすることになります。1年未満の端数は切上げとなります。

相続発生時点で40歳の特別障害者の方の場合、85歳になるまでの期間45年×20万円で900万円の相続税額を控除することが可能です。

障害者控除は若い方であるほど控除額が大きくなるという特徴があります。

過去に障害者控除を受けたことがある方の場合、『1-4.すでに障害者控除を受けたことがある場合』をご参照ください。今回の限度額からすでに控除を受けた額を控除した残額が障害者控除の金額となるのです。

亡くなった方が障害者であった場合、相続税計算上はなんら考慮されません。所得税の準確定申告で障害者控除を適用するのを忘れないようにしてください。

1-2.障害者控除の要件

相続税の障害者控除には、以下の要件がありますのでご注意ください。

- 相続等による財産取得時に日本国内に住所があること

- 85歳未満の一定の障害者に該当すること

- 障害者の方が法定相続人に該当すること(相続の放棄があった場合には、放棄がなかったものとした相続人)

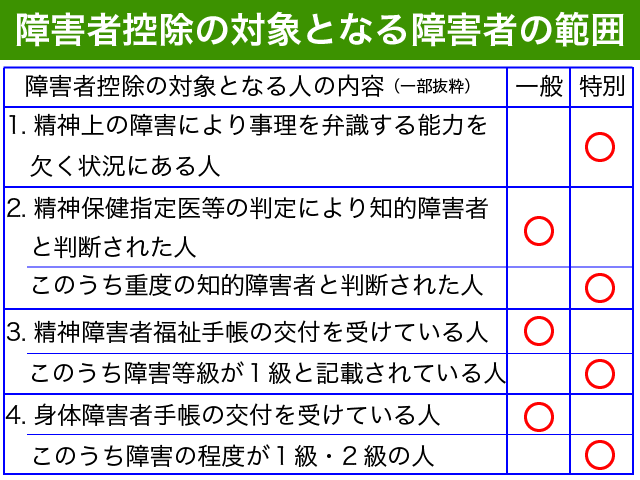

相続税の障害者控除の対象となる障害者の範囲は以下の通りです。

基本的には所得税の障害者控除と同じですが、85歳以上の方はたとえ障害者であっても相続税の障害者控除を受けることはできません。

身体障害者手帳をお持ちの方の場合、1級・2級であれば特別障害者、3級から6級までは一般障害者として扱われます。

精神障害者福祉手帳をお持ちの方の場合、1級であれば特別障害者、2級・3級の場合一般障害者となります。

<障害者手帳の交付を受けていない場合>

相続開始時点において明らかに障害者に該当するものの、障害者手帳等の交付を受けていない方の場合、今すぐに障害者手帳等の交付を受けるようにしてください。

相続税の申告書を提出する時点で障害者手帳の交付を受けており、障害者手帳の交付に必要な医師の診断書等で相続開始時点に障害者であったことが明らかな方の場合、相続税の障害者控除を受けることが可能です。

相続後に事故等によって障害者になった方の場合、残念ながら障害者控除の適用は受けられませんのでご注意ください。

<障害者控除と申告要件>

相続税の障害者控除には課税の特例のような申告要件はありませんので、期限後申告や修正申告、公正の請求でも適用を受けることが可能です。

障害者控除自体には相続税の申告要件がありませんが、障害者控除を受けようとする方の場合には基礎控除を超える財産があるはずですので必然的に相続税申告書を記載する必要があります。

1-3.控除しきれない額は扶養義務者から控除可能

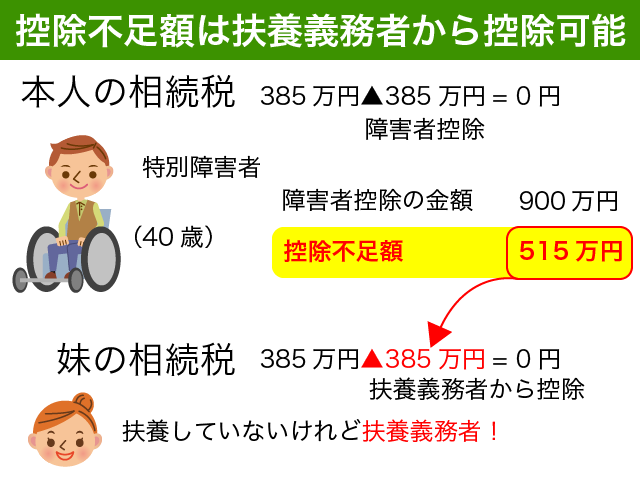

障害者控除をしきれない控除不足額は、障害者の方の扶養義務者が負担すべき相続税から控除をすることが可能です。

控除が可能な扶養義務者の範囲は以下の通りです。

- 配偶者

- 直系血族(両親、祖父母、子、孫など)

- 兄弟姉妹

- 生計を一にする3親等内親族(おじおば、甥姪)

一般的には、兄弟姉妹の相続税額から控除することが多いです。兄弟姉妹については、実際に扶養しているかどうかは問いません。

親が亡くなって子供の1人が障害者のような場合ですね。他の兄弟の負担すべき相続税額からも控除が可能となります。

亡くなった方の配偶者が85歳未満で障害者の場合、子供の負担する相続税額から控除が可能です。

配偶者には配偶者の税額軽減があるので、障害者控除をそのまま扶養義務者の相続税額から控除することとなります。

控除しきれない金額の還付を受けるということは残念ながらできません。

<注意点>

今回の相続で控除できなかった障害者控除額は、次回の相続で使うという方法もあります。

相続税の障害者控除は、あくまでも障害者の方の相続税負担を軽減するという趣旨です。扶養義務者から控除することで、次回の相続で受けられる障害者控除が減ることになりますのでご注意ください。

控除不足額を機械的に扶養義務者から控除するのではなく、将来の障害者控除についてもご検討の上で扶養義務者の相続税額から控除をするようにしてください。

1-4.すでに障害者控除を受けたことがある場合

すでに障害者控除を受けたことがある場合、過去に受けた障害者控除額は控除することができませんのでご注意ください。

相続税の障害者控除が今の金額になったのは、平成27年以後の相続からです。それ以前は控除額が少なかったのです。一般障害者では85歳までの1年あたり6万円、特別障害者は12万円の控除でした。

平成26年以前に障害者控除を受けた方であれば、過去に受けた障害者控除を控除してもなお今回の相続で障害者控除の適用を受けられる場合が多いのではないでしょうか。

<具体例>

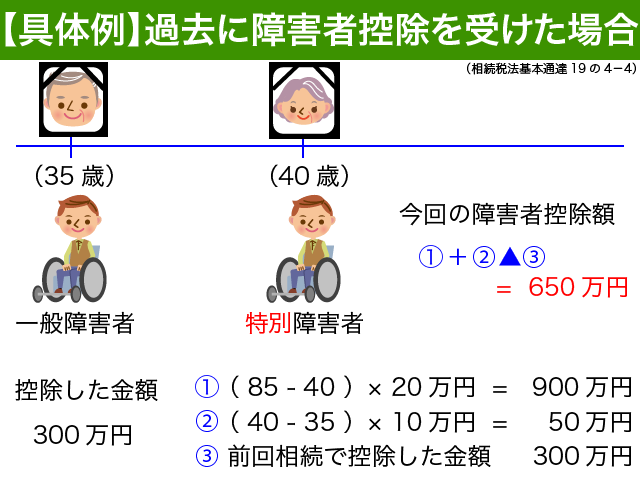

前回の相続時に一般障害者に該当し、今回の相続時に特別障害者に該当する方の場合の障害者控除額は以下のように計算を行います。(相続税法基本通達19の4-4)

一般障害者から特別障害者になった方の場合、今回の障害者控除では特別障害者の金額だけではなく、前回相続から今回相続までの間の障害者控除も受けることができます。

ただし、前回控除した障害者控除は控除することとなりますのでご注意ください。

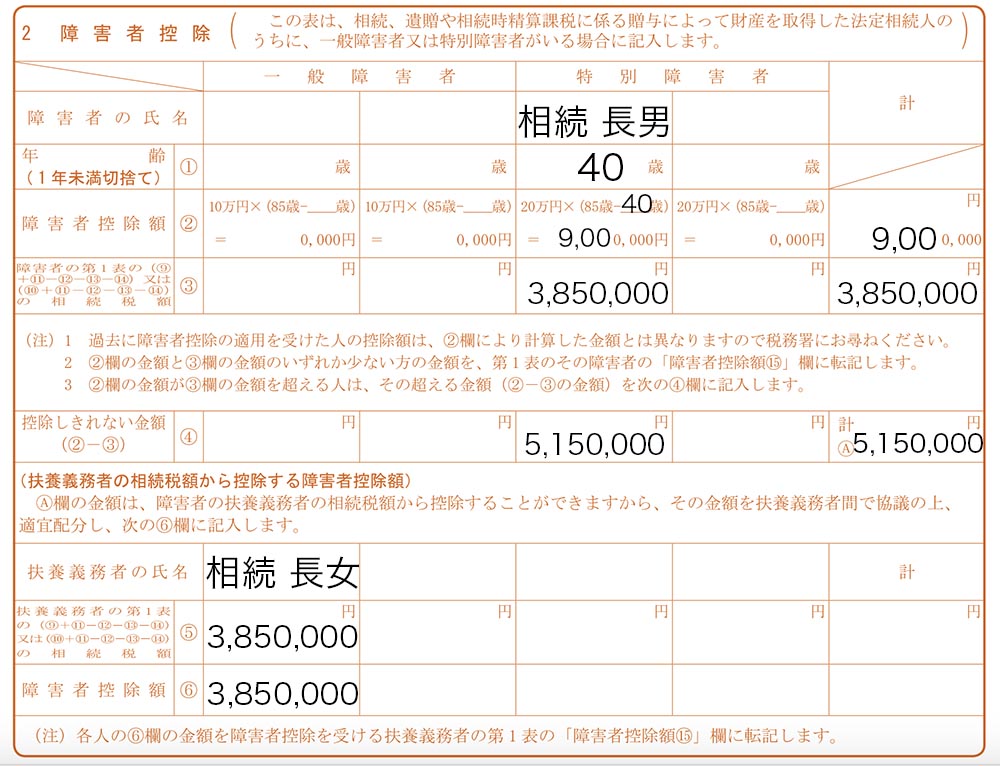

2.障害者控除の記載例(相続税申告書第6表)

相続税の障害者控除を受ける場合の相続税申告書の記載例をご紹介します。

障害者控除の適用にあたっては、相続税申告書の第6表の下部に記載を行います。

相続税の申告書は、最寄りの税務署で用紙をもらうか以下の国税庁ホームページよりダウンロードしてご利用ください。

障害者本人の負担すべき相続税額から控除しきれない額は、扶養義務者の相続税額から控除が可能ですので、控除する場合には金額を記載するのを忘れないようにしてください。

あとは、第6表に記載した障害者控除額を第1表に転記するだけです。

相続税申告書の記載方法を具体的事例でご確認したい方は、以下の記事をご参照ください。

『【自分でかんたん!】相続税申告書の書き方を具体的事例で詳細解説!』

<障害者控除の添付書類>

障害者控除を受けるために必要となる添付書類はありません。

障害者控除は課税の特例ではありませんので、添付書類についてもそれほど気にする必要がないのです。

障害者手帳等をお持ちの方は障害の等級を明らかにするために障害者手帳等のコピーを添付することをお勧めします。

相続税申告の必要書類について詳しく知りたい方は、以下の記事をご参照ください。

『相続税申告の添付書類の最新情報を解説!戸籍謄本はコピーでも可能に』

3.相続税の障害者控除の注意点

3-1.障害者が財産を取得していないと使えない

たとえ相続人の中に障害者がいたとしても、障害者の方が相続等によって財産を取得していない場合には障害者控除の適用ができませんのでご注意ください。

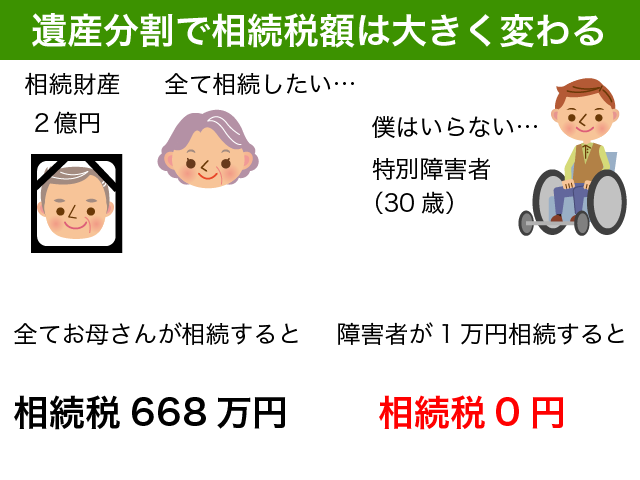

まだ若い方が亡くなった場合、配偶者の今後の生活のために配偶者が全て相続するような場合が多いかもしれません。配偶者には配偶者の税額軽減があるのですが、財産が1億6,000万円を超える場合には配偶者にも相続税がかかります。

障害者の子供がいるにもかかわらず全て配偶者が全て相続すると相続税負担が大きく変わってしまいます。668万円と0円では大違いですよね。

障害者の方も財産を取得するような遺産分割協議をするようにしてください。

3-2.相続人でない孫への遺贈では障害者控除が使えない

障害のある孫に対してなんとかしてあげたい。そのような考えで遺言によって相続人でない孫に財産を遺贈する場合には、障害者控除を使うことができません。

障害者控除を適用するためには、法定相続人である必要があるからです。

たとえ孫であっても養子縁組などによって相続人になっている場合には、障害者控除を適用することが可能です。

すでに子供が先に亡くなっているため代襲相続人となる孫であれば、法定相続人に該当しますので障害者控除を受けることができます。

法定相続人について詳しく知りたい方は、以下の記事をご参照ください。

『法定相続人の範囲とその順位を徹底解説!【図解でかんたん一目瞭然】』

3-3.更正の請求で控除を受けることも可能

過去の相続税の申告で障害者控除を忘れていた場合、公正の請求という手続きをすることで相続税額の還付を受けられる場合があります。

相続税の障害者控除は課税の特例ではありませんので、当初申告で忘れていた場合であっても公正の請求で修正をすることができるのです。

公正の請求は法定申告期限から5年以内が期限となっていますので、10年も前の申告であれば諦めるしかないのですが、5年内の申告であればまだ今からでも間に合います。

平成25年2月に亡くなった方の場合、平成25年の12月が相続税の申告期限です。法定申告期限から5年以内の平成30年12月まで公正の請求をすることができるのです。

公正の請求書は国税庁のホームページから入手することが可能です。必要な方は国税庁ホームページをご参照ください。

4.まとめ

相続税の障害者控除についてご説明をしました。

相続等によって財産を取得した法定相続人が、日本在住の85歳未満の障害者であれば障害者控除の適用を受けることが可能です。

障害者控除額は、障害者の方が85歳に達するまでの年数1年あたり10万円、特別障害者の場合には20万円となります。

障害者本人の相続税額から控除できない障害者控除額は扶養義務者の相続税額から控除が可能です。

一度受けた障害者控除は、次回の相続時に受ける障害者控除額から控除されますのでご注意ください。

控除可能な障害者控除はしっかりと控除をして損のないようにしてください。