親などから財産を贈与された場合、贈与税の検討が必要となります。

贈与税の課税方法には、通常の暦年贈与と相続時精算課税の2通りの計算方法があります。

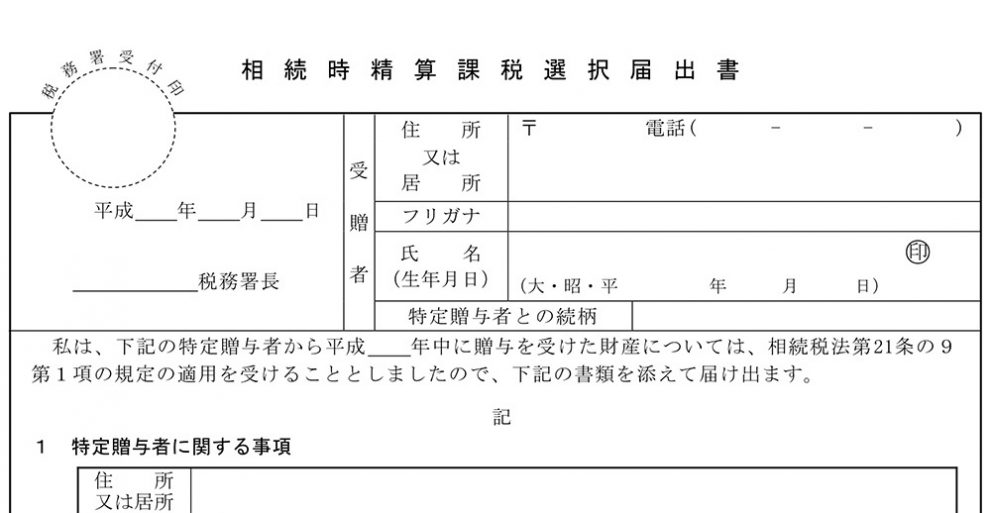

相続時精算課税制度を利用する場合には、相続時精算課税選択届出書を税務署に提出するのを忘れないようにしてください。

『2,500万円以下の贈与だから何もしていません』ではいけないのです!

相続時精算課税選択届出書を提出しないでいると相続時精算課税を選択したことになりません。まとまった金額の贈与を受けたにも関わらず届出書の提出を失念すると、最高税率で55%もの贈与税が襲ってくることになります。

そこで今回は、相続時精算課税制度を適用するための相続時精算課税選択届出書の作成方法・添付書類・注意点をご説明します。

相続時精算課税制度を適用するための要件をきちんとご確認いただき、後悔がないようにしてください。

目次

1.相続時精算課税選択届出書の作成方法

相続時精算課税制度を適用しようとする場合、相続時精算課税選択届出書を贈与の年の翌年3月15日までに提出をする必要があります。

まずは、相続時精算課税選択届出書の作成方法についてご説明をいたします。

1-1.国税庁ホームページから届出書を入手

相続時精算課税選択届出書は国税庁のホームページで入手することができます。

まだ届出書を入手されていない方は、国税庁ホームページからダウンロードしてください。

1-2.受贈者の住所氏名等

受贈者とは、贈与をされた皆さんのことです。ご自分の住所、氏名、生年月日等を記載してください。

特定贈与者とは、相続時精算課税を適用しようとする親のことです。(場合によっては祖父母など)

特定贈与者との続柄ですので、『子供』や『長男』『長女』等の記載をすれば大丈夫です。

左上の提出年月日と税務署欄はそれほど重要ではありません。記載をしていないからといって後から問題となることはないでしょう。

ただし、提出先の税務署を間違えないようにしてください。

贈与税の申告書や相続時精算課税選択届出書は、贈与をうけた皆さんの住所地の所轄税務署に提出をする必要があります。

『お住いの市区町村名 税務署』でGoogleなどの検索サイトで検索をすると国税庁の税務署紹介のページが見つかりますので、そちらで確認をしてみてください。

1-3.特定贈与者に関する事項など

特定贈与者とは、相続時精算課税を適用しようとする財産を贈与した方のことです。

親の住所、氏名、生年月日ですので、特に悩むところはないのではないでしょうか。

『2 年の途中で特定贈与者の推定相続人又は孫となった場合』は以下のような場合が該当します。

- 子供がいない方の養子となった

- 親の再婚相手の養子となった

- 認知調停によって子供となった

ひとことでまとめると、年の途中で相続時精算課税制度が選択できるようになった場合です。

多くの方にとって関係がないと思われますが、該当するような場合に『養子縁組』などの理由と該当することとなった年月日を記載してください。

推定相続人となる前の贈与については、相続時精算課税を適用できませんのでご注意ください。

贈与の年1月1日において20歳以上の子供や孫は、もともと相続時精算課税制度を選択することが可能ですのでこの欄に記載をする必要はありません。

年の途中で親が亡くなったために祖父母の推定相続人となったような場合であっても、この欄への記載は不要となるわけです。

2.相続時精算課税選択届出書の添付書類

相続時精算課税選択届出書には一定の書類をもれなく添付する必要があります。

一般的に必要となる書類は以下の通りです。

- 受贈者の戸籍謄本

- 特定贈与者の戸籍謄本

- 受贈者の戸籍の附票の写し

- 特定贈与者の戸籍の附票の写し

- 特定贈与者の住民票の写し

これらすべての書類を添付すればいいのではなく、相続時精算課税選択届出書に記載されている以下の事項をもれなく証明するものでなくてはなりません。

- 受贈者の氏名、生年月日

- 受贈者が特定贈与者の推定相続人又は孫であること

- 受贈者が20歳に達した時(又は平成15年1月1日)以後の住所

- 特定贈与者の氏名、生年月日

- 特定贈与者が60歳に達した時(又は平成15年1月1日)以後の住所

ここでは悩みやすい点や特に注意すべき点を中心にご説明いたします。

2-1.平成15年1月1日以後の住所の証明

転勤等で住所が頻繁に変わっている方にとって、最も悩みやすい点が住所の証明です。

戸籍の附票では5年分しか住所がわからず、平成15年1月1日以後の住所をもれなく証明することは不可能です。

このような場合には戸籍の附票だけではなく、自分で住所の履歴を一覧にして証明書として添付するようにしてください。

『平成15年1月1日から◯年◯月◯日までの住所は以下の通りで相違ありません。』のような文章とともに住所の履歴を記載すればいいのです。

『戸籍の附票に記載していないから仕方がない』では問題ありです。『要件を満たしません』と税務署に指摘されるリスクが出てくるからです。

2-2.受贈者が特定贈与者の推定相続人又は孫である証明

推定相続人となることの証明は、戸籍謄本でしかできません。子供であれば自分の戸籍謄本に両親の名前が記載されていますので、自分と親の戸籍謄本を取得すれば要件を満たすこととなります。

問題は、孫やひ孫などが相続時精算課税制度を適用しようとする場合です。親の戸籍謄本なども必要となるケースがありますのでご注意ください。

自分の戸籍謄本の筆頭者が親となっている方(一度も結婚したことがない方)は、自分と祖父母の戸籍謄本を取得すれば要件を満たすこととなります。

親の戸籍に親の両親が記載されているからです。

結婚をされたことがある方は親の戸籍から除籍されていますので、現在の戸籍謄本(全部事項証明書)に祖父母の名前は記載されていません。このような場合、自分と祖父母の戸籍以外に親の戸籍謄本も準備する必要があります。

3.相続時精算課税制度の注意点

相続時精算課税選択届出書を提出する前に、必ず以下の点は確認をするようにしてください。

- 相続時精算課税の要件を満たしているか

- 相続時精算課税制度のデメリット

そもそも要件を満たしていないのであれば、届出書を提出しても相続時精算課税制度を適用することができません。暦年課税で贈与税が課税されてしまうことになりますので、要件を満たしているかどうかの確認は必ずするようにしてください。

3-1.相続時精算課税の要件を再確認

最も注意していただきたい点が、贈与者60歳・受贈者20歳を判断する時期です。

贈与の年1月1日において年齢要件を満たしている必要があります。贈与した時点で判断するのではありませんのでご注意ください。

次に間違えそうな点は、添付書類のところで説明をしたとおりです。『2.相続時精算課税選択届出書』でご説明をした5つの事項をもれなく証明する書類が添付されているか提出前に再度確認をするようにしてください。

相続時精算課税制度の要件は以下の通りです。

- 贈与者が贈与の年1月1日時点で60歳以上

- 受贈者が贈与の年1月1日時点で20歳以上

- 受贈者は贈与者の直系卑属(子供や孫)

- 相続時精算課税選択届出書を翌年3月15日までに提出

- 適用要件を証明する一定の書類を添付

相続時精算課税制度の選択は、必ず贈与税の申告期限内となります。期限後申告では相続税法に定める要件を満たしませんので、相続時精算課税制度を適用することはできません。

3-2.相続時精算課税のデメリット

相続時精算課税制度は贈与時の税負担がないかわりに、将来贈与者が亡くなった時に相続税の対象となります。

最も注意すべき点は、相続時精算課税の選択は取り消しができないという点です。今回の贈与だけ相続時精算課税制度を使うということができないのです。

一度父親から受けた贈与で相続時精算課税を選択した場合、その後1 年で110万円以下の贈与であってもすべて相続時精算課税制度による贈与となってしまいます。

その都度贈与税の申告をしないと贈与額の20%の贈与税と加算税、延滞税がかかることとなりますのでご注意ください。

制度のデメリットをよく理解してから活用するようにしてください。その他のデメリットは以下の通りです。

- 基本的に相続税の節税効果はない

- 他の相続人に贈与を受けた事実がバレる

- 他の相続人の相続税負担が重くなる

- 時価が下がっても贈与時の価額で課税

- 今後の税制改正で不利益が出る可能性

相続時精算課税のデメリットについて詳しく知りたい方は、以下の記事をご参照ください。

『【後悔しないために】相続時精算課税制度7つのデメリットをご紹介!』

4.まとめ

相続時精算課税選択届出書をはじめとした相続時精算課税の添付書類についてご説明をしました。

贈与を受けた年の翌年3月15日までに贈与税の申告とともに相続時精算課税選択届出書を提出するのを忘れないようにしてください。

相続時精算課税選択届出書には一定の書類を添付する必要があります。『2.相続時精算課税選択届出書』でご紹介した5つの事実を証明する書類をもれなく添付するようにしてください。

相続時精算課税制度の要件で注意していただきたいのが贈与者と受贈者の年齢を判断する時期です。贈与時ではなく贈与の年1月1日において20歳以上の方が同日において60歳以上の直系尊属(両親、祖父母など)から贈与を受けた場合でないと相続時精算課税の適用はできません。

相続時精算課税制度は取り消しができません。相続時精算課税制度のデメリットもよく理解した上で適用をするようにしてください。