確定申告の期限は翌年3月15日です。

申告期限間近になってもまだ申告書が作成できない…

申告期限に間に合わなかったらどうなるのだろう?

期限後になったらどのようなペナルティがあるのだろうか?

不安に思われている方も多いのではないでしょうか。

そこで今回は、確定申告期限間近になっても申告できずにいる皆様に確定申告の期限について徹底的にご説明をいたします。

関連する確定申告不要制度についてもご案内します。そもそも申告義務がなければ、3月15日に縛られる必要はないわけです。

いつまでに自分は確定申告すべきかを正しく理解して、期限までに間に合うよう申告するようにしてください。

目次

1.確定申告の期限は申告内容で異なる

1-1.確定所得申告の期限は翌年3月15日

以下のような方で納付すべき所得税額が出る場合、確定申告の期限は翌年3月15日です。

- 個人事業主

- 不動産賃貸をされている方

- 給与収入が2,000万円超の方

- 年末調整された会社員で給与以外の所得が20万円超ある方

- 年金受給者で公的年金等の収入が400万円超ある方

- 年金収入が400万円以下で年金以外の所得が20万円超ある方

- 無職で資産の譲渡や保険の解約等の所得がある方

還付等を受けるための申告の場合、申告期限はありません。詳しくは『1-2.還付等を受けるための申告は5年以内に』をご確認ください。

<注意点>

3月15日が土日の場合、翌開庁日が申告期限となります。15日が土曜日だとすると17日の月曜日が申告期限になるのです。

確定申告を郵便で提出する場合、消印が3月15日となっていれば大丈夫です。

1-2.還付等を受けるための申告は5年以内に

還付等を受けるための申告の期限は、3月15日ではありません。

所得税法では、還付等を受けるための申告に期限が設けられていないのです。

ただし、翌年以後5年以内に申告をしない場合には還付請求権は時効によって消滅してしまいます。

2018年の所得税の場合、2023年12月31日までに還付等を受けるための申告書を提出する必要がありますのでご注意ください。あんまりのんびりしていると戻るものも戻らなくなってしまいます。

あくまでも申告期限ではなく時効による還付請求権の消滅ですので、12月31日が税務署の閉庁日であったとしても翌開庁日ではアウトなのです!

一般の方の場合、還付になるかどうかは申告書を作成してみないとわからないと思います。申告書作成は期限内にしておいたほうがいいのです。

年末調整された会社員の方が医療費控除を受けるような場合には、還付申告となりますので慌てる必要はありません。

1-3.確定損失申告は翌年3月15日まで

純損失や雑損失の繰越控除を受けたい方の申告は、確定損失申告といいます。

確定損失申告の期限は、翌年3月15日です。

純損失とは、青色申告をしている個人事業や不動産賃貸業をされている方の『赤字』のことをいいます。

これら『赤字』は、他の所得と合算してなお損失が残る場合には、翌年以後3年間の繰り越しをすることができるのです。

雑損失とは、災害や盗難、横領によって損失を受けた方が『雑損控除』という所得控除で控除しきれなかった金額のことをいいます。

15日が土日の場合や郵送による場合のルールなどは、確定所得申告と同様です。

1-4.一定の場合には、確定申告不要

以下のような場合、所得税の確定申告は不要となっていますので、よく確認するようにしてください。

そもそも申告が不要であれば焦る必要はないですね。

給与2,000万円以下の会社員の方の場合

給与収入が2,000万円以下の会社員の場合、以下の要件を満たす場合には所得税の申告は不要です。

- 1社から給与をもらっている給与所得者で、給与退職以外の所得が20万円以下の場合

- 2社以上から給与をもらっている給与所得者で、2か所目の給与収入と給与退職以外の所得の合計が20万円以下の場合

- 給与等の金額が150万円と各種所得控除額*の合計額以下で、給与退職以外の所得が20万円以下の場合

*各種所得控除額には、雑損控除、医療費控除、寄付金控除、基礎控除を含みません

副業所得が数万円あるくらいであれば、確定申告をする必要はないのです。

ただし、医療費控除等で確定申告をする場合には、これら20万円以下の所得も申告する必要がありますのでご注意ください。

<給与退職以外の所得とは?>

『所得』とは儲けのことです。原則として、収入から経費を引いたものが所得となります。

公的年金の場合

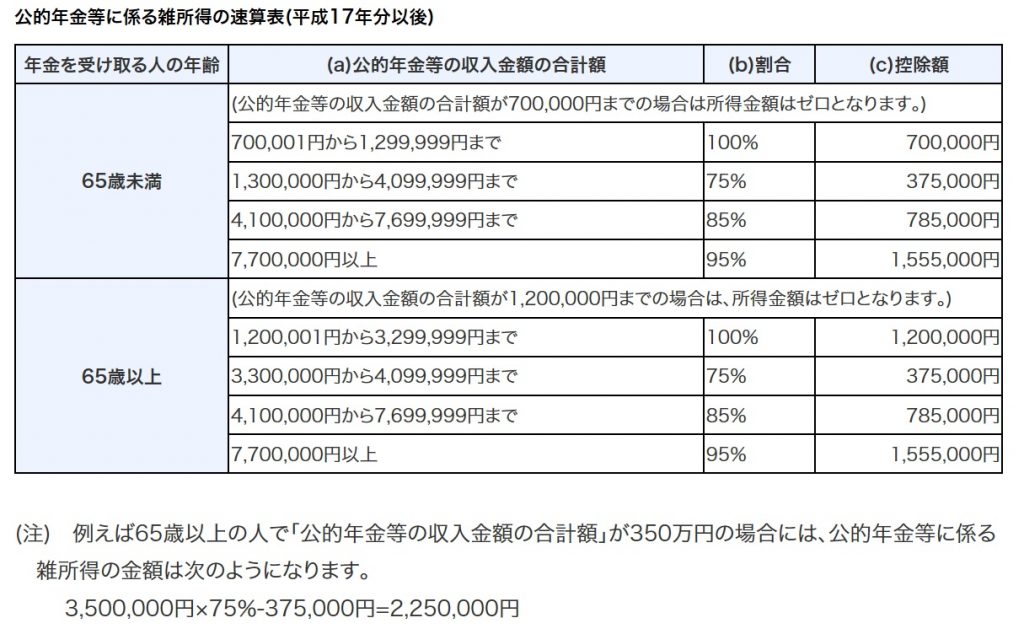

公的年金は雑所得となります。収入金額から公的年金等控除額を控除した金額が所得です。

以下の速算表で所得を計算してください。

遺族年金は所得税非課税ですのでご注意ください。

一時所得の場合(保険の解約、馬券の払戻金など)

一時所得は、保険の解約や馬券の払戻金など一時的な所得です。他の所得と比べて以下のように所得税が軽減されています。

年間で50万円の特別控除があるため、保険解約の利益が多少あったとしても所得は0円となることも多いのです。

50万円控除した後の金額をさらに1/2とした金額が一時所得の金額になります。

一時所得から控除できる金額は、収入に対応する支出のみとなりますのでご注意ください。はずれ馬券は控除できないのです。

退職金をもらった会社員の場合

退職金をもらった会社員の場合、所得税が適正に徴収されている場合には、退職所得については申告をしなくてもよいことになっています。

退職所得は給与所得と合算しないで税金を計算しますので、通常は退職時に課税関係が終了しているからです。

公的年金を受給している方の場合

年間の年金収入が400万円以下で、年金以外の所得の合計が20万円以下の場合には確定申告は不要です。

なかなか年金収入が400万円を超える方は少数です。多くの年金受給者は確定申告が不要といえます。

医療費控除を受けるなどの理由で確定申告をしたほうが有利な場合もあります。年金から源泉徴収されている所得税の還付を受けることができる場合もあるからです。扶養控除や障害者控除等の所得控除が増えた場合にも確定申告をすることをおすすめします。

年金収入が400万円以下で他の所得がある場合には、たとえ他の所得が20万円以下の場合であっても市民税や県民税の申告が必要となります。所得税の申告をした場合には、市民税・県民税の申告は不要です。

1-5.死亡した場合の確定申告は死亡後4か月以内

所得税の申告をすべき方が亡くなった場合、遺族が所得税申告義務を引き継ぎます。

死亡の場合の確定申告は以下の2種類の場合があります。

- 前年の確定申告を提出べき方が確定申告をする前に亡くなった場合

- 年の中途で亡くなった場合で確定申告をすべき場合

これらの申告期限は、相続開始があったことを知った日の翌日から4か月を経過した日の前日となっています。

分かりづらいですね。

×8年の1月30日に亡くなった方の場合でご説明しますと、×7年の所得税確定申告と×8年の30日間の所得税確定申告を5月30日までに提出する必要があるのです。

還付の場合は、遺族が5年以内に請求しないと時効で還付請求権が消滅します。

2.期限超過の場合のペナルティ

申告期限までに申告しない場合、以下の2種類のペナルティがあります。

- 無申告加算税又は重加算税

- 申告期限が要件の特例を受けることができない等

2-1.無申告加算税又は重加算税

無申告加算税は原則として、納付すべき税額が50万円までは納付税額の15%、50万円を超える部分には20%かかります。

期限後申告であっても申告期限から1か月以内に自主的に申告がされ、期限内に納税がされており、過去5年間で無申告加算税等が課税されていない等一定の場合には、無申告加算税は課税されません。

申告書を作成していないと納税する額もわかりませんので、本当にうっかり申告書の提出のみ忘れた場合に救済される措置だと考えたほうがいいでしょう。

仮装や隠ぺいによって無申告を意図的に行ったと判断されると、無申告加算税に代えて重加算税が課税されます。

重加算税は、最大で納付すべき額の50%もの税率となります。悪いことすると税金1.5倍です。怖いですね。

期限内に納税がされていない場合には、これら加算税に加えてさらに延滞税という税金が課税されてしまいます。ダブルパンチですね。

2-2.期限内申告が要件の特例が適用できない

期限を過ぎたばかりに適用可能な特例が適用できないということもありますのでご注意ください。

具体的には、青色申告者で青色申告特別控除65万円を受けようとする場合です。

申告期限を過ぎてしまうと、10万円しか控除することができません。55万円の経費がすっ飛んだ計算となります。

税率40%の人の場合、およそ22万円の損失ということになります。

期限内申告をすべき青色申告者が、2期連続で無申告や期限後申告の場合には、青色申告の承認が取り消されてしまうこともあります。

青色申告が取消しされてしまうと、以下のような不利益が出てしまいます。

- 青色申告特別控除が受けられない

- 純損失の繰越控除が使えない

- 青色事業専従者給与が必要経費とならない

- 30万円未満の固定資産を一括経費とできない

- 貸倒引当金を必要経費に計上できない

- 税務調査等で推計による更正処分を受けるリスク

一つずつ細かいご説明はしません。なんとなく大変だなとご理解いただければ十分です。

期限内申告すべき方は、期限内にきちんと申告と納税をするようにしましょう。

3.期限間近の対処法

3-1.所得税申告は国税庁ホームページで作成

確定申告義務があることがわかったら、急いで所得税の確定申告書を作成しましょう。

所得税の確定申告書は、国税庁ホームページから作成が可能です。

具体的事例で所得税確定申告書の作成方法を知りたい方は、以下の記事をご参照ください。

『会社員が確定申告すべき場合&還付を受けるための申告を徹底解説!』

3-2.所得税の申告書提出方法は4通り

所得税の申告方法は、以下の4通りです。

- 開庁時間に税務署に行き、窓口に提出する

- 税務署にある時間外収受箱へ投函する

- 郵送で申告書を提出する

- e-taxで電子申告をする

郵便局の窓口が空いている時間であれば、郵送での提出をお勧めします。郵便局の窓口にもっていって目の前で消印を押してもらうと安心です。

控えの申告書と返信用封筒に切手を貼って同封するのを忘れないようにしてください。税務署の収受印付きの申告書は手元に控えとして残しておくようにしてください。

毎年e-taxを利用している方の場合、e-taxで申告をすれば楽ですね。

期限間近の場合、今年から始めて電子申告をするのはお勧めできません。事前に必要となる準備が大変だからです。

郵便局の窓口が閉まっている時間帯の場合など本当にやむを得ない場合には、税務署の時間外収受箱に投函するといいでしょう。この場合も、控え用の申告書と返信用封筒を同封するようにしてください。

3-2.所得税の納付はコンビニ納付がおすすめ

所得税の申告書を提出して安心していてはいけません。

所得税の納税も期限までに行う必要があるからです。

所得税の納付は、以下の4通りです。

- 納付書を税務署でもらって金融機関又は税務署で納付する

- コンビニ納付

- クレジットカード納付

- 電子納税

コンビニ納付が非常に便利になりましたので、納付税額が30万円以下の場合には、コンビニ納付をお勧めします。

以前はコンビニ納付がとても不便だったのです。QRコード付きの納付書を税務署で作成してもらう必要があったのです!

コンビニ納付について詳しくは、国税庁ホームページをご確認ください。

30万円を超える納付の場合、自宅から納付できるクレジットカード納付が便利です。決済手数料がかかりますが、交通費等を考えるとそれほど高い金額ではありません。

クレジットカード納付は1,000万円未満の納税に利用可能です。カード限度額が1,000万円ある方は少ないと思います。実質的にカード限度額の範囲内での納税にしか利用できませんね。

クレジットカード納付については、国税庁ホームページでご確認ください。

事前に手続きができていない方は電子納税はお勧めできません。

4.まとめ

所得税の確定申告期限についてご説明をしてきました。

確定所得申告と確定損失申告の期限は、翌年3月15日です。15日が土日の場合、翌開庁日が提出期限となります。

郵送で提出する場合には、消印が15日であれば大丈夫です。

還付等を受けるための申告は、3月15日までに慌てて行う必要はありません。5年以内に申告をすれば大丈夫です。

所得税の申告期限を過ぎた場合には、無申告加算税などのペナルティと一定の特例については適用できなくなってしまいます。

期限までに納付できない場合には、延滞税が課税される場合もあります。

申告期限間近の対処法もご案内しました。期限までに申告と納税を済ませて余計な税金を取られることがないようにしてください。