法人税は減税される一方、個人の所得税は増税傾向にあります。

なんとか税金の負担を抑えたいとお考えの方であれば、医療費控除という制度を聞いたことがあるのではないでしょうか。

年間の家族の医療費が10万円を超えた場合には、確定申告で『医療費控除』を申告することで税金の負担を軽減することができるのです。ところが、健康な方や独身の方の場合、なかなか年間で10万円の医療費なんて使わないですよね。

そんな皆様に朗報です!

平成29年から医療費控除の特例としてセルフメディケーション税制が誕生しました。この制度によると特定の医薬品の購入額が年間で1万2,000円を超えた場合に税金の負担を軽減することができるのです。

今回の確定申告で初めて利用できるようになった新制度です!

そこで今回は、まだ広くは知られていない『セルフメディケーション税制』についてご説明します。

どのような方が利用可能か、必要となる確定申告等の手続きについて具体的な事例を基にご説明いたします。

セルフメディケーション税制を上手に活用して所得税の負担を少しでも軽減してください。

会社員の方の確定申告について網羅的に把握されたい方は以下の記事をぜひご参照ください。

『会社員が確定申告すべき場合&還付を受けるための申告を徹底解説!』

目次

1.医療費控除の特例『セルフメディケーション税制』とは

セルフメディケーション税制は医療費控除の特例という位置付けとなっております。誰でも使える制度ではないのです。

一定の要件を満たした個人が確定申告をする等の適用するための要件を満たした場合に『選択によって』利用することができる制度です。

まずはこれらの要件を知ってセルフメディケーション税制がご自身で利用可能かどうかを判断してください。

1-1.健康の維持増進・疾病予防の取り組みを行う人が対象

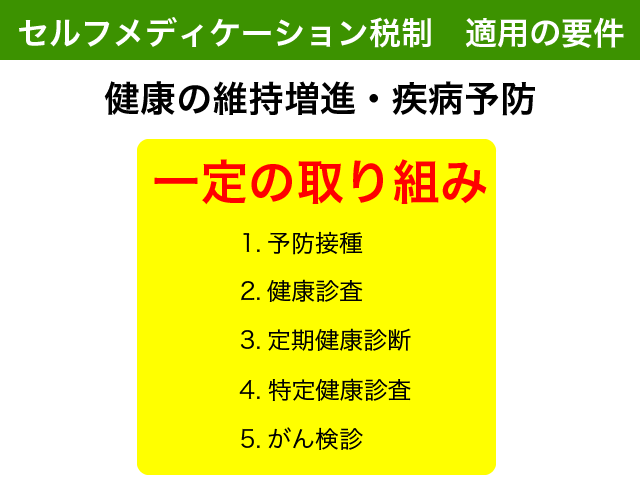

セルフメディケーション税制は、健康の維持増進・疾病予防の取り組みを行っている個人の方のみが適用可能な制度です。

具体的には『予防接種』または『健康診断』どちらかのみで結構です。細かく列挙すると以下の5つのうちいずれかで大丈夫なのです。割と簡単な要件ですよね。

- 予防接種

- 健康診査

- 定期健康診断

- 特定健康診査

- がん検診

インフルエンザの予防接種を受けた方であればそれだけでいいのです。

会社員の方であれば会社や健康保険組合の指定する健康診断を年に一度受診していることと思いますので、原則として要件を満たしているはずです。

自営業の方や年金を受給していて仕事をされていない方は、市区町村の実施するがん検診や国民健康保険が指定する健康診断を受診していれば大丈夫です。

<健康診断の違い>

同じような健康診断であっても実施する法律の根拠等から呼び名が変わっているのです。

セルフメディケーション税制の適用にあたっては、健康診断を受診されているのであればそれほど名前を気にする必要はありません。

健康診査

市町村が実施する健康診断です。(健康増進法)

定期健康診断

いわゆる事業主検診です。事業主は労働者に対して1年以内に1回の実施を義務付けられているのです。会社員の方が会社の費用で受診する健康診断ですね。(労働安全衛生法)

特定健康診査

いわゆるメタボ検診です。40歳以上75歳未満の方を対象に保険者(健康保険組合、市町村等)が実施する健康診断です。(高齢者の医療の確保に関する法律)

がん検診

市町村が実施するがん検診です。(健康増進法)

1-2.スイッチOTC医薬品1万2,000円以上の購入をすること

セルフメディケーション税制の適用を受けるためには、1年間(1月1日から12月31日まで)に1万2,000円以上の医薬品を購入していなくてはいけません。

対象となる医薬品は限定されています。薬局でどんな薬を買っても適用できるわけではないのです。

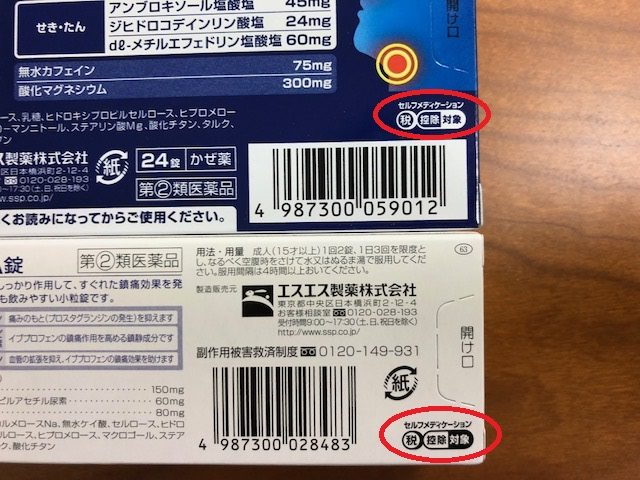

もっとも簡単に判断する方法は、医薬品のパッケージを確認することです。以下の識別マークがパッケージにあればセルフメディケーション税制の対象医薬品であると判断することができます。

色は必ずしも青色とは限りません。医薬品のパッケージデザインに合わせて色が変更されていることもありますのでご注意ください。

箱のおもて面に堂々と表示されていることもあれば、箱の側面や裏側に遠慮がちに表示されていることもあります。しっかりと箱全体を確認するようにしてください。

現時点の対象医薬品を網羅的にじっくりと確認したい方は、厚生労働省のホームページでご確認ください。対象となる医薬品が膨大に列挙されていますので、普段利用している医薬品が対象となっているのかを判断するのに便利です。

<スイッチOTC医薬品とは?>

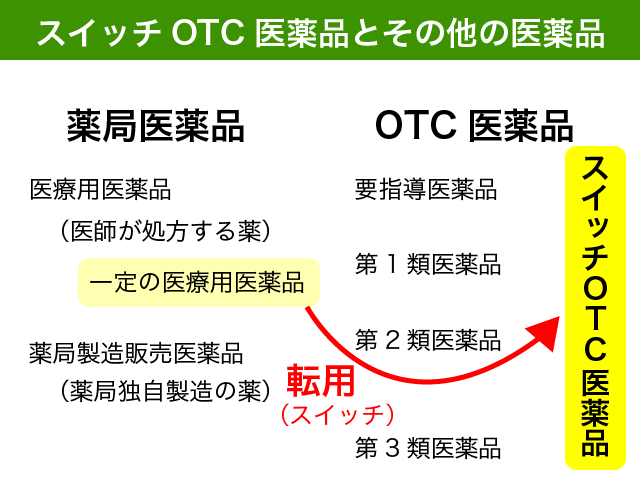

セルフメディケーション税制の対象となる医薬品のことを『スイッチOTC医薬品』といいます。

OTC医薬品とは、ドラッグストアで医師の処方箋なしに購入することが可能な医薬品のことです。

Over The Counter つまりカウンター越しに薬剤師等のアドバイスを基に購入が可能な医薬品です。

OTC医薬品は、『要指導医薬品』と『一般用医薬品』とに大別されます。さらに一般用医薬品については、『第1類医薬品』、『第2類医薬品』、『第3類医薬品』に分別されます。

薬には副作用等のリスクがありますので薬の種類を分別してそれぞれに法律で定める販売方法を義務付けているのです。

これに対して調剤薬局でしか購入できない医薬品を『薬局医薬品』といいます。薬局医薬品は、病院で医師から処方箋を発行してもらわないと入手することができない『医療用医薬品』と薬局が製造の許可を得た上で独自に製造販売をする『薬局製造販売医薬品』とに区分されます。

医療用医薬品として利用されてきた医薬品のうち安全性が高く副作用が低いと判断された医薬品は、OTC医薬品に転用(スイッチ)されるのです。

このように医療用医薬品からOTC医薬品に転用された薬をスイッチOTC医薬品といいます。

セルフメディケーション税制の目的は、このスイッチOTC医薬品を一般に広く普及させることなのです。

薬局で購入可能で効能の高いスイッチOTC医薬品を積極的に利用してもらうことで、国は医療費を削減したいものと思われます。

平成29年12月時点で、83の有効成分が含まれている医薬品が指定されています。薬の有効成分等にご興味のある方は厚生労働省のホームページをご確認ください。

セルフメディケーション税制が定められている租税特別措置法第四十一条の十七の二では、スイッチOTC医薬品の購入代金として支払った金額のことを『特定一般用医薬品等購入費』と定めています。

1-3.医療費控除と選択適用で確定申告が必要

セルフメディケーション税制は、通常の医療費控除と併用することはできません。

どちらか一方しか利用することができないのです。どのように判断したら良いのかは『2-2.医療費控除とセルフメディケーション税制の選択』でご説明をします。

セルフメディケーション税制を適用するためには、セルフメディケーション税制を適用する内容の確定申告書を作成して税務署に提出する必要があります。

年末調整では行うことができないのです。これは通常の医療費控除やふるさと納税をした場合の寄附金控除も同様です。

具体的な確定申告書の作成方法は、『2-4.確定申告で税金を取り戻す方法』でご説明します。

<確定申告を普段しない方>

会社員の方で毎年確定申告をしていない場合には、5年以内に確定申告書を作成して提出すれば大丈夫です。

平成29年分の医薬品の購入でセルフメディケーション税制を適用したいと思う場合には、5年以内の平成34年12月31日までに確定申告をしなければ時効によって還付請求権は消滅してしまいますのでご注意ください。

<毎年確定申告をされている方>

毎年確定申告をされている方の場合、必ず当初の確定申告をする際にセルフメディケーション税制を適用するようにしてください。

確定申告書を提出したのちにやっぱりセルフメディケーション税制を適用したいと思ってもやり直し不可能ですのでご注意ください。

確定申告で税金の支払いがある方の場合、翌年の3月15日が確定申告の期限となります。

<各種課税の特例の特徴>

税の特例は、必ず確定申告が必要となります。

どのような特例であっても『特例を使う』意思表示を確定申告を通して行う必要があるのです。

一度特例を使わない申告書を提出した場合には、『特例を使うことを選択しなかった』と判断されてしまうのです。

そのため一度確定申告を提出した後にセルフメディケーション税制をやっぱり適用したいというやり直しは不可能となります。

一方、当初の確定申告でセルフメディケーション税制を適用した場合には通常の医療費控除にやり直しをすることはできません。

たとえ通常の医療費控除の方が有利であったとしてもそれは計算間違えをしたということにはならないのです。

税の特例を適用する場合には、慎重に判断をするようにしてください。

2.【徹底解説】セルフメディケーション税制の手続き

それでは具体的にセルフメディケーション税制を適用するための手続きをご説明します。

平成29年からの新しい制度ですので、この記事の執筆開始時点(平成29年12月)で実は私もセルフメディケーション税制を使ったことがありません。

まずは実際に我が家の医療費を基に、確定申告の事前準備をご説明いたします。

2-1.対象医薬品の購入、1年間の領収書の確認

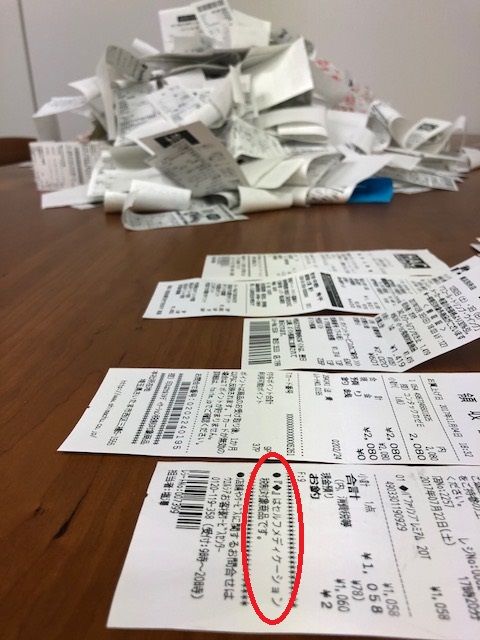

まずは1年間の医療費関連の領収書を確認してみましょう。領収書を保存していない場合には医療費控除もセルフメディケーション税制も受けることができませんので、きちんと保管をしておいてくださいね。

あらかじめ医療費の領収書は別に保存しておくようにしてください。生活費の領収書を一年分ひっくり返して探すのは本当に疲れました…。生活費の領収書を全て保存している方はなかなかいらっしゃらないと思いますが、念のためアドバイスしておきます。

これだけ領収書があってもセルフメディケーション税制の対象となる領収書は5枚のみでした。きちんと整理しておけばよかった…

セルフメディケーション税制の対象医薬品を購入した場合、レシートにもセルフメディケーション税制の対象商品であるとの表示が記載されますので、比較的探しやすいですね。

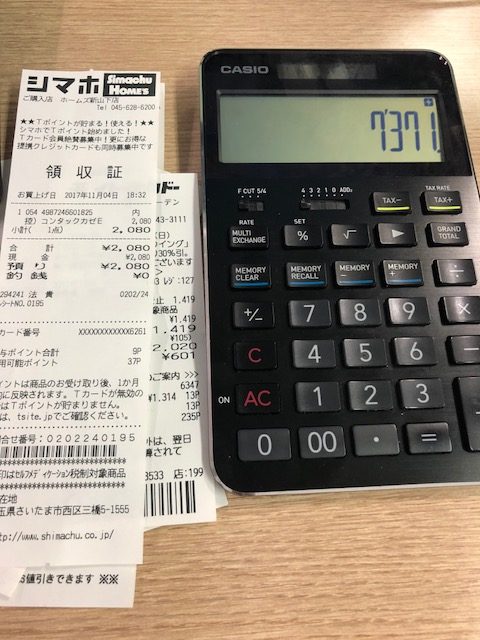

しかも対象医薬品の合計は12,000円に届きません。これでは話になりませんので対象医薬品を買いに行くことにしました。

まだ12月ですので今から買っても間に合います!

薬の使用期限は結構長いのですね。セイロガン糖衣Aは、購入時から4年2ヶ月も使用期限があります。

購入した医薬品のうち一番使用期限が短いのはセデス・ハイGでした。

それでも購入から1年7ヶ月も使用期限があります。

とりあえず利用することになりそうな薬をまとめて購入してみました。

薬の大人買いは、私の人生で初めての経験です(笑)

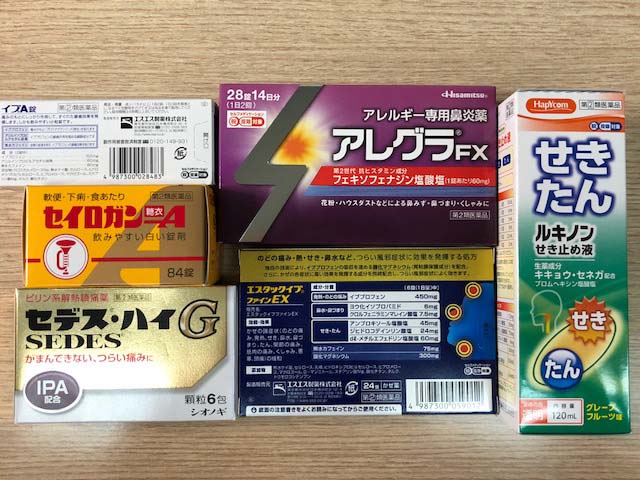

セデス・ハイGとセイロガン糖衣Aのパッケージには識別マークの表示がありませんでした。

これらはセルフメディケーション税制の対象ではないのでしょうか?気になります。

特にセデス・ハイGはパッケージが金色で派手です。いかにも効用が高そうで、スイッチOTC医薬品のような気がしてなりません。

領収書にもセルフメディケーション税制の対象マークがありません。

家に戻って厚生労働省のホームページで確認したところ、セデス・ハイGとセイロガン糖衣Aはセルフメディケーション税制の対象ではありませんでした。

セルフメディケーション税制の対象になるかどうかは識別マークの有無で判断して問題なさそうですね。

セルフメディケーション税制の対象となる医薬品は、もとは医療用医薬品だったものです。効能が強い薬が多いものと思われます。

子供向けの薬はほとんど対象となっていませんでした。

今回購入したルキノンせき止め液はセルフメディケーション税制対象にもかかわらず1歳から利用可能な薬です。私が様々な医薬品を物色した経験上、非常に珍しいと感じました。

2-2.医療費控除とセルフメディケーション税制の選択

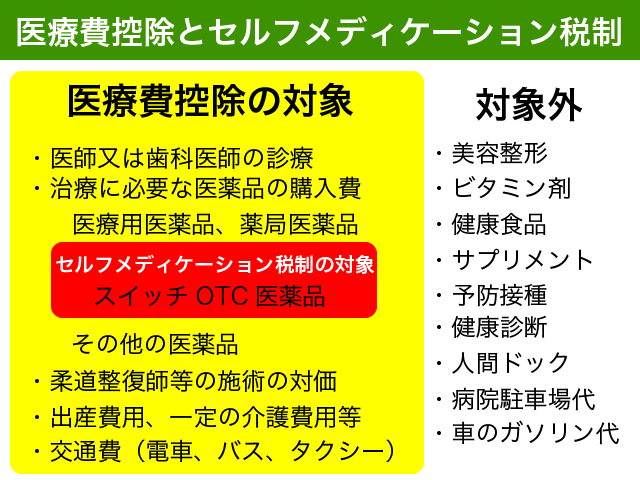

<対象となる費用の範囲>

医療費控除の対象となる医療費とセルフメディケーション税制の対象となるスイッチOTC医薬品の購入費との関係を図にしてみましたので、確認してみてください。

セルフメディケーション税制の対象となるスイッチOTC医薬品の購入費は、医療費控除の対象にもなるのです。

医療費控除の対象となる医療費とは、医療機関で支払った医療費、薬局で支払った医薬品の購入費、医療機関までの交通費、一定の介護サービス費用等となっています。かなり広範囲です。

人間ドック等の費用は原則として医療費控除の対象となりませんが、重大な疾病が見つかって診療につながったような場合には医療費控除の対象とすることができます。

一方で、セルフメディケーション税制の対象となるのは、スイッチOTC医薬品の購入費のみです。

医療費控除の対象となる金額とセルフメディケーション税制の対象となる金額を集計してみてください。

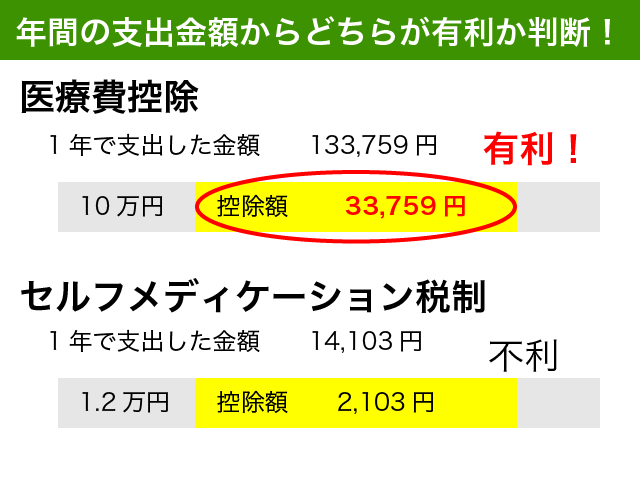

暫定ではありますが我が家の場合、医療費控除の対象となる金額は133,759円、セルフメディケーション税制の対象となる金額は14,103円となりました。

<所得控除の金額の比較>

医療費控除とセルフメディケーション税制の控除額を比較してみましたのでご確認ください。両制度ともに自分にかかった費用のみでなく一緒に生活をする家族に関する費用も控除の対象とできますので、漏れないようにしてください。

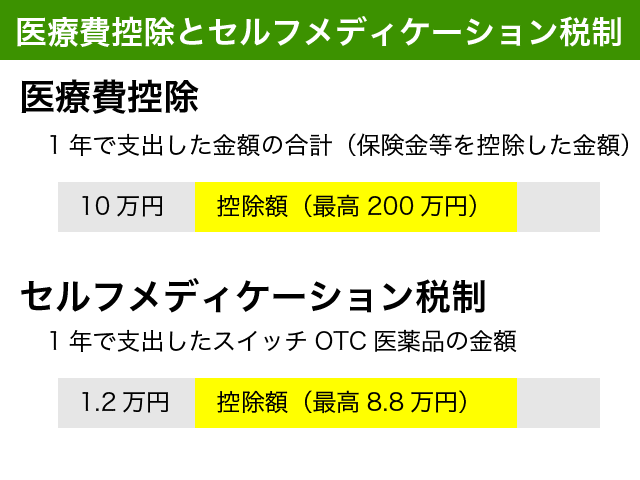

医療費控除は、原則として年間の医療費が10万円を超えた金額を所得から控除することができる制度です。医療保険等で補填をされた金額がある場合には医療費の額から控除することとされています。

セルフメディケーション税制は、年間のスイッチOTC医薬品の購入額が1万2,000円を超えた金額を所得から控除することができる制度です。

控除額の上限がそれぞれ定められています。医療費控除の上限は200万円ですので210万円以上の医療費の支出をしてもそれ以上控除することができません。

セルフメディケーション税制の限度額は8万8,000円ですので10万円以上のスイッチOTC医薬品の購入をしてもそれ以上控除することができないのです。

皆さん、それぞれいくら所得控除が可能か実際に計算をしてみてください。

我が家の場合、医療費控除を適用した方が有利であることがわかります。

みなさんはいかがでしたでしょうか?医療費控除を適用した方が有利だった場合には、セルフメディケーション税制ではなく医療費控除をすることをお勧めします。

医療費控除の手続きについては国税庁ホームページでご確認ください。

<所得が200万円未満の場合>

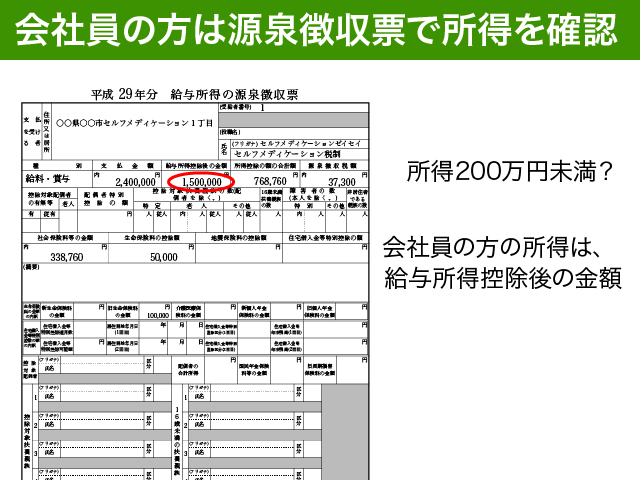

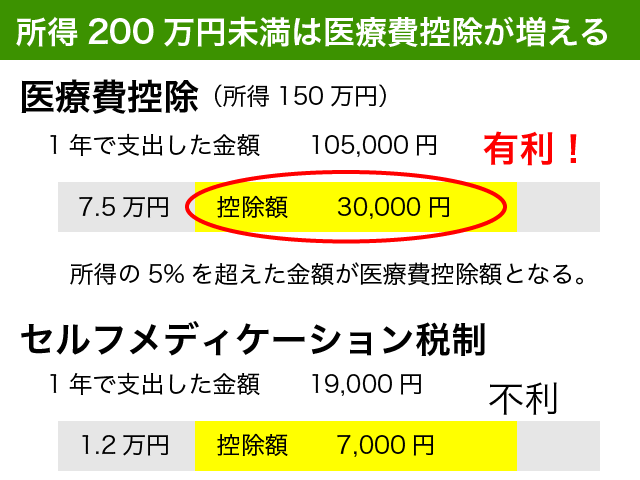

試算の結果セルフメディケーション税制の方が有利になった方のうち、所得が200万円未満の方の場合には注意が必要です。医療費控除を適用した方が有利になる可能性があるからです。

医療費控除については所得の5%と10万円といずれか少ない金額を超えた金額が所得控除の対象となります。

所得が200万円未満の方の場合には所得の5%の方が10万円より少なくなりますので医療費控除の金額が大きくなるのです。

会社員の方の場合、所得の金額は源泉徴収票で確認が可能です。給与の年収(税金等控除前の総額)が3,114,284円以下の方の場合には所得が200万円未満となります。

自営業の方や不動産賃貸の方は普段確定申告をされているのでお分かりになると思います。収入から経費や青色申告特別控除額を控除した後の金額が所得です。複数の所得がある場合にはそれらを合計をして判断をします。

会社員で年収240万円の方の場合、給与所得控除後の所得金額が150万円ですので、150万円の5%である7万5,000円を超えた金額が医療費控除の金額となります。

医療費控除を10万円超えた金額で計算している場合には有利不利の判断を誤ってしまいますのでご注意ください。

2-3.健康の維持増進・疾病予防の取り組みの証明

セルフメディケーション税制を適用するためには、健康増進等の『一定の取組』をしている必要があることはご説明しました。

具体的にどのように証明すれば良いのかをご説明します。証明方法は以下の3通りです。

- 領収書を確定申告書に添付する

- 健康診断の結果通知書コピーを確定申告書に添付する

- 一定の取り組みをしている証明書を確定申告書に添付する

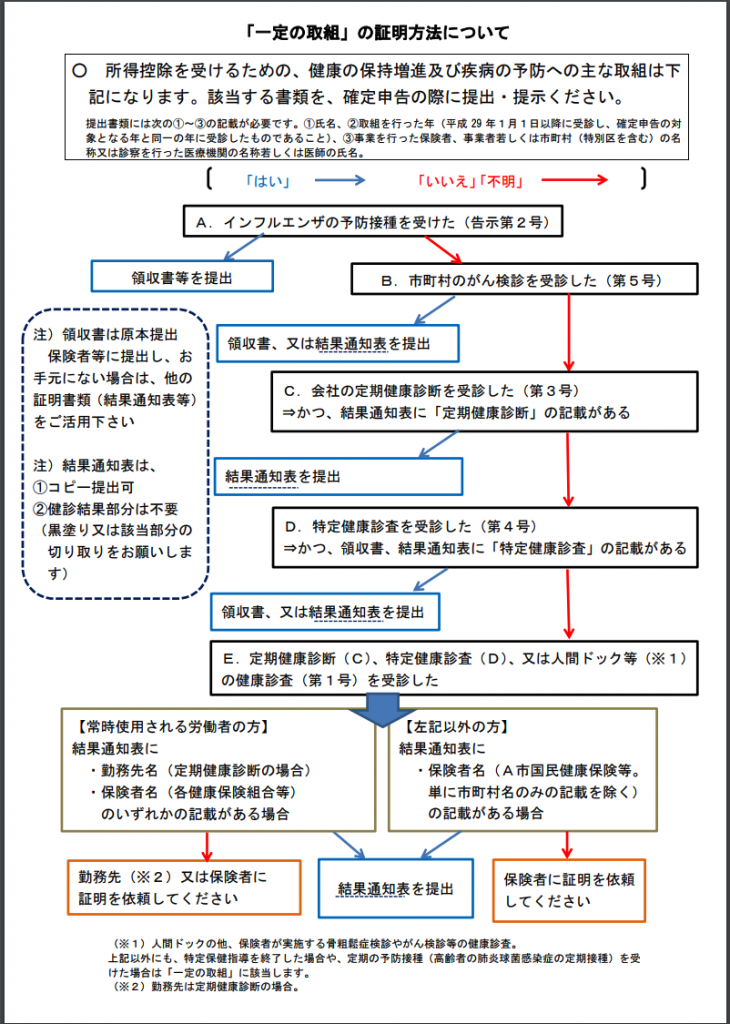

厚生労働省のホームページにわかりやすいフローチャート図がありましたのでそちらをご確認ください。

2-3-1.インフルエンザ予防接種を受けていればOK

一番簡単な方法は、インフルエンザの予防接種をしている場合です。確定申告の際に領収書を提出するのみで『一定の取組』を証明することができます。

予防接種をしている方の場合、非常に簡単かと思います。

2-3-2.市町村のがん検診、会社の定期健康診断、特定健康診査の受診でOK

市町村のがん検診を受診された方の場合、確定申告の際に領収書原本又は結果通知書のコピーを提出することで『一定の取組』の証明をすることができます。

結果通知書のコピーについては、コピーをそのまま提出する必要はありません。市町村のがん検診を受診していることがわかれば大丈夫です。

検診結果の部分については不要とのことです。マジックで黒塗りにしたり切り取りをして提出すればよいのでご安心ください。これは以下に説明する他の健康診断でも同様です。

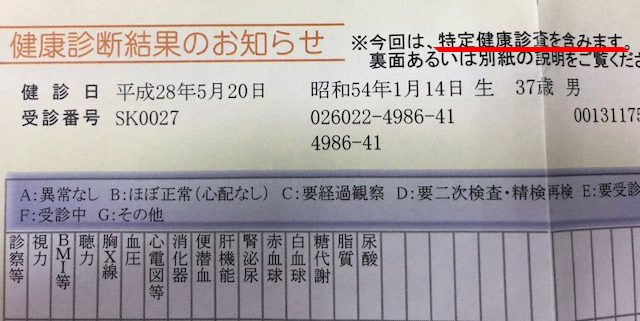

会社の健康診断を受診された方で結果通知書に『定期健康診断』の記載がある場合、確定申告の際に結果通知書のコピーを提出することで『一定の取組』の証明が可能です。

特定健康診査(メタボ健診)を受診された方の場合、領収書又は結果通知書に『特定健康診査』の記載があれば『一定の取組』の証明が可能となります。確定申告の際に領収書原本又は結果通知書のコピーを提出することで『一定の取組』の証明が可能です。

健康診断の結果通知書にこれらの文字があるか確認してみてください。

過去に私が受けた健康診断の結果通知書を確認したところ、『特定健康診査』の記載がありました。仮にこれが平成29年分のものであれば、この結果通知書をコピーして確定申告書に添付すればいいのです。

2-3-3.その他健康診断や人間ドックの受診の場合

その他の健康診断の場合には少しややこしくなります。会社員とその他の方それぞれご説明いたします。

<会社員の方の場合>

会社員の方の場合、健康診断の結果通知書に『勤務先の名前』又は『健康保険組合等』の記載がある場合には、結果通知書のコピーを確定申告書に添付すれば大丈夫です。

会社員の方のうちこれらの記載がない場合には、勤務先あるいは健康保険組合等に証明書の発行を依頼してその証明書を確定申告書に添付する必要があるのです。

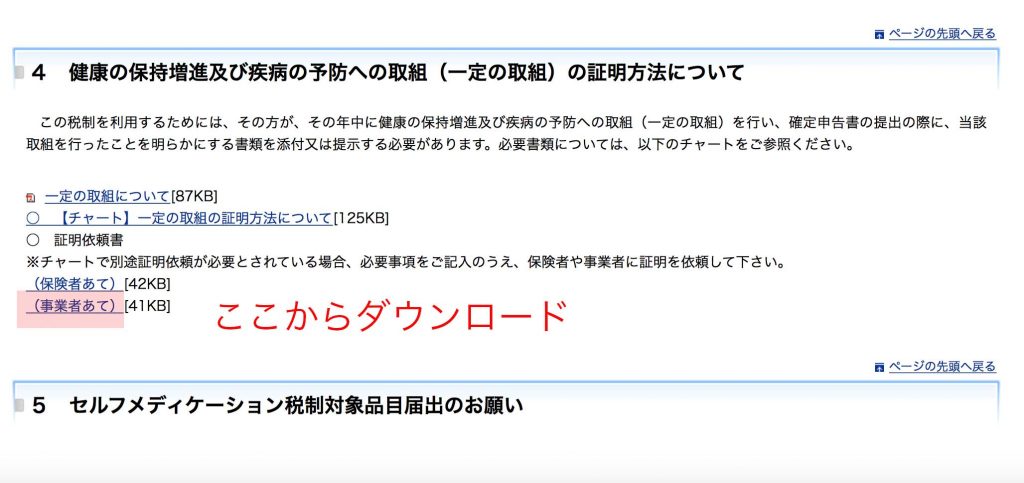

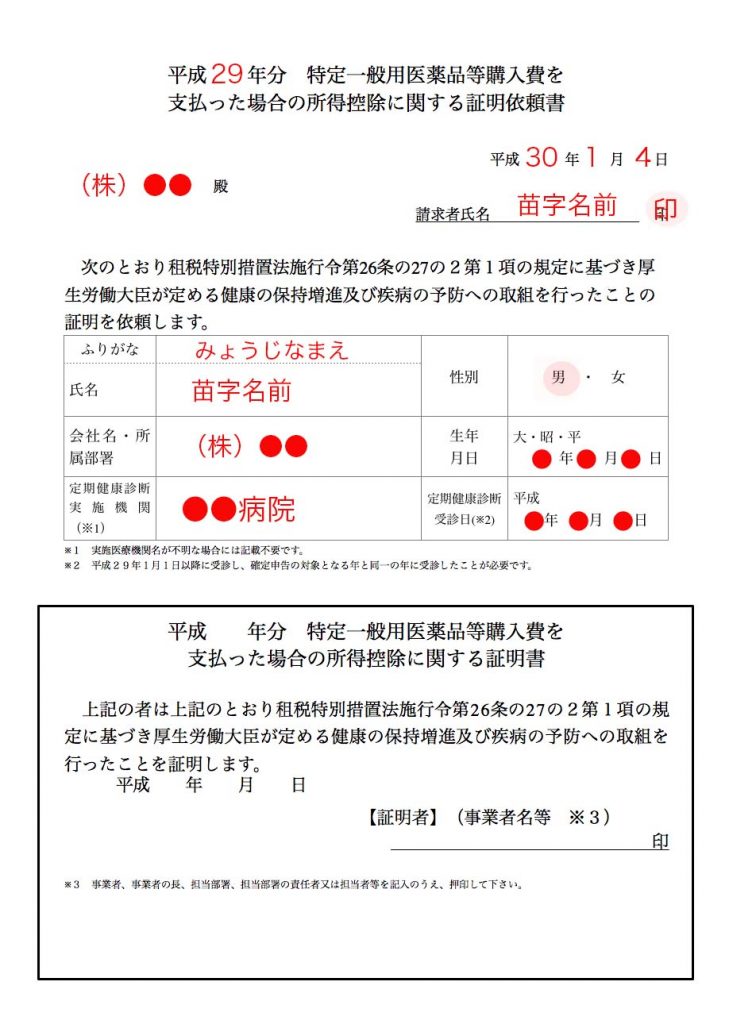

証明書の雛形は厚生労働省のホームページで公開しています。

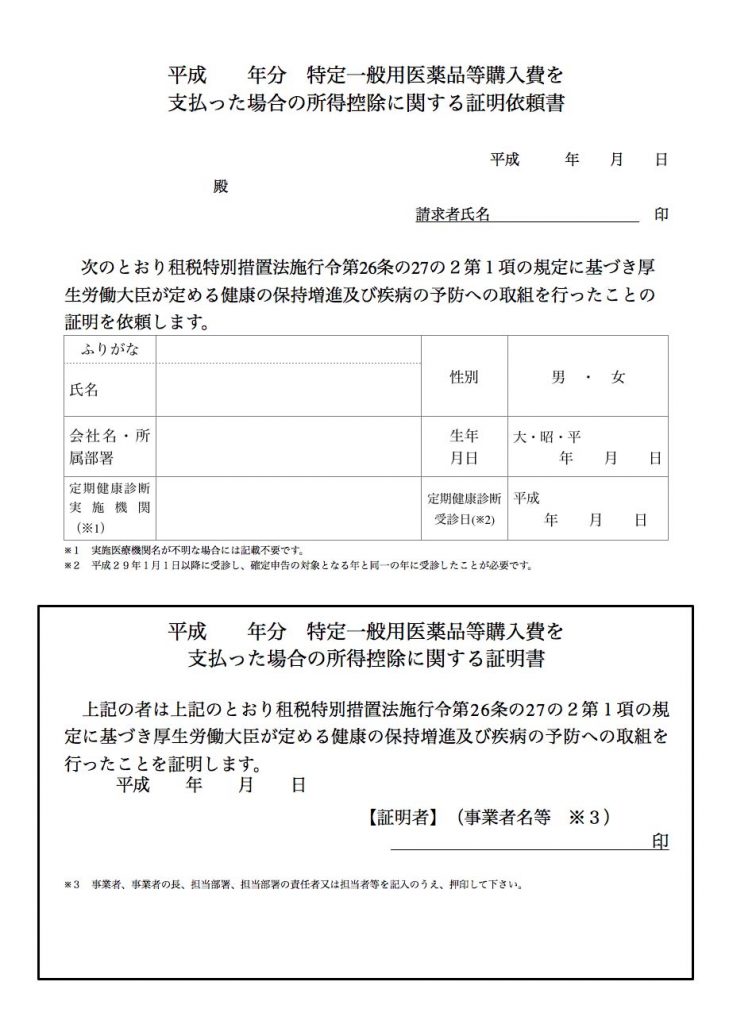

(事業者あて)からWordファイルをダウンロードして必要事項を記載してください。

まずは上部に適用を受けようとする年と申請を依頼する会社名を記載してください。次に右上に証明書を申請する年月日と氏名を記載して押印してください。中央部分には氏名・性別・会社名・生年月日・健康診断の受診機関名と受診日を記載します。

下の太線で囲われた部分については会社に記載してもらう必要があります。証明日と証明者の記載、押印が完成すれば証明書の完成です。

平成29年からの新しい制度ですので多くの会社では証明書の発行実績はそれほどないのではないでしょうか。話が全く通じない時は、厚生労働省の以下のページをプリントアウトして説明すると良いでしょう。

それでも会社で証明書を発行して貰えない場合には、健康保険組合等の保険者から証明書を発行してもらうことも可能です。<会社員以外の場合>で解説していますのでご確認ください。

<会社員以外の場合>

会社員以外の方の場合、健康診断の結果通知書に国民健康保険等の記載がある場合には、結果通知書のコピーを確定申告書に添付すれば大丈夫です。

会社員以外の方で結果通知書に国民健康保険組合等の記載がない場合には、国民健康保険組合等の保険者に対して証明書の発行を依頼してその証明書を確定申告書に添付する必要があるのです。

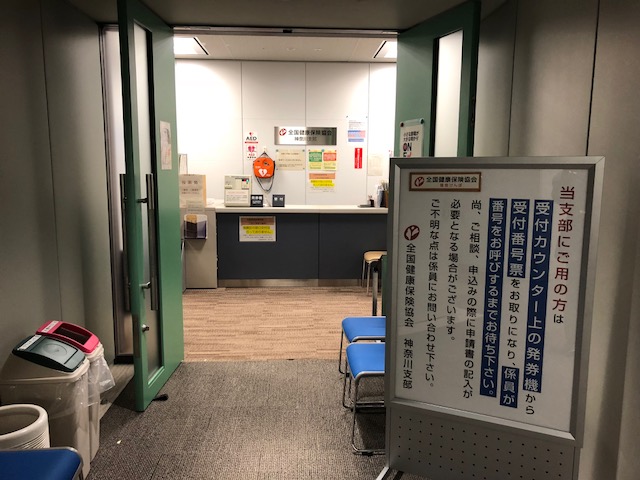

私はおじさんになってしまいましたので、平成29年は自分で人間ドックを受診しました。会社名の記載も健康保険組合の記載もありませんので証明書を発行してもらう必要があります。

ご自分の保険者は健康保険証に記載がありますので、どこに行ったら良いのかわからない方は保険証を確認ください。

証明書をもらいにいく時には、必ず健康保険証と認印、健康診断の結果通知書を持っていくのを忘れないようにしてください。

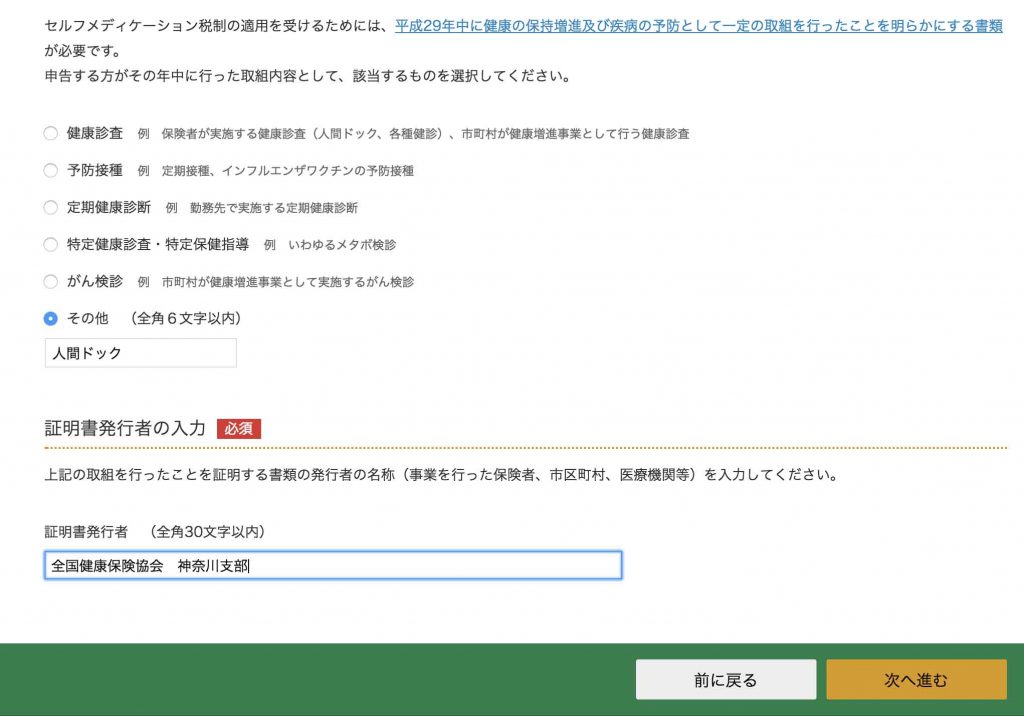

私は、保険者である『全国健康保険協会 神奈川支部』に証明書をもらいに行ってきました。

私:『セルフメディケーション税制の証明書をもらいたいのですが』

担当:『???健康診断の補助をご希望ですか?』

全く話をわかって貰えません。丁寧に説明することにしました。

私:『えっと、セルフメディケーション税制という所得税の確定申告の制度ができたのですが、きちんと健康診断を受診しているということを保険者として証明をして欲しいのです。厚生労働省のホームページに保険者に証明書をもらえと記載がありまして…』

人間ドックの結果通知書を見せながら説明をしました。

担当:『上司を呼んできますのでお待ちください。』

10分ほど待たされた後、ようやく話がわかる方が対応してくれました。

上司:『こちらに必要事項を記載して押印してください。』

<会社員の方の場合>でご説明した『特定一般用医薬品等購入費を支払った場合の所得控除に関する証明依頼書』を上司の方が準備してくれました。

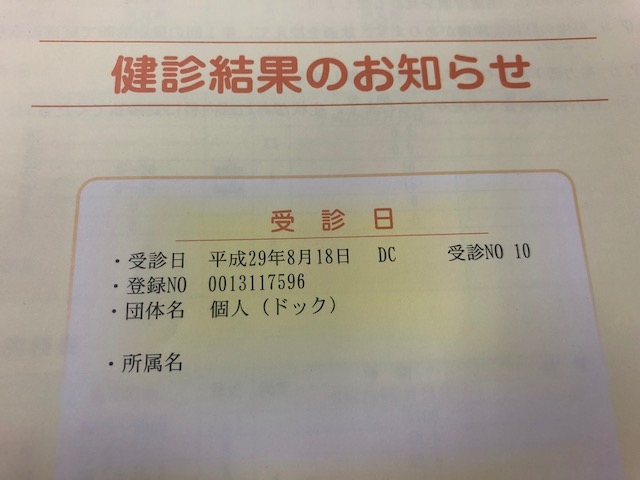

人間ドックの結果通知書から要件を満たす健康診断か判断をしている様子です。結果内容の記載がない表紙だけコピーを取りたいと言われたので了承しました。

内部での決裁を受ける必要があるとのことで当日に証明書を発行してもらうことはできませんでした。決裁後に証明書を作成して翌日には郵送してくれるとのことです。

年明けの1月4日に行ってきたのですが、この上司の方も証明書の発行依頼は初めての経験だそうです。

まだまだ知られていない制度ですし、予防接種や一定の記載がある健康診断の結果通知書があれば大丈夫なので証明書を発行してもらってまでこの制度を利用しようとする方は少ないのかもしれません。

郵便で証明書が届くのを待つことにしました。

翌日に送ると言われたにも関わらず2週間以上書類が届きません。不安になったので健康保険組合に電話をしてみました。

私:『1月4日にセルフメディケーション税制の証明書をお願いしたものですが、翌日に送るといわれたのに2週間以上経ってもまだ届かないんです。どうなっていますか?』

組合:『なんの証明書ですか?』

私:『ですから、セルフメディケーション税制という医療費控除の特例ができまして…』

また最初から説明が必要です。

組合:『相談を担当した者の名前は分かりますか?』

担当の方の名前は覚えていなかったものの、健康保険証の番号と名前を伝えるとようやく話が通じました。相談履歴が残っていたようです。

組合:『ちょうど決裁が下りたところなので、あと1日、2日で届くと思います。』

郵便事故等ではないようです。ひとまず安心しました。

健康保険組合に訪問してから3週間後、無事に証明書が郵送で送られてきました。

*証明書の写真を皆さんに見ていただきたかったのですが、証明者の欄に担当してくださった方の個人名が記載されていましたので送付書のみのご紹介といたしました。ご了承ください。

*証明書の写真を皆さんに見ていただきたかったのですが、証明者の欄に担当してくださった方の個人名が記載されていましたので送付書のみのご紹介といたしました。ご了承ください。

やれやれ、ようやくセルフメディケーション税制の適用対象者になることができました。

2-4.確定申告で税金を取り戻す方法

それでは普段確定申告をされていない会社員の方を前提に、確定申告書の作成方法をご紹介します。

以下の書類をご準備ください。

- 給与の源泉徴収票

- 医薬品の領収書

- ご自分のマイナンバー

給与の源泉徴収票は、年末に会社からもらっていることと思います。

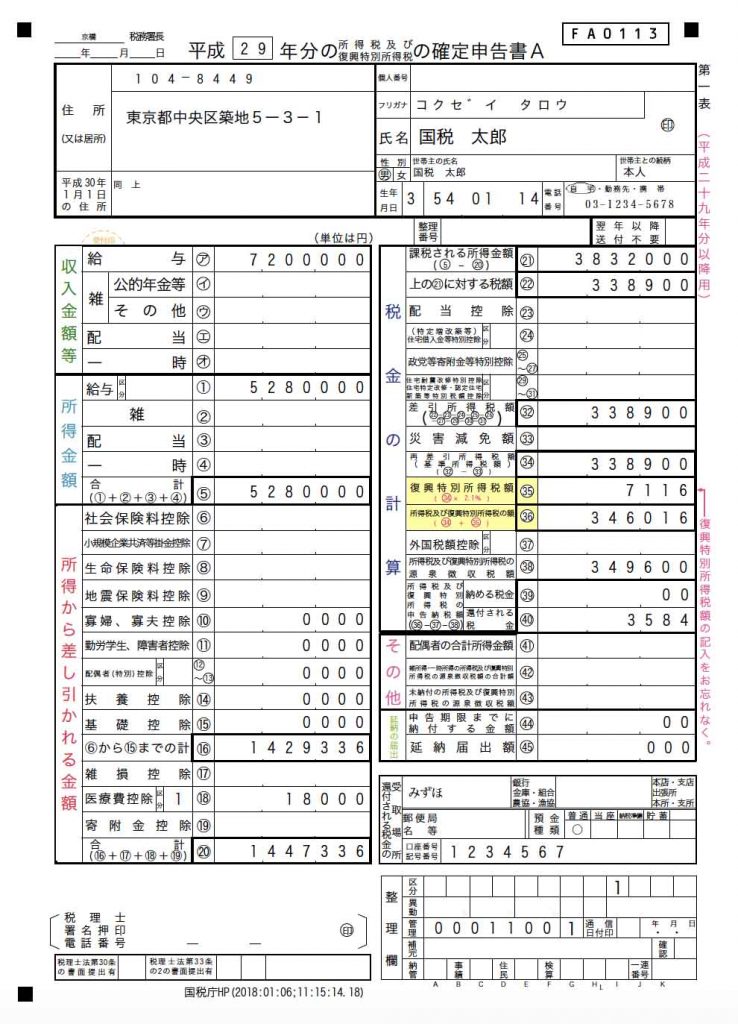

会社員の国税太郎さんの場合で確定申告書の作成をご案内します。

さて、いくら税金が戻ることになるのでしょうか。

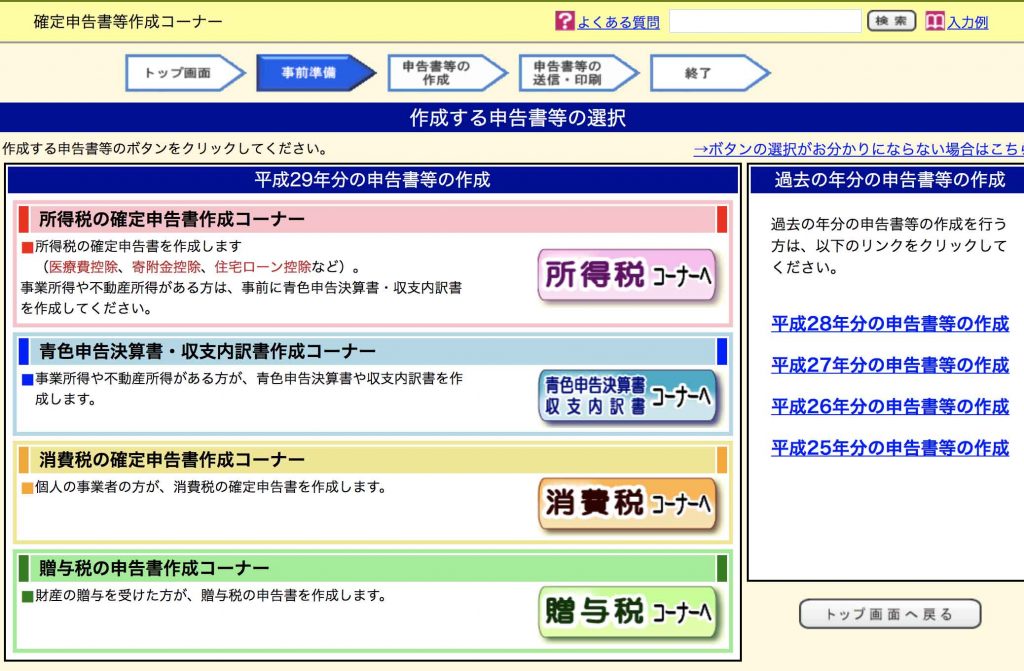

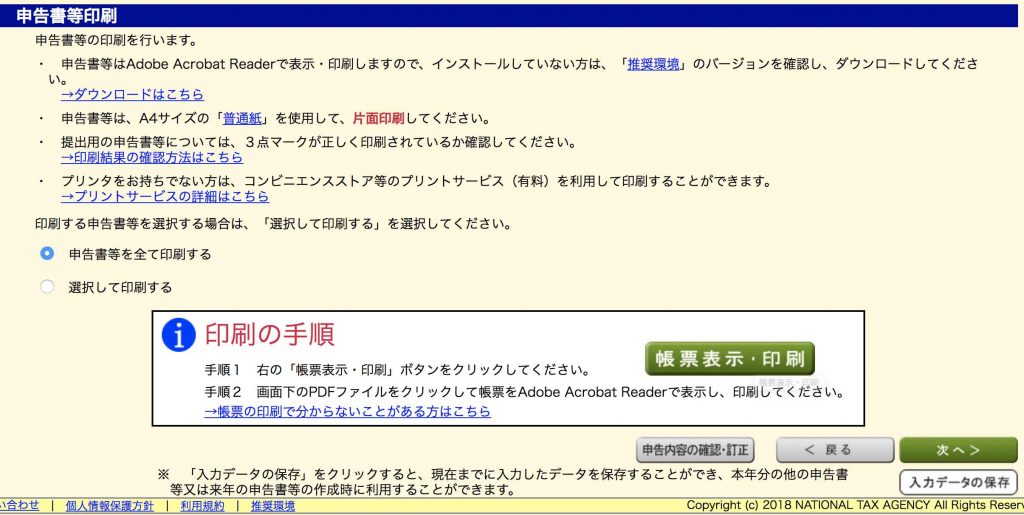

2-4-1.国税庁ホームページで申告書を作成する

国税庁のホームページで確定申告書を作成することができます。案内に従って入力を続ければ計算は自動で行われますので専門的な知識がない方でも簡単に作成が可能と思われます。

国税庁ホームページにアクセスしてください。

『作成開始』をクリックして申告書の作成に進んでください。

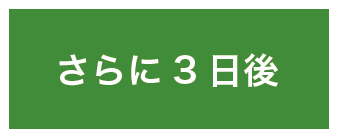

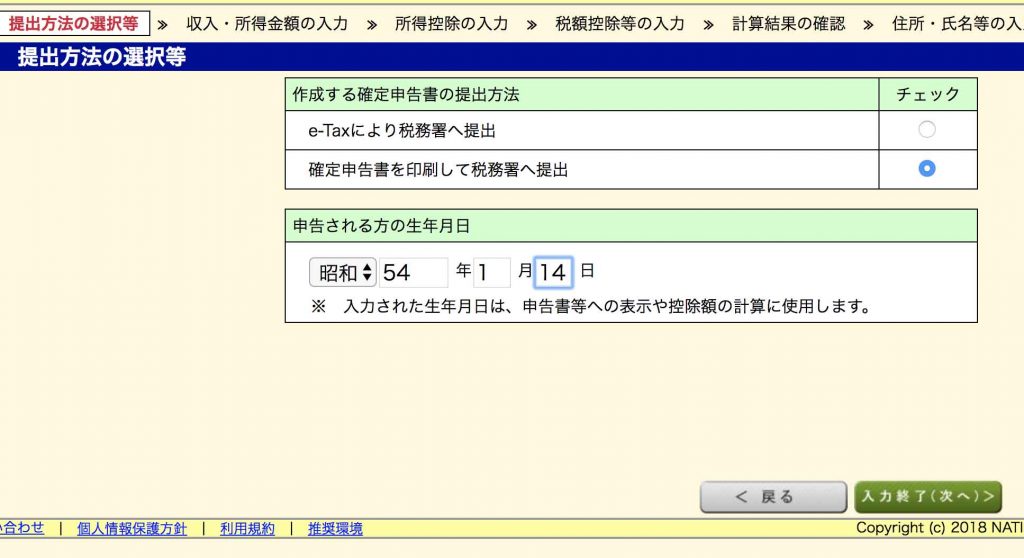

提出方法の選択です。普段確定申告をされていない方は書面提出の方が簡単です。e-Taxの準備には電子証明書とカードリーダーの準備、e-Taxの開始届の手続きが必要となり煩雑だからです。

過去にe-Taxを利用された方で、電子証明やe-Taxの利用者識別番号をお持ちの方はe-Taxで申告することをお勧めします。

国税太郎さんの場合、普段確定申告をしていないので紙提出をすることにします。書面提出をクリックして先に進みます。

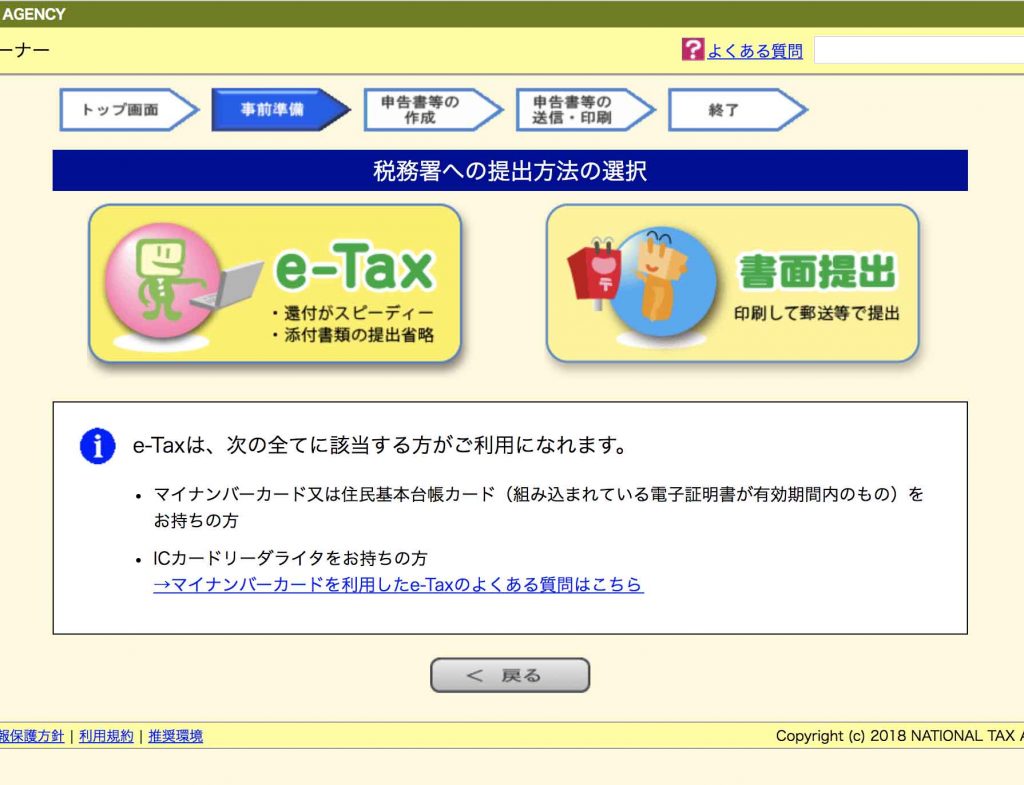

利用しているパソコンが推奨環境を満たしているか確認をしてください。『推奨』ですので必ずしもこの環境でなくても作成できるようです。

私は推奨ではないGoogle Chromeを利用していますが無事に申告書作成をすることができました。

所得税コーナーをクリックして所得税の確定申告書作成に進んでください。

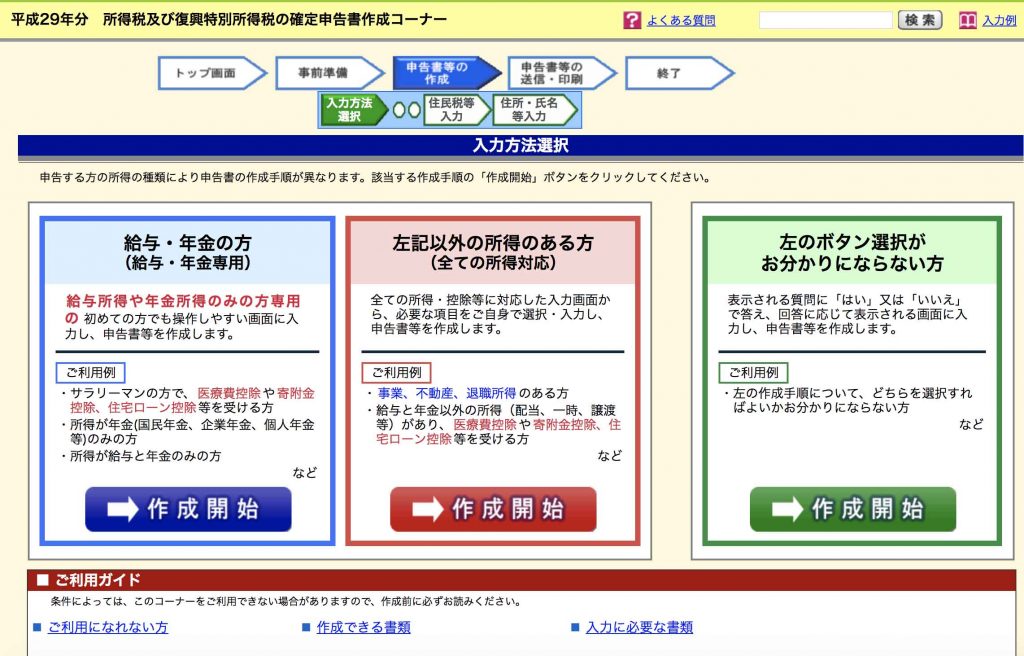

どのような所得があるのかによって作成する申告書が異なってきます。会社員の方でセルフメディケーション税制のみを進行する場合には、一番左の『給与・年金の方』をクリックしてください。

株式の譲渡がある方や不動産の賃貸収入がある方は中央の『左記以外の所得のある方』をクリックしてください。

国税太郎さんの所得は給与のみですので、『給与・年金の方』を選択しました。

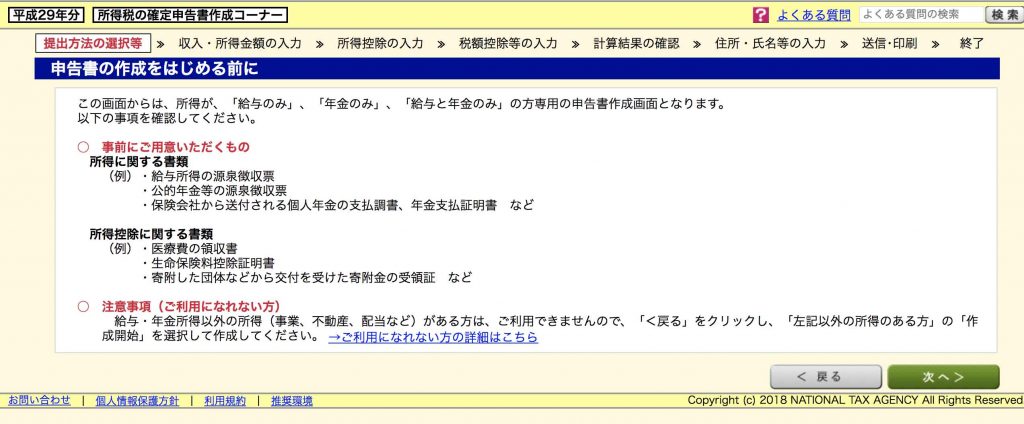

事前に準備する書類が案内されます。会社員の方の場合、給与の源泉徴収票と医療費の領収書があれば大丈夫です。

提出方法の選択を行います。書面で提出をクリックして生年月日を入力してください。

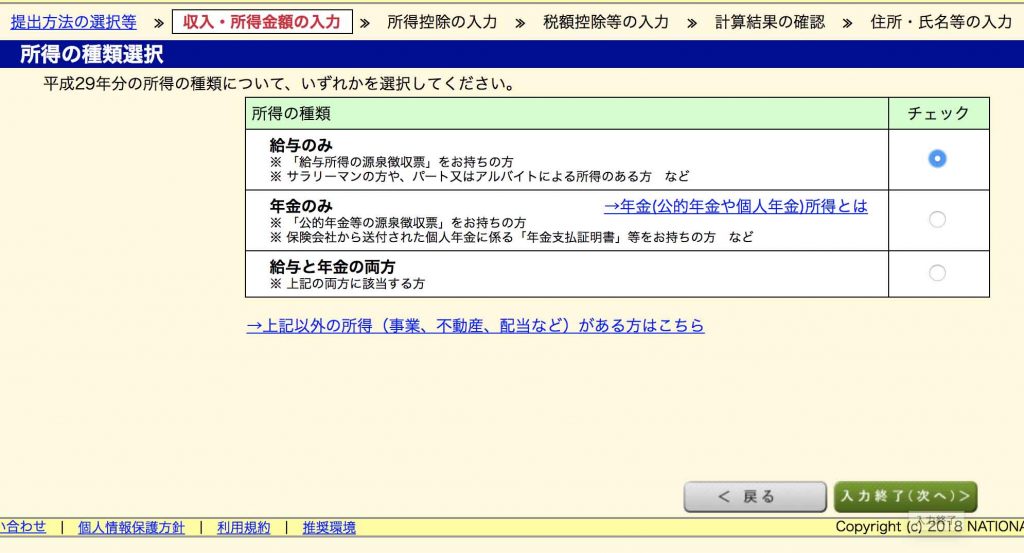

所得の種類を選択します。給与のみをチェックして次へ進みます。

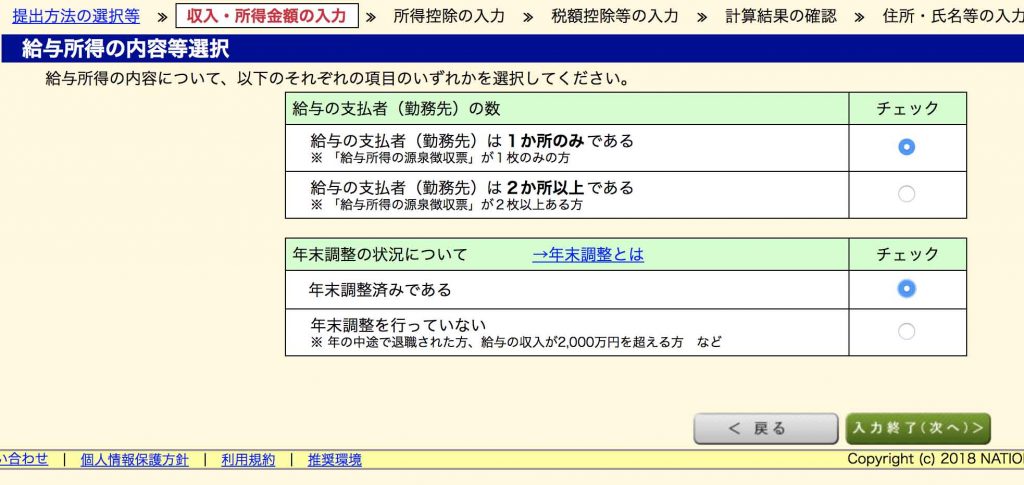

給与が複数ある方の場合には全ての給与収入を申告する必要があります。

給与が1ヶ所の方は年末調整をしているか行なっていないかをチェックして次に進んでください。

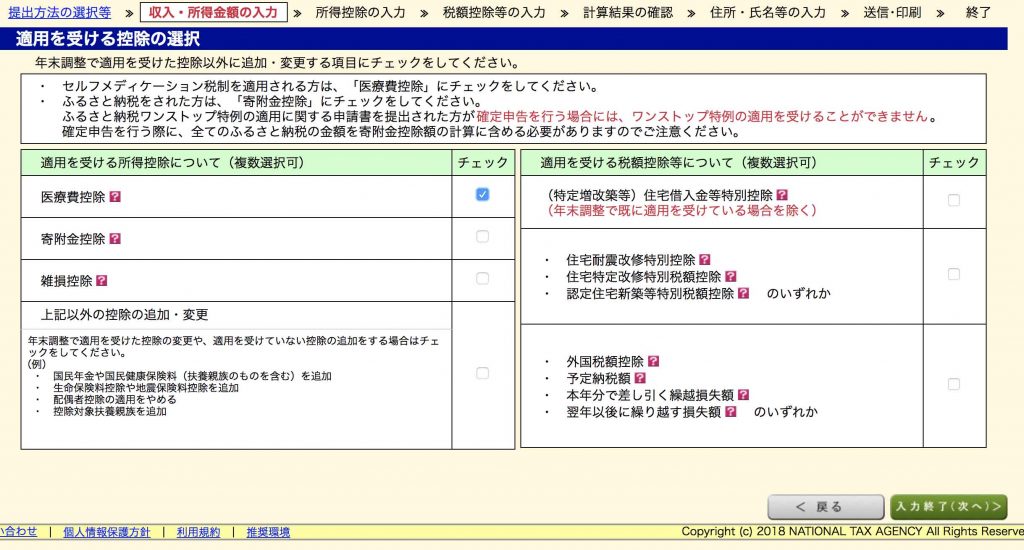

適用を受ける控除を選択します。セルフメディケーション税制の適用を受ける方は医療費控除をチェックしてください。

ふるさと納税をされている方は寄附金控除にチェックをするのを忘れないようにしてください。5ヶ所以下で確定申告不要の場合であっても、確定申告をする際には必ず寄附金控除を申告する必要があるからです。

平成29年に住宅を購入した方で住宅ローン控除を受ける方は、『住宅借入金等特別控除』もチェックして申告が漏れないようにしてください。

今回はセルフメディケーション税制のみの説明といたしますので、医療費控除のみをチェックして次に進みます。

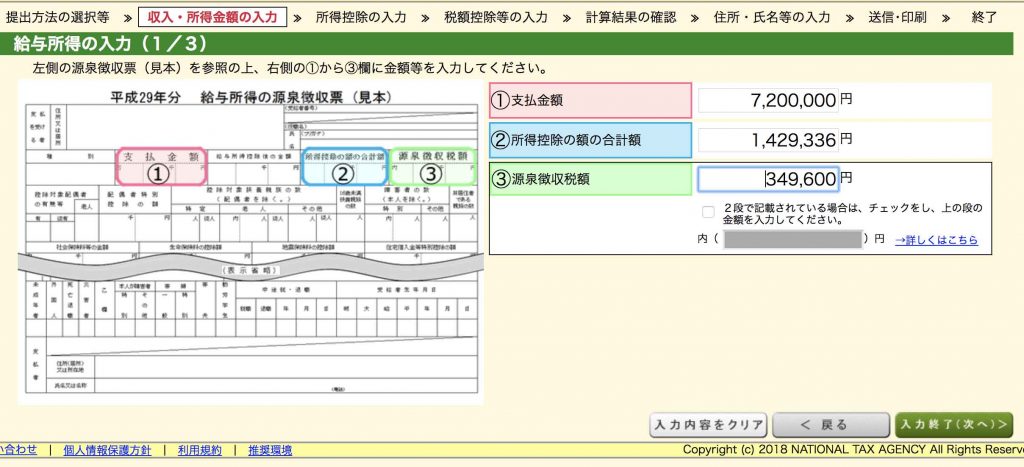

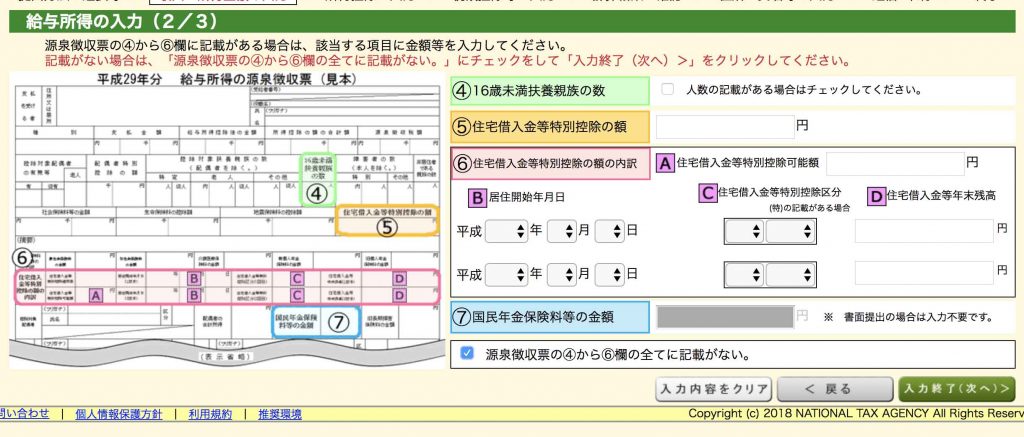

給与の源泉徴収票から支払金額、所得控除の額の合計額、源泉徴収税額を入力してください。

源泉徴収票の該当部分に記載がある方はそれぞれチェックまたは金額等の入力をしてください。これらの記載がない方の場合、全てに記載がないをチェックして先に進みます。

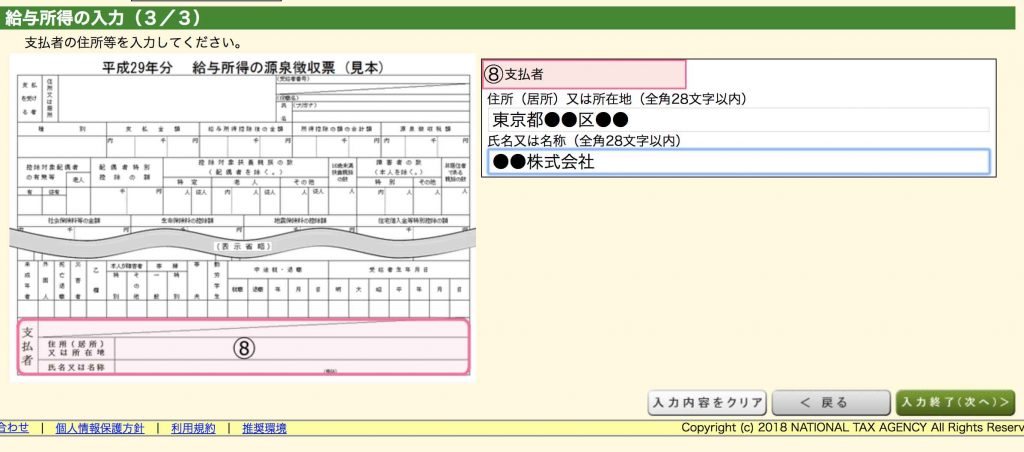

給与の支払い者を入力します。勤務先の所在地と名称を入力して次に進んでください。

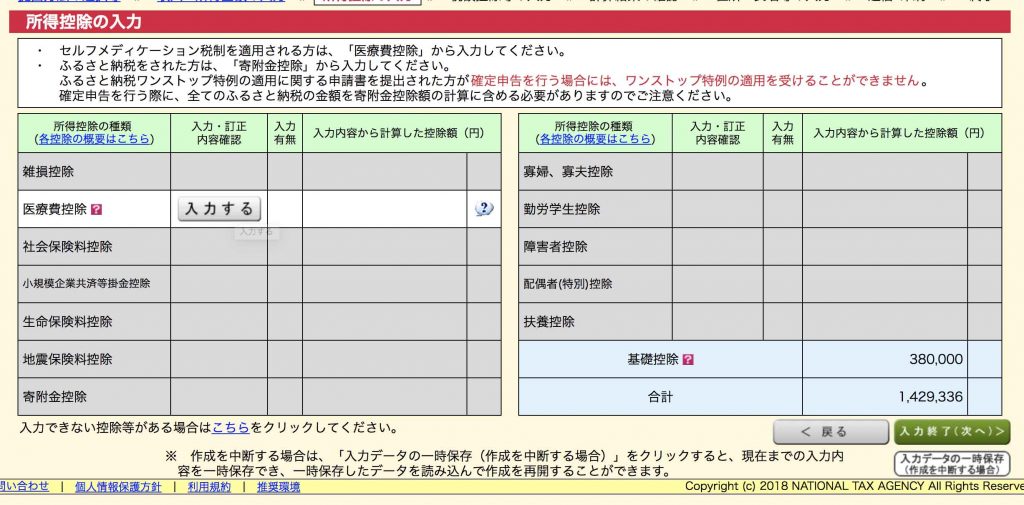

所得控除の入力に進みます。医療費控除の『入力する』をチェックしてください。医療費控除の入力画面が出てきます。

医療費控除、セルフメディケーション税制いずれか適用をする方をクリックしてください。税務署に提出した後には制度の変更ができませんのでご注意ください。

セルフメディケーション税制を選択してクリックをすると一定の取組について確認が求められます。

ご自身に該当する『一定の取組』を選択して次に進んでください。

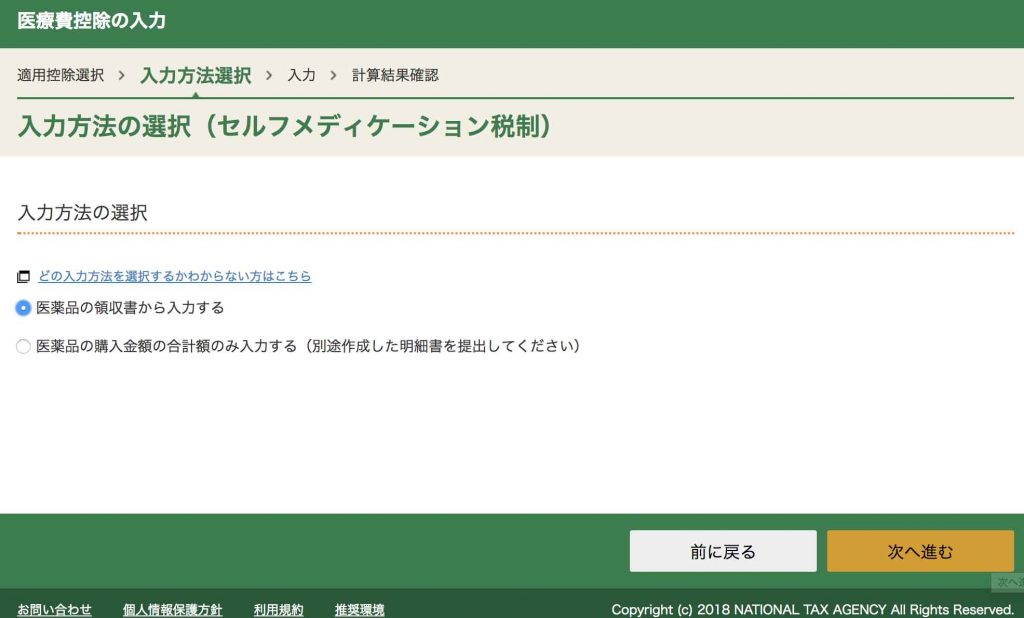

入力方法を選択します。Excel等で購入金額の明細を作成されている場合には合計額のみの入力で大丈夫雨です。

国税太郎さんの場合明細書の作成をしていませんので、『医療費の領収書から入力する』を選択して次に進みます。

領収書をもとに支払先、医薬品の名称、購入金額を入力してください。支払先の名称ごとにまとめて金額を入力することも可能です。

入力が完成しましたら次へ進むをクリックしてください。

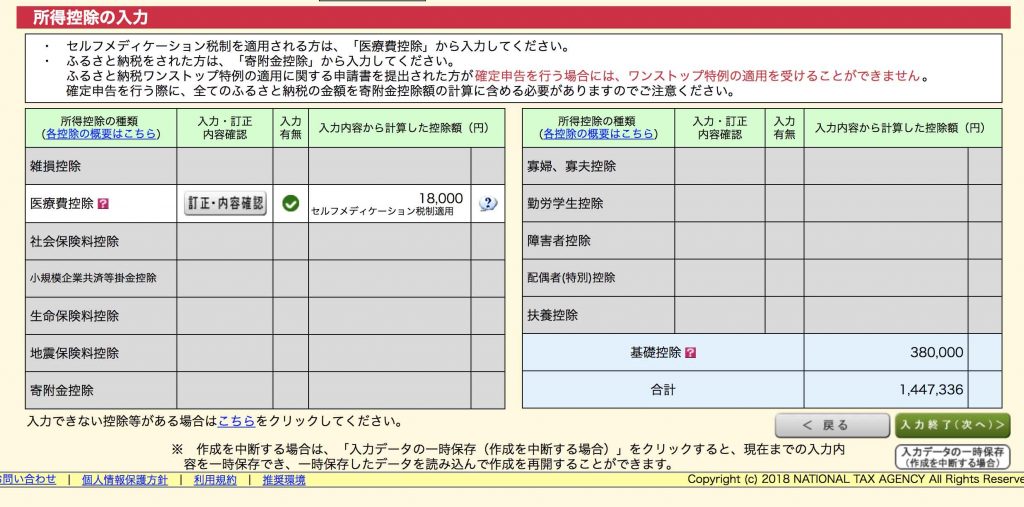

計算結果が表示されました。国税太郎さんの年間の対象商品の購入額は3万円でしたので、医療費控除の金額は1万8,000円となります。

所得控除を確認したら次へ進むを選択してください。

所得控除の入力画面に戻ります。きちんと控除額が入力されていることを確認して次へ進んでください。

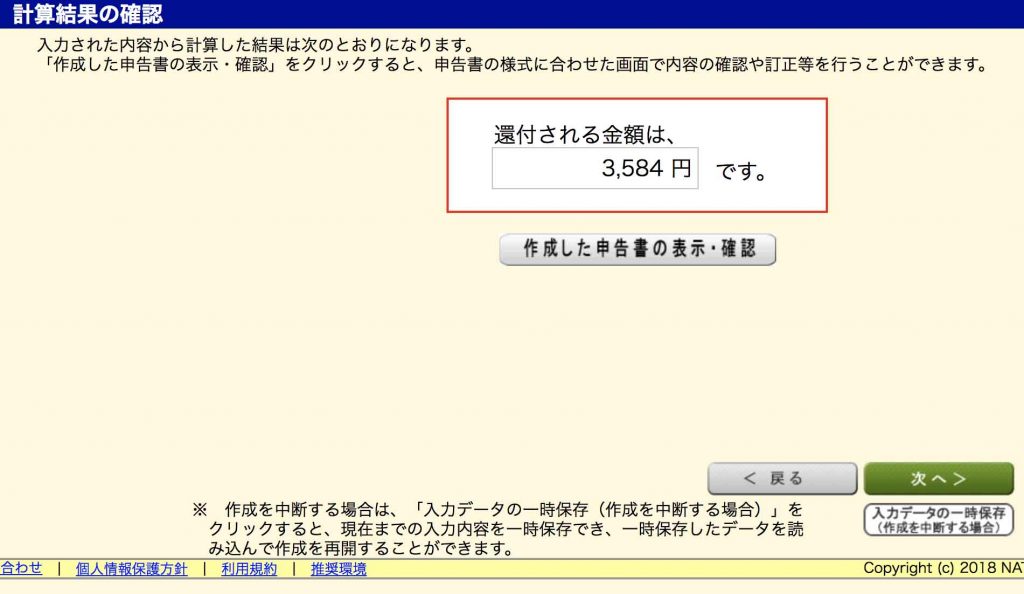

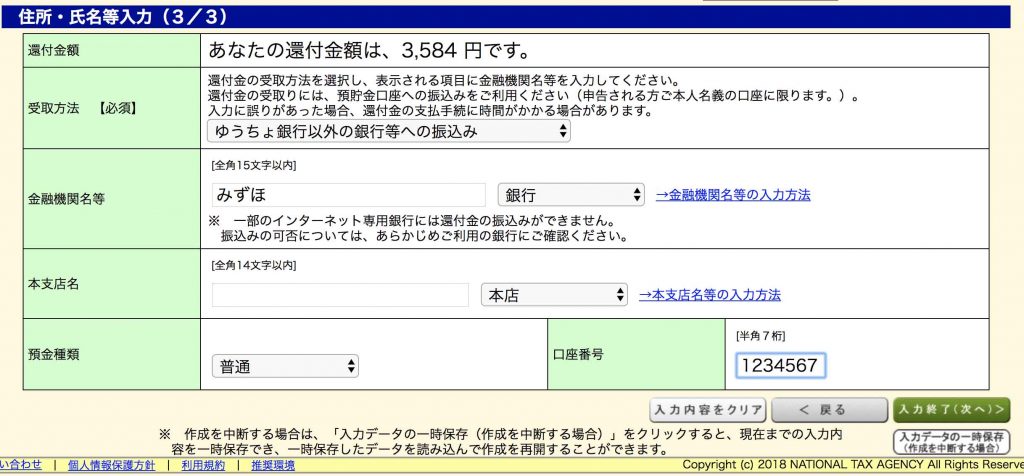

計算結果の確認画面が出てきました。還付される税金は3,584円となります。

これは所得税(復興特別所得税含む)として還付される金額のみですのでご注意ください。

確定申告をすることによって翌年の住民税の計算上も医療費控除を適用することが可能となるのです。

個人の住民税の税率は10%ですから、1万8,000円の医療費控除で住民税が1,800円安くなることになります。

所得税と住民税あわせて、5,384円税金が安くなることになります。

仕事帰りに軽く飲みに行くには十分な金額ですね!

還付金の使途をあれこれ妄想するのは非常に楽しい時間ですが、申告書を提出しなければただの皮算用です。

金額を確認したら事務的に淡々と次に進んでください。

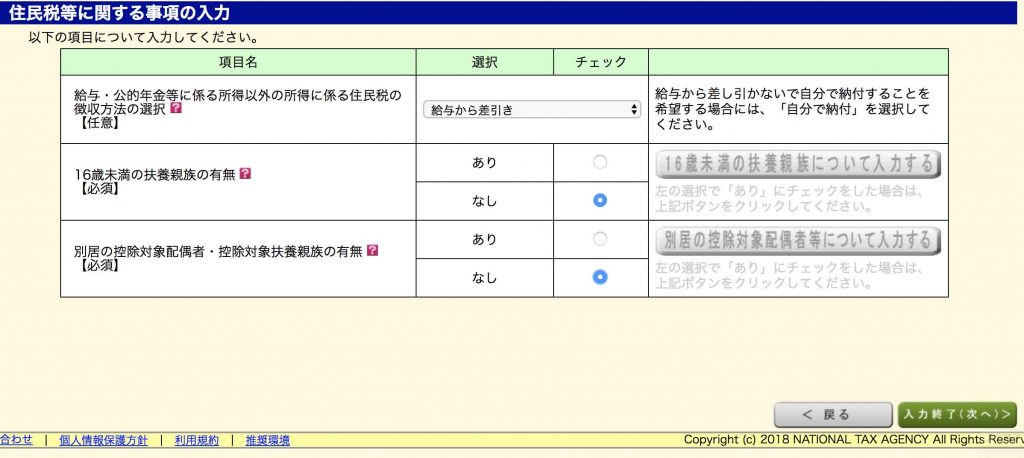

続いて住民税等に関する事項の入力を行います。会社員の方の場合、住民税は給与から差引を選択してください。

16歳未満の扶養親族がいらっしゃる方や別居の控除対象配偶者がいらっしゃる方はそれぞれありをチェックして情報の入力をしてください。

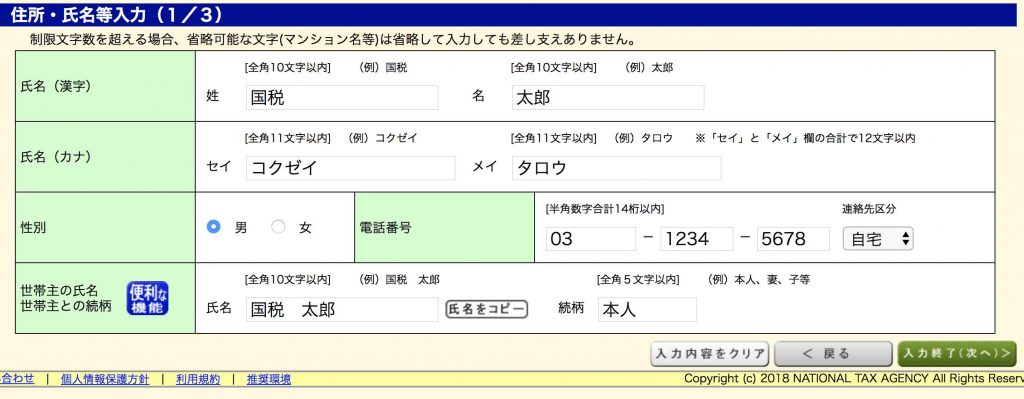

氏名、性別、電話番号、世帯主の氏名等を入力してください。

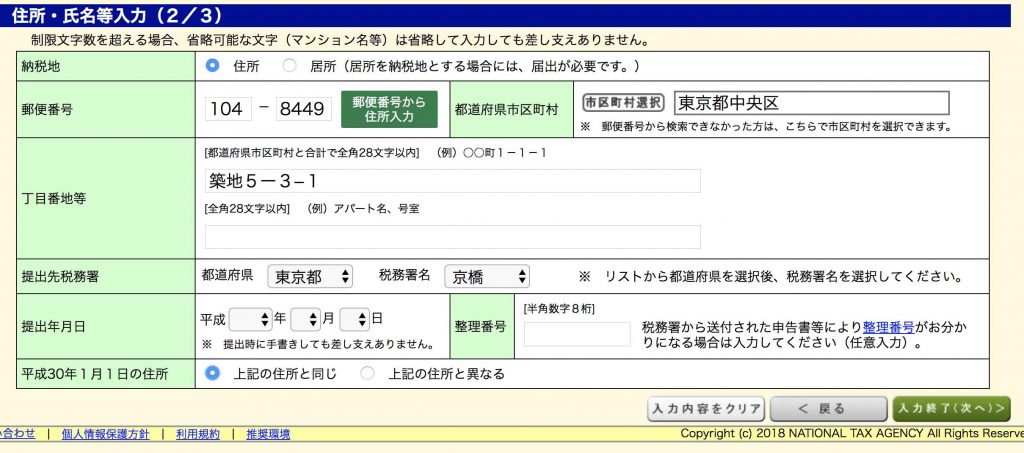

申告書を提出する時点の住所と提出先の税務署を選択します。所轄の税務署は国税庁のホームページで簡単に確認することが可能です。

提出年月日は入力していなくても大丈夫です。1月1日後に引越しをされた方は平成30年1月1日の住所欄で『上記の住所と異なる』をチェックしてください。

還付される銀行口座を入力します。入力した後次へ進んでください。

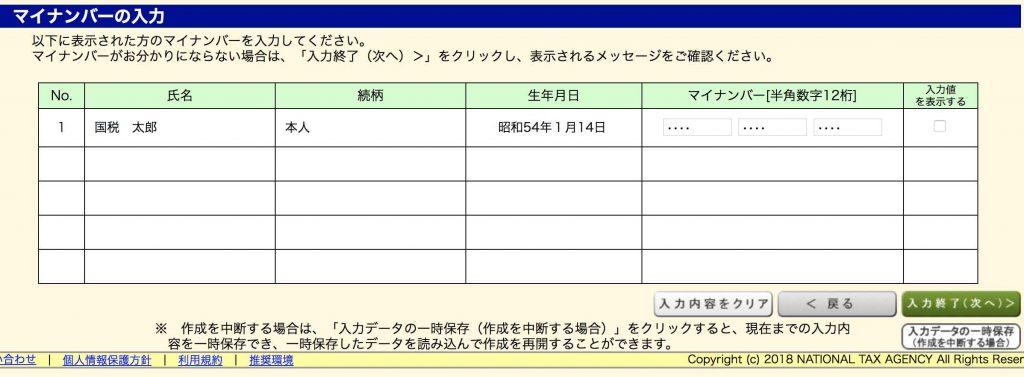

確定申告の際にはマイナンバーの入力が必要となります。申告される方や扶養となる配偶者やお子様のマイナンバーを入力してください。

マイナンバーを入力しなくても申告書の作成は可能です。申告時に手で記入しても大丈夫です。

申告書を印刷すれば完成です。

念のために『入力データの保存』をしておいてください。作成した申告書を修正したい場合にやり直しが容易となるからです。

添付書類準備の案内や申告書の提出について案内が出てきます。確認したら申告書作成終了となります。

これで所得税申告書が完成しました。添付書類を準備した後に税務署に提出してください。

2-4-2.添付書類の準備

セルフメディケーション税制の適用を受けるためには、申告書に『一定の取組』をしている証明を添付する必要があります。

予防接種の領収書、健康診断の結果通知書、健康診断の領収書、事業主あるいは保険者の証明書のいずれかですね。ご心配な方は『2-3.健康の維持増進・疾病予防の取り組みの証明』で再度確認をしてみてください。

会社員の方の場合、給与の源泉徴収票も提出することになります。申告書と一緒に印刷をした添付書類台紙に貼り付けて申告書と一緒に提出をするようにしてください。

<注意点>

確定申告を提出する前に所得に漏れがないか、他の特例の適用忘れがないか確認をするようにしてください。『3.セルフメディケーション税制の注意点』でご説明します。

2-4-3.申告書の提出・書類の保存

申告書と添付書類の準備ができましたら税務署に提出をします。還付となる申告の場合は1月から提出が可能です。

提出用と控え用それぞれ1部ずつ印刷して税務署の窓口に提出をしてください。控え用の申告書は収受印を押印したのちに持ち帰ることが可能です。所得証明となるものですので大切に保管をしておいてください。

税務署の窓口のみでなく、郵送でも提出が可能です。2月3月となると非常に混み合いますので、2月以降の場合には郵送での提出をお勧めします。

医薬品購入の領収書は申告書に添付する必要はありません。税務署から問い合わせがあった際には提示が必要となりますので5年間大切に保管をしておいてください。申告書の控えと一緒に保管しておくことをお勧めします。

3. セルフメディケーション税制の注意点

セルフメディケーション税制の適用を受けるためには、確定申告をする必要があります。

確定申告をするにあたっては以下の点をご注意ください。

- 給与以外の副業がある場合には申告する必要がある

- 他の特例(株式の譲渡損の繰越など)の検討も忘れずに

- ふるさと納税をした場合は、必ず寄附金控除を申告する

個人の所得税のルールは複雑になっています。各種税制の特例を受ける場合にはセルフメディケーション税制と同様に確定申告をする必要があるのです。

一旦確定申告をした後に『やっぱり特例を使いたい』と思っても、やり直しは不可となります。

会社員の方の確定申告についてご興味のある方は以下の記事をご参照ください。

『会社員が確定申告すべき場合&還付を受けるための申告を徹底解説!』

ふるさと納税をやられている方も注意が必要です。5カ所以下の寄附で確定申告が不要な方であっても、確定申告をする場合には寄附金控除の申告が必要となります。

ふるさと納税にご興味がある方は以下の記事をご参照ください。

『ふるさと納税の仕組みと手続きを詳細解説!まずは1万円から始めよう』

4.まとめ

平成29年からの新しい制度 セルフメディケーション税制をご紹介しました。

医療費控除をするほどの医療費がない方でも、1万2,000円を超える対象医薬品の購入がある場合にはセルフメディケーション税制の適用を受けることができます。

予防接種や健康診断を受診している等の『一定の取組』をしている方でないと適用することができませんのでご注意ください。

確定申告の作成方法と注意点もご案内しました。課税の特例は確定申告をすることが条件となっています。他の課税の特例を受けることができる場合にはそれらも忘れないようにしてください。

会社員等の個人は増税傾向ですので、使える制度をしっかりと使って少しでも税負担を軽減するようにしてください。