投資信託の相続税評価額は具体的にどうすればよい?

残高証明書の金額を記載しておけばいいのではないか?

相続税の申告をするためには相続財産を相続税評価額に基づいて評価する必要があります。

とくに投資信託の評価はどうすれば良いのか分かりづらいですね。

評価のルールを確認してみても、実際にどのように評価すればよいのか疑問に思われる方が多いのではないでしょうか。

そこで今回は、投資信託の相続税評価額の計算方法をご案内します。評価を簡単にすませたい方も、少しでも相続税を下げたい方もしっかりとご確認ください。

目次

1.投資信託の相続税評価額

1-1.投資信託の相続税評価の概要

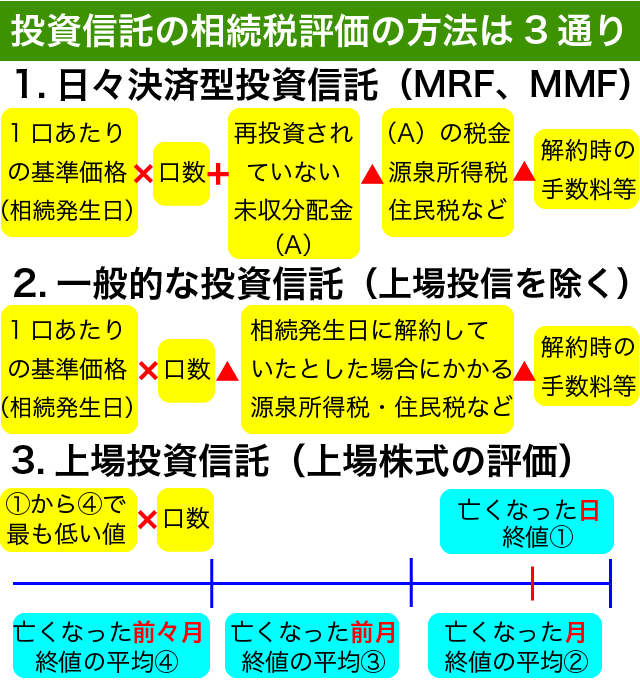

投資信託の相続税評価額は、投資信託の種類に応じて以下の3通りの方法によって評価することになります。

日々決済型の投資信託やその他の投資信託は、相続発生日に解約していたらいくらになるのかという考え方による評価方法となります。

上場している投資信託は、上場株式の評価方法に準じて4つの終値のうち最も低い金額によって評価することが可能です。

まずは、評価したい投資信託がこれら3つのうちのどの投資信託に該当するのかを判断する必要があります。

1.の日々決済型の投資信託は、MRFや外貨MMFしかありませんので判断に迷うことはないと思います。証券会社の取引残高証明書や残高証明書に記載されている商品名にこれらの記載があれば、1.の日々決済型だと判断すれば十分です。

中期国債ファンドはマイナス金利の影響で2016年中に運用を終えていますので、実質はMRFと外貨MMFの2種類です。

次に、評価したい投資信託が上場しているかどうか確認しましょう。上場投資信託(EFT)は、株式と同様に場中に価格が変動しますので上場株式の評価に準じて評価することになっているからです。

上場していれば、3.の上場投資信託に該当します。上場していなければ2.のその他の投資信託に該当です。

商品名の中に『上場投資信託』や『上場投信』と記載があれば上場投資信託だと判断できますね。

商品名だけで判断することが困難な場合には、証券会社の取引残高証明書や残高証明書に4桁の証券コードがあるかどうかを確認しましょう。上場投資信託では株式と同様に4桁の証券コードが設定されているからです。

ご自身で証券会社の口座がある場合には、4桁の証券コードで上場投資信託を検索してみると確実に判断が可能です。証券取引をされていない方は、Yahoo!ファイナンスで検索をしてみてください。

商品名で検索することも可能ですが、正確な名称でないと検索しても該当なしとなってしまう場合があります。そのような場合には、名称の一部のみ入力して再検索すると良いでしょう。

ETFの記載があれば上場投資信託(ETF)ですので、3.の上場投資信託に該当します。

『時系列』をクリックすると直近の取引価格を確認できます。1日の価格が複数あり終値があるのが上場投資信託の特徴です。

一般的な投資信託の多くは、2.の1.以外の証券投資信託の受益証券に該当します。売買の元となる基準価格が1日に1つしかないのが特徴です。

評価したい投資信託がどの投資信託に該当するのかご理解いただけたものと思います。

それでは、具体的な評価方法について1つずつご案内します。

1-2.日々決済型の投資信託(MRF、外貨MMF)

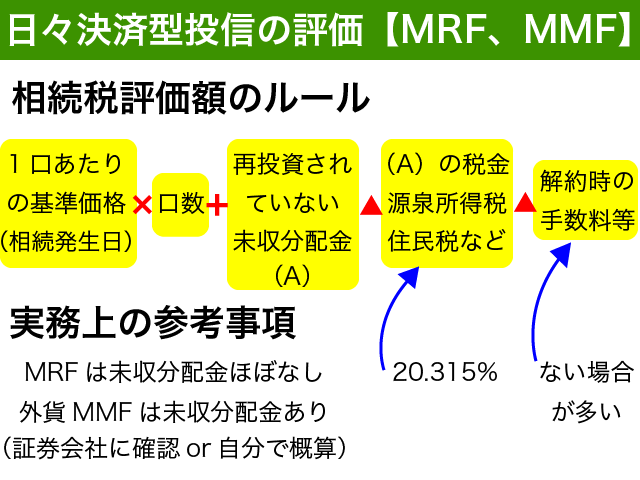

相続税の評価のルールである財産評価基本通達では、日々決済型の投資信託について上記のような評価方法によることとされています。

<MRF>

MRFの場合、亡くなった日における残高証明書記載の金額が相続税評価額だと考えて問題ありません。

この記事執筆時点(2019年5月)のMRFの年換算の利回りは、0.0000%となっています。悲しいですね。未収分配金が発生しないので源泉徴収される金額もありません。MRFであれば解約時の手数料がかかることもありません。

<外貨MMF>

外貨MMFの場合には、MRFと比べて利回りが高くなっています。為替も利回りも変動しますので正確な評価をするためには証券会社に計算をしてもらう必要があります。少額であれば自分で概算で計算することをお勧めします。

外貨MMFは月に一度分配されるものが多くなっています。亡くなった月の月末に税金を源泉徴収されて再投資されることが一般的です。

相続発生後に届いた取引残高報告書から亡くなった月の月末に再投資された口数を確認しましょう。月初から相続発生日までの日数に応じて日割り計算した口数を相続発生時点の単価に乗ずればおおよその評価額完成です。

外貨MMFでは、一般的に解約時の手数料がかかりません。気になる方は証券会社に確認をするか、具体的な商品案内の資料をWeb検索することをお勧めします。

1-3.一般的な投資信託(上場投資信託を除く)

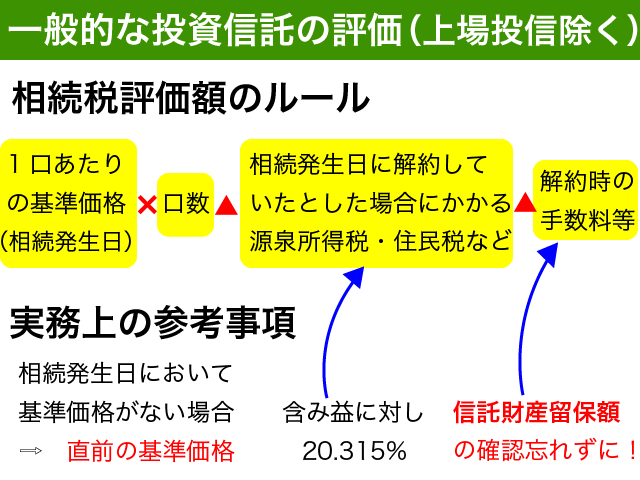

日々決済型の証券投資信託の受益証券、上場投資信託以外の一般的な投資信託の評価は、上記の方法によって評価をすることとされています。

投資信託は1万口あたりの基準価格が公表されていることが一般的です。『1口あたり』を『1万口あたり』と読み替えて計算するようにしましょう。

特に源泉徴収金額と解約時の手数料を考慮するのを忘れずに!評価額が高くなり、損をしてしまいます。

1-3-1.基準価格の調べ方

亡くなった時点の基準価格と口数は、相続発生時点の残高証明書があると簡単に確認が可能です。

残高証明書を取得していない場合には、取引している証券会社やYahoo!ファイナンスにて亡くなった日の基準価格を調べる必要があります。

投資信託の名称で検索して評価したい投資信託を探してみてください。時系列でデイリーの基準価格データを確認できるので、便利です。

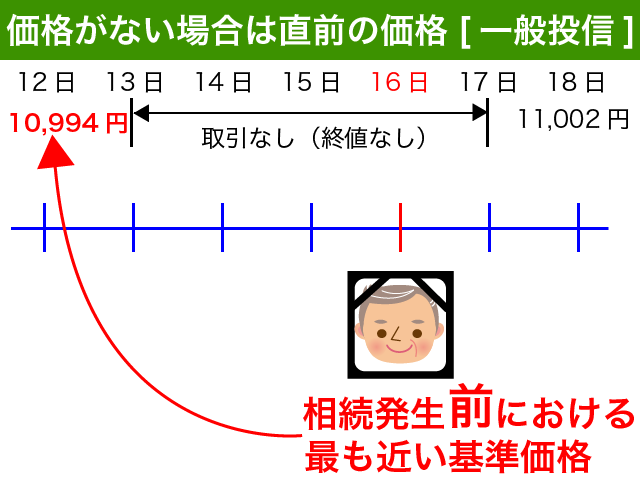

<亡くなった日に基準価格がない場合>

亡くなった日が土日など基準価格がない場合には、亡くなった日より前で亡くなった日に最も近い日の基準価格を使います。亡くなった日が連休中だとすると、連休前で最も近い日の基準価格を使います。

連休明けの基準価格の方が亡くなった日に近いのですが、一般の投資信託の評価においては亡くなった日より前の基準価格でないと使うことができませんのでご注意ください。

1-3-2.源泉徴収税額

亡くなった日に解約していたとした場合に源泉徴収される所得税や住民税等を相続税評価額から控除することが可能です!

これは絶対に忘れないようにしてください!

上場株式や土地・建物等の不動産の相続税評価額ではありえない特別な考え方です。亡くなった日時点で売却していないにもかかわらず、売却していたとした場合の税金を控除してくれるわけです。

含み益の20.315%の税金相当を評価額から控除することが可能です。

亡くなった日時点で含み損となっている投資信託はなんら考慮されませんのでご注意ください。たとえ相続後に解約した時点で利益が出ていたとしても、亡くなった日(相続発生日)の評価が変わることはありません。

評価したい投資信託をいくらで購入したのかは、証券会社にてご確認ください。直近の取引残高報告書等を確認すれば参考価格等として表示されていることが多いのではないかと思います。

相続発生時点の基準価格×口数から取得価額を控除した金額に×20.315%をするだけです。

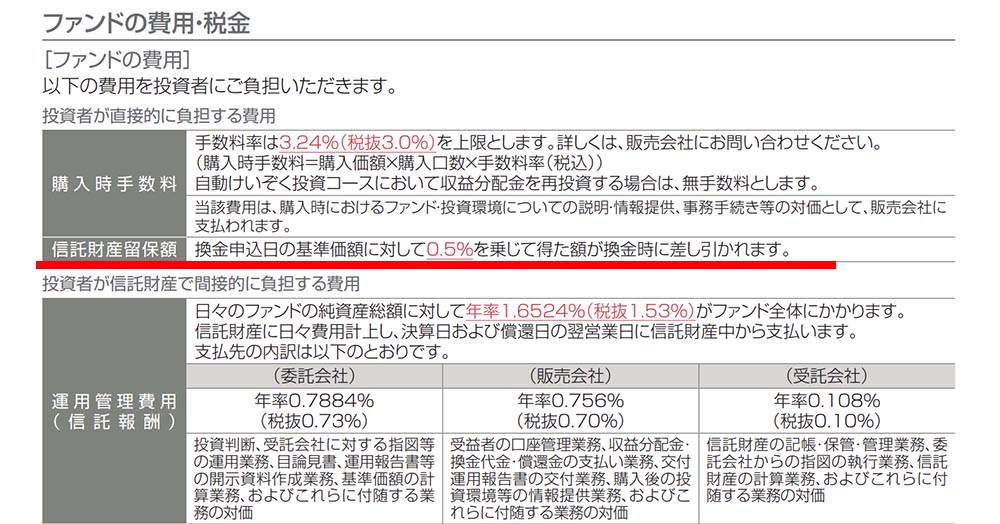

1-3-3.信託財産留保額及び解約手数料

一般的な投資信託の評価では、解約した場合にかかる諸費用を控除して相続税評価額を計算します。

特にしっかりと確認していただきたいのは、信託財産留保額です。

信託財産留保額とは、解約時に支払う費用の一種です。証券会社に支払う手数料ではなく、解約時にファンドである投資信託に留保されることとなる手数料のことをいいます。

投資信託によって信託財産留保額がないものから0.05%や0.5%など様々です。評価したい投資信託の名前でWeb検索すると目論見書などの販売用パンフレットから確認が可能です。

Yahoo!ファイナンスでも簡単に確認することができます。

投資信託の売却時に証券会社に支払う手数料は一般的にはありません。ご不安な方は取引証券会社に確認をしてみてください。

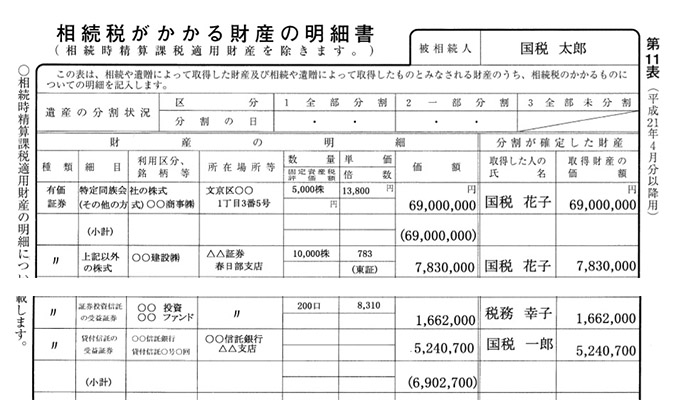

<相続税申告書第11表の記載方法>

一般的な投資信託については、土地や上場株式のように評価明細書が用意されていません。

相続税申告書を作成する際には、第11表に数量、単価を記載したうえでご自身で計算した価額を記入すれば問題ありません。

国税庁による相続税申告書の記載例では、このように記載例が紹介されています。

価額さえあっていれば、それほど神経質に記載方法を気にする必要はありません。

信託財産留保額や源泉所得税相当を控除する場合には、別途計算のもととなった根拠資料や計算メモ等を相続税申告書に添付することをおすすめします。

11表のみの記載だと、どのような過程で評価額を算出したのか税務署に対して示すことができないからです。

『計算ミス?』等の余計な疑いをもたれないためにも計算メモを添付することをお勧めします。

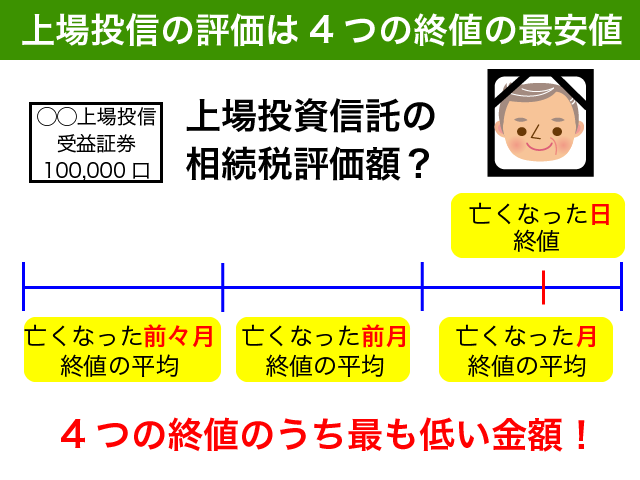

1-4.上場投資信託

上場投資信託の相続税評価額は、上場株式の相続税評価額に準じて評価をすることになります。

以下の4つの金額のうち、最も低い金額に亡くなった日の口数を乗じたものが相続税評価額となります。

- 亡くなった日の終値

- 亡くなった月の終値平均

- 亡くなった月の前月の終値平均

- 亡くなった月の前々月の終値平均

証券会社の残高証明書にこれら4つの終値が参考資料として記載されていることが多いです。残高証明書にこれら4つの終値の記載があれば評価は簡単ですね。

証券会社によっては、これら4つの終値の情報が残高証明書に記載されていない場合があります。そのような場合には、自分で調べる必要があります。

亡くなった日の終値は、Yahoo!ファイナンスのデイリー検索をすると便利です。

亡くなった月、前月、前々月の終値平均もここから自分で計算をすれば大丈夫ですが、もっと便利に終値平均を調べる方法をご案内します。

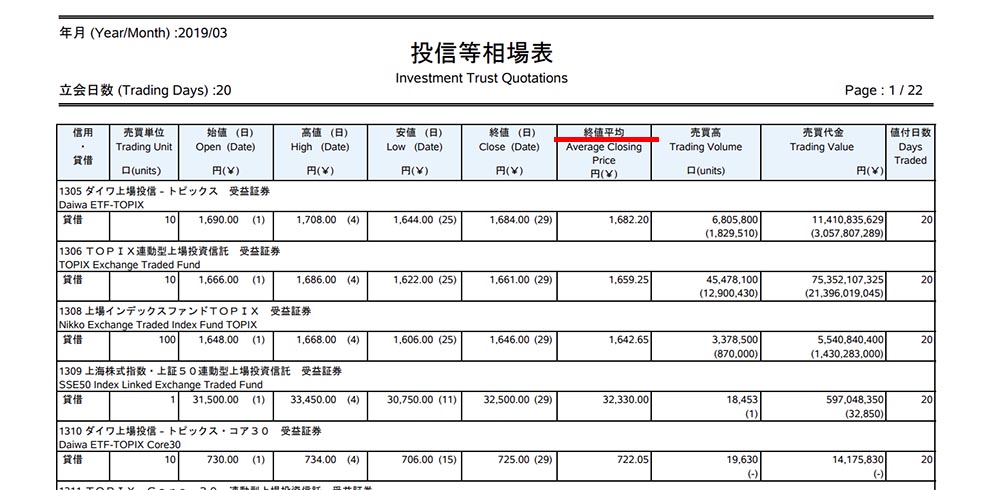

日本証券取引所のマーケット情報です。

月間相場表として月々のマーケット情報が公開されています。これは非常に便利です!

投信等相場表の欄から、評価をしたい年月のPDFファイルを選択します。

銘柄ごとに終値平均が出ています。円未満の端数は切り捨てをしてください。自分でYahoo!ファイナンス等の情報から計算するよりもずっと簡単ですね!

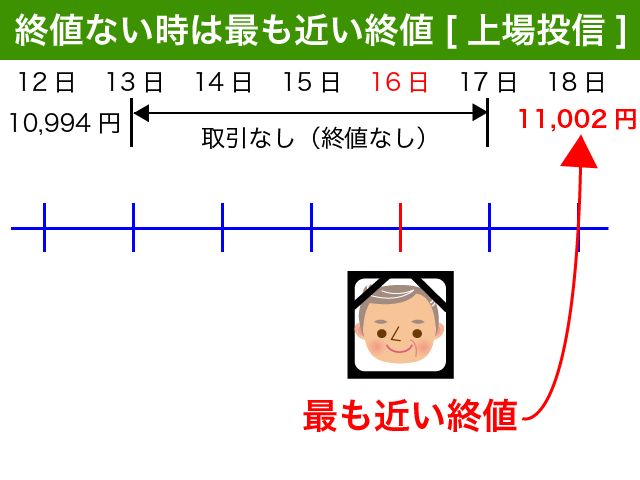

<亡くなった日に終値がない場合>

亡くなった日が土日や連休中などで証券取引がない場合には、亡くなった日に最も近い日の終値を使います。

日曜日に亡くなった方の場合、翌日の月曜日の終値を亡くなった日の終値とすることになります。

先にご案内した一般的な投資信託の場合とは異なりますのでご注意ください。一般的な投資信託の場合、亡くなった日前の最も近い基準日を使うことになっていましたね。

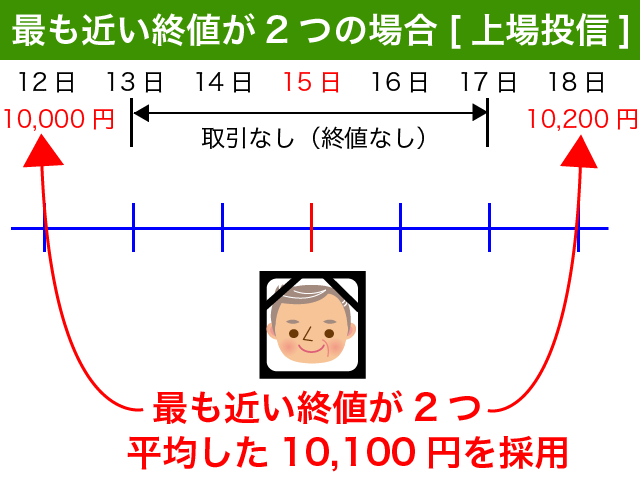

さらに、亡くなった日に最も近い終値が2つある場合には、これらの平均によって亡くなった日の終値として評価することになります。

2.相続税申告における有価証券評価の注意点

投資信託に限らず、株式等の有価証券を相続税申告する際の注意点をいくつかご案内します。

相続税申告をされる際の参考にしてください。

2-1.残高証明書の金額をそのまま転記しない

残高証明書の金額をそのまま相続税申告書に転記するのはやめましょう。

一度、ご自身で相続税評価額を計算・検討することをお勧めします。

残高証明書の金額を疑いなくそのまま相続税申告で使うというのは、損をしてしまう原因となりますのでご注意ください。

先にご案内のとおり一般的な投資信託の場合、含み益の源泉徴収税額や解約時にかかる信託財産留保額等の手数料を控除することが可能です。

これらは残高証明書には記載されていませんので、自分で計算をする必要があります。

複数の取引所に上場している株式の場合には、納税者である皆様が選択した取引所の終値を利用することができます。

例えばトヨタ自動車や東京ガスなどは、東京証券取引所以外にも名古屋証券取引所にも上場していますので、名古屋証券取引所の終値を評価で利用した方が有利となることも少なくありません。

上場株式の相続税評価について詳しく知りたい方は、以下の記事をご参照ください。

『上場株式の相続税評価と調べ方を徹底解説【評価明細書の記載例付き】』

2-2.証券会社に預けていない株式や端株の申告漏れに注意

株式の場合、証券会社の残高証明書に記載されている株式数が相続財産のすべてとは限りませんのでご注意ください。

亡くなった方が過去に株券で株式を所有されていたような場合は特に要注意です。どこの証券会社の口座にも預けていない株式がある可能性があるからです。

過去に株式分割等によって、単元株未満の端株がある可能性もあります。

上場会社の株主については、一般的に株主名簿管理人である信託銀行が株主を管理しています。株主として株主名簿に記載があるにもかかわらずどこの証券会社にも預けていない株式は、証券会社の残高証明書に記載されることがないので漏れやすいのです。

亡くなる前に受け取った配当金の金額でこれら株式の漏れがないかどうかを確認することができます。1株あたりの配当は会社が発表していますので、所有する株式数から受け取るべき金額を計算して相続財産の漏れがないか確認をするようにしてください。

NISA等の非課税口座でない限り配当には所得税や住民税で20.315%の税金が控除されますので、計算時に失念をしないようにしてください。

2-3.配当期待権の申告漏れに注意

配当等の基準日を過ぎて亡くなった方の場合、配当期待権という財産にも相続税が課税されます。申告漏れにご注意ください。

4月や5月に亡くなった方の場合、3月決算法人の配当を受け取る権利をもったまま亡くなったことになります。一般的に3月決算法人の配当は6月に入金となります。この入金額が配当期待権として相続税の対象となるのです。

郵便局で配当金をもらっていた場合にも配当期待権が漏れやすいのでご注意ください。過去に届いた配当金を郵便局で受け取ることなく亡くなってしまった場合も未収入金として相続税が課税されることになります。

亡くなった後に配当などの基準日が来た場合には、相続税の対象にはなりません。

配当期待権はややこしいですね。

配当期待権の相続税課税について具体的図解で確認したい方は、以下の記事をご参照ください。

『配当期待権を具体的事例で確認!相続税の対象となる場合ならない場合』

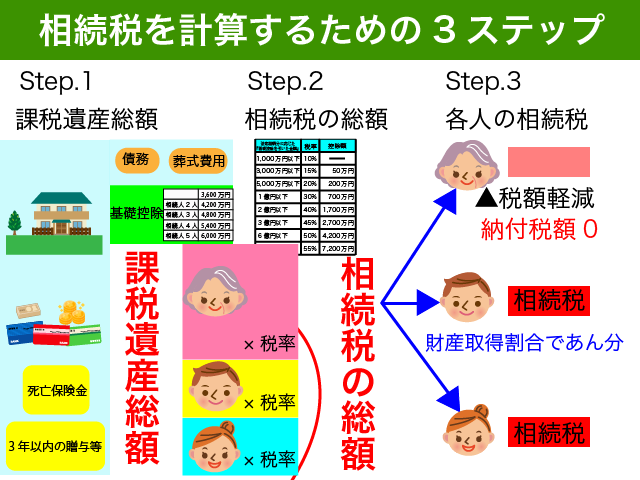

3.相続税を計算・申告書の作成

投資信託の相続税評価額が確認できた方は、相続税の金額が気になることと思います。

相続時税の計算は、以下の3ステップです。

預貯金や有価証券、土地や建物を相続税評価額に基づいで評価した後に基礎控除を控除して相続税の総額を計算する必要があります。

相続税の計算方法を具体的事例で確認したい方は、以下の記事をご参照ください。

『相続税の計算方法3ステップを徹底解説!【具体的事例を図解で紹介】』

基礎控除を超える財産がある場合には、相続税の申告が必要となります。

1億6,000万円以下の財産を配偶者がすべて取得する場合には、配偶者の税額軽減を使うことで相続税を0円とすることが可能ですが、相続税申告の義務がなくなるわけではありません。

相続税申告をすることによって初めて配偶者の相続税が0円となるのです。

相続税申告が適用要件となる点では、小規模宅地等の特例も同様です。

相続税の申告書の作成方法を具体的事例で確認したい方は、以下の記事をご参照ください。

『【自分でかんたん!】相続税申告書の書き方を具体的事例で詳細解説!』

4.まとめ

投資信託の相続税評価額についてご案内しました。

まずは評価したい投資信託が3種類の評価方法のうちどの投資信託に該当するのかを判断する必要があります。

MRFや外貨MMF、一般的な投資信託、上場投資信託はそれぞれ評価方法が異なります。

外貨MMFの場合は、未収分配金の計算をする必要があります。

一般的な投資信託の場合、含み益にかかる税金を控除することが可能です。漏らさないようにしてください。解約時に徴収されることとなる信託財産留保額も控除することが可能です。こちらも忘れないでください。

上場投資信託は亡くなった日の終値、亡くなった月・前月・前々月の終値平均の4つのうち最も少ない金額で評価することになります。

亡くなった日が土日などで証券取引がない場合には注意が必要です。一般的な投資信託の場合、亡くなる前の最も近い基準価格によって評価しますが、上場投資信託の場合には最も近い日の終値を利用します。相続発生前後で最も近い日が2つある場合にはこれら平均によりますのでご注意ください。

有価証券がある場合には、端株や証券会社に預けていない株式、配当期待権等の財産が相続税申告する際に漏れやすくなっています。課税されるものを漏らさずに適正な相続税申告をするようにしてください。