贈与税の申告書が完成したので、税務署に提出へ行こう!

そんなみなさんに是非一度確認していただきたいことがあります。

贈与税申告の添付書類です。

各種特例の適用を受けるためには、戸籍謄本等の添付が必要な場合があるからです。

添付書類が漏れていたばかりに再度税務署に再度行くくらいならまだしも、特例が不適用なんて絶対に避けなくてはいけません!

そこで今回は、贈与税申告の添付書類をご紹介します。添付書類にも重要なものとそうでないものとがあります。

どこで書類を収集すればよいのか、手元にある戸籍謄本は使えるのだろうか?という皆様の疑問を解決するため参考にしてください。

目次

1.贈与税申告の添付書類

贈与税申告に添付書類が必要となるのは、主に以下のような場合です。

- 親や祖父母などから410万円超の財産を贈与された場合(贈与の年1月1日に20歳以上の方)

- 相続時精算課税制度を適用した贈与を初めて受ける方

- 親や祖父母から住宅取得資金の贈与を受けた方

- 婚姻期間20年超の配偶者から居住用不動産の贈与を受けた方

- 土地や株式など評価明細書が必要な財産の贈与を受けた方

- 郵送で贈与税の申告書を提出する方

410万円以下の金銭の贈与を受けた方・金銭の贈与を受けた未成年者の方は、贈与税申告書をそのまま税務署に提出すれば大丈夫です。

贈与税の特例の適用を受けることもなく、評価明細書を作成することもないからです。

贈与契約書や通帳のコピーは添付する必要がありませんのでご安心ください。

税務署での提出の際にマイナンバーや本人確認をされることがありますので、マイナンバーカードやマイナンバーの通知書、免許証等を持っていくことをお勧めします。

添付書類が必要となる方は、まずはご自身が取得すべき添付書類をご確認ください。

1-1.まずは取得すべき添付書類を確認する

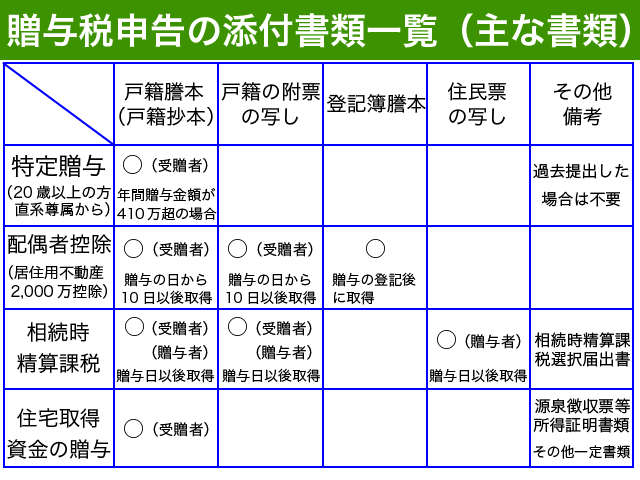

どのような場合に、どのような書類を添付しなくてはいけないのかを一覧にまとめましたのでご確認ください。

多くの方に必要となる情報のみをまとめました。贈与税申告に必要となる添付書類は国税庁ホームページでも確認が可能です。農地等についての納税猶予の特例などの特殊な特例を受ける方はそちらをご確認ください。

1-2.添付すべき書類の収集方法

これから添付書類を準備する方のために、役所等で取得できる書類の収集方法をまとめました。費用については参考程度に考えてください。役所ごとに異なる可能性があるからです。

1-2-1.戸籍謄本

戸籍謄本の取得は分かりづらいですね。贈与を受けた方の戸籍謄本と贈与した方の戸籍謄本とでは必要となる種類が異なりますのでよくご確認ください。

取得場所:贈与を受けた方の本籍地の役所

費用:全部事項証明書450円ほど

贈与を受けた方の戸籍謄本では、全部事項証明書を取得します。今時点の戸籍謄本ですね。贈与を受けた方のみの情報が記載されている戸籍抄本でも構いません。

全部事項証明書では以下のような情報を証明することが可能です。

- 氏名

- 生年月日

- 本籍地

- 父・母の名前

取得場所:贈与をした方の本籍地の役所

費用:改製原戸籍750円ほど

全部事項証明書450円ほど

贈与者が贈与を受けた方の直系尊属であることを証明するためには、改製原戸籍を取得することが一般的です。

全部事項証明書を取得しても、結婚をして戸籍から外れた子供の名前は記載されない場合があるからです。

結婚をした孫が贈与を受けた場合には、贈与者の改製原戸籍と親の改製原戸籍の両方が必要となります。贈与者の改製原戸籍には一般的に孫の名前は記載されていないからです。

同じ戸籍にいる親から贈与を受けた場合には、全部事項証明書を1通取得すれば大丈夫です。贈与者と受贈者の戸籍謄本が同じような場合に同じ書類を重ねて取得する必要はありません。

1-2-2.戸籍の附票

相続時精算課税制度を適用する際には、戸籍の附票が必要となります。

取得場所:必要となる方の本籍地の役所

費用:450円ほど

戸籍の附票では、戸籍に記載されている方の住所の履歴を証明することが可能です。

相続時精算課税制度を適用するためには、贈与を受けた方の平成15年1月1日以後(若しくは20歳以上)の住所を証明する必要があります。

今の住所が平成15年以前から同じであれば問題がないのですが、転勤が多く住所を転々とされている方の場合には、戸籍の附票のみでは平成15年1月1日以後の住所を証明することができません。

そのような場合、改製原附票が取得できるかどうか役所に確認をしてみてください。コンピュータ化される前の戸籍の附票を取得することで戸籍の附票に記載されている前の情報を入手できることもあります。

残念ながら都市部の多くの役所では、改製原附票は取得できなくなっています。そのような場合には、ご自分で平成15年1月1日から戸籍の附票に記載されているまでの期間の住所を『証明書』として作成する必要があります。

ご自分で作成する『証明書』ですので、任意の書式で結構です。平成15年1日1日から戸籍の附票までの空白期間の住所を記載して、『以上の通りで間違いありません』と記載し自署押印すれば立派な証明書の出来上がりです。

1-2-3.住民票の写し

住民票の写しはみなさんご存知のことと思います。

取得場所:必要となる方の住所地の役所

費用:300円ほど

『住民票の写し』はコピーのことではありません。役所で取得した原本が『住民票の写し』ですので原本を提出するようにしてください。

住民票の写しでは以下のような情報を証明することが可能です。

- 氏名

- 生年月日

- 現在の住所地

- 家族の氏名・生年月日

住民票の写しでは以下のような情報も記載することが可能ですが、これらの情報は贈与税申告では一般的に不要ですので表示しなくて大丈夫です。

- 本籍

- 世帯主の氏名と続柄

- 住民票コード番号

- 個人番号(マイナンバー)

郵送で申告書を提出される方で、マイナンバー通知書やマイナンバーカードがない方は、マイナンバーが記載された『住民票の写し』のコピーを提出する必要があります。

1-2-4.登記簿謄本

住宅取得資金の贈与や贈与税の配偶者控除を受ける場合には、登記簿謄本が必要となります。

金額:600円ほど

登記簿謄本では不動産の所在や面積、所有者等の情報を確認することが可能です。

事前に登録をすれば、登記簿謄本はインターネットでも申込みが可能です。ネットバンキングの環境があれば自宅にいながら登記簿謄本の郵送依頼をすることが可能なので便利です。

登記簿謄本ではないのですが、インターネット上で登記情報をPDFデータで入手することも可能です。贈与税申告の添付書類の場合、この登記情報のPDFをプリントアウトした紙でも支障はありません。

登記簿謄本を法務局に取りに行きたい方は、最寄りの法務局で全国の登記簿謄本の取得が可能です。最寄りの法務局については、法務局ホームページでご確認ください。

不動産の登記簿謄本といえば以前は管轄の法務局でしか取得できなかったのですが、登記情報交換サービスの展開によって現在は非常に便利になりました。

<注意点>

登記簿謄本の請求にあたっては、地番や家屋番号を知っておく必要があります。

地番や家屋番号とは、それぞれの不動産を識別するために付されている『不動産の名前』だとご理解ください。住所と同じ場合もありますが、住所と地番とは本来異なるものなのです。

不動産の権利証や古い登記簿謄本、固定資産税の納税通知書が手元にあれば確認が可能です。不動産管轄の法務局に電話をかけて住所から照会することも可能です。

1-3.その他添付すべき書類

役所で取得する書類のほかに贈与税申告書に添付する書類をご紹介します。

すでに作成されている場合もあるかと思いますが、念のため税務署に提出する前に確認をしてみてください。

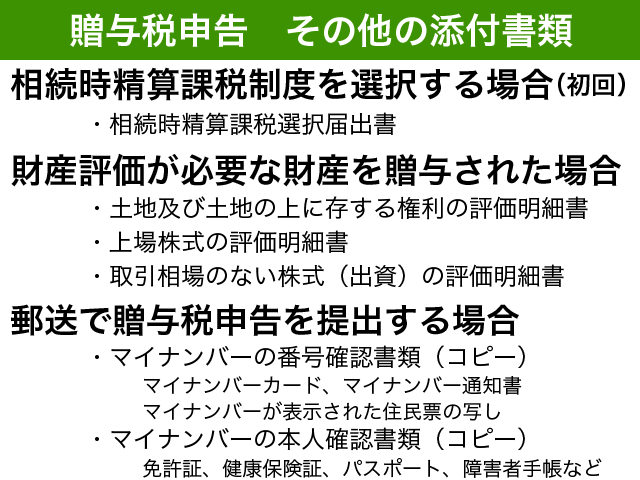

1-3-1.相続時精算課税選択届出書

相続時精算課税制度を適用しようとする際は、必ず相続時精算課税選択届出書を提出するのを忘れないようにしてください。

提出を忘れてしまうと本当にアウトです。暦年課税による高い税率によって贈与税が課税されることになってしまいます。これは本当に悲惨です。

2,500万円の贈与を受けても贈与税が0円となるわけではないのです。適切な手続きをした上で相続時精算課税制度を選択すれば贈与税を0円にすることができるという特例ですのでご注意ください。

相続時精算課税選択届出書は国税庁のホームページで入手が可能です。

相続時精算課税選択届出書の作成方法を知りたい方は、以下の記事をご参照ください。

『相続時精算課税選択届出書の作成方法・添付書類・注意点を徹底解説!』

1-3-2.土地および土地の上に存する権利の評価明細書

土地の贈与を受けた場合、土地を評価する必要があります。

土地の評価をする際に作成する書類が、『土地及び土地の上に存する権利の評価明細書』です。

評価明細書は国税庁のホームページから取得が可能です。

土地の評価証明書の作成方法を確認したい方は、以下の記事語を参照ください。

『【自分でかんたん!】土地の評価明細書を作成して申告の要否を検討!』

1-3-3.上場株式の評価明細書

上場株式の贈与を受けた場合、土地と同様に財産評価をする必要があります。

上場株式の評価明細書は国税庁ホームページで入手可能です。

上場株式の評価や評価証明書の記載方法を知りたい方は、以下の記事をご参照ください。

『上場株式の相続税評価と調べ方を徹底解説【評価明細書の記載例付き】』

1-3-4.取引相場のない株式の評価明細書

家族が経営している同族会社の株式等の贈与を受けた場合、株式等の評価を行う必要があります。

多くの場合、会社の顧問税理士等の専門家が評価することと思いますが、ご自分で評価をされる場合には国税庁ホームページから評価明細書を入手してご利用ください。

1-3-5.マイナンバーと本人確認書類(郵送提出の場合)

贈与税の申告書を郵送で提出する場合、マイナンバーと本人確認書類の添付を忘れないようにしてください。

税務署で提出するときのようにマイナンバーと本人確認書類を窓口で提示することができないからです。

申告書に記載したマイナンバーの番号確認書類は以下のいずれかを添付すれば大丈夫です。

- マイナンバー通知書のコピー

- マイナンバーカードのコピー

- 住民票の写し(マイナンバー入り)のコピー

本人確認書類は写真の有り無し問わず、以下のような公的な書類のコピーが1点あれば大丈夫です。

- 運転免許証

- パスポート

- 健康保険証

- 住基カード

- 身体障害者手帳

- 在留カード

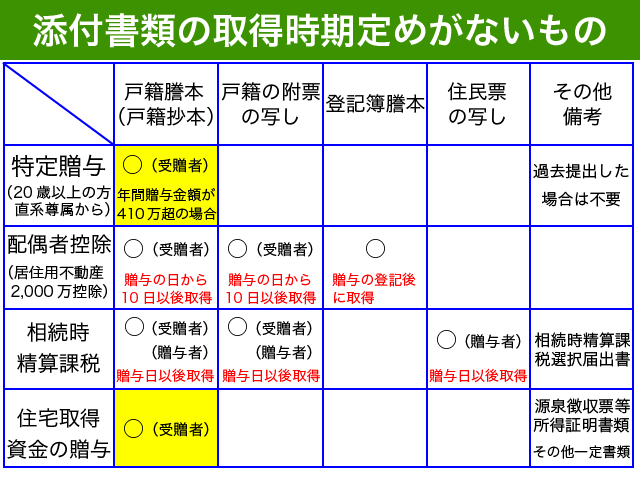

2.添付書類の有効期限『手元にある戸籍謄本は使える?』

せっかくだから手元にある戸籍謄本を利用したい。

そのように思われる方も多いのではないでしょうか。

結論から言いますと、『410万円超の贈与を受けた場合の軽減税率を受けるため』、『住宅取得資金の贈与を受けるため』であれば古い戸籍謄本でも大丈夫です。

他の特例を受ける場合には、それぞれ定められた期間内に取得した戸籍謄本等を準備してください。

税務署に提出が必要となる戸籍謄本や住民票などには一律に◯ヶ月いないという有効期限は定められておらず、適用しようとする制度や特例ごとに必要となる書類の取得時期が定められているのです。

それぞれ適用しようとする特例で求められている書類の取得時期があっているかよく確認するようにしてください。

3.注意点

3-1.特例を適用する際の添付書類は慎重に

課税の特例の適用を受ける際には、添付書類についても慎重に確認をするようにしてください。

添付書類にも重要なものとそうでないものとがあります。

相続時精算課税を初めて適用する際は、相続時精算課税選択届出書の提出は忘れないようにしてください。

申告期限内に税務署から『◯◯がないので郵送してください』と連絡がくるとは限りません。申告期限後に『要件を満たさないので適用できません』と連絡が来るのは本当に悲惨です。

各種税の特例は、期限内申告(翌年3月15日までの申告書提出)が要件とされているものが多いからです。

3-2.提出の際は控えも持参して収受印をもらう

贈与税の申告書や添付書類の提出にあたり、提出用と控え用と2部窓口に持っていくようにしてください。

控え用には税務署の日付入り収受印を押印してもらうことが可能だからです。

申告書等の税務署提出書類は、提出しておしまいではないのです。提出から何年も経ってから税務調査等で問題となる場合があります。その際に収受印のある控えがあるのとないのとでは大違いです。

贈与税の申告の場合、将来の相続税の税務調査の際に論点となることも珍しくありません。

税務署収受印付きの控え用申告書はしっかりとお手元に保管するようにしてください。

控え用の申告書をわざわざ作成するのは面倒くさいと思われる方もいらっしゃるかもしれませんが、提出用の申告書・添付書類を提出前にコピーして控え用とすれば大丈夫です。

のちのトラブルで後悔しないためにも、手元に税務署の収受印のある控え用申告書や添付書類を残すようにしてください。

<郵送の場合>

郵送の場合も同様に控え用をご準備ください。返信用封筒に切手を貼っておけば収受印を押印した控えを返信してもらえます。

万が一のために備えて、特定記録郵便やレターパック、簡易書留など郵送記録が残る方法で郵送することをお勧めします。

4.まとめ

贈与税申告の添付書類についてご説明をしました。

410万円以下の金銭贈与のみ場合や未成年者の方が金銭の贈与のみ受けた場合には、贈与税申告書の提出のみで大丈夫です。

今回の贈与税申告で適用を受けようとする特例がある場合には、必要となる添付書類をよく確認して漏れがないようにしてください。

戸籍謄本等の書類はそれぞれの特例で定められた取得時期があります。

要件を満たさない書類の場合、後日再提出を求められるだけでなく最悪の場合には特例の適用が不可能となってしまいます。提出の前に慎重に確認をするようにしてください。

贈与税の申告書や添付書類の提出の際には、控え用の申告書・添付書類を作成して税務署の収受印をもらうようにしてください。

贈与税の申告書は将来の相続税の税務調査で論点となることもあります。のちのトラブルで困らないようしっかりと保管するようにしてください。