年末が近くなると会社から渡される、あのごちゃごちゃとした書類…

そうです、年末調整です!

面倒臭いから適当でいいやと簡単に考えている方もいらっしゃるのではないでしょうか。

非常に損をしているかもしれませんよ!

確定申告をしない会社員の方にとって、年末調整は特に重要です。

年末調整をすることによって一年間の所得税が精算されることになっているからです。年末調整の結果は、来年の住民税にも影響をしてきますので、簡単に考えてはいけません。

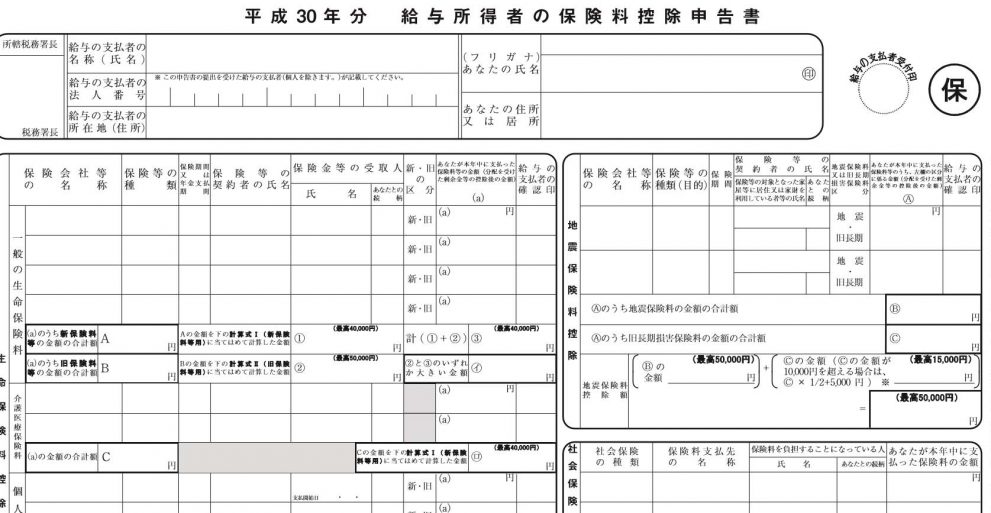

そこで今回は、年末調整の書類のうち保険料控除申告書の書き方や注意点についてご説明をします。

記載すべき点を漏れなく記載して損のないようにしてください。

目次

1.保険料控除申告書の記載例

保険料控除申告書を記載することで、以下の所得控除を受けることができます。

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- 小規模企業共済等掛金控除

それぞれの所得控除ごとにご説明しますので、保険会社等から届いた控除証明書などをお手元に準備するようにしてください。

右上にある氏名(フリガナ)、住所はご説明するまでもないと思います。皆さんの氏名と住所を記入して押印をすれば結構です。

左上の給与の支払者の氏名・法人番号・給与の支払者の所在地は印字されている方が多いのではないでしょうか。空欄の場合には記載しなくても問題ありません。

年末調整の書類は、税務署から提示を求められるまで会社が保管する書類ですので会社名等が漏れていても大した問題にはならないのです。

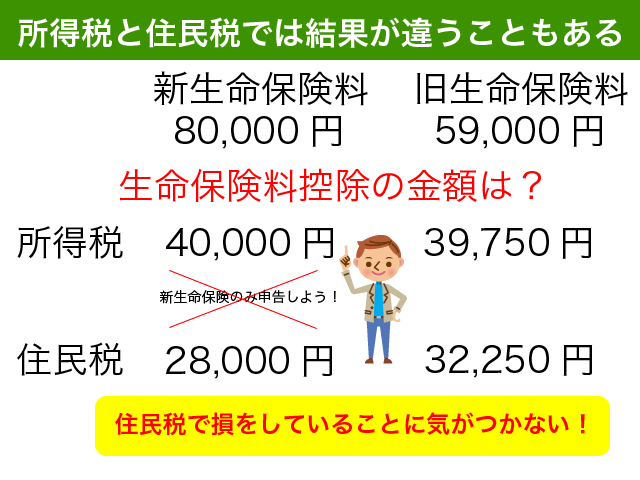

1-1.生命保険料控除

まずは、お手元にある生命保険料の控除証明書を確認してみてください。

現在の生命保険料控除は以下の5種類に分かれています。それぞれの内容ごとに控除証明書を分類をしてみてください。

- 一般の生命保険料(新)

- 一般の生命保険料(旧)

- 介護医療保険料

- 個人年金保険料(新)

- 個人年金保険料(旧)

1つの生命保険料控除で2つ以上の内容が記載されている場合もありますので、拾い漏れにご注意ください。

終身保険に医療保険が付帯されているような場合、一般と介護医療の両方に該当する場合があるのです。

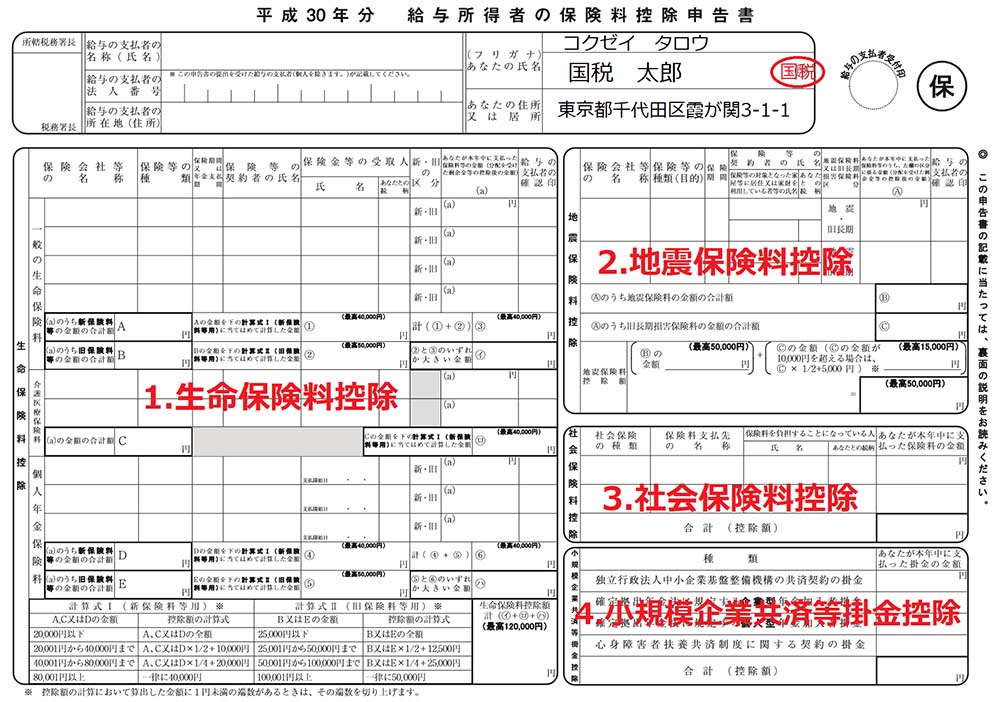

重要なポイントは、手許に届いた控除証明書をすべて記入することです。

所得税と住民税の生命保険料控除の計算は異なっています。所得税のことのみ考慮して一部の控除証明書しか提出をしないでいると住民税で損をしてしまうことがあるからです。

所得税と住民税の生命保険料控除の計算は異なっています。所得税のことのみ考慮して一部の控除証明書しか提出をしないでいると住民税で損をしてしまうことがあるからです。

1-1-1.一般の生命保険料

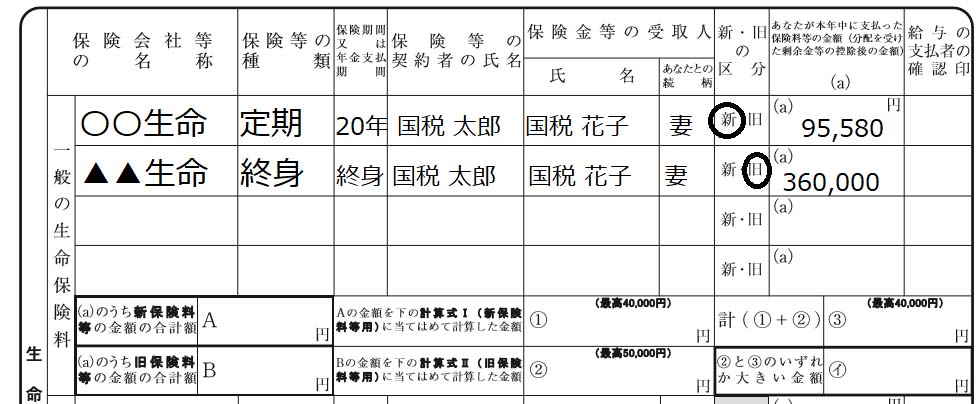

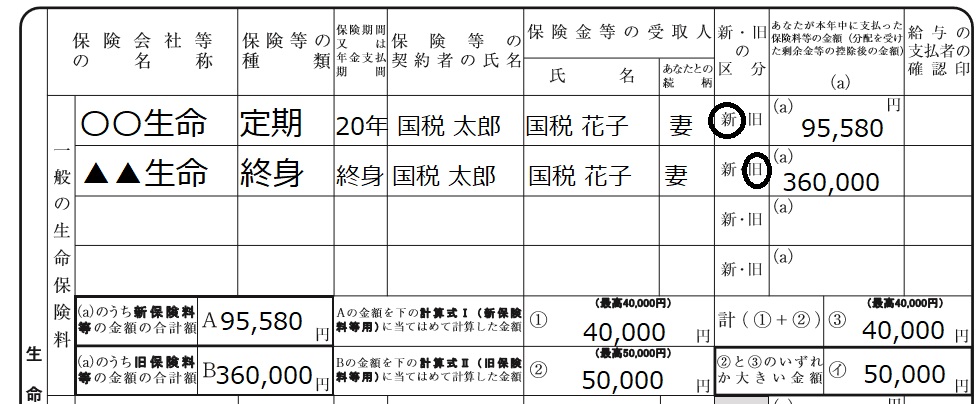

保険会社の名前、保険等の種類、保険期間、保険等の契約者の氏名、保険金等の受取人の氏名と続柄、新旧の区分、保険料を記載してください。控除証明書の内容を転記するだけでOKです。

保険料の金額については、証明書発行時点までの金額ではなく年間に支払った額(予定通り支払った場合の申告予定額)を記載してください。

保険会社と保険料のみ記載している方も多いようです。それでも年末調整の計算には支障がありませんのでご安心ください。

保険会社の名前が長くて書ききれない場合には略語でも問題ありません。

東京海上日動あんしん生命保険株式会社なんて書ききれません。『東京海上』でも『あんしん』でも大丈夫です。

受取人の氏名(続柄)は控除証明書からわからないと思います。誰が受取人かきちんと把握されていますか?

わからない場合空欄でも年末調整では問題ありませんが、だれが受取人かわからない保険に加入しているほうが問題ですよね。付き合いで加入した無駄な保険は、解約等を検討することをお勧めします。

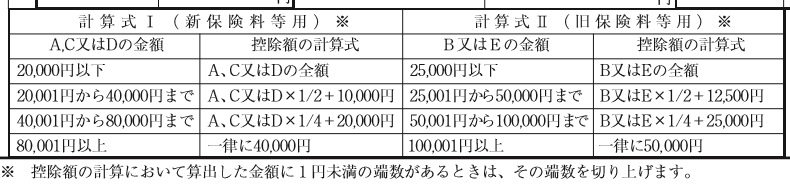

保険料控除申告書に記載されている算式で、生命保険料控除額の計算を行ってください。

生命保険料控除の計算は、新制度と旧制度で異なります。旧制度の方が控除額が多くなるのです。計算した控除額に1円未満の端数がある場合には、切り上げをします。

一般の生命保険料控除の上限は5万円です。

保険料控除申告書の案内どおりに落ち着いて計算をしていけば、間違えることはないものと思われます。

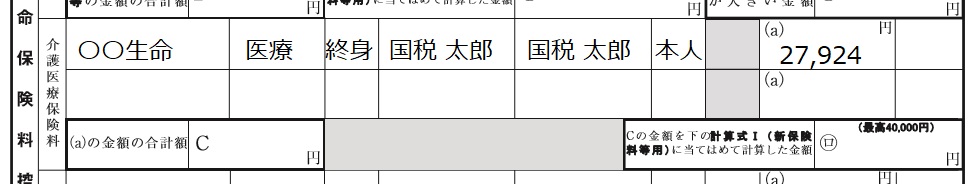

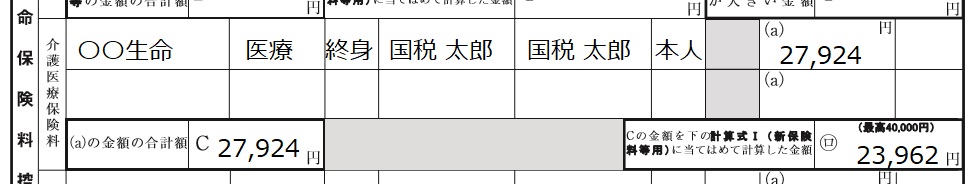

1-1-2.介護医療保険料

個人で加入している医療保険や要介護状態になった時に受給できる介護保険等は新旧に分かれていません。すべて新制度として扱われます。

一般の生命保険と同様、保険会社の名称、種類、保険期間、契約者氏名、保険金の受取人、保険料を記載してください。

新保険料等用の算式で生命保険料控除を計算すればいいのです。端数は切り上げです。

一般の生命保険料控除の欄を記載していれば簡単に記載できたのではないでしょうか。

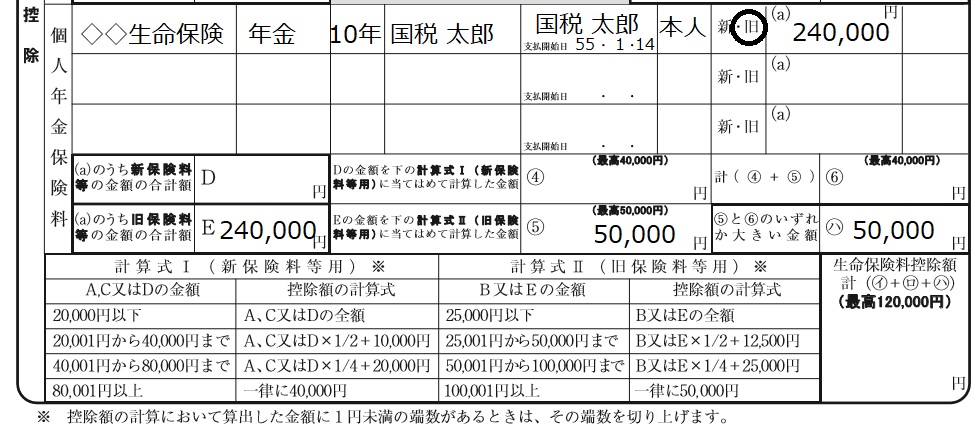

1-1-3.個人年金保険料

個人年金保険料の記載例は一般の生命保険料とほぼ同じです。新旧と2種類の計算方法があるのも同様です。

保険会社の名称、保険の種類、保険期間、保険の契約者の氏名、受取人、新旧の区分、保険料を記載してください。

受取人の欄には、支払開始日を記載します。

年末調整をするにあたっては保険会社の名称と保険料の記載があれば十分なのですが、国が作成した書式なので非常に細かいですね。

控除額の計算は一般の生命保険料控除と同様です。個人年金保険の最高額は、5万円となります。

<注意点>

個人年金保険では、保険料負担者と契約者(年金受取人)が異なると贈与税の問題が出てきます。詳しくは、『2-3.保険の加入状況に問題ありませんか?』でご説明をします。

保険料控除申告書を作成しながら、保険の見直しをしてみるとよいのではないでしょうか。

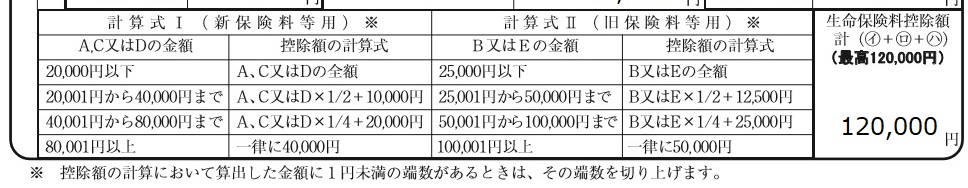

1-1-4.すべての記載が終わったら

一般と介護医療、個人年金すべての記載が終わったら、生命保険料控除額を計算してください。これら3種類の生命保険料控除を合計するだけです。

今回の記載例でご説明した金額を合計すると123,962円となりますが、生命保険料控除の金額は最高で12万円となっていますのでご注意ください。

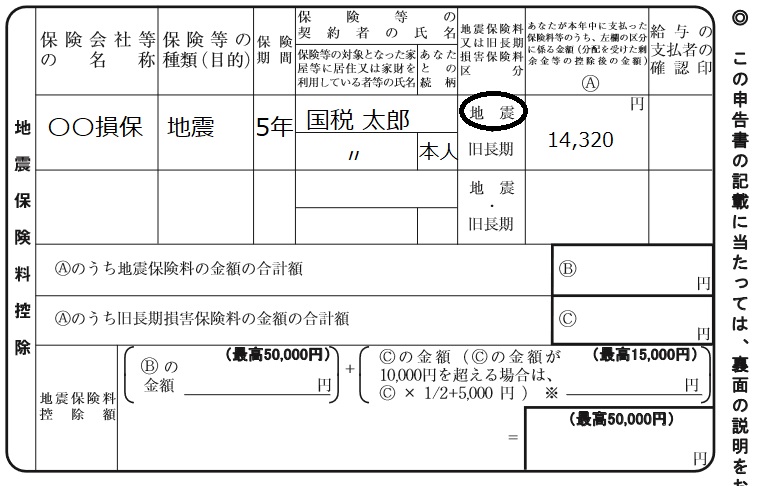

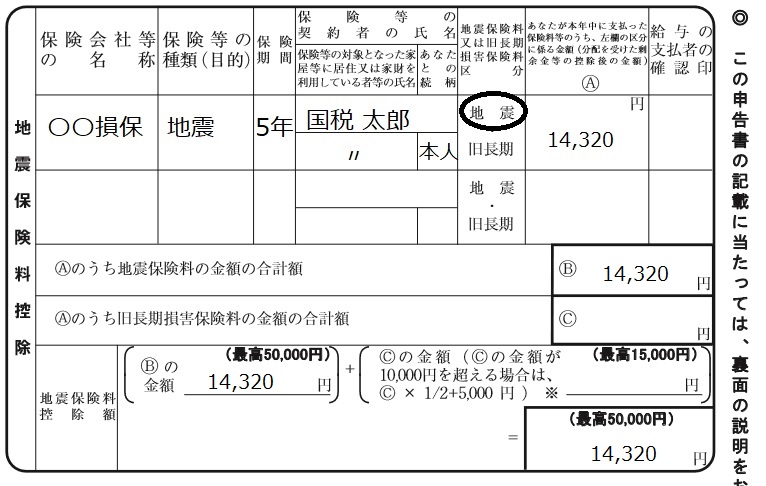

1-2.地震保険料控除

地震保険料控除の対象となる保険は、以下の2種類です。

- 地震保険料

- 旧長期損害保険料

どちらに該当するかは控除証明書でご確認ください。

農協の建物更生共済などでは一つの契約でこれらいずれにも該当するものもありますが、いずれか一方を選択することになります。控除証明書に記載の注意書きをよくご確認ください。

保険会社の名称、保険の種類、保険期間、契約者の氏名、地震保険又は旧長期損害保険の区分、保険料を記載してください。

地震保険料控除の対象となる家屋等に居住している者の氏名、あなたとの続柄も記載をします。

地震保険料控除の対象は、自己や生計を一にする配偶者や親族などの居住用不動産や家財に対する保険に限られます。

賃貸不動産に関する保険料は地震保険料の対象ではありませんのでご注意ください。これらは不動産所得の必要経費となります。

地震保険料の控除額は、地震保険料と旧長期損害保険料との合計になります。最高5万円ですのでご注意ください。

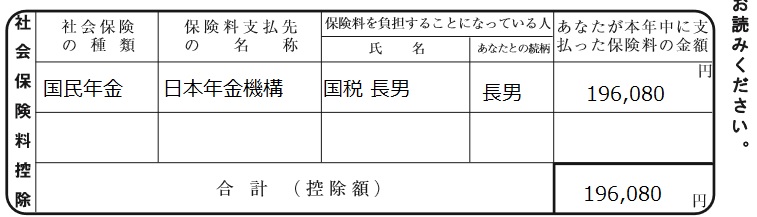

1-3.社会保険料控除

通常の会社員の方であれば、給与から社会保険料が差し引かれていますのでこの欄の記載は原則として不要です。

以下のような場合には記載が必要となりますので、忘れないようにしてください。

- 成人になった子供の国民年金を支払っている

- 勤務先が社会保険に加入していないため国民年金、国民健康保険を自分で支払っている

- 社会保険で扶養にならない配偶者の国民年金、国民健康保険を支払っている

社会保険料の種類、保険料支払先の名称、保険料を負担することになっている人の氏名、あなたとの続柄、支払った保険料を記載して合計をします。

社会保険料控除は支払額がそのまま控除額となりますので、控除額の計算は簡単ですね。

<注意点>

今年の12月分であっても支払いが1月になってしまったものは、今年の控除額にはなりませんのでご注意ください。来年控除するのを楽しみにしましょう。

社会保険料控除の対象は、自己または生計を一にする配偶者その他の親族の社会保険料に限られます。

同居して事実婚のパートナーが負担すべき国民年金や国民健康保険については控除できませんのでご注意ください。

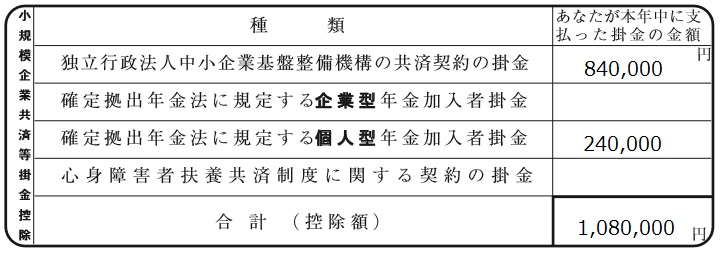

1-4.小規模企業共済等掛金控除

会社員の方にはそれほど聞きなれないかもしれません。

以下のような掛金を支払った場合には、小規模企業共済等掛金控除受けることができます。

- 小規模企業共済

- 企業型年金

- 個人型年金(401K)

- 心身障害者扶養共済

iDeCoと呼ばれる個人型の確定拠出年金(401K)については該当する方もいらっしゃるのではないでしょうか。

賃貸不動産を所有されている方や親族が経営する会社の役員になっている方の中には、小規模企業共済に加入されている方もいらっしゃるのではないでしょうか。

個人事業主の退職金目的の共済ですので、一般の会社員の方にはなじみが薄いものと思われます。

企業型年金で会社が掛金を支払うものについては、社会保険料控除の対象となりませんのでご注意ください。企業型の401Kなどが該当します。

年間に支払った金額を記載するだけですので、簡単ですね!

2.保険料控除申告書の注意点

2-1.医療費控除等は確定申告が必要

年間の医療費が10万円を超える場合には医療費控除を受けることが可能ですが、医療費控除をするためには確定申告が必要ですのでご注意ください。

年末調整では控除ができない所得控除には以下のようなものがあります。

- 雑損控除

- 医療費控除

- 寄附金控除

雑損控除とは、災害や盗難・横領によって損失を受けた場合に受けられる所得控除です。

雑損控除について詳しく知りたい方は、国税庁ホームページにてご確認ください。

日本赤十字や認定NPO法人等への寄附をした場合には、確定申告をすることによって寄附金控除という所得控除を受けることが可能です。

ふるさと納税のみをしている方は、ワンストップ特例制度を利用していれば確定申告は不要です。

ワンストップ特例を適用したにもかかわらず確定申告をする場合には、確定申告で寄附金控除を受けるのを忘れないようにしてください。ワンストップ特例が無効となってしまいます。

会社員の方の確定申告について詳しく知りたい方は、以下の記事をご参照ください。

『会社員が確定申告すべき場合&還付を受けるための申告を徹底解説!』

2-2.記載内容の間違いに気づいたら会社に連絡を

記載した内容や金額の間違えに気が付いた場合には、会社に連絡をするようにしてください。

皆さんが勤務する会社は、従業員の一年間の所得税を年末調整によって調整する義務があります。

間違えたままでいた場合、税務署から勤務先に問い合わせが来て追加の税額が徴収されてしまいます。

会社に迷惑をかけないためにも、間違えに気が付いたら会社に報告をすることをお勧めします。

2-3.保険の加入状況に問題ありませんか?

年末調整の機会に保険について見直しをしてみましょう。特に以下の確認をすることをお勧めします。

- 保険の契約者と保険料負担者が同じになっているか

- 養老保険の保険料負担者と満期受取人が同じかどうか

- 個人年金保険の保険料負担者と年金受取人が同じかどうか

保険の契約者と保険料の負担者は必ずしも同じである必要はありませんが、契約者と保険料の負担者が異なる場合には保険金受取時に思わぬ課税がされる場合もありますのでご注意ください。

満期がある養老保険の契約者が奥さん、保険料負担者が自分、満期受取人が奥さんのような保険では、満期となった時に保険料負担者から満期受取人への贈与があったとされてしまうのです。

保険料の支払者が自分で満期受取人も自分であれば、満期時に所得税が課税されますので大きな問題はありません。

個人年金保険も同様です。保険料が多額になる年金保険を収入のない方を契約者にしていませんか?年金保険を受け取る際に保険料の負担者から贈与を受けたとして贈与税が課税される恐れがあるのです。

このような状況に気が付いたら、保険の契約者を本来の保険料負担者に変更することをお勧めします。個人間で保険の契約者を変更することは保険の贈与をしたことにはなりませんのでご安心ください。

3.まとめ

年末調整で保険料控除申告書を記載する方法と注意点をご案内しました。

保険料控除申告書には、手元にあるすべての控除証明書を記載することをお勧めします。

保険料控除申告書の記載欄は非常に細かくなっていますが、それほど神経質になる必要はありません。記載する箇所と保険料の金額は間違えないようにしてください。

雑損控除、医療費控除、寄附金控除を受けるためには確定申告が必要ですのでご注意ください。

年末調整は保険見直しのいい機会です。どのような保険に加入しているのかだけでなく、保険料負担者と保険金受取人に問題がないかの確認もしてみてください。