せっかく生前贈与をしたのに…

相続開始前3年以内の贈与が相続税の対象となってしまったのですね。

相続等で財産を取得した者が相続開始前3年以内に亡くなった方から受けた贈与は、相続税の対象となります。

そんなときに忘れてはいけないのが、贈与税額控除です。

贈与税額控除を使うと過去に納付した贈与税を今回の相続税額から控除することが可能です。せっかく税額控除できるものがあるのに使わないで申告をしてしまうと損ですね。

そこで今回は、贈与税額控除についてご案内します。具体的な事例で相続税申告書の記載方法もご案内します。

特に贈与税を負担して生前贈与を受けていた方はしっかりと確認して、損のない相続税申告をするようにしてください。

目次

1.贈与税額控除で相続税を軽減する方法

1-1.贈与税額控除とは

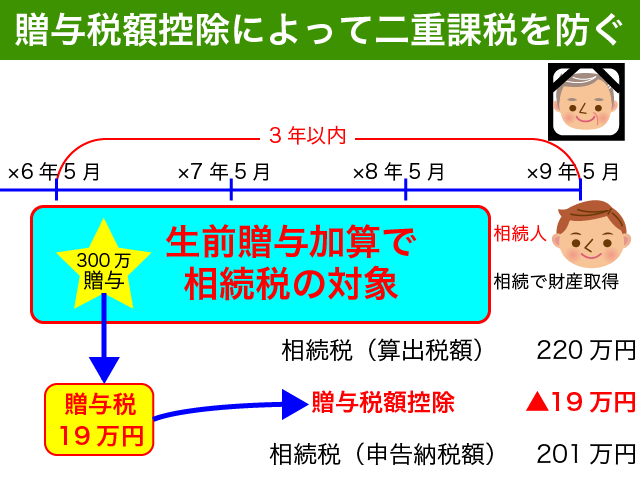

亡くなる3年以内に相続人等が受けた贈与は、相続税の対象となります。(生前贈与加算)

相続税の節税のために生前贈与してもらったにも関わらず、3年以内の贈与は相続税の対象となってしまうのです。

贈与税を支払ったのに、相続税もかかるのはおかしくない???

そうです。贈与税と相続税の二重課税を避けるための制度が贈与税額控除なのです。

1-2.贈与税額控除を受けられる場合

贈与税額控除を受けられる場合は以下の2つを満たす場合です。

- 相続開始前3年以内に受けた贈与が相続税の対象となっている(生前贈与加算あり)

- 3年以内の贈与で贈与税を納付している

贈与税を負担していない場合は、贈与税額控除を受けることができません。

『毎年110万円以下で生前贈与を受けていました。』という場合ですね。

負担した贈与税がないのですから当然です。相続税との二重課税が発生しないため、控除も受けることができないのです。

相続開始年分の被相続人からの贈与は、贈与税額控除の対象外です。(生前贈与加算の対象となるものに限ります。)

亡くなる直前に110万円を超える贈与を受けたとしても、亡くなった年の贈与税申告をする必要がないのです。生前贈与加算で相続税の対象となる財産は、贈与税の課税対象外となるからです。(相続税法第二十一条の二第4項)

贈与税を納付することができないので、当然贈与税額控除はありません。

<生前贈与加算の概要>

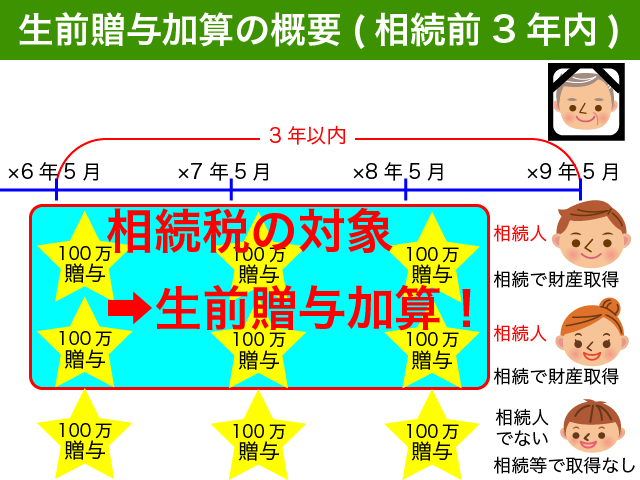

一般的には、相続人となる配偶者や子供が亡くなる3年以内に贈与を受けた場合に相続税の対象となります。これを生前贈与加算といいます。

ただし、相続人に対する3年以内の贈与が全て相続税の対象となるわけではありません。

相続や遺贈によって財産を取得していない場合には、亡くなる3年以内の贈与を加算する必要がないからです。

生前贈与加算の対象になるかどうかの判断が重要なのです!

生前贈与加算について詳しく知りたい方は、以下の記事をご参照ください。

『生前贈与加算を5つの具体的事例で徹底解説!【申告書の記載例付き】』

1-3.贈与税額控除の計算と手続き

1-3-1.贈与税額控除の計算

贈与税額控除の金額は以下のとおりです。

贈与税は暦年課税ですので、1年ごとに贈与税額控除を計算する必要があります。

例えば令和4年に亡くなった方の場合、令和1年分の贈与税、令和2年分の贈与税、令和3年分の贈与税ごとに贈与税額控除を計算することになりますのでご注意ください。

先にご説明のとおり、相続開始年分である令和4年分の贈与税は贈与税申告をしませんので、贈与税額控除はありません。

今回亡くなった方から毎年1度贈与を受けていたような場合は、それほど気にする必要はありません。納付した贈与税がそのまま贈与税額控除の金額となるからです。

複数の方から贈与を受けていた場合、亡くなった方から年に何度も贈与を受けていたような場合には、上記の算式にしたがって贈与税額控除を計算する必要があります。

1-3-2.贈与税額控除の手続き

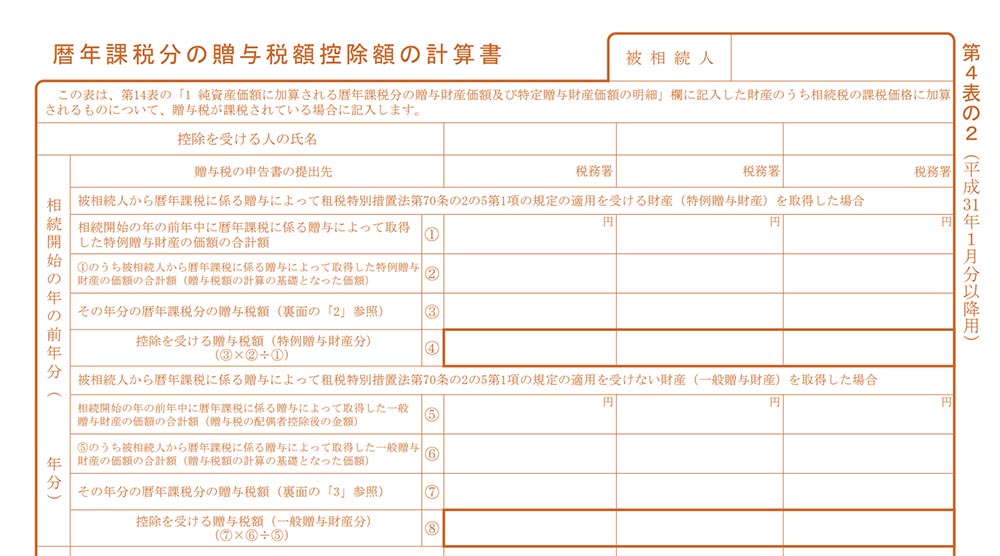

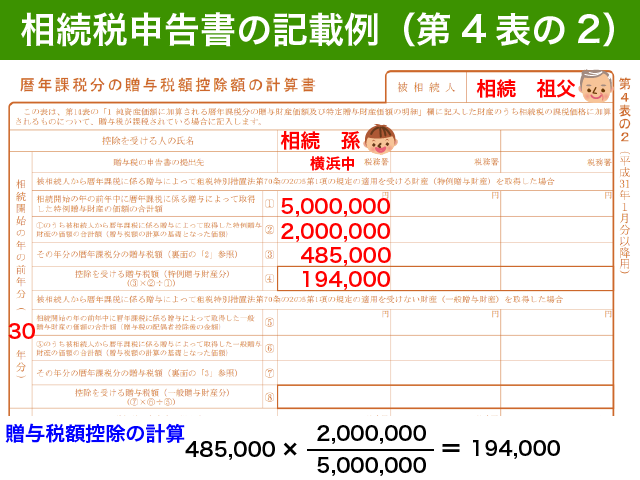

贈与税額控除は相続税申告書の『第4表の2』を使います。

相続税申告書は国税庁ホームページでダウンロードできますので、相続が発生した年に応じた申告書を準備するようにしてください。

申告書の記載方法は具体的事例をもとに『2.具体的事例で確認【贈与税額控除の手続き】』でご案内しますので、ご確認ください。

2.具体的事例で確認【贈与税額控除の手続き】

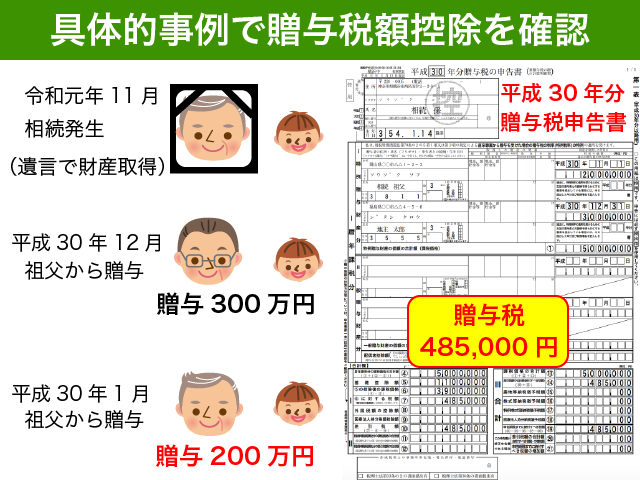

それでは、以下の具体的事例で贈与税額控除の手続きである相続税申告書の記載例をご案内します。

令和元年に祖父である相続祖父が亡くなったケースです。

その前年である平成30年に亡くなった祖父から200万円、他の祖父から300万円の贈与を受け、贈与税485,000円を申告納付しています。

非常に見た目が幼く見えますが、納税義務者である相続孫さんは平成30年1月時点で20歳以上であると考えてください。

似顔絵はイメージですので、皆さんは相続税申告書に絵を描かないようにしてください(笑)

相続税申告書第4表の2は、贈与を受けた年によって記載場所が決まっていますのでご注意ください。

申告書の上から順番に

- 相続開始の年の前年分

- 相続開始の年の前々年分

- 相続開始の年の前々々年分

となっています。今回は相続開始の前年分ですので申告書の一番上の欄に記載をします。

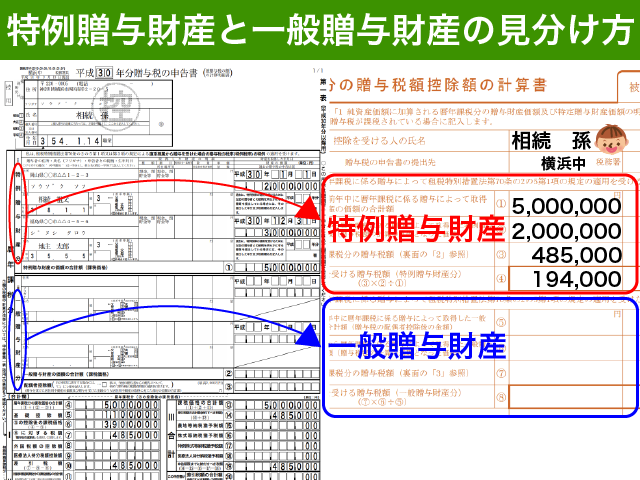

悩むところとしては、『特例贈与財産』と『一般贈与財産』の違いではないでしょうか。

こう見えても相続孫さんは贈与を受けた年1月1日において20歳以上ですので、直系尊属からの贈与については特例贈与財産として贈与税の軽減税率が適用されます。

贈与を受けた財産がどちらに該当するのかは贈与税の申告書を確認すれば容易にわかります。

これで申告書第4表の2の記載は完成です。

この申告書で計算した贈与税額控除の金額を、相続税申告書の第1表に転記するのを忘れないようにしてください。

相続税の申告書を申告期限までに税務署に提出し、納税を済ませれば贈与税額控除の手続き完成です!

3.贈与税額控除がある場合の注意点

3-1.生前贈与加算の対象になるかどうかを再確認

<生前贈与加算の概要>でもご説明しましたが、そもそも3年以内の贈与が相続税の対象でよいのかはしっかりと確認をするようにしてください。

特に生前贈与を受けていた方に以下のような事実がある際は要注意です。

- 相続時に何も財産をもらっていない

- 相続人ではないが、遺言で財産を取得した

- 相続放棄したが生命保険の受取人となっている

- 相続時に財産の取得はないが、自分が契約者の生命保険の保険料を過去に支払ってもらったことがある

上記1. の場合は生前贈与加算が不要ですが、それ以外の場合には生前贈与加算が必要となります。

相続又は遺贈によって財産を取得したとみなされる場合(みなし財産の取得)についても、原則として生前贈与加算すべき場合に含まれますのでご注意ください。

生前贈与加算について詳しく知りたい方は、以下の記事をご参照ください。

『生前贈与加算を5つの具体的事例で徹底解説!【申告書の記載例付き】』

3-2.贈与税の申告内容を再度見直そう

相続税の申告をする際にお勧めするのが、過去の贈与税の申告内容の見直しです。

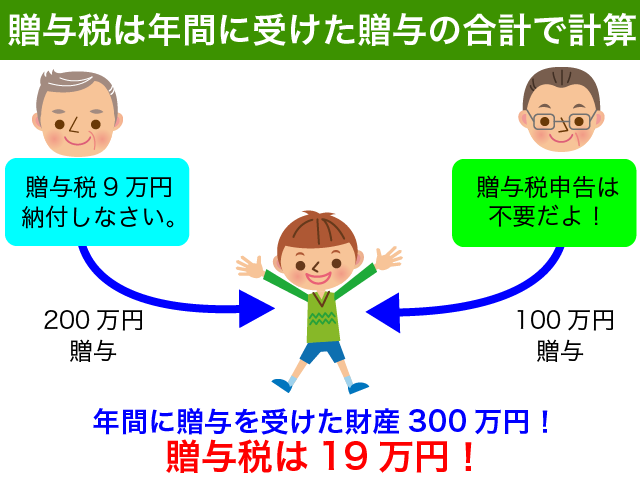

父方と母方の双方から生前贈与を受けているような場合、贈与税申告を間違えている可能性があるからです。

特に一方の祖父が贈与税の申告書を作成しているような場合は要注意です。自分以外からも贈与を受けているとは思ってもいない場合があるからです。

贈与税は、1年間(1月1日から12月31日まで)に贈与を受けた財産の合計で計算をする必要があります。

贈与税の申告は不要だという贈与者からの言葉は鵜呑みにはできないわけです。

<過去の贈与税申告が間違えていた場合>

贈与税の申告が間違えていた場合には、修正申告と同時に追加の贈与税を納付するようにしてください。

税務調査が来る前の自主的な修正申告の場合、過少申告加算税はかかりません。

過少申告加算税とはペナルティです。税務調査で指摘されてからの修正の場合、本来納付すべき税額に対して10%から15%もの過少申告加算税がかかってしまうからです。

延滞税という未納付期間における利息に相当するペナルティはかかりますが、期限内申告をしている場合には年利3%弱が1年ほどかかるだけですのでご安心ください。

修正申告書の提出日が修正申告による贈与税の納付期限となりますので、申告する日に納付をすることをおすすめします。

申告後2ヶ月以上納付しない場合には、延滞税の税率が上がりますのでご注意ください。

3-3.生前の引き出しについては相続税申告時にしっかりと確認をする

相続税の税務調査で最も論点となるのが、生前の預金の動きです。

税務署は見ていますよ!

毎日のようにATMで50万円引き出しがあるような場合、明らかに不自然ですよね。

それが相続人のお子様やお孫様の通帳へ移動していないでしょうか?

認知症等で財産管理できない状況、入院中や老人ホーム等の施設に入居しているにも関わらずATMから多額の出金があるのは明らかに不自然です。

税務調査で外出記録等を調べられれば、適当にごまかすことはできません。実際の裁判例でも、このような指摘はよく見かけます。調査権があるので、その気になればそこまで調べられてしまいます。

生前贈与加算は相続開始前3年以内の贈与となりますが、贈与税の時効は申告期限から最長で7年です。

無申告の贈与が相続税の税務調査で見つかった場合、加算税等を含めた贈与税負担は思いのほか痛いです!

過去の出金をどのように位置づけるのか相続税申告の際にしっかりと整理して、その内容に基づいて適切に税務処理することを強くお勧めします。

- 過去の贈与であった場合……贈与税申告+3年内は生前贈与加算+贈与税額控除

- 相続発生時に手元にある……相続財産で現金として申告をする

- 資金の立替があった……立替金や貸付金、預け金等で相続税の対象とする

- 子供や孫名義の預金……名義預金として相続税の対象とする

子供や孫名義の預金であっても相続税の対象とされる場合があります。いわゆる名義預金です。

名義預金について詳しく知りたい方は、以下の記事をご参照ください。裁判例等もご案内しています。

『これを押さえれば名義預金にならない!見分け方と対処法を徹底解説!』

相続が発生してからできる対策は限られています。

税務調査等で余計な税金を負担することがないように、適切な申告をすることをお勧めします。

4.まとめ

贈与税額控除についてご案内しました。

相続等によって財産を取得した者が、相続開始前3年以内に亡くなった方から贈与を受けた場合相続税の対象となります。

相続税の対象とする生前贈与がある場合、贈与税の負担をしていれば贈与税控除を受けることが可能です。

贈与税額控除の金額は納付した贈与税と考えれば問題ないことが多いですが、複数の方から贈与を受けている場合や年に何度も贈与を受けている場合には計算式に基づいて計算をするようにしてください。

贈与税額控除の手続き(申告書記載例)を具体的事例でご案内しました。相続税申告の参考としてください。

相続税の税務調査では過去の預金の動きが論点となることが多いですので、過去の贈与税申告や生前の預金の引き出しを相続税申告の際に改めて確認してみることをお勧めします。