新型コロナウィルスの感染拡大を防ぐため、政府は令和2年4月7日に緊急事態誓言を発令しました。

発令当初は7都府県のみが対象でしたが、4月16日には緊急事態宣言の実施区域が全都道府県に拡大されています。

まさに緊急事態です!!

そこで今回は、これから相続税申告書を作成・提出しようとされている方を対象に新型コロナウィルスに伴う相続税申告における特別措置についてご案内します。

緊急事態とはいえ、適切な手続きをしないと単なる『期限後申告』や『国税の滞納者』と扱われペナルティが課されてしまいます。

申告期限の延長を受けれるにも関わらずあわてて相続税申告をした結果、小規模宅地の特例や配偶者の税額軽減が受けられなくなってしまうというのは最悪です。

新型コロナウィルスに関連する措置の内容と手続きをよくご確認いただき、損のない相続税申告をするようにしてください。

目次

1.新型コロナウィルスによる延長手続き等

この記事執筆時点において、国税庁が公表している相続税申告に関連する新型コロナウィルスに関する措置は以下の2点です。

- 個別指定による申告・納付の期限延長

- 国税の納税猶予・換価猶予

まずはそれぞれの措置の内容について一つずつご説明します。

1-1.申告・納付期限に係る個別指定による期限延長

1-1-1.個別指定による期限延長とは

新型コロナウィルス感染症の影響により、相続税の申告書を期限内に申告・納付ができないやむを得ない理由がある場合には、個別に申請を行うことで期限の個別延長が認められます。

これが、個別延長という制度です。

所得税や贈与税、個人消費税の申告が4/16まで自動的に1ヶ月延長されたというものとは異なります。あくまで納税者である皆様が個別に申請を行う必要があるわけです。

それでは、いつまで申告・納税の期限が延長されるのでしょうか?

国税庁によると、『相続税の申告書等を作成・提出することが可能となった時点で申告を行ってください』という表現になっています。

期限内に申告・納付できないやむを得ない理由がやんだ日から2ヶ月以内の日を指定して申告・納付期限が延長されることとなるようです。

いつになるかは今のところ不明ですが、急事態宣言や外出自粛の要請が解除となってから2ヶ月以内に申告をすれば良いのではないかと思われます。

最新の情報は、国税庁のホームページにてご確認をお願いします。

<注意点>

原則として、個別指定による期限延長は申告書の提出日が納付期限となります。

相続税の納税の準備ができてから個別申請をした相続税申告書を提出することをお勧めします。

納付を申告書の提出の前に行っても問題はありません。

相続発生後にコロナウィルスの影響によって相続財産の価値が大幅に減少してしまった場合や申告書の提出はできるが納付が困難な場合には、1年間の納税猶予制度がありますので、『1-2.国税の1年間の納税猶予』をご確認ください。

1-1-2.個別延長を受けるための『やむを得ない理由』

個別延長を受けるための条件が気になりますね。やむを得ない理由ってなんでしょうか?

結論から申しますと、申請をすれば誰でも個別延長を受けることができるといえます。

4月16日以降は緊急事態宣言の対象が全国に及んでいるからです。

全国民に対して不要不急の外出の自粛が促されていますので、相続税の申告義務があるすべての方がコロナウィルス感染症の影響により『期限までに申告・納付ができないやむを得ない理由がある場合』に該当することとなるわけですね。

参考程度に、国税庁のホームページでは個別延長が認められる場合を以下のように案内しています。

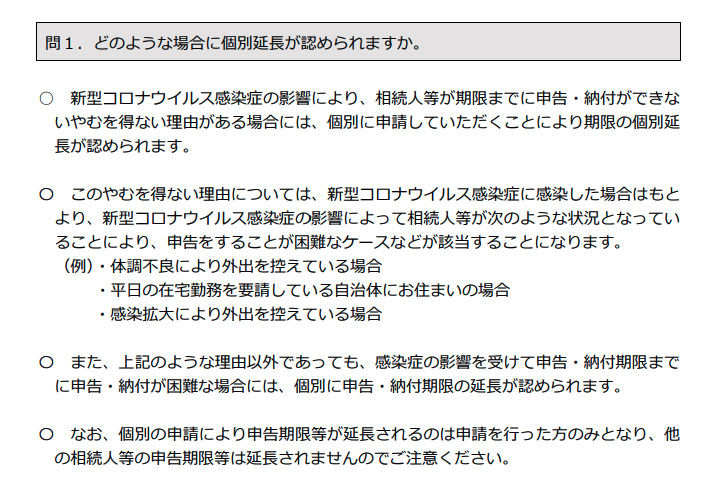

問1.どのような場合に個別延長が認められますか。

〇新型コロナウイルス感染症の影響により、相続人等が期限までに申告・納付ができな いやむを得ない理由がある場合には、個別に申請していただくことにより期限の個別延 長が認められます。

〇 このやむを得ない理由については、新型コロナウイルス感染症に感染した場合はもと より、新型コロナウイルス感染症の影響によって相続人等が次のような状況となってい ることにより、申告をすることが困難なケースなどが該当することになります。

(例)・体調不良により外出を控えている場合

・平日の在宅勤務を要請している自治体にお住まいの場合

・感染拡大により外出を控えている場合

〇 また、上記のような理由以外であっても、感染症の影響を受けて申告・納付期限まで に申告・納付が困難な場合には、個別に申告・納付期限の延長が認められます。

〇 なお、個別の申請により申告期限等が延長されるのは申請を行った方のみとなり、他の相続人等の申告期限等は延長されませんのでご注意ください。

最後の一文がちょっと気になりますが、申請手続きを確認すればそれほど大した話ではないとわかります。相続人ごとに別々に申告をする場合は、それぞれ手続きが必要となるのは当然のことです。

個別延長の手続きについては、『2-1.個別延長を受けるための申請手続き』をご参照ください。

<相続税申告の期限>

相続税の申告・納付の期限は、相続開始を知った日から10ヶ月以内です。10ヶ月という期間は長いようですが相続後の手続きに追われているとあっという間に過ぎてしまいます。

例えば令和元年7月6日に相続が発生した場合、10ヶ月後は令和2年5月6日となります。5月6日は振替休日となっていますのでその翌日である5月7日が相続税の申告書の提出と相続税の納付の期限となります。

期限内に相続税の申告書の提出と相続税の納税ができそうな方は、今回の措置について全く気にする必要はありません。これから相続税の申告書を作成しようとされている方で期限まで余裕のある方も今のところは気にしなくても良いでしょう。

相続税申告書の入手や作成、提出、納税の流れを確認したい方は、以下の記事をご参照ください。

1-2.国税の1年間の納税猶予・換価の猶予

相続税の納税は、申告期限までに金銭で一括して納付することが原則です。

個別指定による申告期限の延長を受ける場合、申告書の提出日が納付期限となります。個別延長を受けて申告書を提出する際には、相続税の納税も同日中に済ませる必要があるわけです。

相続税の申告書を提出し納付期限を過ぎたにも関わらず新型コロナウィルス感染症の影響により納税が困難な場合は、納税の猶予や換価の猶予が認められる場合があります。

納税の猶予を受けるためには、以下の要件が必要となります。

- 国税を一時に納付することにより、事業の継続又は生活の維持を困難にするおそれがあると認められること

- 納税について誠実な意思を有すると認められること

- 猶予を受けようとする国税以外の国税の滞納がないこと

- 猶予すべき国税の納期限から6ヶ月以内に申請書が提出されていること

納税の猶予が認められると原則として1年間の納税が猶予され、猶予期間中の延滞税が軽減されるようです。

状況に応じてさらに1年間猶予される場合があるそうですが、納付しなくてはいけないことに変わりはありません。過度な期待は禁物です。

<注意点>

コロナウィルスによる緊急事態宣言の効力があるうちは、個別指定による期限延長の手続きを取ることで相続税申告書の提出をせずに納付期限を延ばすようにすることをお勧めします。

相続財産が不動産ばかりであるとか相続財産である上場株式等の評価が大きく毀損してしまい納税資金が準備できないような場合には、気軽にこの制度を使うことはお勧めしません。

相続税の納税には分割払いによる延納や相続財産で納税する物納という制度もありますので、1年後に納税できるかどうかをよく検討してから利用することをお勧めします。

<国税の滞納は恐ろしい!!>

国税に限りませんが、税金の滞納はできる限りしないようにすることをお勧めします。

まず、延滞をすることによる延滞税の税率(利率)が高いのです。令和2年の場合、納期限の翌日から2月を経過するまでは滞納額に対して年2.6%の延滞税で済みますが、2月を超えると税率が8.9%に跳ね上がってしまいます。

滞納状態が続くと財産の差し押さえによる換価の手続きも行われてしまいます。財産没収〜ですね。これは他のローンでも同様ですが。

相続税には連帯納付制度があります。ある相続人が相続税の納税をしない場合に、他の相続人が納税を肩代わりしないといけなくなってしまうのです。きちんと納税している人にとっては酷い制度ですが…

税金の滞納者が『どうせ相続しても国に没収されるから』という理由で財産を取得しない遺産分割協議をする場合は、詐害行為取消権の対象となってしまいます。国税の滞納を目的とした相続放棄も詐害行為取消権の対象となりうるという研究も国税庁から発表されています。

このような場合さらに、他の相続人に第二次納税義務を賦課することによって滞納国税を徴収することもできるようです。

税率(利率)だけ考えれば他のローンを優先して返済した方がよいと考える方も多いと思いますが、国税の滞納は自己破産をしても免責にならないのです。たとえ自己破産をして生活保護を受けたとしても、対納税額を納税し続ける必要があるのです。

さらに納税者が亡くなった場合は、相続人が納税義務を承継することとなります。

国税の滞納は恐ろしいのです!

決して甘く考えてはいけません。

2.申告・納付期限の延長の手続方法

2-1.個別延長を受けるための申請手続き

個別延長の手続きは非常に簡単です!

特別な申請書を提出する必要はなく、『新型コロナウイルスによる申告・納付期限延長申請』と所定の場所に記載するだけです。

相続税の申告は紙によって提出する場合とe-taxによる電子申告をする場合とがありますので、それぞれ記載する場所をご説明します。

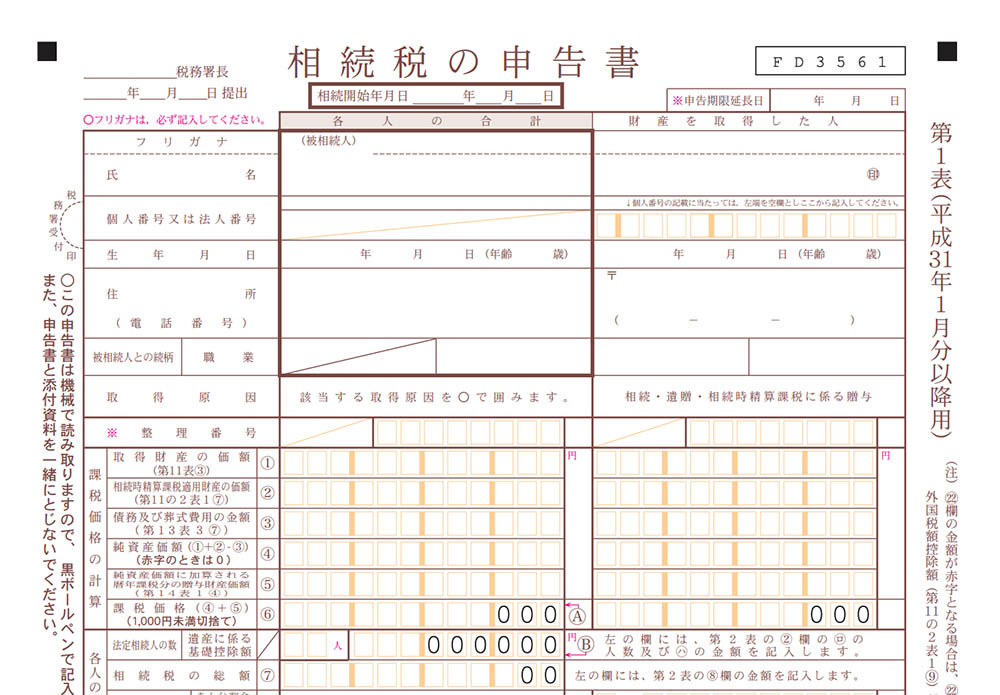

2-1-1.紙で提出する場合

相続税申告書の第1表の右上の余白に記載をします。

『新型コロナウィルス』ではなく、『新型コロナウイルス』ですよ(笑)

上の図では目立つように赤く囲いましたが、単に『新型コロナウイルスによる申告・納付期限延長申請』と記載するだけで大丈夫です。

申告をする一部の方のみ個別延長を受ける場合の記載方法も国税庁は公表していますが、そのような記載をする意味がわかりませんのでここでは説明を省略します。気になる方は国税庁ホームページをご参照ください。

個別延長を受けるのであれば申告書に記名押印した全員で受ければ良いですね。受けるデメリットがあるわけでもありませんので。

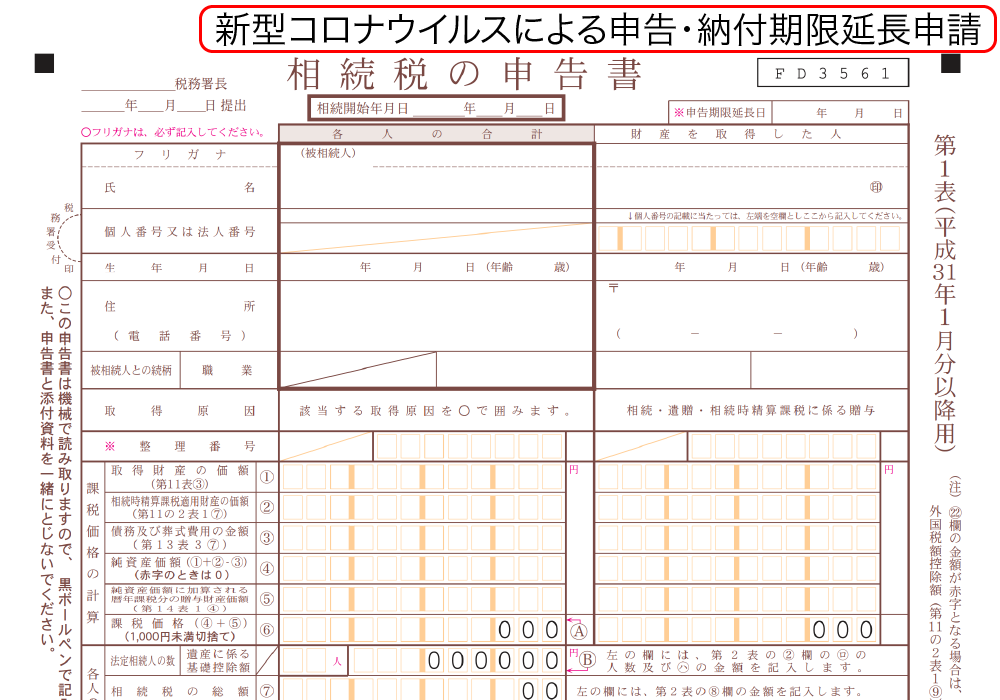

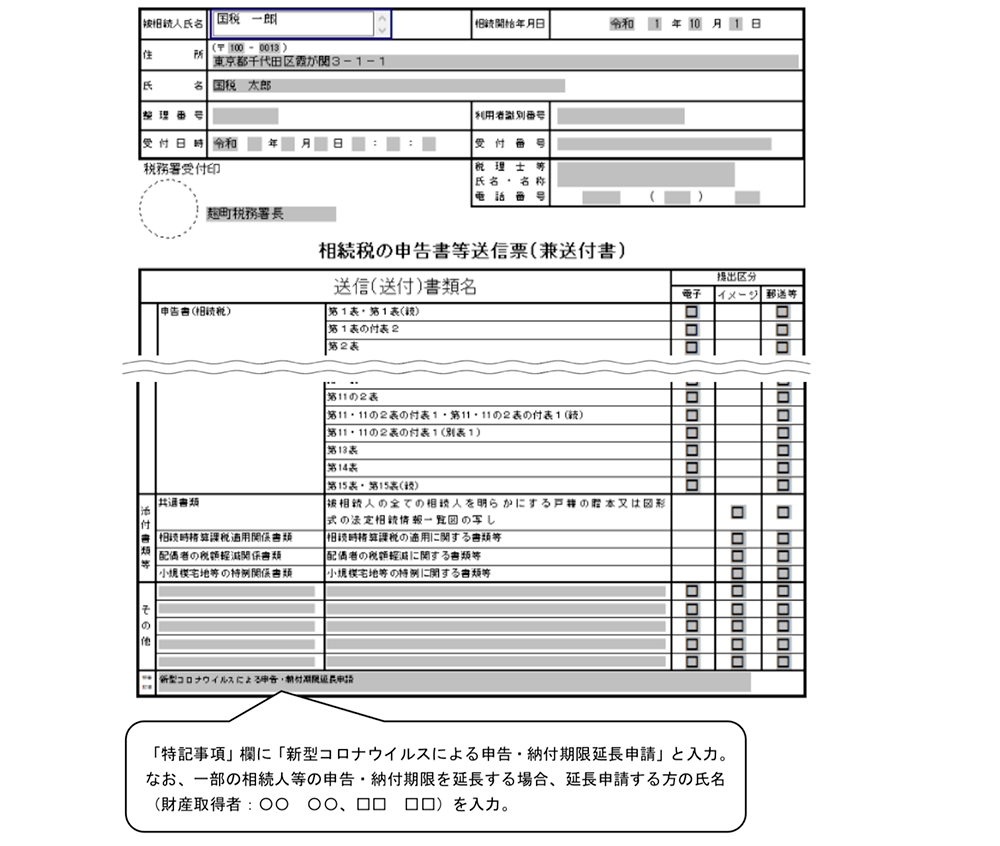

2-1-2.電子申告をする場合

相続税の申告書を電子申告をする場合、電子申告の送信票にある特記事項に記載します。

以下の見本は、国税庁ホームーページによる案内です。

電子申告をする際に作成する送信票の特記事項の欄に『新型コロナウイルスによる申告・納付期限延長申請』と記載して電子申告すれば大丈夫です。

この記事を読んでいらっしゃる一般の方のほとんどは、紙で相続税申告書を提出しようとされているのではないでしょうか。

今のところ所得税や贈与税のように国税庁のホームページから相続税の申告書を作成できる環境が整備されていないからです。

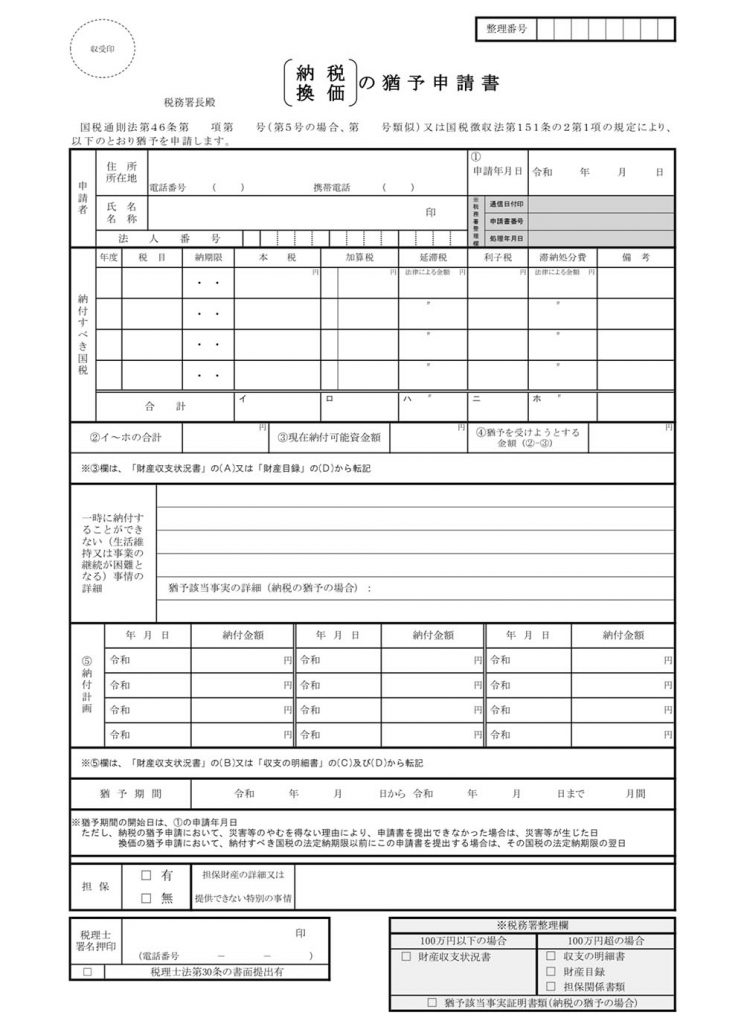

2-2.納税の猶予、換価の猶予を受けるための手続き

納税の猶予や換価の猶予は、申告期限までに納税ができない場合の手続きです。

原則として申告期限から6ヶ月以内に猶予申請書を納税地の税務署に提出する必要があります。

猶予申請書は、国税庁のホームページからPDF又はExcelファイルで入手が可能です。

参照:新型コロナウイルス感染症の影響により納税が困難な方へ(国税庁)

申告期限前から相談に応じてもらえますので、適用が受けられるかどうかも含めて納税地の所轄税務署に早めにご相談することをお勧めします。

まずは電話で相談の予約をするようにしてください。

納税地の所轄税務署とは、相続税申告の場合は亡くなった方の住所地の所轄税務署となります。国税庁ホームページからご確認ください。

3.注意点

3-1.緊急事態でも手続きは厳密に

緊急事態だから相続税申告どころではないというお気持ちはわかりますが、必要な手続きを失念することがないようにしてください。

個別延長の手続きを受けるためには、先に説明したとおりに所定の欄に『新型コロナウイルスによる申告・納付期限延長申請』と記載するだけです。非常に簡単に済むように配慮がされていますので、しっかりと手続きをするようにしましょう。

これは今回のコロナウィルスによる措置に限りません。税務申告において特別な扱いを受ける場合にはほとんどの場合において手続きが重要になりますので覚えておいてください。

3-2.個別延長による申告書の提出は納税と同時に

個別延長による申告書の提出期限は、所定の文言を記載した申告書を提出した日となります。

納税の期限も申告書の提出日と同日になりますのでご注意ください。

申告書を提出してにも関わらず納税を数ヶ月もしないでいると単に国税の滞納者となってしまいます。延滞税等のペナルティが課されてしまいますので、できる限り申告書の提出より前に相続税の納税を済ませるようにしましょう。

相続税の納税は申告書の提出前でも問題ありませんのでご安心ください。

<相続税の納税方法>

相続税の納税は、税務署から郵送される納付書によって金融機関窓口で納付するほか、コンビニ納付やクレジットカードでの納付も可能です。

コンビニ納付は30万円以下の納税に利用できます。ローソンやファミリーマート等で納付できるQRコードが自宅にいながら作成できるようになりましたので便利になりました。

コンビニ納付の手続きについて確認したい方は、国税庁ホームページをご確認ください。

手数料がかかりますがクレジットカードによる納付をご希望の場合は、国税庁ホームページをご確認ください。

3-3.ご不明な点は国税庁ホームページや税務署にて確認を

国税庁から公表されているコロナウィルスに伴う相続税申告における個別延長の手続き、納税猶予換価猶予の手続きについてご案内いたしました。

相続税の申告と納付の期限は、原則として相続開始を知った日から10ヶ月以内です。これが大原則となります。

残念ながら相続が発生した後にコロナウィルスの影響に伴う相続財産(有価証券や不動産など)の価値の減少については、相続税申告(財産評価)の際に考慮されません。

金銭による納付が困難な場合には分割払いによる延納や相続財産で納税をする物納という制度もあります。

納税についてご不明な点は、納税地の所轄税務署にご相談をすることをお勧めします。

納税地の所轄税務署は、国税庁ホームページから検索できますのでご確認ください。

また、今回の個別指定による延長の制度は、申告書の提出のみでなく相続税に関する各種申請や届出も対象となっています。これらの手続きについても『新型コロナウイルスによる申告・納付期限延長申請』と記載すれば適用を受けられるのではないかと思われますが、今のところ明確なアナウンスがされていません。

申告書以外の申請や届出など個別具体的な手続きについては、税務署に相談をするようにしてください。

また、延滞税がかからずに1年間納税を猶予する特例制度も検討されているようです。最新の情報は国税庁のホームページをご確認ください。

4.まとめ

記事の更新をサボっていたわずか数ヶ月の間に、我々の日常生活は一変してしまいました。まさに緊急事態です。

このような緊急事態のために国税庁からは相続税申告と納税の個別延長の制度と納税換価猶予の手続きをアナウンスしています。

税務において通常と異なる制度を利用するためには、手続きが重要です。

個別延長については、申告書の所定の場所に『新型コロナウイルスによる申告・納付期限延長申請』と記載するだけです。ぜひ手続きを失念しないようにしてください。

個別延長によって申告書を提出する場合には、納税も同日以前に済ませることをお勧めします。申告書の提出日が納付期限となるからです。

納税の猶予、換価の猶予については税務署に相談のうえ手続きをとるようにしてください。国税の滞納を続けることは非常に恐ろしい結果となることがありますので、延納や物納等の他の制度の利用も合わせてご検討ください。

納税に関してご不明な点は、納税地の所轄税務署にてご相談するようにしてください。まずは電話にて相談の予約ですね。

国民一丸となって新型コロナウィルスに打ち勝とうではありませんか!!