相続税どのくらいかかるのだろう?

今すぐにでも知りたいことと思いますが、ちょっと待ってください。路線価は確認しましたか?

亡くなった方の財産に土地がある場合、土地の評価をしなければ相続税を計算することができません。土地の評価をする場合にはまずは路線価図を確認する必要があるのです。

土地の評価明細書を作成する場合にも路線価図の読み方を理解していないと正しい評価を行うことができません。路線価図の見方は非常に大切なのです。

そこで今回は、路線価図の見方について丁寧に解説をいたします。評価したい土地の路線価図の探し方から、路線価図の読み方を中心にご説明いたします。

路線価を知ることは相続税額を計算するための第一歩ですので、相続税の申告が必要な方はぜひ確認してみてください。

1.路線価図の見方はとっても簡単!

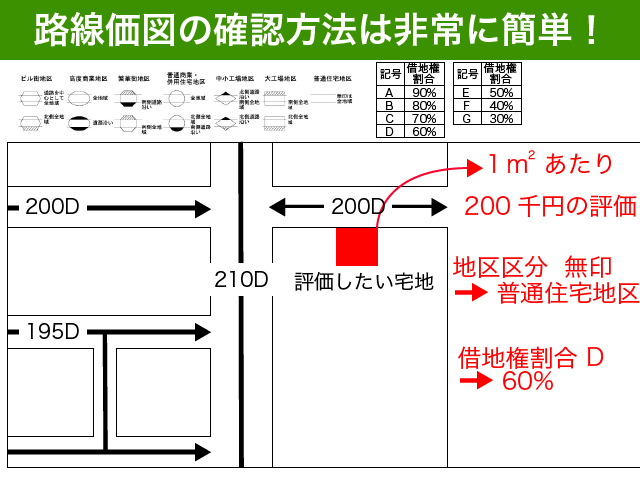

路線価図からは評価したい土地について3つの情報を知ることができます。

- 路線価

- 地区区分

- 借地権割合

1-1.路線価

路線価地域の土地には、それぞれの道路に路線価が設定されています。

路線価とは、その道路に接する土地1㎡あたりの単価となります。この単価を基準に土地の評価額を計算していくことになります。

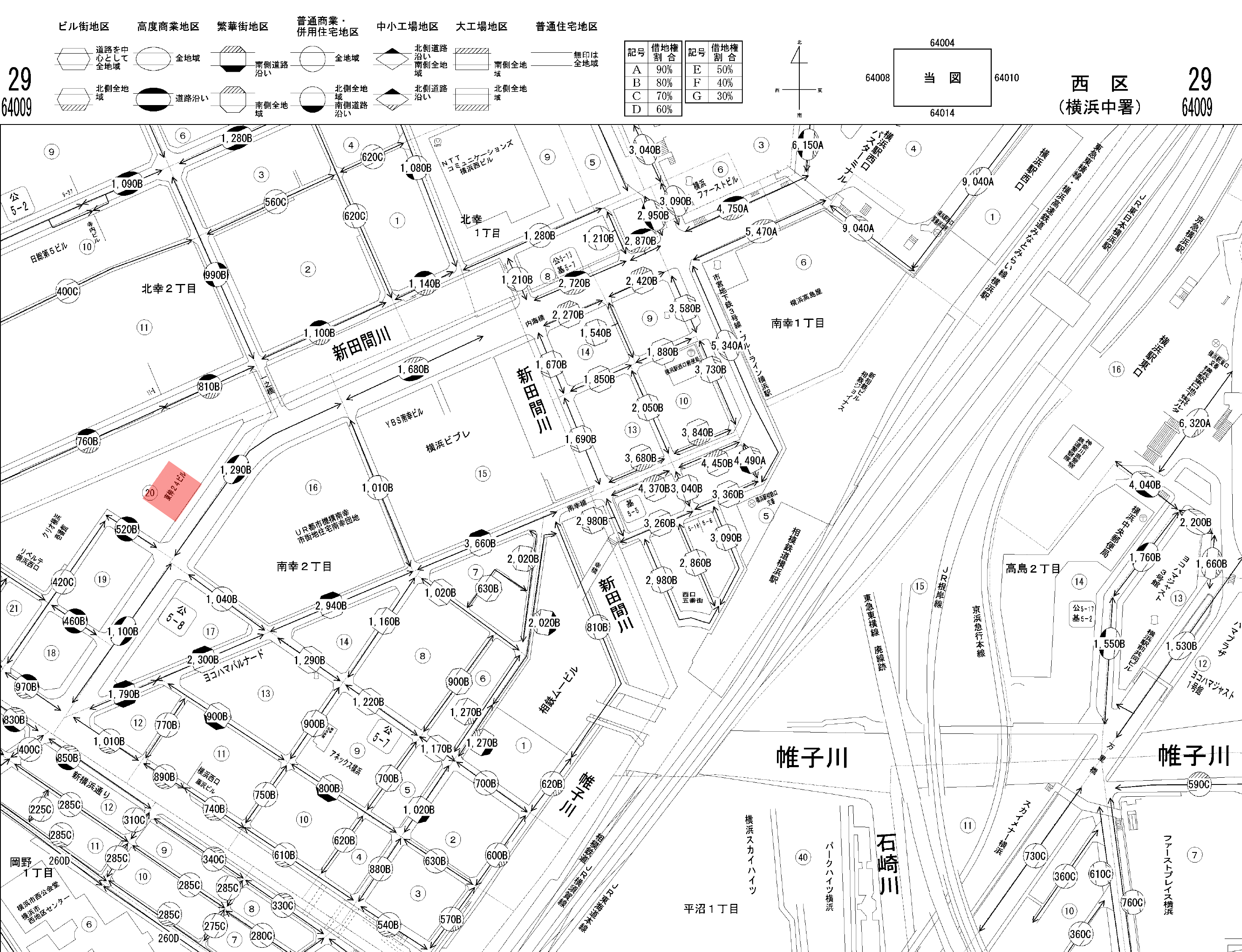

路線価図に記載してある数字が路線価です。千円単位となっていますので、『200D』と記載されている土地の場合は1㎡あたり200千円の単価ということになります。

路線価に面積をかけたものがおおよそのその土地の相続税評価額です。まずはどのくらい相続税がかかるのだろうかと試算する際には路線価×面積でおおよその相続税評価額を把握していただければ十分です。

1-2.地区区分

土地の相続税評価額を計算する際には、その土地の間口や奥行、その他土地の形状等の補正率を考慮して評価することになります。

その際に重要となるのがその土地の地区区分です。各種補正率は地区区分ごとに異なるものとなっているからです。

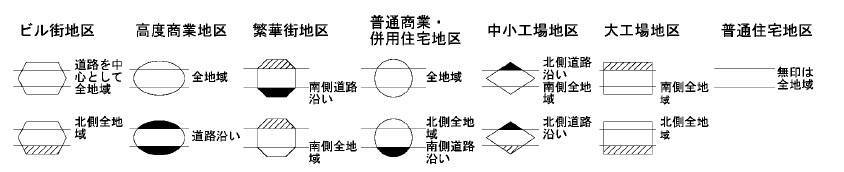

地区区分は路線価の周囲を囲う記号で判断します。数字の周りになにも記号がない場合には、普通住宅地区となります。

住宅地の場合、普通住宅地区か、普通商業・併用住宅地区が多くなっています。

1-3.借地権割合

借地権割合とは、土地全体のうち借地権が占める割合のことをいいます。

借地権とは、建物の所有を目的とする地上権や土地の賃借権のことをいいます。

評価したい土地の上に賃貸アパートがあるような場合や、評価したい土地が貸宅地あるいは借地権の場合には、借地権割合を考慮して評価をすることになります。

借地権割合は路線価のあとにあるアルファベットで判断します。路線価図の上部をご確認ください。アルファベットごとの借地権割合が記載されています。『200D』と記載がある場合の借地権割合は60%となります。

借地権割合について詳しく知りたい方は、以下の記事をご参照ください。

『借地権割合の考え方と調べ方を徹底解説!【割合別のイメージ写真付】』

借地権の評価や借地権にかかる相続税について詳しく知りたい方は、以下の記事をご参照ください。

『借地権にも相続税!?税負担を大幅に減らす借地権相続の秘訣を伝授!』

2.路線価図は国税庁HPで調べることが可能

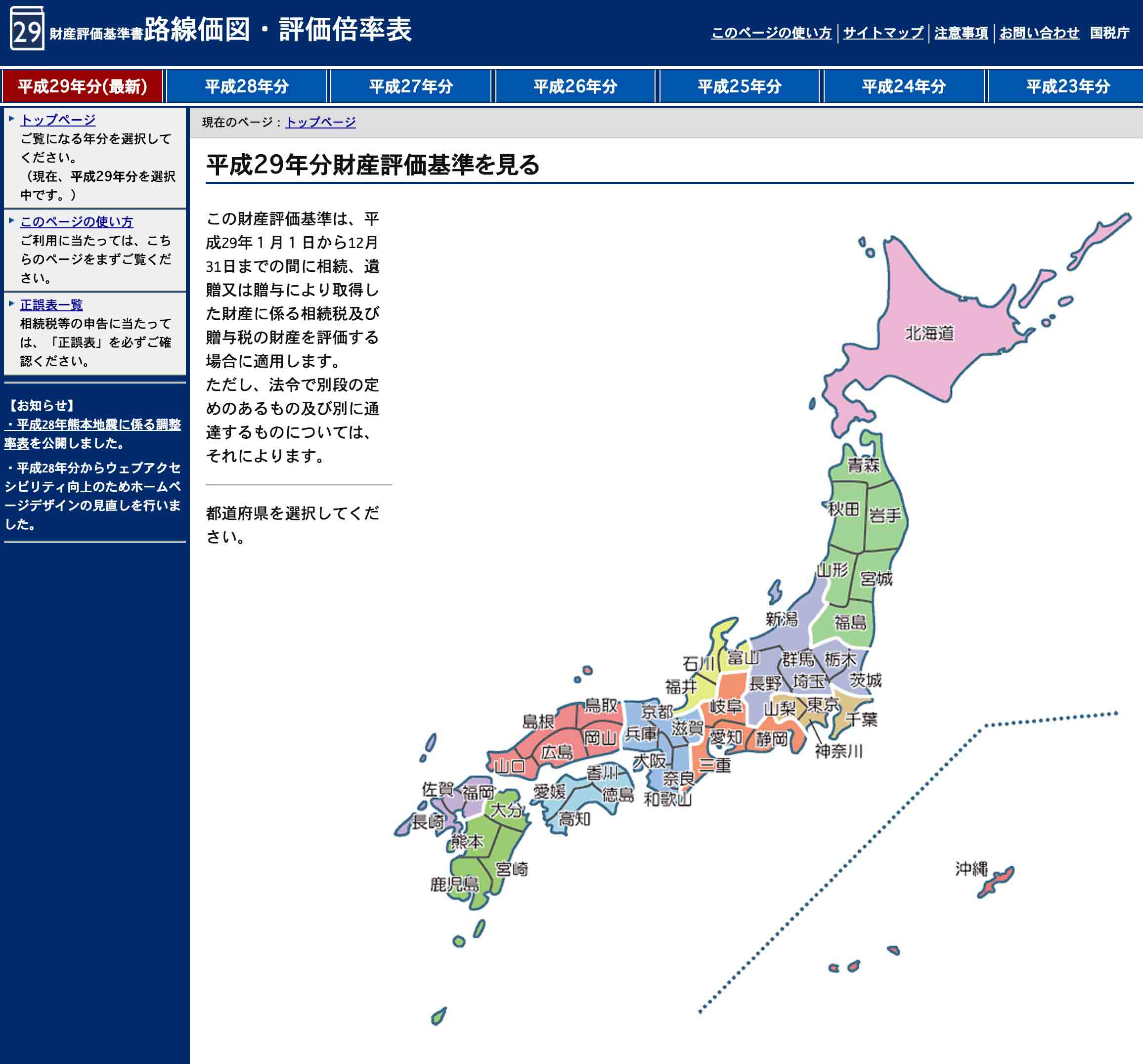

路線価図がお手元にない方は、国税庁のホームページで調べてみてください。

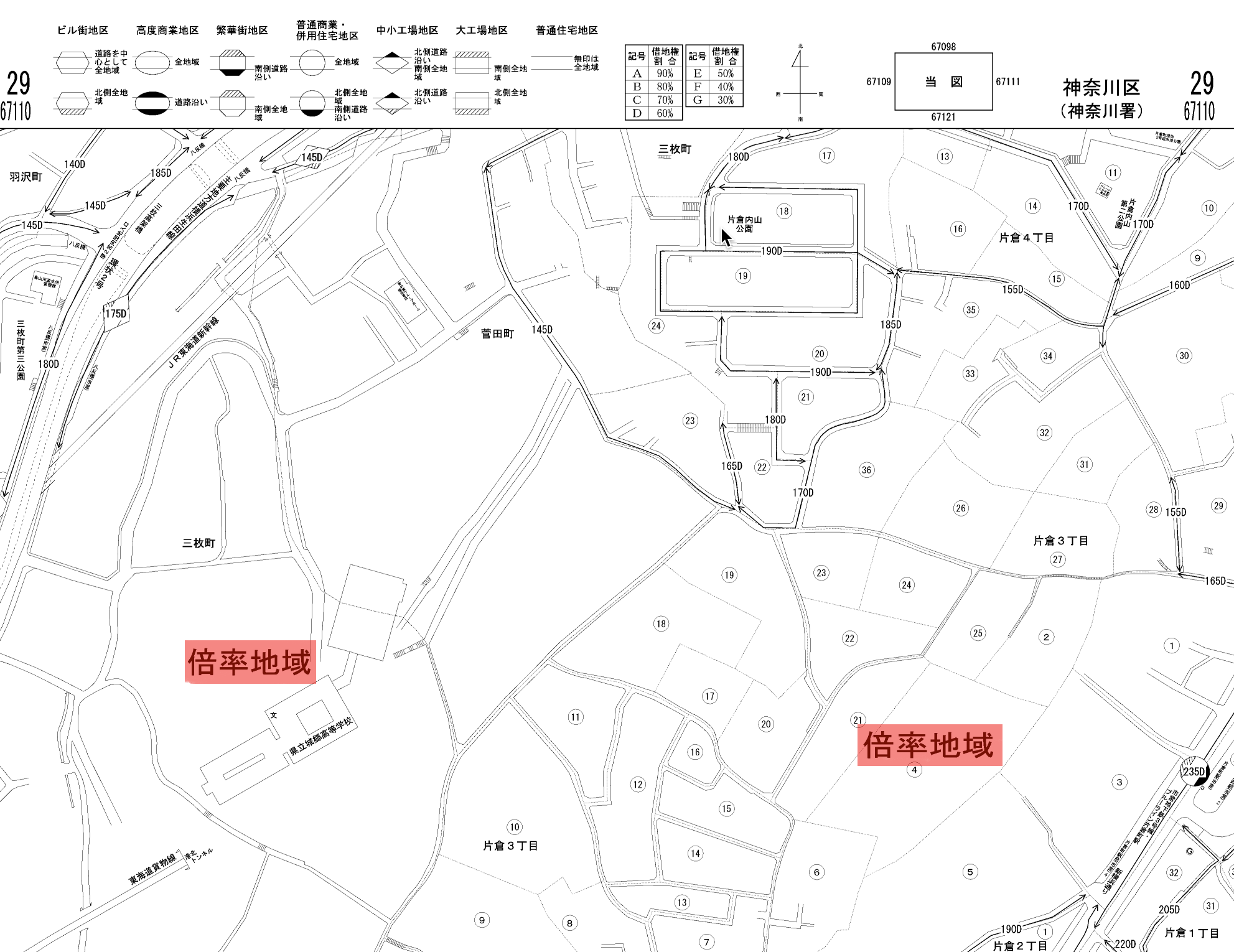

宅地の評価は路線価方式と倍率方式に分かれています。評価したい土地が路線価方式の土地なのか倍率方式の土地なのかは路線価図を確認すると一目瞭然です。

路線価図は国税庁が毎年7月にホームページで公表をしています。評価したい土地の路線価図をまずは探してみてください。今はなんでもインターネットで確認できます。非常に便利な時代ですね。

トップページからは発表されている最新年の路線価を調べることができます。毎年路線価は7月に発表されますので、それより前の月であればまだ今年の路線価は調べることができません。必要となる路線価は、相続があった年(亡くなった年)の路線価ですので注意してください。

必要となる年分が正しいことを確認して、評価する都道府県を選んでください。まだ評価したい土地の路線価が出ていない場合には前年の路線価を確認してみてください。

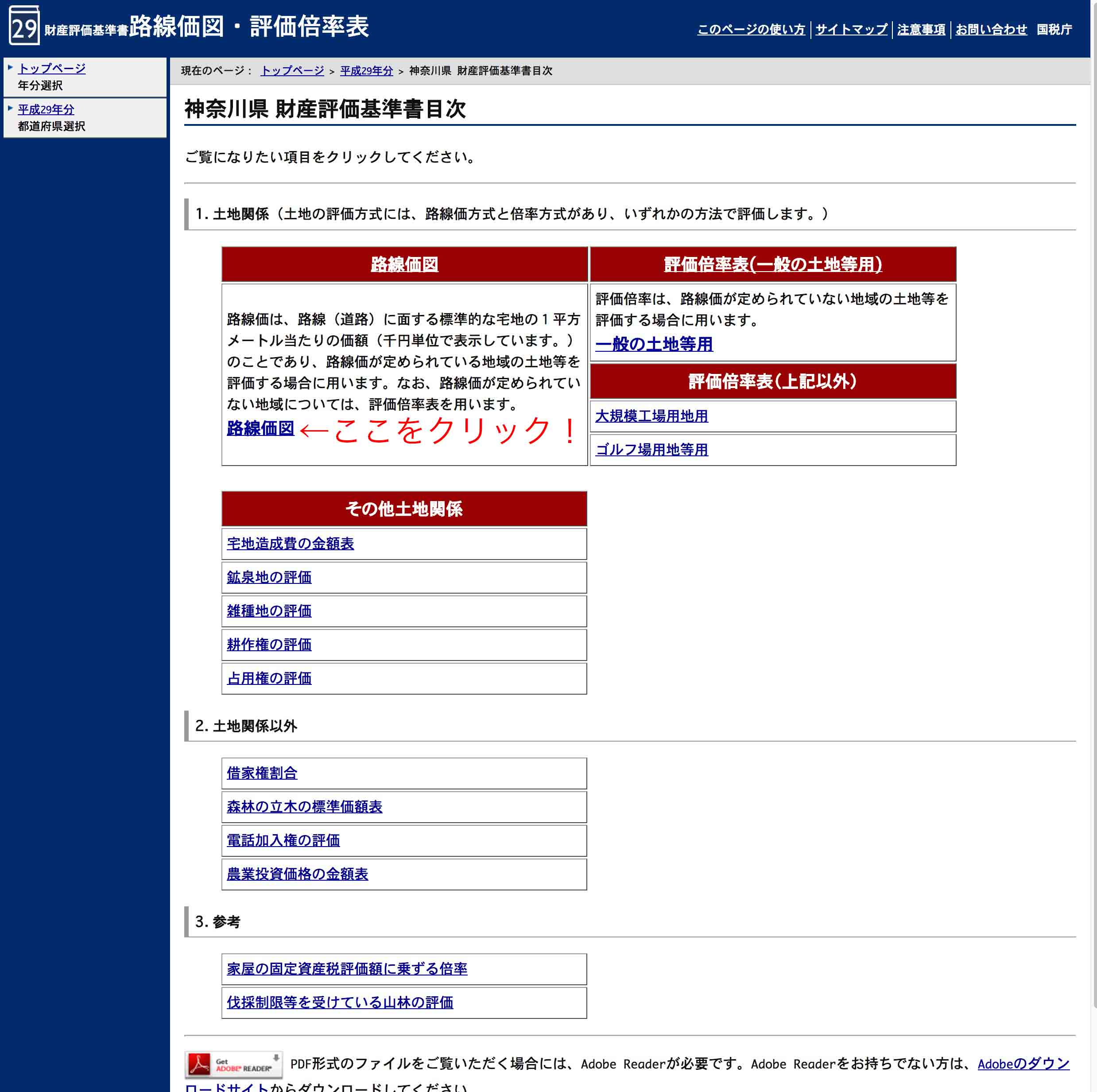

次のようなページが表示されますので、路線価図をクリックして路線価図に進んでください。

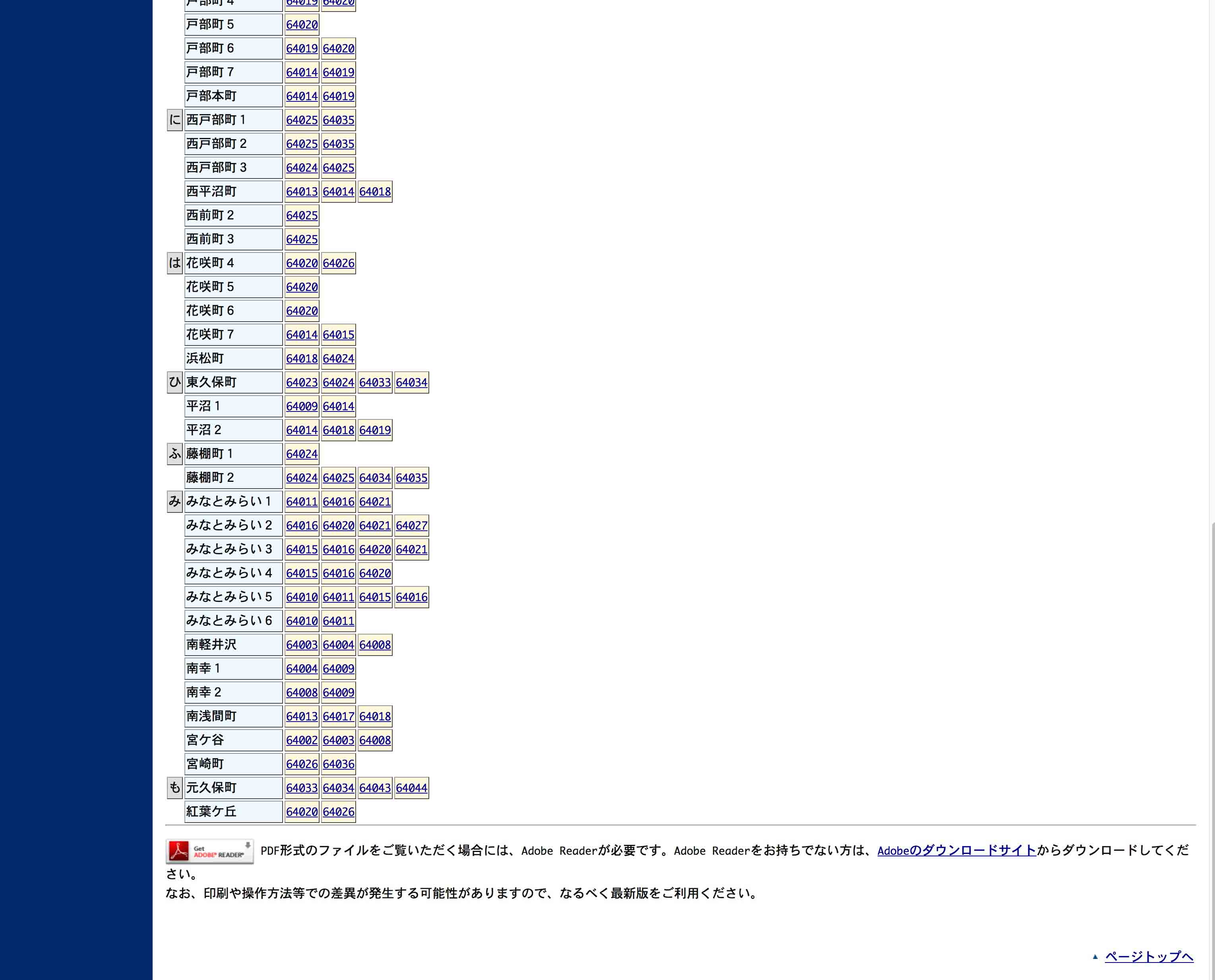

地域を選択してください。地域選択後、さらに詳細の地区選択の画面が出てきます。路線価を調べたい町名の横に並んである5桁の数字をどれかクリックしてみてください。

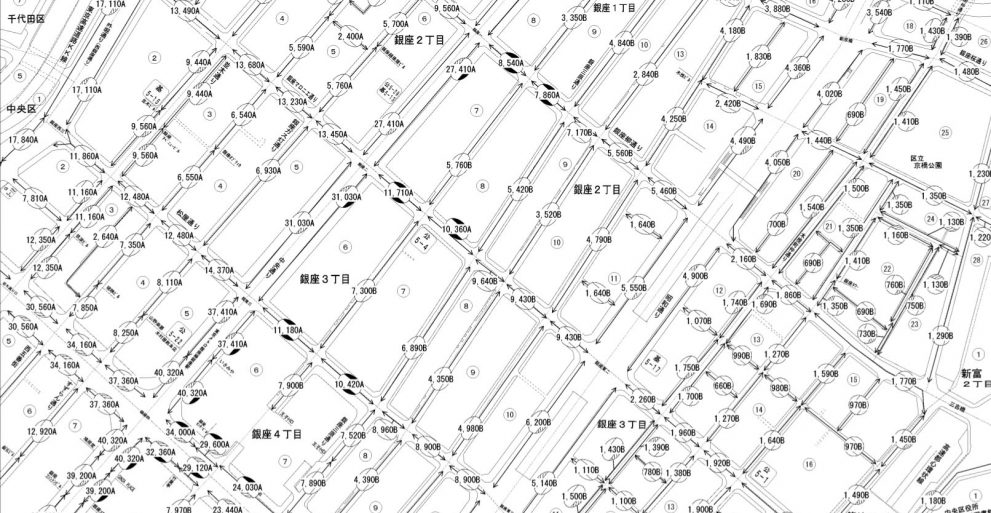

表示された地図が路線価図です。評価したい土地が地図上にない場合には、地図を移動して調べることが可能です。

評価したい土地の路線価図を探すことができたでしょうか。確認できた方はこれから路線価図の見方を解説いたしますので、プリントアウトしておいてください。

<注意点>

路線価図において『倍率地域』と書かれている場合には路線価方式ではなく倍率方式で計算をすることになります。倍率方式の土地は固定資産税評価額に国税庁の定める倍率を乗じて計算することになります。評価倍率表は路線価図と同様に国税庁のホームページで発表されていますのでご確認ください。

<路線価が付いていない場合>

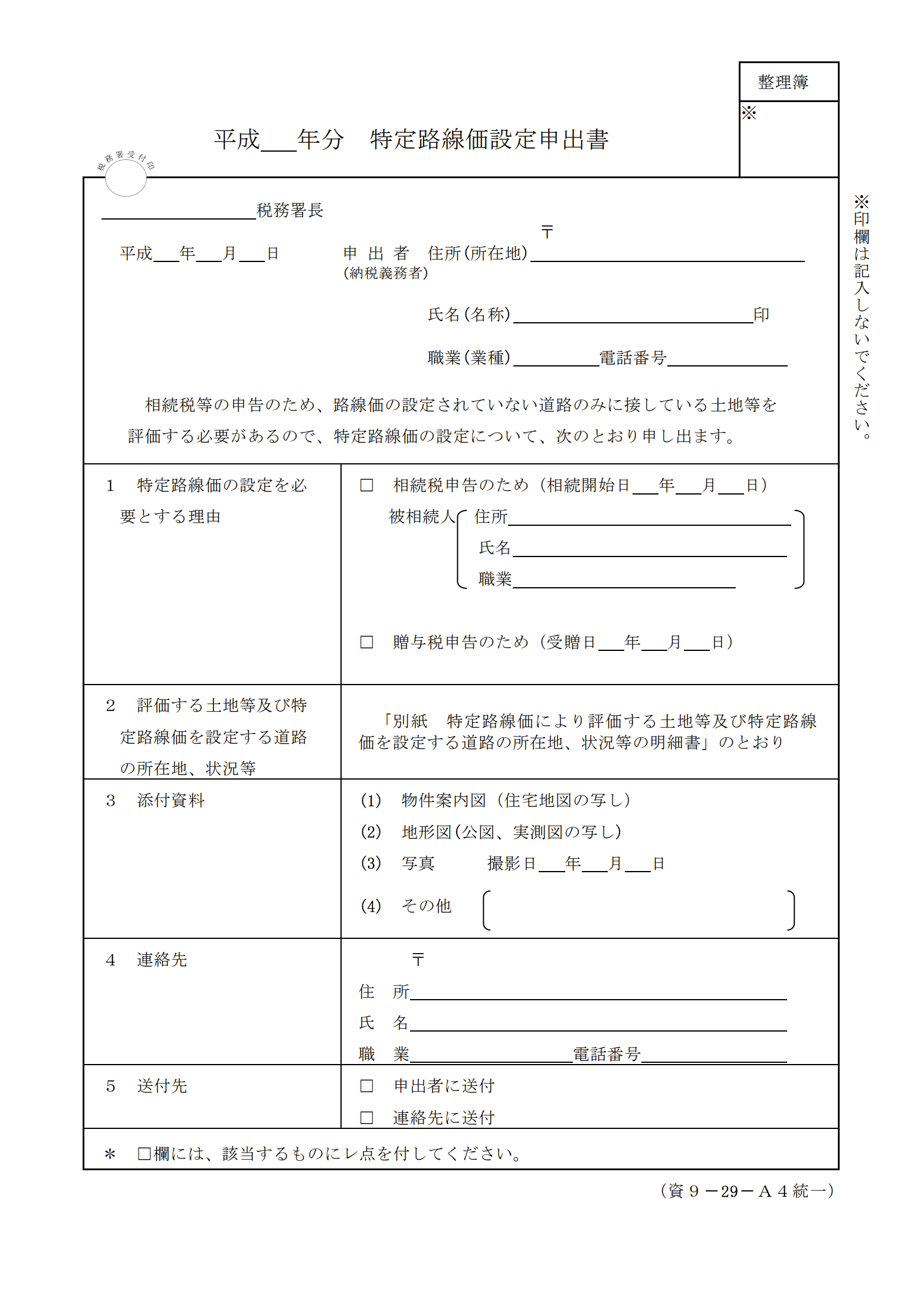

評価したい土地が路線価地域にもかかわらず路線価が付いていない場合には、税務署に対して特定路線価の設定を申請することができます。特定路線価はあくまでも相続や贈与等で税務申告が必要な場合の措置ですので、事前に相続税の試算をするような場合には申請することができません。おおよその評価額を知りたい場合で路線価がついていない場合には近くの路線価を利用して計算するようにしてください。

特定路線価の申請から通知まで1ヶ月ほどの期間が必要となりますので、相続税の申告の際には余裕を持って申請することをおすすめします。

3.まとめ

評価したい土地の路線価を確認していただけたでしょうか。まずは評価したい土地が路線価方式なのか倍率方式なのかを確認することが土地評価の第一歩です。

路線価図から読み取れる3つのポイントも理解いただけたことと思います。路線価と地区区分はどのような土地を評価する場合にも必ず使いますので必ず確認してください。

借地権割合はアパートの敷地や貸宅地、借地権を評価するような場合に利用しますので、該当するかたはよく確認してください。

土地の評価の基本について詳しく知りたい方は、以下の記事をご参照ください。

『自用地とは?相続税土地評価の大原則と損をしない土地評価の注意点!』

土地の評価明細書をご自分で作成されたい方は、以下の記事をご参照ください。

『【自分でかんたん!】土地の評価明細書を作成して申告の要否を検討!』