平成28年からマイナンバー(個人番号)制度が導入されました。

相続税申告書にもマイナンバーの記載が必要となります。

『マイナンバーはちょっと・・・』『カード作らないといけないの?』

新しい制度ですので、不安や疑問に思うことも多いかと思います。

そこで今回は、相続税申告にあたってのマイナンバーの取り扱いをご説明します。

マイナンバーを記載しなくても申告書は受理されますが、法律で定められた義務ですのでマイナンバーのルールをしっかりと理解して適切な申告をするようにしてください。

目次

1.相続税申告書にはマイナンバーの記載が必要

1-1.相続税申告書には相続人のマイナンバーを記載する

相続税の申告書に記載が求められるのは、相続等によって財産を取得した方のマイナンバーです。

一般的には、配偶者や子供などの相続人の方のマイナンバーということになります。

マイナンバーの記載が必要とされるのは、平成28年1月1日以後に亡くなった方の相続税の申告書となります。

したがって、平成27年以前に亡くなった方の相続税申告書をこれから提出しようとする場合(期限後申告や修正申告)にはマイナンバーの記載は不要です。

<亡くなった方のマイナンバー>

制度が導入された直後は、亡くなった方のマイナンバーの記載も求められていました。

ところが、マイナンバーの制度が始まった直後に亡くなってしまった方の場合、マイナンバーの通知書を捨ててしまっていたりすることやマイナンバーが分からないということが多かったのです。

『もう亡くなったから関係ないと思って捨てた。』と当時私も何人かのお客様から言われてびっくりしたことを覚えています。

そこで、平成28年10月以降に提出する相続税の申告書には亡くなった方のマイナンバーの記載は不要とされました。

現在の相続税申告書では被相続人のマイナンバーを記載できなくなっていますので、迷われる方は少ないかと思います。

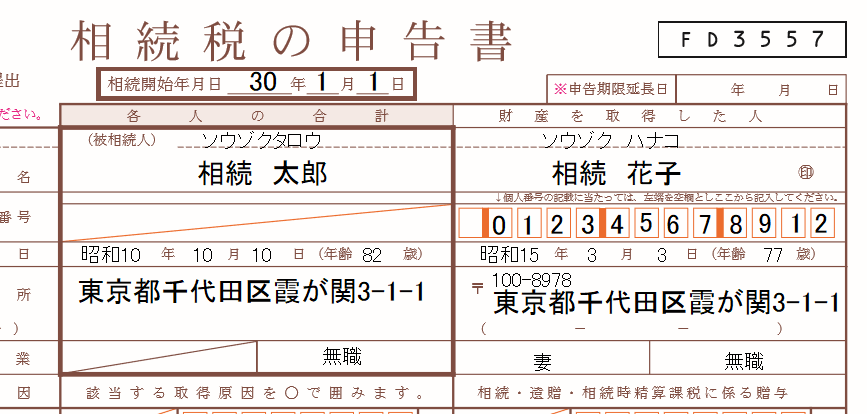

1-2.マイナンバーの記載は右詰めで(左側1マスあける)

『マイナンバーを記載する際、左側1マスは空欄にする』

相続税申告書のマイナンバー記載方法のポイントはこれだけです。記載方法は簡単ですね!

<マイナンバー記載注意点>

マイナンバーの記載は、提出用の相続税申告書のみにしてください。

控用の相続税申告書にマイナンバーの記載すると保管場の問題があります。

親族とはいえ他人のマイナンバーを保管することは*法律違反となってしまうからです。

*行政手続における特定の個人を識別するための番号の利用等に関する法律

<なぜ1マス多い?>

なんでわざわざ1マス多いのだ?と疑問に持たれる方もいらっしゃるのではないでしょうか。

遺言などで人格のない社団や財団に財産を遺贈したような場合、これらの法人の法人番号を記載するために1マス多くなっているのです。

個人番号は12桁に対して、法人番号は13桁となっているためです。

ほどんどの方には関係がないと思いますので、『左側は1マス空欄にする』とそれだけ覚えておいてください。

1-3.マイナンバーの確認方法

ご自分のマイナンバーの確認方法は以下の3通りです。

- マイナンバーカードを確認する

- マイナンバー通知書を確認する

- マイナンバー入り住民票から確認する

『私はマイナンバーを作っていません。』と勘違いされているかたがいらっしゃいます。

マイナンバーはお住いの市区町村から指定されるものですので、マイナンバーカードを作成していない方であってもマイナンバーは登録されているのです。

平成30年3月1日時点のマイナンバーカードの普及率は10.7%と低い状況ですので、多くの方の場合マイナンバー通知書でご自分のマイナンバーを確認することと思います。

マイナンバー通知書が見当たらないという方の場合、マイナンバー入りの住民票の写しを取得することでご自分のマイナンバーを確認することが可能です。

住民票の写しは住所地の役所や行政サービスセンターで取得が可能です。取得時に、『個人番号を表示する』と指示するのを忘れないようにしてください。費用は300円の自治体が多いようです。

2.マイナンバーと本人確認書類を申告書に添付する

マイナンバーの記載がされた相続税の申告書を提出する場合、以下の2点が求められています。

- 正しいマイナンバーかどうかの番号確認

- マイナンバー所持者かどうかの本人確認

マイナンバーカードがあるかどうかで手続きが変わりますので、それぞれご紹介いたします。

2-1.マイナンバーカードがある方の場合

マイナンバーカードを作成されている方の場合、相続税の申告書にマイナンバーカードのコピー(表裏両方)を添付すれば大丈夫です。

マイナンバーカードの表面で本人確認をすることができ、裏面で番号確認をすることができるからです。

相続税の申告書は相続等によって財産を取得した方が連名で提出することが一般的です。相続人の全員がマイナンバーカードを作成されているケースは少ないと思います。

マイナンバーカードがない方の場合、『2-2.マイナンバーカードがない方の場合』をご参照ください。

2-2.マイナンバーカードがない方の場合

マイナンバーカードがない方の場合、番号確認と本人確認を別々に行う必要が出てきます。

2-2-1.番号確認

番号確認には、マイナンバー通知書のコピーまたはマイナンバー入りの住民票の写しを相続税の申告書に添付する必要があります。

マイナンバー入りの住民票の写しを添付する場合、相続税の申告とは関係がない方のマイナンバーは塗り潰すかスタンプを押す等の方法でマスキングをするようにしてください。

2-2-2.本人確認

本人確認の書類として税務署が例に挙げているのは以下の5点です。これらのうち1点の写しを申告書に添付する必要があります。

- 運転免許証

- パスポート

- 健康保険証

- 身体障害者手帳

- 在留カード

ほとんどの方はこれらのうち1点はお持ちではないでしょうか。この他にも介護保険の保険証や年金手帳、住民票の写しも本人確認書類として利用可能と思われます。

相続税申告書を窓口に提出される方の場合、本人確認書類の提出に代えて窓口での本人確認書類の提示でもよいこととされています。

3.マイナンバーを記載しない申告書も提出可能

マイナンバーを記載していない申告書でも税務署は受理してくれます。ご安心ください。

マイナンバーを記載しなかった場合やマイナンバーを間違えて記載してしまった場合であっても罰則はありません。

税理士や税理士事務所の職員でない限り、相続税の申告書を作成し慣れている方は少ないでしょう。

期限間近でマイナンバーが全員分揃わないというような場合には、期限内に申告書を提出することを最優先にしてください。

期限内に申告や納税をしていない場合には、加算税や延滞税等のペナルティーを受けることになります。

これらは期限内に申告と納付さえしておけば支払わなくて済むものです。いわば『余計な税金』といえます。

本日が提出期限にも関わらずマイナンバーが1人分どうしても揃わないような場合には、迷わずそのまま期限内に申告書を税務署に提出するべきなのです。

とはいえ、相続税の申告書にマイナンバーを記載することは法律で求められている義務です。期限等を考慮して計画的に相続税の申告書の作成を行い、マイナンバーを記載しないということがないようにしてください。

4.まとめ

相続税申告におけるマイナンバーの取り扱いをご紹介いたしました。

相続等によって財産を取得した方のマイナンバーを相続税申告書に記載する必要があります。左側1マスは空欄にして記入するようにしてください。

マイナンバー記載の相続税申告書を税務署に提出する際には、番号確認と本人確認のための添付書類が必要となります。

マイナンバーカードがある場合にはマイナンバーカードのコピーのみで大丈夫です。マイナンバーカードがない場合には、マイナンバーがわかる通知書または住民票の写しと運転免許証等の本人確認書類を添付するのを忘れないようにしてください。

マイナンバーの記載がない相続税の申告書でも税務署で受理されますが、マイナンバーの記載は法律で定められている義務です。マイナンバーの記載と必要となる書類の添付を忘れないようにしてください。