まずは、何をしたらいいのだろう?

相続手続きは大変ですよね。平日に仕事をされている方にとっては、手続きに必要となる時間の確保は大変なことと思います。

亡くなった方の財産が基礎控除を超えている場合には、相続税の申告も必要となってきます。

相続税の申告は、原則として亡くなった日から10ヶ月以内に行う必要があります。

『まだまだ大丈夫』なんて甘く考えていませんか?

相続税申告は時間との戦いなのです!

相続税の申告書は、必要書類を集めて数時間で作成できるものではありません。書類の準備から申告書の完成までに2ヶ月から3ヶ月かかることが一般的です。

書類収集を経たのち、相続人の確定、相続財産の確定と財産評価、どのように財産を分けるのかの話し合い(遺産分割協議)、遺産分割協議書の作成、等申告書の作成までにはやらなくてはいけないことが非常に多くなってくるからです。

話し合いがまとまらない場合には、さらに数ヶ月かかってしまうことも珍しくありません。

必要となる書類は効率良く集めたいですよね。

そこで今回は、相続税申告の必要書類について解説いたします。

必要となる書類の全体像を大まかにご理解いただいたのち、申告書に添付しなくてはいけない書類、任意提出の書類についてひとつずつご説明をいたします。

効率よく書類を集める秘訣もまとめてみました。

ぜひ参考にしていただき、相続税申告に必要となる書類を効率よく取得するようにしてください。

1. 相続税申告に必要な書類の集め方

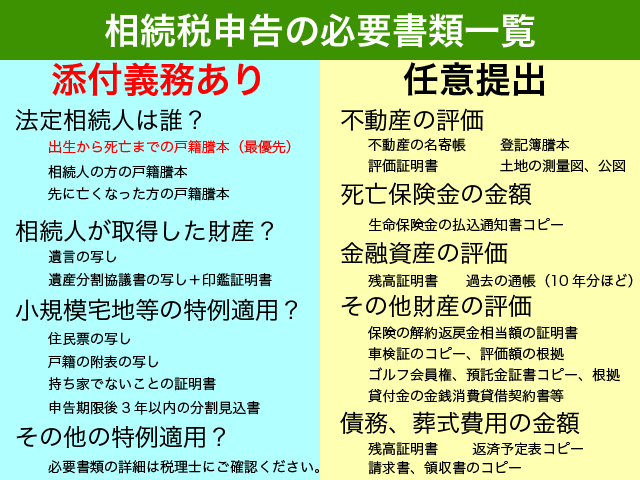

まずは相続税申告に必要となる書類の全体像をご確認ください。

申告書に必要となる書類を一覧で確認すると、とても大変だと感じるかもしれません。

全て一度に集める必要はないのです!

優先順位が高いものから順番に集めていけば大丈夫なので、少しずつでも結構ですので、準備する優先順位の高い書類から集めるようにしてください。

必要な書類は大きく分けると、添付義務のある重要な書類と任意提出となる参考資料とに分かれます。

最低限集めなくてはいけない書類は、上記図の2種類だけなのです。

- 法定相続人は誰?

- 相続人が取得した財産?

ただし、相続税の各種特例を適用する場合には別途必要となる書類が出てきます。これらは申告書作成したのち、提出前に再度しっかりと確認することをお勧めします。

添付義務のある書類と任意提出の書類について、それぞれ先に準備するべき優先順位の高い順にご説明します。少しずつで結構ですので、ぜひ優先順位の高い書類から集めるようにしてくださいね。

2. 添付義務のある書類

まずは一般的に必要となる、添付義務のある書類をご説明いたします。これらの書類の提出がない場合には、配偶者の税額軽減や小規模宅地等の特例の適用が受けられなくなる可能性があります。

しっかりと必要書類を確認して漏れがないようにしてください。

2-1. 法定相続人が誰かを明らかにするための書類

法定相続人が誰かを明らかにするための書類は、いわゆる戸籍謄本です。

相続手続きを始めようと思った場合、相続人を確定させるための戸籍謄本は一番最初に準備するようにしてください。

相続人が誰かが確定しないと相続手続が全く進まないからです。

相続人の数が決まらないと相続税の基礎控除額もわかりませんので、相続税の申告が必要かどうかも判断できないのです。

税務署に提出する戸籍謄本については、死亡後10日を経過した日以後に作成されたものに限ります。亡くなった直後に戸籍謄本を取得するのは避けてください。

2-1-1. 亡くなった方の出生から死亡までの戸籍謄本

取得場所:亡くなった方の本籍地の役所

必要部数:最低1部ずつ 不動産登記や銀行手続きのため3部以上あると好ましい

金額:最新の戸籍謄本450円、古い戸籍謄本750円

備考:郵送での取得も可能

まず最初に手続きをする先は、亡くなった方の戸籍があった場所の役所となります。東京都品川区に戸籍があった方が亡くなった場合、まずは品川区役所に行って戸籍謄本を取得するようにしてください。

役所の窓口で『相続手続きに必要なので、出生から死亡までの戸籍謄本をください』と説明すると、スムーズに取得することが可能と思います。

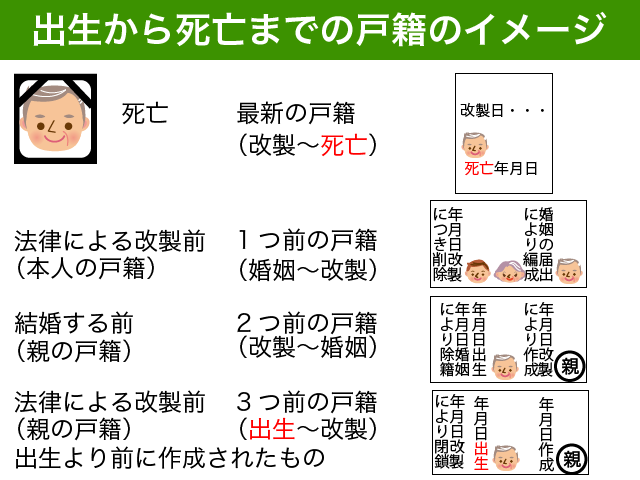

『出生から死亡まで』ですが、最新の戸籍謄本から徐々に古い戸籍謄本を遡って取得していくのが一般的です。

多くの方の場合、4種類以上の戸籍謄本を取得する必要が出てきます。結婚や法律による戸籍の改製によって、戸籍が複数に分かれてしまうからです。

亡くなった方の出生より前に作成された戸籍謄本まで取得ができれば大丈夫です。それぞれの戸籍が作成された日をよくご確認ください。

本籍地が変わっている場合には、本籍があった全ての役所で該当する戸籍を取得する必要があります。

出生から死亡までの戸籍謄本を確認することで、相続人となり得る人を判断することが可能となります。配偶者がいるのか、子供がいるのか、兄弟がいるのか等を判断することができるのです。

本籍地が変わっている場合には、本籍があった全ての役所で該当する戸籍を取得する必要があります。

遠く離れた役所にわざわざ戸籍謄本を取得しに行くのは大変ですよね。

ご安心ください、多くの自治体では郵送による戸籍謄本の取得が可能です。

各自治体のホームページ等には、郵送で戸籍を取得する場合の必要書類や申請書等の手続きに関する情報の記載があります。確認をしてみてください。

郵送から手元に届くまでに最低1週間ほどはかかります。戸籍が複数に分かれていた場合には追加で必要となる料金も出てきますので、さらに手元に届くまでに時間がかかってしまいます。

申告期限までの期間が3ヶ月未満の場合には、郵送ではなく直接役所に取りに行くことをお勧めします。その時点で戸籍謄本も集まっていないようでしたら相続税の申告期限までに間に合わない恐れが出てくるからです。

<亡くなった親の本籍がわからない場合>

亡くなった親の本籍がわからない場合はどうしたらいいのでしょうか?

ご自分の戸籍謄本を確認することで、結婚して籍を抜けた時点の親の本籍を確認することができます。

ご自分が籍を抜けたのちに本籍地の移動がある場合であっても、取得した親の戸籍謄本を確認すればどこに転籍したのか確認することが可能となります。戸籍は連続していますので、一部分の戸籍を取得することができればその前後の戸籍謄本を取得することが可能となるのです。

2-1-2. 相続人の方の戸籍謄本

取得場所:相続人の方の本籍地の役所、行政サービス窓口

必要部数:最低1部ずつ 不動産登記や銀行手続きのため3部以上あると好ましい

金額:450円

備考:駅前の行政サービス窓口等で土日や早朝夕方の取得も可能

出生から死亡までの戸籍謄本と同様に重要な書類が、相続人の方の戸籍謄本です。

亡くなった方の出生から死亡までの戸籍謄本だけでは、現に相続人となる方の判断はできません。相続人となる方が生存しているかどうかの確認ができないからです。

相続人の方の戸籍謄本は、最新の戸籍謄本のみで大丈夫です。相続人の方の戸籍がある場所の役所でそれぞれ取得をしてください。

多くの役所では、駅前などに行政サービスの窓口を開設しています。土日や出勤前後の時間帯であっても取得が可能なことが多いですので非常に便利です。閉鎖された古い戸籍謄本については対応していない役所もありますのでご注意ください。

郵送等での取得も可能ですがお勧めはしません。このような行政サービスの窓口を利用して取得する方が早く取得できるからです。

2-1-3. 相続人となり得た方の戸籍謄本(先に亡くなっていた方がいる場合)

取得場所:先に亡くなった方の本籍地の役所

必要部数:最低1部ずつ 不動産登記や銀行手続きのため3部以上あると好ましい

金額:最新の戸籍謄本450円、古い戸籍謄本750円

備考:窓口で戸籍謄本を見せながら丁寧に必要な理由を説明しましょう。

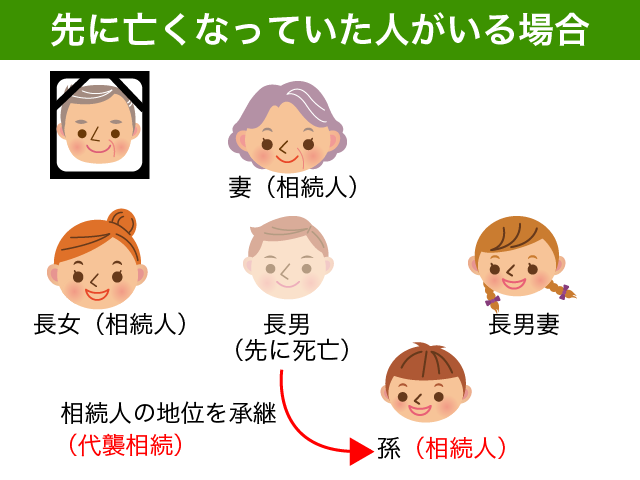

相続人となり得た方が先に亡くなっていた場合には注意が必要です。先に亡くなってしまった方の戸籍謄本が必要となる場合もあります。

結婚して別の戸籍に移った後に亡くなってしまった子供などが該当します。

このような場合、先に亡くなった方の出生から死亡までの連続した戸籍謄本が必要となります。

先に亡くなった方の代わりに相続人となり得るお孫さんがいるかどうかを判断する必要があるからです。いないことがわかっていたとしても、その事実を戸籍謄本で証明しないといけないのです。

子供が先に亡くなっていた場合には、その子供・つまりお孫さんが相続人となる地位を承継して相続人となるのです。これを代襲相続(だいしゅうそうぞく)といいます。

上記図の場合、長男の出生から死亡までの戸籍謄本が必要になるわけです。相続人となる孫が本当に1人でいいのか確認する必要があるからです。

結婚前に亡くなってしまったお子さんの場合には、別途戸籍の取得は不要です。出生から死亡までの戸籍謄本で死亡の事実を確認することが可能となるからです。

ところが、ここで問題があります。

先に亡くなった方の戸籍謄本を誰が取得するのでしょうか?

亡くなった方の配偶者に戸籍の取得をお願いすることができれば容易に取得可能となりますが、結婚後に離婚をして子供がいないような場合には誰に頼めばいいのでしょうか?

おそらくこの記事を読んでいらっしゃる方が準備することになるはずです。

家族ではない兄弟の戸籍謄本を取得する場合、一般的には委任状が必要となります。亡くなった方からは委任状をもらうことができないですよね。

このような戸籍謄本を取りに行く場合、今回の亡くなった方の出生から死亡までの戸籍謄本とご自身の戸籍謄本を必ず持っていくようにしてください。

『相続人を特定するために必要だ』『亡くなっているので委任状はもらえない』と窓口の方にしっかりと書類を見せながら事情を説明すると戸籍取得に正当な理由があると理解してもらえることが多いようです。

個人情報保護のため役所の窓口対応はかなり神経質になっています。決して上から目線で感情的になってはいけません。不審者と思われてしまえば、取得できる書類も取得できなくなってしまいます。

丁寧に説明をしても窓口の方の知識不足等によって断られてしまうこともあるでしょう。時間をおいて別の窓口の方にお願いしてみるのも方法です。

どうしても取得が困難な場合には、税理士に相談をするようにしてください。税理士は職権で相続税申告に必要となる戸籍謄本の取得をすることが可能だからです。

2-2. 相続人が取得した財産の内容がわかる書類

相続税は、相続等によって財産を取得した方にかかってくる税金です。そのため、相続人がどのような財産を取得したのかがわからないと相続税を計算することができません。

これらの書類は重要ではありますが、取得する優先順位の高い書類ではありません。相続税の計算に必要となる他の書類を集めてからでも十分です。

2-2-1. 遺言の写し(遺言による相続手続きをした場合)

取得場所:ご自宅

必要部数:1部(コピーで可)

遺言がある場合、原則として遺言の内容に従って相続人は財産を取得することになります。

遺言の内容に従って相続手続きを行う場合には、遺言の内容をコピーして申告書に添付する必要があります。

2-2-2. 遺産分割協議書の写し(遺産分割協議をした場合)

取得場所:ご自分で作成、税理士や司法書士に作成を依頼

必要部数:1部(コピーで可)

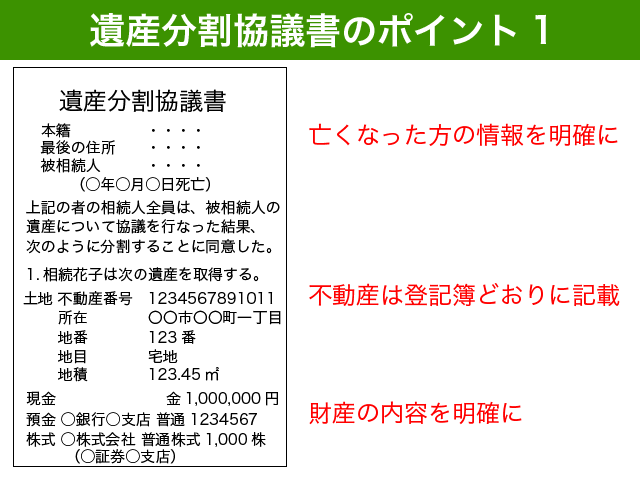

遺言がない場合には、相続人全員で話し合いを行い、だれがどのような財産を取得するのかを決める必要があるのです。これを遺産分割協議といいます。遺言がある場合であっても相続人全員の話し合いによって遺産分割協議を行うことは可能です。

遺産分割協議で決定した内容を記載した書面が遺産分割協議書となります。

遺産分割協議によって相続手続きをする場合には、遺産分割協議書をコピーして申告書に添付する必要があります。

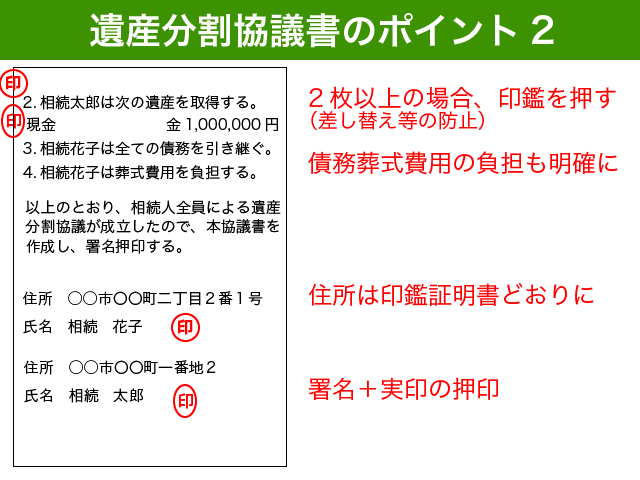

遺産分割協議書には決まった書式があるわけではありません。財産の内容と取得者がわかる内容であれば良いのです。Word等で遺産分割協議書を作成して、相続人全員が記名し実印を押印すれば大丈夫です。

とはいえ、実印を押印する法的に重要な書類ですのでいくつか注意する点があります。ポイントを図でまとめましたので、参考にしてください。

2-2-3. 相続人全員の印鑑証明書(遺産分割協議をした場合)

取得場所:相続人の方の住所地の役所、行政サービス窓口

必要部数:最低1部ずつ 不動産登記や銀行手続きのため3部以上あると好ましい

金額:300円(証明書自動交付機の場合250円)

備考:印鑑カードが必要です。機械で取得できる役所もあります。

遺産分割協議書を作成した場合には、そこに実印を押印した相続人全員の印鑑証明書が必要となります。

印鑑証明書は相続人の方の住所地の役所で取得します。

印鑑証明書はあわてて取得する必要はありません。どのように財産を分けるのかが決まってから取得すれば大丈夫です。

銀行等で相続手続きをする場合には、印鑑証明書に期限があることが通常です。手続きをする日の6ヶ月以内に取得した印鑑証明書が必要となることが多いようです。中には3ヶ月以内の印鑑証明書を求める金融機関もあるようです。

税務署に提出する印鑑証明書には期限がありません。遺産分割協議書に押印した実印と同じ印鑑証明書であれば大丈夫です。

印鑑カードを利用して、機械(証明書自動交付機)で発行可能な役所もあります。カードをお持ちの場合には、窓口よりも早く安く取得が可能となりますのでお勧めです。

2-3. 相続税の特例の適用を受ける場合に必要となる書類

相続税の特例の適用を受ける場合には、一定の書類の提出が必要となります。これらは非常に重要性の高い書類でありますが、優先順位の高い書類ではありません。相続税の申告書提出までに集めておけば大丈夫です。

2-3-1. 住民票の写し(自宅敷地で小規模宅地等の特例を使う場合)

取得場所:特例を使う方の住所地の役所、行政サービス窓口

必要部数:最低1部ずつ 不動産登記のため2部以上あると好ましい

金額:300円(証明書自動交付機の場合250円)

備考:機械で取得できる役所もあります。

自宅の敷地については、一定の要件を満たせば小規模宅地等の特例の適用を受けることによって、330㎡まで評価を8割減らすことができるのです。この特例の適用を受ける場合には、自宅敷地を取得する方の住民票の写しを相続税の申告書に添付する必要があります。

『住民票の写し』は原本を提出してください。

役所にある住民票の内容を証明書として発行してもらったものが『住民票の写し』となります。コピーを提出してくださいという意味ではありませんので注意してください。

機械での取得が可能な自治体もあります。事前に利用のためのカードが必要となりますので、ない場合には窓口で取得するようにしてください。

2-3-2. 戸籍の附表の写し(家なき子が小規模宅地等の特例を使う場合)

取得場所:特例を使う方の本籍地の役所、行政サービス窓口

必要部数:1部

金額:300円(証明書自動交付機の場合250円)

備考:機械で取得できる役所もあります。

亡くなった方に配偶者も同居していた親族の方もいらっしゃらない場合であっても、小規模宅地等の特例の適用を受けることができる場合があります。

『家なき子』が亡くなった方の自宅敷地を取得した場合です。

家なき子とは、相続開始前3年以内に自己または配偶者の持ち家に住んでいなかった相続人のことをいいます。賃貸マンション等にずっと住んでいたお子さんのイメージですね。

戸籍の附表の写しは、本籍地の役所で取得することができます。住民票の写しと同様に原本が必要となります。コピーではありませんので注意してください。

戸籍の附表の写しでは過去の住所の動きを証明することができるので、相続開始前3年以内にどこに住んでいたのかを証明するために必要となります。

<注意点>

家なき子であれば誰でも小規模宅地等の特例の適用を受けられるわけではありません。配偶者や同居していた親族の方がいらっしゃる場合には、家なき子が自宅敷地を相続しても小規模宅地等の特例の適用を受けることができませんのでご注意ください。

2-3-3. 3年以内の住所が自己または配偶者の持ち家でないことを証明する書類(家なき子が小規模宅地等の特例を使う場合)

<賃貸の場合>

取得場所:ご自宅

必要部数:1部(コピーで可)

備考:手元にない場合には仲介してくれた不動産会社に相談してみてください。

家なき子の方が小規模宅地等の特例の適用を受ける場合には、相続の前3年以内の住所が『自分や配偶者の持ち家ではない』という証明が必要となります。

賃貸マンション等に家賃を支払ってお住いの方の場合には、大家さんとの不動産賃貸借契約書のコピーがあれば大丈夫です。

お手元にない場合には、仲介してくれた不動産会社に相談してみるようにしてください。どうしても見つからない場合には、ご自宅不動産の登記簿謄本でも大丈夫です。

<使用貸借の場合、契約書がない場合>

取得場所:ご自宅所在地の法務局

必要部数:1部

金額:600円

備考:住んでいる不動産の地番や家屋番号が必要となります。

親戚等が所有する不動産をタダで借りているような場合を使用貸借といいます。このような使用貸借の場合や賃貸借契約書がない場合には、ご自宅建物の登記簿謄本を取得すれば大丈夫です。

登記簿謄本は法務局で取得することが可能です。不動産の所有者だけでなく誰でも取得が可能なのです。

ご自宅不動産の管轄法務局は、法務局のホームページでご確認ください。

不動産の登記簿謄本を取得するためには地番や家屋番号を知らないと取得することができません。地番とは全国の土地に付けられている名前のことです。家屋番号とは建物に付いている名前のことです。

住所と地番が同じ地域もありますが、住所と全く違う地番が付いている地域も珍しくありません。建物の所有者の方にあらかじめ地番や家屋番号を問い合わせをした上で法務局に行くようにしてください。

地番や家屋番号は毎年役所から届く固定資産税の納税通知書(納付書)で確認することが可能です。

マンションの場合には特に事前に不動産の家屋番号を調べてから法務局に行くようにしてください。

住所を伝えれば法務局でも地番を教えてくれます。戸建住宅の場合には地番だけ分かれば建物の登記簿謄本の取得は容易ですが、分譲マンションのような場合には家屋番号がわからないと必要な部屋の登記簿謄本を取得することができないこともあるからです。

2-3-4. 申告期限後3年以内の分割見込書(遺産が未分割の場合)

遺産分割協議がまとまらない場合、配偶者の税額軽減や小規模宅地等の減額の特例を適用することができません。

相続税の申告期限までの間に遺産分割協議がまとまらない場合には、『申告期限後3年以内の分割見込書』を相続税の申告書と一緒に税務署に提出しましょう。

相続税の申告期限後3年以内に遺産分割協議がされた場合に、遺産分割協議後2ヶ月以内に相続税の更正の請求書を提出することでこれらの特例の適用を受けることができるようになるからです。

更正の請求書とは、簡単に言うと相続税申告のやり直しです。納め過ぎた相続税を還付するための手続きになります。

申告後3年以内の分割見込書は国税庁のホームページから取得が可能です。

遺産分割がなかなか決まりそうにない場合は必ず税理士に相談をするようにしてください。きちんと手続きをしておけば後から使うことができる特例も、正しい手続きを申告期限内に怠ってしまうと一切使うことができなくなってしまいます。

2-3-5. その他の特例を適用するために必要となる書類

自宅の敷地がある場合、亡くなった方の配偶者がいらっしゃる場合など、一般的な相続税申告の場合にはこれまで説明してきた書類で十分です。

小規模宅地等の特例(居住用敷地)と配偶者の軽減以外にも、相続税の特例は多数存在します。

これ以外の相続税の特例を受ける場合には、別途必要となる書類も出てきますので注意してください。

以下のような場合には、特例を適用するか否かの判断が必要となります。必ず税理士に相談をするようにしてください。

亡くなった方が老人ホームに入居されていた場合で、過去住んでいた自宅敷地で小規模宅地等の特例の適用を受ける場合

亡くなった方が会社経営をされていた場合、個人事業を行なっていた場合

亡くなった方が不動産賃貸をされていた場合

亡くなった方が医療法人を運営されていた場合

亡くなった方が山林を所有されていた場合

事業用宅地について小規模宅地等の特例の適用を受けたい場合

農業を営んでいらっしゃる方で農地等の納税猶予を受けたい場合

金銭での相続税納付が困難な為に延納や物納を申請したい場合

3. 申告書作成に必要となる書類

これからご説明する書類は、必ずしも相続税の申告書に添付しなくてはいけない書類ではありません。

しかし、これらの書類も添付するようにしてください。

申告書に記載した金額の根拠を税務署に示すことができるからです。疑問を持たれない申告書を提出することで、税務調査の対象となる確率を少しでも下げられるのではないでしょうか。

税理士がお客様から相続税の申告の依頼を受ける場合、通常これらの書類も全て申告書に添付して税務署に提出を行います。

申告書を正しく作成するためには必要な書類ばかりですので、必要な書類はできる限り揃えるようにしてください。任意提出の書類なのですべて原本でなくコピーでも問題ありません。

3-1. 不動産の評価に必要となる書類

3-1-1. 不動産の名寄帳

取得場所:不動産所在地の役所

必要部数:1部(コピーで可)

金額:1枚300円

備考:相続人であることを証明する戸籍謄本が必要となります。

まずはどのような不動産があるのかを把握することが最優先となります。

不動産がある地域の役所にいくと不動産の名寄帳を取得することができます。亡くなった方の不動産の名寄帳を取得することによって、相続財産となる不動産の一覧を知ることができるのです。

自宅しか不動産がないことが確実な場合や、不動産の権利証がしっかりと保存されている場合には、あえて取得する必要はありません。

3-1-2. 不動産の登記簿謄本

取得場所:不動産所在地の法務局

必要部数:1部(コピーで可)

金額:600円

備考:不動産の地番や家屋番号が必要となります。

土地や建物の情報は法務局に保存されています。その内容を証明書として発行してもらうのが登記簿謄本です。正式には登記事項証明書といいます。

不動産の所在地や種類、面積、所有者等を確認することが可能となります。

登記簿謄本は法務局にて取得することが可能です。役所ではありませんのでご注意ください。

詳しくは<使用貸借の場合、契約書がない場合>にてご説明しましたのでそちらをご確認ください。

3-1-3. 土地、建物の評価証明書

取得場所:不動産所在地の役所

必要部数:1部(コピーで可)

金額:300円

備考:不動産の地番や家屋番号が必要となります。亡くなった年の評価証明書を取得してください。

倍率地域の土地や建物の評価には、亡くなった年の固定資産税評価額が必要となります。

土地や建物の評価証明書は不動産がある場所の役所で取得することが可能です。必ず亡くなった年の証明書を取得するようにしてください。

固定資産税評価額は、役所から毎年送られてくる固定資産税の納税通知書(納付書)にも記載されています。

評価証明書に代えて、亡くなった年の固定資産税の納税通知書のコピーでも評価額が確認できれば大丈夫です。

3-1-4. 土地の測量図、公図

取得場所:ご自宅 (ない場合には不動産所在地の法務局)

必要部数:1部(コピーで可)

金額:450円

備考:不動産の地番や家屋番号が必要となります。

路線価地域の土地を評価する場合には、土地の間口や奥行等の情報が必要となります。

土地の評価をするためには土地の測量図が必要となります。

ご自宅の敷地であれば、自宅を建築した時の書類を探してみてください。

ご自宅に見つからない場合には、法務局に行くようにしてください。法務局に登録がされてある測量図については、法務局で取得することが可能です。

測量図が登録されていない場合には、法務局で公図を取得すると良いでしょう。

公図とは、不動産の位置を大まかに示した地図に準ずる図面のことをいいます。

3-2. 生命保険金の金額がわかる書類

3-2-1. 生命保険金の払込通知書

取得場所:ご自宅

必要部数:1部(コピーで可)

備考:死亡保険金を受け取る際に保険会社から届く通知書のことです

死亡保険金は相続税の対象となります。保険金受け取りの手続きをしたのちに、保険会社から払込通知書が届きますので、大切に保管をしておいてください。

相続人の数×500万円までは、死亡保険金は相続税が非課税となります。非課税金額の範囲内であっても申告書にその旨記載する必要がありますので、ご注意ください。

3-3. 金融資産の評価に必要となる書類

3-3-1. 金融機関の残高証明書

取得場所:各金融機関の窓口

必要部数:1部(コピーで可)

金額:金融機関による(1,000円未満が大半です)

備考:亡くなったことを証明する戸籍謄本、亡くなった方との関係がわかる戸籍謄本が必要となります。

銀行や郵便局、証券会社などに財産がある場合、それぞれの金融機関にて『亡くなった日時点の残高証明書』を取得するようにしてください。手続きをした日の残高証明書では意味がありませんので、注意してくださいね。

相続人が知らない銀行口座が出てくることもありますので、通帳残高だけではなく残高証明書を取ることをお勧めします。

手続き先はそれぞれの金融機関となります。

亡くなったことを証明するための戸籍謄本、亡くなった方との関係を示すための戸籍謄本が求められますので、これらを取得したのちに金融機関にて必要な手続きを確認するようにしてください。

金融機関にて残高証明書取得の手続きをしますと、通常口座が凍結されて自由な出し入れができなくなりますのでご注意ください。

相続直後に必要となる資金があるかどうか確認した後に、手続きすることをお勧めします。

3-3-2. 過去の通帳(10年分ほど)

取得場所:ご自宅 (ない場合には各金融機関の窓口で取引証明書の取得が可能)

必要部数:提出する必要はありません。

金額:金融機関による(1,000円未満が大半です)

備考:亡くなったことを証明する戸籍謄本、亡くなった方との関係がわかる戸籍謄本が必要となります。

過去の通帳の動きは必ず確認するようにしてください。過去の通帳を捨ててしまっているような場合であっても金融機関に取引証明書の発行をお願いすることで過去の通帳の推移を確認することが可能となります。

相続財産を発見する大きな手がかりを見つけられることが多いからです。

例えば証券会社や保険会社のへの払いを確認することで、亡くなった方の取引していた証券会社や保険会社を知ることができます。

税務署も確認をしてきます。亡くなった方だけでなくご家族の方の通帳の動きも10年分ほどは確認されてしまうと考えてください。

亡くなった方の銀行口座では、大きな引出しや振込先を注意深く確認ください。連日のように50万円の引き出しがあるような場合、そのお金がどこへ移動したのかが非常に重要となります。

相続人の方の銀行口座に原因のわからない預入れはないでしょうか。

亡くなった方から生前に贈与あるいは貸付けがされていたと判断されて、相続税の対象とされてしまうこともあります。

心配な方は税理士に相談するようにしてください。

3-4. その他財産の評価に必要となる書類

亡くなった方のその他の財産の内容とその評価額の根拠となる資料があれば、申告書に添付するようにしてください。

ひとつずつ列挙すればきりがないのですが、よくあるものを中心にご説明いたします。

3-4-1. 生命保険や損害保険の解約返戻金相当額の証明書

取得場所:各保険会社

必要部数:1部(コピーも可)

金額:保険会社による(1,000円未満が大半です)

備考:証明書がもらえない場合にはFAXやメール、電話でのメモでも可

死亡保険金が相続税の対象となることはご説明しましたが、相続税の対象となる保険はまだあるのです。

積立タイプの生命保険や損害保険の解約返戻金相当額です。

具体的には、亡くなった方が保険料を支払ってきた終身保険、養老保険、個人年金保険などのうち、亡くなった方以外の方が被保険者となっているような保険です。

仮に、亡くなった日にその保険を解約していたら受け取ることができる解約返戻金相当額は、亡くなった方の相続財産として扱われます。

保険会社に連絡をして、亡くなった日時点の解約返戻金について証明書をもらうようにしてください。

保険会社によっては証明書として発行してくれないところもあるようです。メモ書きで結構ですのでFAXやメールで送ってもらうようにしてください。

それさえ断られてしまった場合には、電話での通知でも問題はありません。亡くなった日時点の解約返戻金の金額が間違えていないのであれば大きな問題はないからです。

3-4-2. 車検証のコピー、評価額の根拠

取得場所:ご自宅

必要部数:1部

亡くなった方が自動車を所有していた場合には、車検証のコピーを添付するとよいでしょう。

亡くなった後に自動車を下取りに出したのであれば、その金額で評価すれば大きな問題はありません。買取査定の書類も添付すると良いですね。

相続人へ名義変更しそのまま使い続ける場合には、同じ車種、年式の中古車価格の相場をインターネット等で調べて評価額の根拠をわかるように添付するとなおよいです。

根拠を添付して相続財産として申告をしていれば。評価額が問題になることはほとんどありませんのでご安心ください。

3-4-3. ゴルフ会員権の会員権コピー、預託金証書のコピー、評価額の根拠

取得場所:ご自宅

必要部数:1部

備考:ご自宅にない場合にはゴルフ場にお問い合わせを

ゴルフ会員権やゴルフ場への預託金がある場合、それらのコピーを相続税申告書に添付してください。

預託金証書がお手元にない場合にはゴルフ場に確認をするようにしましょう。

同じゴルフ会員権であっても、会員となった時期によって預託金の金額にも違いがあることがあります。

会員権の評価を専門の会社に依頼しても良いですが、インターネット等で相場情報を調べて添付するのでも問題はありません。

3-4-4. 貸付金の金銭消費貸借契約書のコピー、返済された金額がわかるメモなど

取得場所:ご自宅

必要部数:1部

亡くなった方が第三者にお金を貸していたような場合、貸付金として相続税の対象となります。

金銭消費貸借契約書のコピーや、これまで入金された日付や金額のメモなどで、亡くなった日時点の残高がわかるようになっていれば十分です。

3-5. 債務、葬式費用の金額がわかる書類

3-5-1. 借入金の残高証明書、返済予定表のコピー

取得場所:各金融機関の窓口

必要部数:1部(コピーで可)

金額:金融機関による(1,000円未満が大半です)

備考:亡くなったことを証明する戸籍謄本、亡くなった方との関係がわかる戸籍謄本が必要となります。

亡くなった日時点での借入金があり相続人が返済を引き継ぐ場合には、相続税の計算上、相続財産から控除することが可能です。

預金がある銀行での借入金の場合、金融機関の残高証明書を取得すれば借入金残高は記載されていることと思います。別途新たに書類を集める必要はありません。

残高証明書がない場合であっても、返済予定表のとおりに返済されているのであれば、返済予定表のコピーでも十分です。

3-5-2. 亡くなった日後に支払った債務の領収書コピー

取得場所:ご自宅

必要部数:1部

病院の入院費、所得税、固定資産税や住民税等の公租公課については、領収書コピーをつけておくと良いでしょう。

所得税の医療費控除のように申告書に原本をつけて税務署に提出する必要はありません。

債務については亡くなった日に存在するものに限られますのでご注意ください。

控除可能な債務についての詳細を知りたい方は以下の記事をご参照ください。

【損をしない!】債務控除を漏れなく申告し相続税負担を軽減する方法

3-5-3. 葬儀にかかった費用の請求書、領収書コピー

取得場所:ご自宅

必要部数:1部

備考:領収書がない支出でも控除可能です。メモを残すようにしてください。

お通夜や告別式等の葬式費用は相続税の計算上、相続財産から控除が可能です。

請求書や領収書があるものはそれらのコピーを添付するといいでしょう。香典返しの費用は控除することができませんのでご注意ください。

お布施や車代、お手伝いをしてくださった方への心づけ等、領収書がないものについても控除可能です。

添付書類がなくても申告書に記載をしておけば控除可能ですので、ご安心ください。

4. 効率よく書類を集める秘訣

これらの書類は相続税申告のみで利用するわけではありません。どうせ書類を取得するのであれば効率よく行いたいですね。

時間の効率と費用の効率は残念ながら両立できませんので、それぞれの効率化についてご説明いたします。

4-1. できるだけ時間をかけないための秘訣

4-1-1. 不動産の取得者が決まっているのであれば不動産登記を司法書士に依頼する

手続きにかける時間を減らすための秘訣は、専門家に依頼することです。

不動産の取得者があらかじめ決まっているような場合には、早い時点で司法書士に不動産登記を依頼することをお勧めします。

最新の戸籍謄本と印鑑証明さえ取得できれば、後の書類は司法書士に取得をお願いすればいいからです。

出生から死亡までの戸籍謄本、固定資産の評価証明書、遺産分割協議書(不動産部分のみ)、登記完了後の登記簿謄本が一度に揃いますので、ご自分の時間を大幅に減らすことが可能となります。

『相続手続きに使うので原本還付をお願いします。』と事前に司法書士にお願いするのを忘れないようにしてください。

不動産の相続登記は法務局に相談に行けばご自分で行うことも可能ですが、平日に仕事をされている方の場合には司法書士に登記を依頼することをお勧めします。

平日の昼間に何度も法務局に行くのは困難なことと思いますし、司法書士の手数料は登記する不動産1つにつき数万円程度となることが一般的だからです。登記にかかる数十万円もの費用の大部分は登録免許税等の実費なので、ご自分で法務局に行って手続きをしても費用を大幅に減らせるわけではないのです。

行政書士や相続手続きを業務として行なっている会社に戸籍謄本等の取得をお願いすることも可能ですが、割高な手数料を支払ったうえ別途不動産の登記を司法書士に依頼するのであれば、最初から司法書士に依頼した方が割安で済むはずです。

<注意点>

固定資産の評価証明書については、評価の年に注意してください。登記に必要なのは登記手続きをする年度(4/1~3/31)の評価証明書ですが、相続税申告に必要なのは亡くなった年(1/1~12/31)の評価証明書ですのでご注意ください。

司法書士が取得してくれた評価証明書が亡くなった年のものでない場合には、亡くなった年の評価証明書を自分で取得するか亡くなった年の固定資産税の納付書を用意する必要があります。

<不動産取得者で相続税は大きく変わる>

誰が自宅等の不動産を取得するかによって、相続税の金額は大きく変わります。

自宅の土地の評価額を330㎡まで8割減額できる小規模宅地等の特例は、不動産の取得者が誰かによって適用できるか否かが異なってきます。

配偶者が取得した1億6,000万円までの相続財産については、配偶者の税額軽減を適用することで配偶者の相続税負担を0円とすることも可能です。

不動産の取得者がまだ決まっていないのでしたら、これらを適用するかどうかしっかりと判断するためにまずはご自分で戸籍謄本等の書類を集めることをお勧めします。

自宅の土地を最大8割減できる小規模宅地等の特例の要件を確認したい方は、以下の記事をご参照ください。

『【知らないと不幸】小規模宅地の特例を受けるための要件を徹底解説!』

配偶者の税額軽減をうけるためには、相続税の申告が必要です。1億6,000万円以下だから何もしないでは、配偶者の相続税を0円とすることができませんのでご注意ください。

配偶者の税額軽減を適用するための条件や手続きを確認したい方は、以下の記事をご参照ください。

『【相続税の配偶者控除】配偶者の税額軽減で賢く相続税を軽減する方法』

4-1-2. 必要な書類はまとめて取得をする

相続手続きを早く終わらせて安心したいのであれば、必要な書類をまとめて取得することをお勧めします。

出生から死亡までの戸籍謄本は、不動産登記にも銀行手続きにも相続税申告にも必要となります。あらかじめ3部ずつ等まとめて取得をしておくことで相続手続きを早く終わらせることが可能となります。

印鑑証明書については、金融機関の手続きの際に期限があることが多いですので、あまり早めにまとめて取得することは避けてください。どのように財産を分けるのか相続人同士の話し合いが決まった時点で取得するのが良いでしょう。

4-2. できるだけ費用をかけないために法定相続情報証明制度を利用しよう

法定相続情報証明制度を利用すると、出生から死亡までの戸籍謄本の取得を1部のみとすることができ、効率よく相続手続きを行うことができます。

法定相続情報証明制度とは、出生から死亡までの戸籍謄本をもとにあらかじめ作成した相続人の一覧図と申請書を法務局に提出することによって、法務局が相続人一覧図を証明書として発行してくれるサービスです。

証明書を何枚発行してもらっても費用はかからないのです。

銀行等の金融機関で相続手続きをする際も、法定相続情報一覧図があれば戸籍謄本を持参する必要が無くなります。

さらに金融機関の待ち時間短縮も期待できます!

金融機関の窓口の方や相続センター等のスタッフの方が相続人が誰かを判断するスピードが確実に上がるからです。戸籍謄本で確認する場合にはすべての戸籍を読み込む必要がありますが、法定相続情報一覧図で確認すればA4一枚の紙で法定相続人が誰になるのか一目瞭然だからです。

相続人の一覧図を作成して法務局に申請をする手間がかかるのが難点ですが、ご自分で法務局に申請をすれば費用を抑えることが可能です。

法定相続情報証明制度の具体的な手続きを確認したい方は、法務局のホームページをご参照ください。

税理士や司法書士はお客様からの依頼によって法定相続情報証明制度の申請をすることが可能です。事務所によっては別途費用が必要になることもあると思いますので、かかる費用をご確認のうえ税理士や司法書士に依頼するのもお勧めです。

5. まとめ

相続税申告に必要な書類を一通り確認いただけたことと思います。

全て一度に集めようと思うと大変ですので、まずは出生から死亡までの戸籍謄本から取得するようにしてください。

効率よく書類を集める秘訣もご紹介いたしました。時間の効率化、費用の効率化、目的にあった方法を利用して相続手続きを効率よく行うようにしてください。

申告期限まで3ヶ月もないような場合には、残された時間がかなり限られてしまいます。ぜひ税理士に相談をして申告書の作成を依頼するようにしてください。